この記事でわかること

- 贈与税の時効は原則6年であることとその概要

- 贈与税の時効を意図的に待つのが難しい理由

- 適正な生前贈与で相続税の節税対策を行うためのポイント

「贈与税にも時効があるのでは?」

「もし贈与税の申告を忘れていたらどうなるのか」

贈与税に関して、このような疑問を抱く方もいるのではないでしょうか。

贈与税には原則6年(悪質な場合7年)の時効が設けられていますが、贈与が成立したと認められずに、贈与者の財産として相続税の課税対象になることがあります。

また、意図的に贈与税の申告と納付を怠ったことが発覚した場合には、重いペナルティが課される可能性もあります。

この記事では、贈与税の時効に関する基本的な内容から、時効が成立しにくい理由、申告漏れが発覚した場合のペナルティなどについて解説します。

目次

贈与税の時効は原則6年で申告期限の翌日から起算

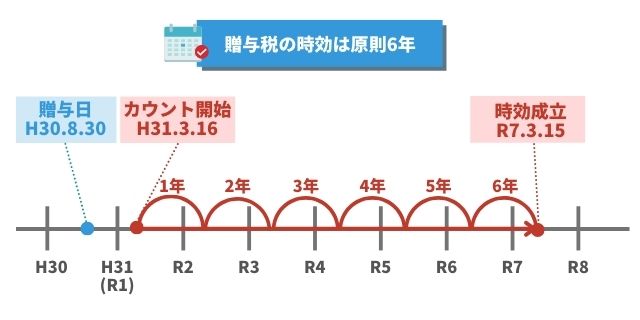

贈与税の申告と納税義務が生じた場合、受贈者(財産をもらった人)が、贈与を受けた年の翌年の2月1日から3月15日までに行わなければなりません。

贈与税の時効は原則6年と定められており、贈与税の申告期限の翌日から起算が始まります。具体的には、申告期限である3月15日の翌日である3月16日が時効の起算日となります。

実質的に相続時精算課税には時効がない

相続時精算課税を適用して贈与を受けた場合、実質的に時効はありません。

相続時精算課税の適用時に贈与税の申告漏れ財産がある場合、たとえ贈与税の時効が過ぎたとしても、相続時には過去の贈与財産の正しい価額をもとに相続財産に加算されます。

したがって、相続時精算課税を適用した時の贈与財産の評価額に誤りがあったとしても、相続時に正しい評価額で相続税が課税されることになります。

仮装・隠蔽の場合は7年に延長される

受贈者が贈与税の申告義務があることを知っていたにもかかわらず、「贈与を受けた事実を故意に隠蔽したり、仮装したりして課税を免れようとした」と税務署が判断した場合、時効期間が7年に延長されます。

「隠蔽(いんぺい)」や「仮装(かそう)」とは、税金を不正に免れる目的で意図的に贈与の事実を隠したり、存在しない事実をでっち上げたりする行為を指します。

以下のような行為を意図的に複数行っていると税務署に判断された場合、単純な計算ミスや申告漏れ(脱税の意図がないと判断される誤り)とは明確に区別され、より重いペナルティの対象となります。

- 相続税申告時の受贈者の財産隠し

- 相続発生時に受贈者が他の相続人に対して、贈与された財産の存在を隠したり、「遺産分割協議書」等に内容を過少に記載して申告書に添付するなどの行為。また、申告書作成を依頼している税理士に対して故意に財産を隠す行為も対象となり得ます。

- 税務調査における虚偽答弁や調査非協力

- 税務調査時の調査人からの指摘に対する虚偽答弁や虚偽資料の提示など、税務調査への非協力的な行為。

贈与税の時効を意図的に待つのは難しい

「贈与税の時効が過ぎるまで待てば、税金を払わずに済むのではないか」と考えて、時効を意図的に待って課税を免れようとするのは現実的ではありません。

税務署は納税者の資産状況を様々な面から把握することができるうえに、贈与税の時効が過ぎていたとしても、相続税の税務調査で過去の贈与が否認される可能性もあります。

ここからは、そのような贈与税の時効を意図的に待つのは難しい理由を、解説します。

贈与税の無申告や申告漏れは税務署にバレる可能性が高い

「家族間でのお金のやり取りは税務署には分からないだろう」などと、安易に考えるのは危険です。税務署はKSKシステムを運用し、国民の所得や財産に関するさまざまなデータを管理しています。

このシステムで納税者の過去の申告・納税状況を把握しているほか、「不動産の登記情報」や「支払調書」などから、財産の動きも税務署に把握されています。

たとえば、「受贈者の所得からするとかなり高額の不動産や高級外車などを購入していた」などの場合、その資金の出所に疑問を抱いた税務署からの調査や接触で、贈与税の無申告が発覚する可能性があります。

亡くなった時に贈与税の申告漏れが発覚することも

相続税の税務調査で、過去の贈与に関する贈与税の申告漏れが発覚するケースもあります。

たとえば、被相続人が多額の現金を引き出していた場合、預金履歴などから税務署が疑問を抱き、その引き出しの使途が厳しく問われる可能性があります。

相続税の税務調査で過去の贈与が否認される可能性がある

贈与税の時効が過ぎたとしても、贈与者が亡くなった際の相続税の税務調査で「過去の贈与が成立していない」と否認される可能性があります。

贈与は、贈与者(贈与する側)と受贈者(受け取る側)の双方の合意によって成立する契約です。もし、この合意が客観的に証明できない場合、「贈与自体が成立していない」と税務署の調査員に判断される場合があります。

たとえば、親(祖父母)が子や孫の名義で口座を作って管理をしているような「名義預金」にあたるケースだと、口座の名義人は贈与を受けたという認識がないうえに、自由に預金を使うことができません。

そのため、贈与が成立していないとして、贈与者が亡くなった際に、その預金は贈与者の遺産として扱われ、相続税の課税対象となります。

贈与税の申告漏れが発覚した場合の主なペナルティ

贈与税の申告・納付義務があるにもかかわらず、申告や納付を怠ったり、申告内容に誤りがあったりした場合、納税者にはペナルティが課されます。

これらのペナルティは、本来支払うべき税金に加えて徴収されるため、総納税額が大幅に増加する可能性があります。

延滞税

延滞税とは、贈与税の納付期限(原則として贈与を受けた年の翌年3月15日)に間に合わなかったことに対するペナルティです。

延滞税の税率は2段階に分けられており、納付期限の翌日から2カ月を超えると、より高い割合が適用されます。

- 納期限までの期間および納期限の翌日から2カ月を経過する日まで

- 年7.3%または延滞税特例基準割合+1%のいずれか低い割合

※令和7年分の税率は、2.4% - 納期限の翌日から2カ月を経過した日以後

- 年14.6%または延滞税特例基準割合+7.3%のいずれか低い割合

※令和7年分の税率は、8.7%

なお、無申告加算税や重加算税が課される場合でも、延滞税は別途課されるため、総納税額がさらに増えることになります。

加算税

加算税は、申告や納税の義務を怠ったり、不正確な申告を行ったりした場合に課される税金です。主に以下の3種類があります。

無申告加算税

【税務調査の通知前に自主的に期限後申告をした場合】

本来納付すべき税額に5%を乗じた額

【税務調査の通知後、税務調査が入る前までに期限後申告した場合】

50万円までは本来納付すべき税額に10%、追加本税が50万円を超え300万円までの場合、超える部分は15%、300万円を超える部分は25%を乗じた額

【税務調査後に期限後申告をした場合】

50万円までは本来納付すべき税額に15%、追加本税が50万円を超え300万円までの場合、超える部分は20%、300万円を超える部分には30%を乗じた額

過少申告加算税

【税務調査の事前通知より前に自主的に修正申告を行った場合】

過少申告加算税は課されません。

【税務調査の事前通知を受けてから税務調査を受けるまでに、修正申告をした場合】

追加で納める税額の5%が課されます。

(ただし、追加で納める税額が当初の申告税額と50万円のいずれか多い金額を超えている場合、その超えている部分については税率が10%となります。)

【税務調査を受けたあとに修正申告した場合や、税務署から指摘を受けてから修正申告をした場合】

追加で納める税額の10%が課されます。

(ただし、追加で納める税額が当初の申告税額と50万円のいずれか多い金額を超えている場合、その超えている部分については税率が15%となります。)

重加算税

税率は、過少申告の場合は35%、無申告の場合は40%となります。

また、過去5年以内に無申告加算税または重加算税を課されたことがある場合は、税率がさらに10%加重され、それぞれ過少申告で45%、無申告で50%になります。

特に悪質な場合は刑事罰を科される可能性も

虚偽や不正行為等によって納税を免れた場合などの悪質なケースでは、前述した追徴課税に加えて刑事罰が科される可能性もあります。

たとえば、「偽りその他不正の行為」によって贈与税を免れた場合、10年以下の懲役もしくは1,000万円以下の罰金、またはその両方が科せられる可能性があります。

また、正当な理由がないのに故意に期限内に申告をしなかった場合でも、1年以下の懲役または50万円以下の罰金が科されることがあります。

適正な生前贈与で相続税の節税対策をするためのポイント

贈与税の時効を意図的に待つことは現実的ではないうえに、故意の申告・納付漏れが発覚した際には重いペナルティが課されるリスクを伴います。

そのため、税負担を減らす目的で生前贈与をするのであれば、適切な方法で贈与を行うのが重要です。

ここでは、適正な生前贈与で相続税の節税対策を行うためのポイントを解説します。

- 個人からの贈与額が年110万円を超える場合は必ず申告する

- 贈与の際に贈与契約書を必ず作成する

- 名義預金とならないよう注意する

- 贈与税が非課税となる特例・非課税制度を活用する

もらった額が年110万円を超える場合は必ず申告する

贈与税の課税方法である「暦年課税」では、受贈者一人につき年間110万円の基礎控除が設けられています。1年間に受けた贈与の合計額が110万円以下であれば、贈与税はかかりません。

しかし、暦年課税で1年間に受けた贈与の合計額が110万円を超える場合は、その超える分の金額について贈与税が課税され、受贈者には贈与税の申告義務が生じます。

その場合、贈与税の申告と納付を、贈与を受けた年の翌年の2月1日から3月15日までの間に、完了させなければなりません。

贈与の際に贈与契約書を必ず作成する

贈与を成立させるには贈与者と受贈者双方の合意が必要ですが、口約束による合意でも贈与契約は成立します。

しかしながら、贈与の事実を証明する手段がなければ、相続税申告の調査のときに贈与として認められず、相続財産に加算して相続税を計算するように処分を受けたり、相続発生時に当事者以外の相続人が被相続人に本当に贈与する意思があったのかどうかと疑い、トラブルの原因となる可能性があります。

そのため、贈与の事実を示す明確な証拠として、以下の5つの内容を記載した「贈与契約書」を作成しておくのが重要です。

- 贈与契約締結日や贈与履行日

- 贈与者の住所と氏名

- 受贈者の住所と氏名

- 贈与の方法

- 贈与する財産の価額や内容

贈与契約書については以下の記事でより詳しく解説しておりますので、ぜひご確認ください。

名義預金とならないよう注意する

贈与者が受贈者名義の口座を作成し、その口座に振込む形で贈与をした場合、税務署に名義預金とみなされ、贈与が成立していないと判断される可能性があります。

贈与が成立していると認められるためには、その預金が「贈与によって受け取った財産」であり、「名義人本人の管理下にある預金」である必要があります。

そのうえで、贈与された財産を受贈者自身がその存在を認識し、自由に使える状態にすることが重要です。

- 通帳や印鑑は名義人(受贈者)本人が管理する

- 受贈者の普段使いの口座に贈与する

- 贈与契約書を作成する

贈与税が非課税となる特例・非課税制度を活用する

贈与税には、特定の用途に対する贈与であれば適用できる特例や非課税制度が複数あります。これらの制度を活用することで、まとまった金額を非課税で贈与を行うことが可能です。

主な特例や非課税制度には以下のようなものがあります。

- 贈与税の配偶者控除の特例(おしどり贈与)

- 婚姻期間が20年以上の夫婦間で、居住用不動産またはその取得資金の贈与があった場合、一定の要件を満たせば適用が可能です。最高2,000万円までが非課税となります。

- 住宅取得等資金の贈与を受けた場合の非課税制度

- 父母や祖父母などの直系尊属から、自己の居住用となる住宅の新築、取得、または増改築等の資金を贈与された場合に利用できる制度です。一定の要件を満たせば、省エネ等住宅の場合は1,000万円まで、それ以外の住宅の場合は500万円までが非課税となります(令和6年1月1日から令和8年12月31日までの贈与が対象)。

- 教育資金の一括贈与を受けた場合の非課税制度

- 贈与を受けた年の1月1日において30歳未満の受贈者が、父母や祖父母などから教育資金を一括で贈与された場合、最大1,500万円まで(学校等以外への支払いは500万円まで)が非課税となります。

- 結婚・子育て資金の一括贈与を受けた場合の非課税制度

- 結婚・子育て資金管理契約を締結する日において18歳以上50歳未満の受贈者が父母や祖父母などから結婚・子育て資金を一括で贈与された場合、1,000万円まで(結婚関連費用は300万円まで)が非課税となります。

生前贈与に関する悩みは相続専門税理士に相談しよう

納税義務を免れるために贈与税の「時効」を利用しようとする行為は、現実的ではありません。

税務署はさまざまな手段で贈与の実態を把握し、たとえ時効期間が過ぎたとしても、贈与が適正に成立していないと判断すれば、最終的に相続税として課税する可能性が高いからです。

また、故意の脱税が発覚した場合のペナルティは重く、本来支払うべき税金よりも大幅に多くの税金や罰金を支払うことになりかねません。

そのため、生前贈与で税負担の軽減を目指すのであれば、相続専門の税理士に相談して適正な生前贈与に関するアドバイスを受けるのもおすすめです。

個々の状況に応じた最適な贈与プランの提案など、ノウハウを活かしたサポートでご自身の税負担の軽減をサポートしてくれることでしょう。

相続専門税理士の中には無料相談を行っているケースも多いため、ぜひご活用ください。