この記事でわかること

- 無申告や過少申告は税務署にバレる可能性が高い

- 現金で贈与する場合の注意点

- 贈与税の節税方法

「現金で贈与しても税務署にバレるのだろうか?」

「現金手渡しで生前贈与をしたら贈与税はかからないのでは?」

生前贈与を検討している方の中には、このような考えが浮かんだ人もいるのではないでしょうか。

現金手渡しで生前贈与を行った場合でも、年間110万円を超える財産を受け取った場合、贈与税の納付義務が発生します。

加えて、税務署から財産隠しや過少申告を疑われる可能性もあるため、現金手渡しで生前贈与を行う場合は注意が必要です。

この記事では、生前贈与を利用して相続税対策を行う場合の注意点や、現金の手渡しで生前贈与を行った場合のリスクについて、解説します。

目次

生前贈与は現金手渡しなら贈与税はかからない?

生前贈与とは、個人が生前に第三者に対して財産を贈与することをいいます。

多くの場合、資産を持つ人が生前に親族などに財産を少しずつ贈与することで、相続税の課税対象となる財産を減少させる目的で生前贈与が行われます。

このとき、「預金口座を介して資金移動をすると取引履歴が残って税務署に簡単にバレるから」と、いったん資産の一部を現金で引き出してそのまま贈与することで、贈与税の負担を免れようとするケースがあります。

贈与税の申告義務がある場合にこうした行為をしてしまうと、脱税になってしまいます。

税務署は相続税逃れのための生前贈与の手法を熟知しており、あらゆる方法でチェックすることができます。そのため、贈与税の納付逃れのために現金手渡しで生前贈与をすることは、大きなリスクがあると言えます。

現金手渡しでの贈与でも贈与税の納付義務は発生する

現金手渡しによる贈与は法的に可能ですが、贈与税の課税対象となり得ます。

贈与は、贈与者(財産を渡す人)と受贈者(財産を受け取る人)の双方の合意があれば法的に成立します。贈与の方法は法律で定められているわけではないため、現金の手渡しによる生前贈与自体は法的には問題ありません。

しかしながら、その年の1月1日から12月31日までの1年間で一定額以上の財産を個人から贈与された場合、受贈者に贈与税の申告・納付義務が発生します。

- 暦年課税の場合

- 1年間に贈与を受けた財産の合計額が基礎控除額110万円を超えた場合

- 相続時精算課税の場合

- 1年間に贈与を受けた財産の合計額が基礎控除額110万円を超えた場合

申告が必要な場合、受贈者は贈与を受けた年の翌年2月1日から3月15日までに、それぞれの課税方式のルールに従って計算した贈与税額を税務署に申告・納税する義務があります。

暦年課税の基礎控除に関する注意点

暦年課税の基礎控除額である年110万円という金額は、受贈者一人あたりの年間の贈与合計額です。

つまり、複数人から贈与を受けている場合はその合計額が基準となりますので注意が必要です。

たとえば、父から100万円、母から50万円の贈与を受けた場合、合計150万円となり、基礎控除額を超えるため申告が必要です。

無申告や過少申告の贈与は税務署にバレる可能性が高い

贈与税の納税義務が生じたにもかかわらず受贈者が無申告や過少申告であった場合、税務署に発覚する可能性が高いです。

税務署には納税者の情報を管理・蓄積できる仕組みが構築されており、納税者の所得は過去の申告状況などから把握されています。

加えて、不動産を購入した場合は登記、保険金を受け取った場合は保険会社からの支払調書などから、納税者のおおよその財産情報を税務署は掴んでいます。

- KSKシステム

- 国税総合管理システム(KSKシステム)は、全国の国税局と税務署をネットワークで結び、納税者の申告・納税に関する全記録を一元的に管理するシステムです。このシステムは申告者の情報を分析し、税務調査にも活用されます。

- 不動産の登記情報

- 不動産の贈与を受け、所有者名義を変更する登記を法務局に申請すると、その内容が法務局から税務署に提供されます。

- 法定調書(支払調書)の調査

- 保険金等の支払いが行われると保険会社が、高額な貴金属などの売却があった場合は買取店が、税務署に対して金銭の支払いがあったことを法定調書(支払調書)で通知します。

- 質問検査権

- 国税庁、税務署の職員には納税者に対する「質問検査権」が認められています。「質問検査権」とは、納税者等に対する質問および、財産などの帳簿書類やその他物件についての調査ができる権限です。

納税者への直接的な質問や調査はもとより、納税者と取引のある者、金銭の受け払いがある者も調査の対象となりますので、納税者の取引銀行や納税者の家族も調査の範囲に含めています。

贈与者名義の銀行口座から多額の現金が引き出された場合、その履歴は税務署によって把握されます。

受贈者が受け取った高額な商品の購入や自身の銀行口座への入金に充てた場合、その資金の出所について税務署は疑問を抱き、調査を行う可能性があります。

受贈者の納税記録や金融機関の取引情報、さらには不動産や有価証券の売買記録など、様々な情報源を総合的に調査することで、このような「使途不明金」が贈与によるものと判断されることがあります。

現金手渡しで生前贈与する場合の注意点

現金手渡しで生前贈与をする場合、以下のような注意点があります。

- 申告漏れや過少申告にはペナルティ(附帯税)が課される

- 過去に行った贈与を否認される可能性がある

延滞税や加算税などのペナルティが課されたり、生前贈与した財産が贈与者が亡くなった時に相続税の対象となったりする可能性があるため、ぜひ解説する内容を参考にしてください。

申告漏れや過少申告にはペナルティ(附帯税)が課される

税務調査で申告漏れなどを指摘されると、本来支払うべきだった贈与税額(本税)に加えて、実質的なペナルティとして「附帯税」が課されます。

税金が定められた期限までに納付されない場合、原則として法定納期限の翌日から納付する日までの日数に応じて、利息に相当する延滞税が自動的に課されます。

延滞税

税率は納付遅延の期間に応じて変動し、納税が遅れるほど、この延滞税も高額になります。

(令和6年1月1日以降は、納期限の翌日から2カ月を経過する日までは原則として年2.4%、それ以降は原則として年8.7%です。税率は年によって変動します。)

また、申告自体を怠った場合や、申告額が過少だった場合、あるいは意図的に税金を免れようとした場合には、加算税が課されます。加算税には、無申告加算税、過少申告加算税、重加算税の主に3種類があります。

無申告加算税

【税務調査の通知前に自主的に期限後申告をした場合】

本来納付すべき税額に5%を乗じた額

【税務調査の通知後、税務調査が入る前までに期限後申告した場合】

50万円までは本来納付すべき税額に10%、

追加本税が50万円を超え300万円までの場合、超える部分は15%、

300万円を超える部分は25%を乗じた額

【税務調査後に期限後申告をした場合】

50万円までは本来納付すべき税額に15%、

追加本税が50万円を超え300万円までの場合、超える部分は20%、

300万円を超える部分には30%を乗じた額

過少申告加算税

【税務調査の事前通知より前に自主的に修正申告を行った場合】

過少申告加算税は課されません。

【税務調査の事前通知を受けてから税務調査を受けるまでに、修正申告をした場合】

追加で納める税額の5%が課されます。

(ただし、追加で納める税額が当初の申告税額と50万円のいずれか多い金額を超えている場合、その超えている部分については税率が10%となります。)

【税務調査を受けたあとに修正申告した場合や、税務署から指摘を受けてから修正申告をした場合】

追加で納める税額の10%が課されます。

(ただし、追加で納める税額が当初の申告税額と50万円のいずれか多い金額を超えている場合、その超えている部分については税率が15%となります。)

重加算税

税率は、過少申告の場合は35%、無申告の場合は40%となります。

また、過去5年以内に無申告加算税または重加算税を課されたことがある場合は、税率がさらに10%加重され、それぞれ45%、50%になります。

過去に行った贈与を否認される可能性がある

過去に贈与税がかからない年間110万円以下の生前贈与をしていた場合でも、現金手渡しだと税務署から贈与として認められず、結局相続税がかかってしまう可能性があります。

贈与は贈与者と受贈者の合意によって成立しますが、現金手渡しの場合、そのやり取りを証明する預金通帳などの記録が残りません。そのため、贈与者が亡くなったタイミングで相続税の税務調査があった場合、贈与者の預金口座からの出金について指摘が入ることがあります。

調査官から指摘を受けた際、「出金は贈与によるもの」と主張しても現金手渡しでの贈与では客観的な証拠が残らないため、事実を証明できずに贈与を否認される恐れがあります。

その結果、過去に現金手渡しで贈与した財産が亡くなった贈与者の相続財産(貸付金)と判断され、相続税の課税対象となる可能性があります。

参考「名義預金」と判断された贈与も相続税の課税対象となる可能性がある

贈与は「贈与者」と「受贈者」の双方の意思表示が合致して初めて成立します。この意思の合致がなければ、税務署に贈与自体が成立していないとみなされる場合があります。

この代表的な事例が、親(祖父母)が子や孫の名義で口座を作って入金や管理をしているような「名義預金」のケースです。

名義預金に該当する場合、子や孫に「財産をもらった」という認識がなく、その口座を自由に使える状態になっていないため、贈与は成立していないとみなされます。

この結果、贈与者が亡くなった際に、その財産は贈与者の遺産として扱われ、相続税の対象となります。

現金手渡しであっても適正な贈与税申告が重要

現金手渡しであっても贈与税の申告義務が生じた場合は、適正に贈与税申告を行うことが重要です。

- 贈与税の申告期限は、贈与を受けた年の翌年2月1日から3月15日まで

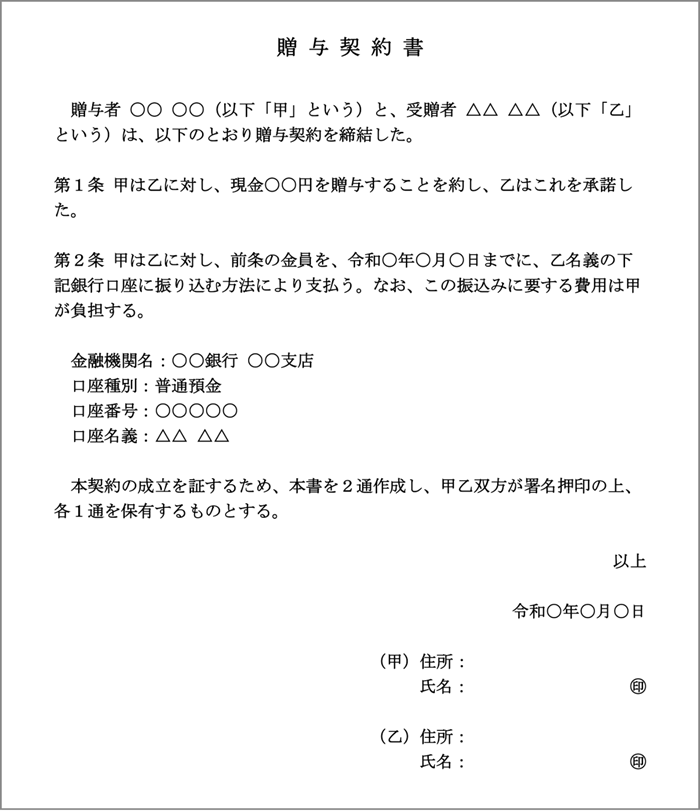

- 贈与契約書を作成して、贈与の事実が客観的にわかるようにする

- 贈与の都度「贈与契約書」を作成して定期贈与対策をする

ここからは、適正な贈与税申告に繋がるポイントを、それぞれ解説します。

贈与税の申告期限は贈与を受けた翌年2月1日から3月15日まで

毎年1月1日から12月31日までの一年間に受け取った財産額が110万円を超える場合には、申告期限内に贈与税の申告と納付を完了させる必要があります。

贈与を受けた年の翌年の2月1日から3月15日までの間に、受贈者の住所地を管轄する税務署で申告を行ったうえで、納付も完了させなければなりません。

なお、申告・納付期限に間に合わない場合は、加算税や延滞税などのペナルティが課されます。

贈与契約書を作成して、贈与の事実が客観的にわかるようにする

現金手渡しで贈与をする場合は、贈与の証拠として「贈与契約書」を必ず作成しましょう。贈与契約書には、以下の5つの内容を明確に記載します。

- 贈与契約締結日や贈与履行日

- 贈与者の住所と氏名

- 受贈者の住所と氏名

- 贈与の方法

- 贈与する財産の価額や内容

なお、贈与契約書はパソコンで作成することも可能ですが、署名と日付は自筆で記入し、押印は実印を使用するとより信頼性を高められます。

贈与契約書については以下の記事でより詳しく解説しておりますので、ぜひご確認ください。

贈与の都度、贈与契約書を作成して定期贈与対策をする

暦年課税の基礎控除を利用して複数年にわたって贈与を行う(暦年贈与)場合、贈与の都度「贈与契約書」を作成することが大切です。

たとえば、「年100万円ずつ10年かけて贈与する」など、期間を定めて毎年同じ金額を継続して贈与すると当初から約束していた場合、「定期贈与」とみなされる可能性があります。

定期贈与とみなされると贈与総額(この例では1000万円)に対して一度に贈与税が課され、節税効果が薄れてしまいます。

そのため、「贈与の都度、贈与契約書を作る」ことに加え、「贈与する金額を毎年変える」「贈与する時期を変える」「途中で贈与しない年をはさむ」などの対策を行いましょう。

暦年贈与と相続時精算課税制度を併用して贈与税を節税しよう

贈与者が異なる場合であれば、受贈者が暦年贈与と相続時精算課税制度を併用することで贈与税の負担を軽減することができます。

令和5年の税制改正で相続時精算課税制度に年間110万円の基礎控除が創設され、令和6年1月1日以降の贈与から基礎控除額以下であれば贈与税が非課税となるうえ、相続時の相続財産への持ち戻しも不要となります。

贈与税の課税方式は贈与者ごとに受贈者が選択できるため、たとえば「父親からの贈与には相続時精算課税を選択し、母親からの贈与には暦年課税を適用する」といった併用が可能です。

事例

贈与者が異なる場合の

暦年贈与と相続時精算課税制度の併用例

受贈者は、父親から「相続時精算課税」の贈与で年間110万円の基礎控除、母親からの「暦年課税」の贈与で年間110万円の基礎控除も利用できます。

したがって、その年に両親からそれぞれ110万円ずつの贈与を受けた場合、合計で年間220万円まで贈与税の負担なく財産を受け取ることが可能になります。

なお、相続時精算課税制度を適用する場合、初回適用時の申告期限までに「相続時精算課税選択届出書」に受贈者の戸籍謄本等の書類を添付して提出する必要があるうえ、年間の贈与額が基礎控除を超えた場合は「贈与税申告書」の提出も必要です。

相続時精算課税制度と暦年贈与を併用する場合の注意点

同じ贈与者からの贈与においては、相続時精算課税制度と暦年贈与を併用することはできません。一度、相続時精算課税制度を選択すると、その贈与者からの贈与は暦年課税には戻せなくなります。

目的がはっきりしている場合に使える贈与の特例

贈与金の支出の目的がはっきりしている場合、贈与税に設けられている以下の特例を適用できる可能性があります。

- 住宅取得等資金贈与の特例

- 結婚・子育て資金の一括贈与の特例

- 教育資金一括贈与の特例

それぞれの特例の概要を解説しますので、ぜひ参考にしてください。

住宅取得等資金贈与の特例

直系尊属(父母や祖父母など)から、自宅の新築または取得、増改築等のための資金の贈与を受けた場合には、住宅取得等資金の贈与の特例を活用できる可能性があります。

受贈者の要件と対象になる住宅の要件を満たしていれば、省エネ等住宅の場合には1,000万円まで、それ以外の住宅の場合には500万円まで非課税で贈与することが可能です。

なお、適用期限は令和8年12月末まで(予定)となりますので注意が必要です。

結婚・子育て資金の一括贈与の特例

令和9年3月31日までの間に行われた贈与のうち、18歳以上50歳未満の子や孫に対して、結婚や子育てに充てるための資金を一括で贈与する場合、結婚・子育て資金の一括贈与の特例を活用することで、最大1,000万円まで非課税で贈与できます。

結婚・子育て資金の一括贈与の特例を適用するためには、金融機関で結婚・子育て資金口座の開設などを行ったうえで、「結婚・子育て資金非課税申告書」をその金融機関経由で税務署に提出します。

贈与金は開設した当該口座で保管し、結婚・子育て目的の支出であればすべて非課税となります。このとき、結婚・子育て目的の支出であると証明するために、領収書などを金融機関に提出する必要があります。

なお、結婚・子育て資金の一括贈与の特例を適用する場合、受贈者の前年の合計所得金額が1,000万円以下である必要があります。

教育資金一括贈与の特例

令和8年3月31日まで間に30歳未満の子どもや孫に対して、教育資金に充てるための資金を一括で贈与する場合、受贈者の前年の合計所得金額が1,000万円以下であれば、教育資金の一括贈与の特例を適用できます。

教育資金の一括贈与の特例を適用した場合、一定の要件を満たした教育資金であれば最大1,500万円まで非課税で贈与することが可能です。

教育資金の一括贈与の特例を適用するには、贈与者と受贈者のあいだで贈与契約を結んだうえで、金融機関での教育資金口座の開設と「教育資金非課税申告書」を金融機関経由で税務署へ提出します。

贈与金は開設した当該口座で保管され、口座からの払い出しを行う場合は教育資金の支払いという事実証明のために、領収書などを金融機関に提出する必要があります。

生前贈与など相続に関する疑問は相続専門の税理士に相談しよう

現金手渡しでの生前贈与自体は法的には問題ありませんが、贈与税の申告義務が生じた場合に申告・納付をごまかすことはできません。

税務署は個人の資産の流れを把握しており、現金手渡しであっても贈与の事実が発覚する可能性は非常に高く、故意に贈与税の申告・納付を逃れようとした場合はペナルティが課されることになります。

効果的な生前贈与を行ううえでは相続専門の税理士への相談がおすすめです。相続専門の税理士は豊富なノウハウをもとに、個々の状況に応じた最適な相続税・贈与税対策や、適切な手続き方法についてアドバイスを提供してくれることでしょう。

相続専門の税理士の中には無料相談を設けているケースもあるため、ぜひご検討ください。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。