この記事でわかること

- 相続税評価額の概要

- 代表的な財産の相続税評価方法

- 土地に関する相続税評価の簡単な事例

相続税の計算では、相続財産の価値を評価する(相続税評価額の算出)必要があります。

しかしながら、財産ごとに評価方法は異なるため、相続に携わった経験がない方にとって難しく感じるかもしれません。

そこでこの記事では、相続財産の評価(相続税評価)の概要を解説します。代表的な相続財産の評価方法を財産ごとに解説するので、ぜひ参考にしてください。

目次

相続財産の評価(相続税評価額)とは

相続税の金額を計算するためには、相続財産の相続税評価額を出さなければなりません。相続税法では、「相続または遺贈によって取得した財産は、所得した日の時価で評価する」とされています。

しかし、不動産や株式といった財産の時価は一定ではなく、各自の計算に委ねると相続税の負担額に不公平が生じてしまいます。

そのため、相続税の計算時には、国税庁が発表している「財産評価基本通達」に基づいて評価を行なうのが基本です。

「財産評価基本通達」とは

「財産評価基本通達」には財産の評価方法が定められており、財産評価のマニュアルと言えます。

通達には法的拘束力があるわけではありませんが、利便性や判断基準としての共通性から「財産評価基本通達」の記載内容に沿って評価を行うのが基本です。

ただし、「財産評価基本通達」に当てはまらないケースもあるため、その時は似た事例の考え方を参考に、適切な財産評価を行うことになります。

代表的な相続財産の評価(相続税評価)方法

相続税の計算は、相続した財産の相続税評価額に税率を乗じて行います。

なお、相続税評価は原則、亡くなった時点での財産の価値(時価)となります。財産を購入したときの価格ではないうえに、実際に購入する際の取引額でもないため、注意が必要です。

財産の種類は下記のように多岐にわたります。それぞれ評価方法が異なるため、順番に詳しく解説していきます。

- 現金・預貯金

- 有価証券

- 家屋(建物)

- 宅地

- 借地権

- 生命保険

- ゴルフ会員権

- 書画・骨董品

- 家庭用財産

現金・預貯金

現金・預貯金の評価額は以下のようになります。

| 財産の種類 | 評価額 | 補足 |

|---|---|---|

| 現金 | 被相続人が有していた現金の額面金額 | – |

| 普通預金 | 被相続人が亡くなった時点で、預貯金を解約して引き出した場合に支払われる金額が評価額 | 正確には利息分も計算する必要があるが、少額なことがほとんどのため、預金残高=評価額とすることが多い |

| 定期系預金 | 預金残高に、既に発生はしているものの、まだ実際には支払われていない利息のうちの既経過分の利息の額(ただし源泉徴収後の額)を加算した金額が評価額 | 普通預金に対して、定期系預金は利息が高くなっていることが予想されるため、利息分も計算する必要がある |

預貯金に関して気をつけたいのは、口座の名義人と実際に預金をしていた人が異なる場合です。

たとえば、被相続人が子や孫の名義で貯金をしていた場合は要注意です。

こちらの事例では、名義に関わらず被相続人の預貯金として考慮されるため、相続財産に含めなければなりません。

有価証券

有価証券の場合、評価額は上場株式と非上場株式で異なります。

なお、有価証券の評価を行う際は、相続人が証券会社や金融機関に残高証明書(または評価証明書)を請求しておく必要があります。

| 財産の種類 | 評価額 | 補足 |

|---|---|---|

| 上場株式 | [1]~[4]を算出して、最も低い価格を評価額とする [1]死亡日の最終価格 [2]死亡月の最終価格の平均額 [3]死亡前月の最終価格の平均額 [4]死亡前々月の最終価格の平均額 |

|

| 非上場株式 | 下記のいずれかで算出した評価額とする ・類似業種比準方式 ・純資産評価額方式 ・配当還元方式 |

方式の決め方には基準がある。 こちらの記事で詳しく解説しているため、合わせて参考にしてください。 |

| 投資信託など | 相続開始日(被相続人の死亡日)に解約請求または買い取り請求を行ったとした場合に、支払いを受けることができる価格が評価額となる |

家屋(建物)

財産の中に家屋がある場合、固定資産税評価額が相続税評価額となります。

固定資産税評価額は毎年4~6月に送られてくる固定資産税の納税通知書に記載されています。

または市区町村で取得できる固定資産評価証明書に記載があります。

賃貸している部屋の財産評価を行う場合

所有していた建物が賃貸やアパートだった場合は、「固定資産税評価額×(1-借家権割合×賃貸割合)」で計算して、評価額を算出します。

なお、借家権は相続財産として評価されません。

土地

土地の評価方法には以下の2種類があります。

- 路線価方式

- 主に市街地の道路に面した土地に使用される

- 倍率方式

- 主に地方や畑・田んぼといった土地に使用される

なお、路線価方式、倍率方式ともに自用地(自分で自由に使える土地)ではない土地は、計算方法が変わることに注意が必要です。

たとえば、借地(人から借りている土地)や貸地(人に貸している土地)については別途で計算をしなければなりません。

宅地の相続税評価額の算出時は「小規模宅地等の特例」の適用を検討しよう

宅地の計算の際は、その宅地の相続税評価額を大幅に減額できる特例「小規模宅地等の特例」の適用を検討しましょう。

一定の要件を満たせば、被相続人の居住用もしくは事業用だった宅地の課税価格を最大80%減額できる可能性があります。

路線価方式による土地の評価方法

市街地の土地は「路線価方式」という、土地に面している道路の価格を基準として評価額を計算する評価方式がとられています。

路線価方式による評価額の計算式

評価額=路線価×土地の面積

路線価は税務署のHPに公開されている「路線価図」を用いますが、すべての土地において路線価図の価格を使用できるわけではありません。

路線価図の価格がない場合は、土地の立地や形状などの各土地の条件を加味し、決められた計算式を使い、補正を加えて算出します(「画地調整」)。

倍率方式による土地評価方法

路線価がない地域の土地評価は、「倍率方式」です。

倍率方式を使う場合、宅地の固定資産税評価額に一定の倍率を掛けて、価額を算出します。

倍率方式による評価額の計算式

固定資産税評価額 × 倍率 = 評価額

倍率については路線価同様、国税庁のHPで確認ができます。

借地権

借地権は土地を利用する権利として財産的価値を有するものと認められています。

したがって、借地権についても評価額を決定し、相続財産の額に加算されます。

具体的には前項で算定した自用地としての評価額に対して、路線価図または倍率表が定める借地権割合を乗じた額です。

借地権の評価額は下記の計算式で求められます。

借地権の評価額計算式

借地権の評価額 = 更地としての土地の評価額 × 借地権割合

生命保険

被相続人が契約者かつ被保険者の死亡保険金を相続人が受け取った場合、受け取った保険金額から非課税額を差し引いた金額が相続税評価額です。

死亡保険金は「500万円×法定相続人の数」の金額が相続税の非課税枠となり、非課税枠を超えた金額のみが相続税の課税対象となります。

例えば相続人が4人の場合、死亡保険の非課税枠は500万円×4人=2,000万円となり、2,000万円以下の保険金額は相続税の対象にはなりません。

「生命保険契約に関する権利」の評価が必要な場合とは

被相続人が保険料負担者もしくは契約者の生命保険契約がある場合、相続時に死亡保険金が支払われていなくても相続税の対象となる可能性があります。

該当する保険契約の解約時に解約払戻金が支払われる場合、相続発生時の解約返戻金相当額を、相続財産の評価額に含めなければなりません。

なお、このケースは死亡保険金の受け取りではないため、非課税枠を使用できない点も注意しましょう。

ゴルフ会員権

被相続人がゴルフ場の会員権を所持している場合、相続財産に含まれる可能性があります。

なお、単純にゴルフ場でプレーする権利が与えられただけのゴルフ会員権は、相続税の課税対象とはなりません。

ゴルフ会員権は取引相場の有無に応じて、以下のように評価方法が変わります。

- 取引相場が「ある」場合

-

取引相場が「ある」ゴルフ会員権の場合、原則、相続発生日の取引価格の70%相当が相続税評価額となります。ゴルフ会員権の売買業者で価格が大きく異なるケースもあるため、複数業者の提示取引価格の平均額を採用することが一般的です。

なお、取引価格に含まれない預託金などがある場合、変換時期に応じた計算方法で算出した金額を合計する必要が生じます。

- 取引相場がない場合

- 取引相場がないゴルフ会員権の場合、以下のいずれかのケースに応じた計算方法を取ります。

- 株主会員制

- 相続発生時のゴルフ場の株式評価額が、そのまま評価額となります。

- 預託金制

- 預託金の額がそのまま評価額となります。

- 株主会員制+預託金制

- 株式と預託金を分けて評価し、その合計額が評価額となります。

書画・骨董品

国税庁の通達においては「精通者」と表現されていますが、書画や骨董品の評価は骨董品や美術品を扱っている店や鑑定家に依頼するのが一般的です。

また、鑑定対象が本物かどうかや保存状態などで価値が左右される書画・骨董品は、鑑定をする人の権威や信頼度などによって評価が異なると言われています。

より正確な査定を希望する場合は、鑑定料が高額になってしまいますが、複数の専門家に鑑定を依頼した方がよいでしょう。

家庭用財産

自動車や船舶、金・プラチナ等の貴金属、ブランド品やアクセサリーといった動産も相続税評価の対象です。

こうした家庭用財産のうち1点につき価値が5万円超のものは、1点ずつ個別に申告します。

なお、価値が5万円以下の動産は「家財一式」としてまとめて評価・計上します。

土地のケースを中心に相続財産の評価(相続税評価)事例を紹介

土地の評価方法は他の相続財産と比べて非常に複雑です。

土地ごとの種類や用途、相続時の状況などに応じて相続税評価額が変わるため、相続に携わった経験がない方はイメージが掴みにくいのではないでしょうか。

そこで、土地に関係する相続税評価について、「路線価方式で評価した土地」「借地権」の2つのケースにおける比較的分かりやすい事例を紹介します。

なお、以下の関連記事により詳細な解説があるため、ぜひこちらも参考にしてください。

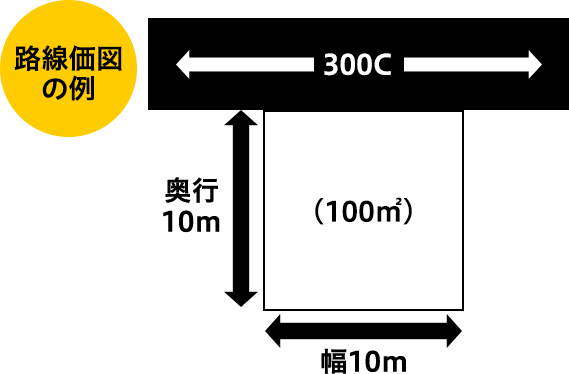

路線価方式で評価した土地の評価額

路線価が定められている地域では、路線価に土地の形状などに応じた補正率を掛けたうえで、土地の面積を乗じて評価額を計算します。

図の土地は一つの道路に面しているため、路線価は土地が面している正面の値となり300Cです。つまり、この土地の路線価は30万円となります。

路線価方式による評価額の計算式

評価額=路線価×土地の面積

計算式に当てはめると、この土地の評価額は「30万円×100㎡=3,000万円」となります。

土地の形状によって評価額の算定は大きく変わる点に注意する

実際の土地は上記のような整形地ばかりではありません。旗竿地、L字、三角形、傾斜地、崖地のような不整形地や、道路に面した間口に対して奥行きが著しく長い土地などを相続する可能性もあるでしょう。

そのような土地を評価する場合には、利用上の不便さなどを評価額の算定で考慮する必要があります。

なお、角地など複数の道路に面している土地に関しては、その土地の利便性に応じた加算がされます。

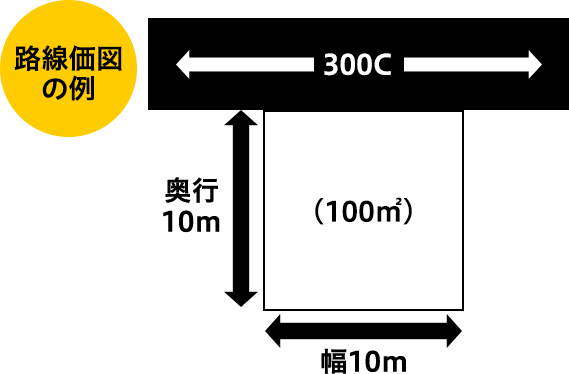

借地権の評価額

借地権の評価額は以下の計算式で求めます。

借地権の評価額計算式

借地権の評価額 = 更地としての土地の評価額 × 借地権割合

路線価にはA~Gのアルファベットが記載されており、借地権の割合を表しています。Cの借地権割合は以下のように70%です。

| A | B | C | D | E | F | G | |

|---|---|---|---|---|---|---|---|

| 借地権割合 | 90% | 80% | 70% | 60% | 50% | 40% | 30% |

先ほどの路線価300C、土地100㎡、土地の評価額3,000万円の場合で計算してみましょう。

借地権の評価額を算出する計算式に当てはめると「3,000万円×70%=2,100万円」となり、2,100万円が借地権の評価額となります。

相続税評価の疑問は税理士への相談もおすすめ

課税遺産総額を計算するうえで重要なのが、相続財産の把握です。各財産を適切に評価しなければ、相続税の算出にも影響が出てくるため注意が必要です。

特に非上場株式や土地の評価は、それぞれのケースに適した評価を行うことが求められるため、どう評価するかが節税のポイントと言えます。

相続税の申告は自分で行うこともできますが、よりスムーズに対応するうえでは相続に詳しい税理士に相談するのが安心でしょう。無料相談の場を設けている相続専門の税理士も少なくないため、ぜひご検討ください。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。