この記事でわかること

- 相続財産は所得税の課税対象とはならない

- 相続人自身が所得税の確定申告を行う必要があるケース

- 相続人自身が所得税の確定申告をする場合の主な流れ

被相続人が保有する財産を相続した場合、取得した財産の価格が基礎控除を超えると「相続税」が課税されます。

相続財産は所得税の課税対象ではありませんが、相続後に所得税の確定申告が必要になるケースもあるため、注意が必要です。

この記事では、そのような相続後の確定申告が必要なケースについて、具体的な例を交えて解説します。

相続後に確定申告が必要なケースとは

「相続したお金は所得になるのだろうか?」

「遺産を相続したら確定申告は必要なのか?」

相続でこのような疑問をお持ちの方もいるのではないでしょうか。

相続または遺贈で被相続人の財産を取得した場合には所得税の課税対象ではなく、相続税の課税対象となります。このとき、相続財産(正味の遺産額)が基礎控除を超えた場合は相続税の申告が必要です。

ただし、相続後に確定申告が必要なケースはあります。

亡くなった方の準確定申告や、相続した財産を売却した際などで相続人自身の確定申告が必要な場合もあるため、注意が必要です。

参考相続税と所得税の違い

相続税と所得税は、課税対象が異なります。相続税は、被相続人から相続や遺贈によって財産を受け継いだ場合に課税される税金です。

一方、所得税は、得られた所得を課税対象とする税金であり、事業所得や給与所得などの所得に対して課税されます。

亡くなった方の所得税の申告「準確定申告」

「準確定申告」とは、被相続人が亡くなった年の1月1日から亡くなった日までの所得について、相続人が代わって行う所得税の確定申告のことです。

通常の所得税の確定申告は、毎年1月1日から12月31日までの1年間の所得について、翌年の2月16日から3月15日までに行いますが、年の中途で亡くなった場合は、被相続人本人が申告・納税を行うことができません。

そこで、法定相続人がこの手続きを引き継ぐことになります。

準確定申告が必要となるのは、被相続人が生前に確定申告をすべき状況にあった場合です。具体的には、主に以下のようなケースが該当します。

- 個人事業(自営業)を行っていた場合

- 家賃収入などの不動産所得があった場合

- 給与収入が2,000万円を超えていた場合

- 給与を2か所以上から受けていた場合(ただし、主たる給与以外の所得が20万円以下など、申告不要なケースもあります)

- 給与所得や退職所得以外の所得(例:公的年金等に係る雑所得、一時所得など)の合計額が20万円を超えていた場合

- 公的年金等の収入金額が400万円を超え、かつ、その公的年金等の全部が源泉徴収の対象となる場合において、公的年金等に係る雑所得以外の所得金額が20万円を超えていた場合

- 不動産や株式などの譲渡所得があった場合

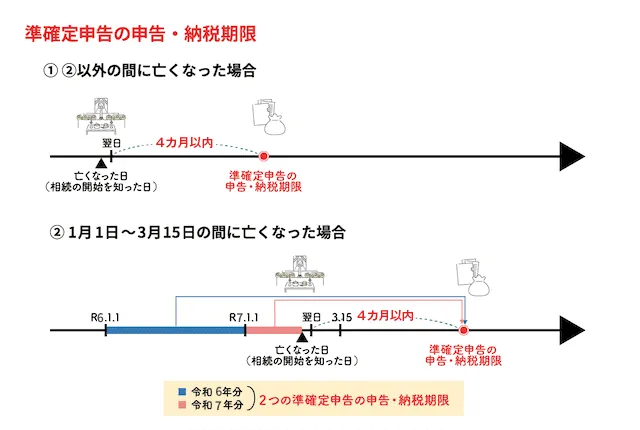

また、準確定申告の申告・納付期限は、相続の開始があったことを知った日(被相続人が亡くなったことを知った日)の翌日から4カ月以内です。

この期限内に準確定申告書を作成し、添付書類とともに被相続人が亡くなった当時の住所地を所轄する税務署に提出します。加えて、所得税の納付が必要であれば、期限までに納付も済ませなければなりません。

被相続人の前年分の確定申告がされていない場合

被相続人が前年の確定申告をすることなく、1月1日から3月15日までの期間内に亡くなった場合、前年分の所得に関しても準確定申告の義務が生じます。

この場合における前年分および本年分の準確定申告の申告・納付期限は、いずれも相続人が相続の開始を知った日の翌日から4カ月以内です。

なお、前年分の申告については、通常の確定申告の期限(3月15日)を過ぎてしまっていたとしても、相続人が相続の開始を知った日から4カ月以内の期限内に申告・納付を済ませれば問題ありません。

たとえば、被相続人が前年分の確定申告を行わないまま3月1日に亡くなった場合、同年の7月1日が、前年分と本年分の両方にかかる準確定申告の申告・納付の期限となります。

相続後に相続人自身の確定申告が必要になる場合もある

前述の通り、相続財産そのものには原則として所得税はかかりません。

しかしながら、相続した財産を売却して利益が生じたケースなど、相続をきっかけに新たな所得が発生する場合、その相続人自身の所得税の確定申告が必要になります。

また、被保険者が亡くなったことをきっかけに生命保険会社から死亡保険金が支払われた場合、相続人が契約者であり(保険料を負担している)保険金受取人であるならば、所得税の課税対象となるため、確定申告を行う必要があります。

相続後に相続人自身の確定申告が必要になる具体的なケース

相続人自身が所得税の確定申告を必要とする主なケースは以下の通りです。相続財産から生ずる所得や、相続に関連したやり取りによって生じる所得が対象となります。

- 相続財産を売却して利益が生じた場合

- 相続人間で相続財産を換価分割で分け合った際に利益が生じた場合

- 相続開始日以降に利益が発生する遺産を相続した場合

- 被相続人の死亡を保険事故として、保険料負担者と保険金受取人が自分である死亡保険金を取得した場合

- 被相続人の未支給年金を受け取った場合

- 相続財産を寄附したうえで所得税の寄付金控除を適用する場合

所得税の確定申告が必要なケースに該当するにもかかわらず申告を怠ったり、期限を過ぎてしまった場合、無申告加算税や延滞税といったペナルティが科される可能性がありますので、注意が必要です。

相続財産を売却して利益が生じた場合

相続または遺贈によって取得した不動産(土地・建物)、株式、ゴルフ会員権などの財産を売却して利益(譲渡所得)が生じた場合、その利益は所得税の課税対象となるため、確定申告が必要です。

譲渡所得の金額は、基本的に以下の計算式で算出されます。

譲渡所得 = 収入金額(売却価格) - (取得費 + 譲渡費用) - 特別控除額

なお、相続または遺贈によって取得した財産を売却する際には、税負担を軽減できる以下のような特例があります。

- 取得費加算の特例(相続財産を譲渡した場合の取得費の特例)

- 相続または遺贈により取得した財産を、相続税の申告期限の翌日から3年以内に売却した場合、その売却した財産に対応する相続税額の一部を取得費に加算できます。この特例を適用することで譲渡所得が圧縮され、税負担の軽減効果が期待できます。

- 被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

- 被相続人が一人で住んでいた家屋やその敷地などを相続した相続人等が、一定の要件(耐震リフォームまたは取壊し後の更地での売却など)を満たして売却した場合、譲渡所得から最高3,000万円を控除できる特例です。

相続人間で相続財産を換価分割で分け合った際に利益が生じた場合

遺産分割の方法の一つに「換価分割」があります。これは、相続財産(主に不動産など分けにくいもの)を売却して現金化し、その現金を相続人間で分配する方法です。

この場合、不動産や株式などを売却するために名義を被相続人から相続人に変更しなければならず、「相続人間の共有名義とする」もしくは「相続人の一人が代表して登記する」形でいったん相続登記を行います。

売却によって利益が生じた場合、相続でその財産を取得した相続人の譲渡所得となり、所得税の確定申告が必要になります。

相続開始日以降に利益が発生する遺産を相続した場合

賃貸マンションやアパート、駐車場などの収益物件を相続または遺贈で取得した場合、相続開始日(被相続人が亡くなった日)以降に発生する家賃収入や駐車場収入は、相続人の不動産所得となり、確定申告が必要になります。

相続開始日までの収益は被相続人の所得として準確定申告の対象となり、相続開始日の翌日以降の収入が相続人の所得となります。

また、遺言書で該当する賃貸不動産の相続人が指定されている場合は、その相続人が自身の収入として確定申告を行います。

一方、遺言書がなく、相続人が複数であれば遺産分割協議を行いますが、相続開始から遺産分割協議成立までの間に不動産所得が生じた場合、各相続人が法定相続分に応じた不動産所得に関する確定申告を行う必要があります。

その後、遺産分割協議が合意し、該当する不動産を特定の相続人が取得することが確定した場合、遺産分割協議成立日以降に生じた不動産所得は、その不動産を取得した相続人自身が確定申告を行います。

実務上は、相続が発生した日から、遺産分割協議で合意した特定の相続人の不動産所得として申告することもあります。

保険料負担者と保険金受取人が同一人の死亡保険金を取得した場合

死亡保険金を受け取った場合、「誰が保険料を負担し、誰が保険金を受け取るか」に応じて課税される税金の種類が異なります。

このうち、相続人自身の所得税の確定申告が必要になる可能性があるのは、被相続人の死亡を保険事故とする死亡保険金の保険料負担者と保険金受取人が相続人自身である死亡保険金を、「一時金」や「年金」形式で受け取った場合です。

死亡保険金を年金形式で受け取った場合は「雑所得」として扱われる

保険料の負担者と保険金受取人が同一人物の死亡保険金を、被保険者と異なる受取人が「年金」形式で受け取った場合は、「公的年金等以外の雑所得」として扱われます。

年金受給者の場合、公的年金等の収入金額の合計額が400万円を超える場合や、公的年金等以外の所得金額(給与や個人年金など)が20万円を超える場合は、所得税の確定申告が必要となります。

死亡保険金を一時金の形式で受け取った場合は、「一時所得」として扱われます。

受け取った死亡保険金以外の一時所得が受取人になければ、一時所得の金額は、「(受け取った死亡保険金の総額 - 既に払い込んだ保険料または掛金の額)- 特別控除額(最高50万円)」で計算され、算出した金額の1/2が課税対象となります。

したがって、「受け取った死亡保険金の総額」から「既に払い込んだ保険料または掛金の額」を差し引いて、50万円を上回る場合、所得税の確定申告が必要かどうかの目安となります。

参考死亡保険金以外の所得がある場合の一時所得

上記のケースに該当する受取人に給与所得などの他の所得がある場合は、課税対象となる死亡保険金の一次所得の額を他の所得と合算して所得税を計算します。

死亡保険金の課税対象となる一時所得の金額を計算したあと、その他の所得(給与所得や事業所得など)を合算して「合計所得金額」を算出します。

この合計所得金額から純損失や雑損失の繰越控除を差し引いた総所得金額等から所得控除等を差し引いた「課税所得金額」に基づき、所得税の速算表より所得税額を計算します。

被相続人の未支給年金を受け取った場合

被相続人が受け取るべきであった年金で、亡くなった時点でまだ支給されていなかったもの(未支給年金)を遺族が受け取った場合、受け取った遺族の一時所得として所得税の課税対象となります。

一時所得の金額は、原則として「総収入金額 - 収入を得るために支出した金額(経費) - 特別控除額(最高50万円)」で計算します。

受け取った未支給年金以外の一時所得が受取人にない場合は、未支給年金の額が50万円を超える場合には確定申告が必要となります。

なお、受け取った未支給年金の額が50万円以下でも、他にも一時所得を受け取っている場合は、その合計額が50万円を超えれば確定申告が必要です。

未支給年金の額から特別控除額を差し引いた金額の1/2を他の所得と合算して総所得金額を求めたうえで、税額を計算します。

相続財産を寄附したうえで所得税の寄付金控除を適用する場合

相続によって取得した財産を国や地方公共団体、特定の公益法人などに寄附した場合、一定の要件を満たせば「所得税の寄附金控除」を受けることができます。

「所得税の寄附金控除」の適用を受けるためには、所得税の確定申告が必要です。

申告の際には、所得税の確定申告書に加え、「寄附した団体などから交付された寄附金の受領証(領収書)」、寄附金の区分に応じて必要な書類を添付して提出します。

相続税の寄付金控除との併用も可能

相続財産を相続税の申告期限までに国や地方公共団体、特定の公益法人などに寄附した場合には、その寄附した財産は相続税の課税対象から外れる「相続税の寄附金控除」を適用することもできます。

所得税の寄付金控除と「相続税の寄附金控除」は、条件を満たせば併用することも可能なため、ダブルで税負担の軽減効果が期待できます。

相続人自身が所得税の確定申告をする場合の主な流れ

相続人自身に記事内で取り上げたような所得が生じて確定申告が必要になった場合、所得が発生した年の翌年の2月16日から3月15日までに申告を済ませる必要があります。

申告手続きの一般的な流れは以下の通りです。

- 1.必要書類の準備

- 所得の種類に応じて、収入や経費を証明する書類(売買契約書、領収書、源泉徴収票、保険会社からの支払調書など)の収集のほか、申告内容に応じた添付書類の準備も行います。

- 2.所得金額・税額の計算

- 収集した書類を基に年間の所得金額を計算したうえで、経費を差し引きます。この金額から所得控除額を差し引いた「課税所得金額」に、所得税の速算表より所定の税率を乗じて所得税額を算出します。

- 3.確定申告書の作成

- 収集した書類に基づいて、確定申告書に必要事項を記入します。国税庁のウェブサイトにある「確定申告書等作成コーナー」を利用すると、画面の案内に従って入力するだけで申告書を作成できます。

- 4.税務署への提出

- 作成した申告書を、納税地(原則として住所地)を所轄する税務署に提出します。提出方法は、e-Tax(電子申告)、郵送、または税務署の窓口への持参などの手段があります。

- 5.納付または還付金の受け取り

- 納税が必要な場合は期限までに納付します。納付方法は金融機関または税務署の窓口にて現金で納付する手段のほか、インターネットバンキング等からの納付やスマホアプリでの納付なども可能です。なお、還付申告の場合は、申告後しばらくして指定口座に還付金が振り込まれます。

相続に関する疑問は相続専門税理士に相談しよう

相続に関連する税金の手続きは、相続税申告や準確定申告、そして相続人自身の確定申告と多岐にわたり、それぞれに専門的な知識が求められます。

特に相続が絡む確定申告は、申告義務の判定、所得の計算、適用できる特例の判断などが複雑になるケースも少なくありません。

手続きに不安がある場合や、ご自身のケースでどの申告が必要なのか、どのように進めればよいか迷った場合は、相続専門の税理士に相談することを検討しましょう。

相続専門の税理士に依頼することで、適切な申告・納税に向けた後押しを受けることができ、手続きの負担軽減や、利用できる特例を最大限に活用した相続税対策のサポートなども受けられます。

相続専門税理士の中には無料相談を受け付けているケースも少なくないため、ぜひご活用ください。