この記事でわかること

- 配偶者居住権とは、亡くなった人が所有していた建物に、配偶者が無償で住み続けられる権利のこと

- 設定することで、残された配偶者の住まいを長期的に確保できるのがメリット

- 設定後は「法務局での登記」や「相続税の申告」の手続きを忘れずに

「夫(妻)が亡くなった後も、この家に住み続けられるだろうか?」

こうした不安に応えるために創設されたのが、「配偶者居住権」という権利です。

配偶者居住権を活用すれば、配偶者は住み慣れた自宅での暮らしを続けながら、生活資金も十分に相続できる可能性があります。

この記事では、配偶者居住権の基本的な仕組みを見たうえで、そのメリットや注意点をお伝えします。

なお、配偶者居住権を設定する際は、税理士のアドバイスを受けながら手続きを進めるのがおすすめです。

VSG相続税理士法人では、配偶者居住権に関する相談を無料で承っておりますので、下記からお気軽にご連絡ください。

▼配偶者居住権については、下記の動画でもお伝えしています。

配偶者居住権とは?

「配偶者居住権」とは、故人が所有していた建物に、残された配偶者が原則として生涯、無償で住み続けられる権利です。

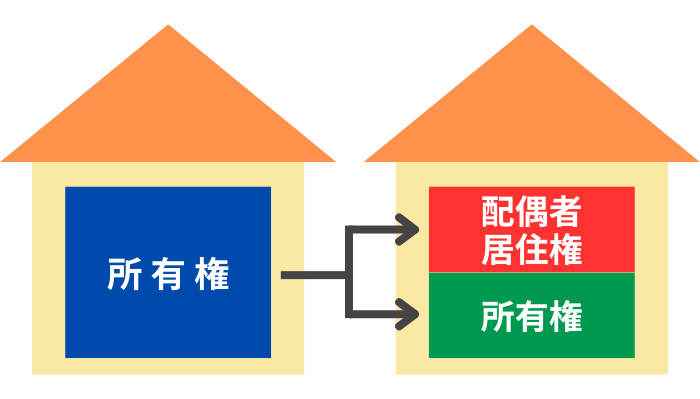

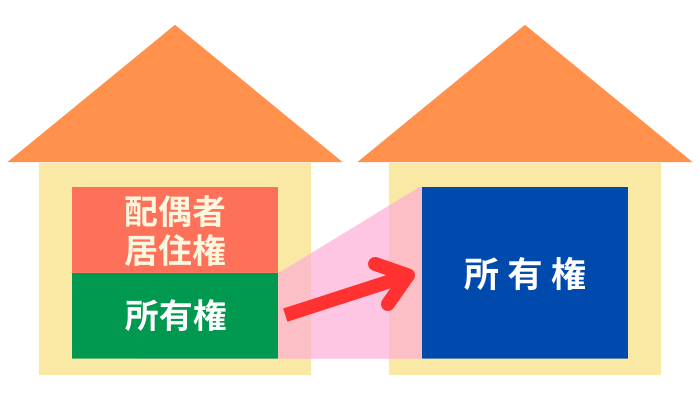

配偶者居住権の特徴は、これまで一体のものとして扱われてきた「建物の価値(所有権)」を、次の2つの権利に分けて考える点にあります。

| 権利 | 概要 |

|---|---|

| 配偶者居住権 | ・配偶者が取得する「その建物に住み続ける権利」のこと ・設定することで、配偶者は建物の所有権を持たなくても、住み慣れた家に居住し続けられる ・無償で居住できるが、建物の通常の必要費(小規模な修繕費など)は、配偶者が負担する |

| 所有権 | ・配偶者居住権を保証しなければならない負担の付いた、建物の「所有権」 ・多くの場合、子どもなどの「配偶者以外の相続人」が権利を取得する ・将来、配偶者居住権が消滅すると、完全な所有権として自由に家屋を使用・処分できるようになる |

なお、当事者間の合意により、配偶者居住権の存続期間を「生涯」ではなく、20年間などの「一定期間」で定めることも可能です。

配偶者居住権が成立するための4つの要件

配偶者居住権を設定する際は、以下の4つの要件をすべて満たしている必要があります。

| 項目 | 要件 |

|---|---|

| 婚姻関係 | 内縁関係や事実婚ではなく、「法律上」の婚姻関係があったこと |

| 居住要件 | 相続開始時点で、被相続人が所有していた建物に、配偶者が住んでいたこと |

| 権利の取得 | 遺産分割協議・遺言・死因贈与・家庭裁判所の審判のいずれかで配偶者居住権が設定されること |

| 所有形態 | 家屋を「被相続人が単独で所有」または「被相続人と配偶者が共有」していたこと |

配偶者居住権の設定手続き3ステップ

配偶者居住権を利用するときは、次の3ステップで手続きを進めます。

| ステップ | 概要 |

|---|---|

| 1. 配偶者居住権の設定 | ・遺産分割協議や遺言書などによって、配偶者が配偶者居住権を取得する |

| 2. 取得した権利の登記 | ・配偶者居住権を法務局で「登記」する ・登記は法律上の義務ではないが、自身の権利を第三者に対して主張するために必要 |

| 3. 相続税の申告 | ・配偶者居住権は経済的な価値を持つ「財産」として扱われ、相続税の課税対象となる ・配偶者居住権の評価額を算出し、ほかの遺産と合わせて申告書に記載しなければならない |

以上の手続きをスムーズに進めるためには、法律や税金に関する専門的な知識が求められます。

VSG相続税理士法人では、配偶者居住権の設定をサポートしておりますので、ご自身での手続きに不安がある方は、下記からお気軽にご相談ください。

「短期」の居住権とは何が違う?

配偶者居住権と名称が似ている制度に、「配偶者短期居住権」があります。混同されやすいですが、この2つは目的や法的な性質が異なります。

配偶者短期居住権は、配偶者が相続開始時に被相続人の建物に無償で住んでいた場合、最低6カ月間、その建物に住み続けることを保障する権利です。

この権利は、特別な手続きをしなくても、要件を満たせば当然に発生します。

【参考】配偶者居住権が生まれた社会的な背景

配偶者居住権が導入された背景には、次のような日本の社会変化があります。

| 社会の変化 | 概要 |

|---|---|

| 日本人の長寿化 | 長寿化によって、配偶者と死別した後に一人で過ごす期間が延び、長期的な住まいの確保が課題となった |

| 遺産分割の問題化 | 自宅の価値が高い場合、配偶者が家を相続するだけで法定相続分に達してしまい、生活資金を十分に受け取れなかった |

こうした課題に対応するため、残された配偶者が「住む場所」と「生活資金」の両方を確保しやすくなるよう、配偶者居住権という新たな権利が設けられました。

配偶者居住権がもたらす4つのメリット

配偶者居住権を設定することで、残された配偶者やほかの相続人にとって、以下のようなメリットがあります。

- 配偶者が愛着のある家に住み続けられる

- 配偶者が生活資金を確保しやすくなる

- 代償金の支払いや自宅の売却を避けられる

- 将来の相続税の負担を軽くできる可能性がある

それぞれ詳しく見ていきましょう。

メリット1. 配偶者が愛着のある家に住み続けられる

配偶者居住権の最大の利点は、原則として配偶者が亡くなるまで、住み慣れた自宅に追加の負担なく住み続けられることです。

これにより、住み替えの不安やストレスから解放され、老後も安心して暮らせるようになります。

高齢になると、新たに賃貸物件を借りるのが難しくなるケースも多いため、終身の居住が保障されるメリットは大きいといえます。

メリット2. 配偶者が生活資金を確保しやすくなる

配偶者が「自宅全体の所有権」ではなく、「配偶者居住権」のみを取得することで、遺産全体に占める「配偶者の取得割合」を圧縮できます。

これにより、配偶者は自宅に住み続ける権利を確保しつつ、今後の生活資金となる「預貯金」などをより多く相続できる可能性が高まります。

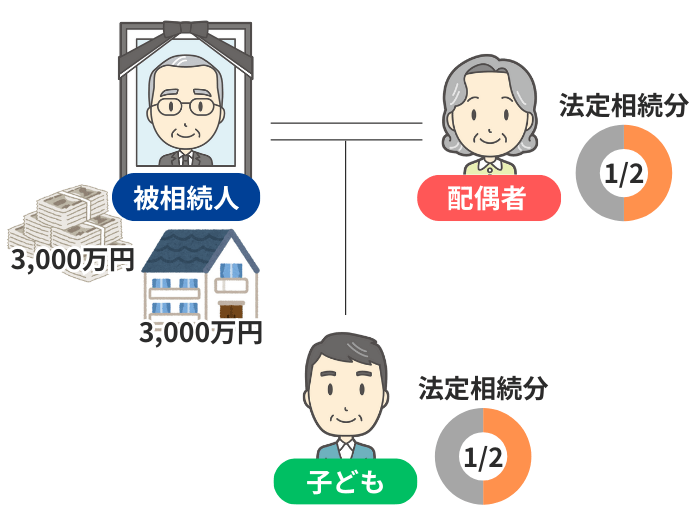

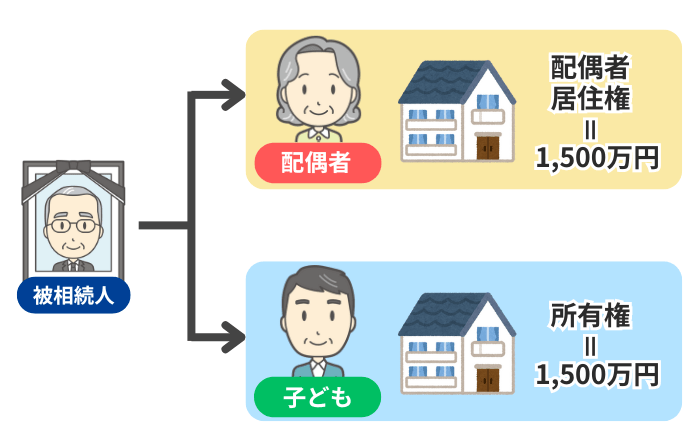

具体的に、下記のケースで考えてみましょう。

- 被相続人:夫

- 相続人:配偶者と子ども1人

- 遺産:自宅(評価額3,000万円)・預貯金(3,000万円)

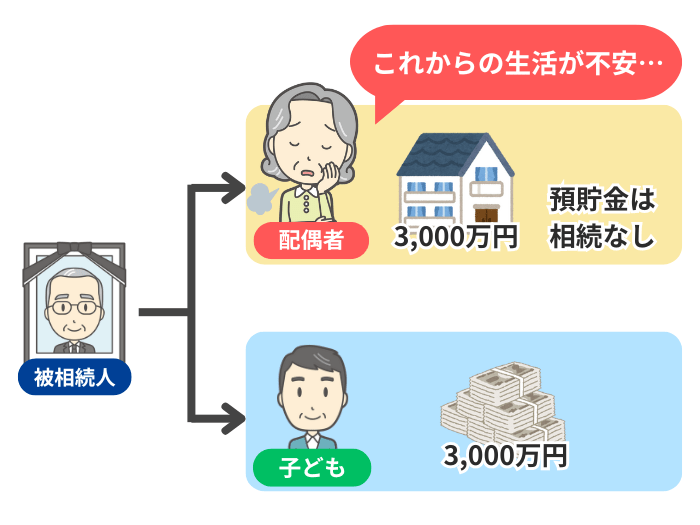

配偶者居住権を設定しない場合、配偶者が自宅(3,000万円)を相続すると、それだけで法定相続分に達してしまい、預貯金は子どもが全額相続することになりかねません。

これでは、配偶者の当面の生活資金に不安が残ります。

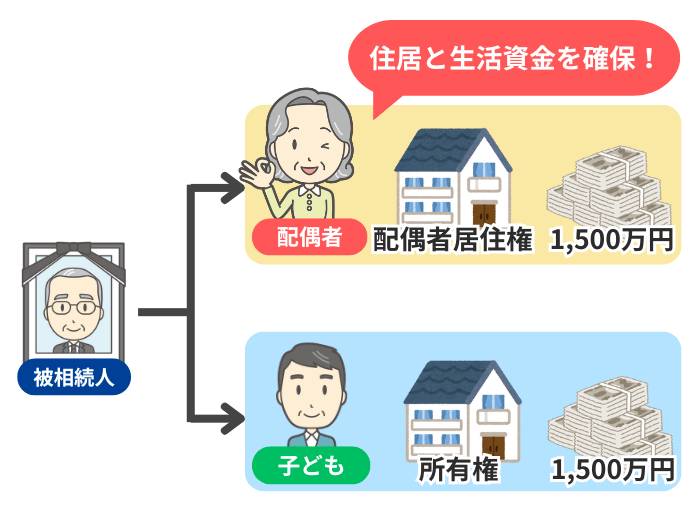

そこで、配偶者居住権を設定し、仮に「配偶者居住権が1,500万円」、「所有権が1,500万円」とそれぞれ評価されたとします。

これにより、法定相続分どおり分割した場合、配偶者と子どもはそれぞれ下記の財産を取得できます。

結果として、配偶者は自宅に住み続けながら「1,500万円の預貯金」を取得できます。

一方、子どもとしても、将来的に完全な所有権になる「(配偶者居住権の負担付き)所有権」と「預貯金」を得られるため、双方にとって納得しやすい分割方法になりました。

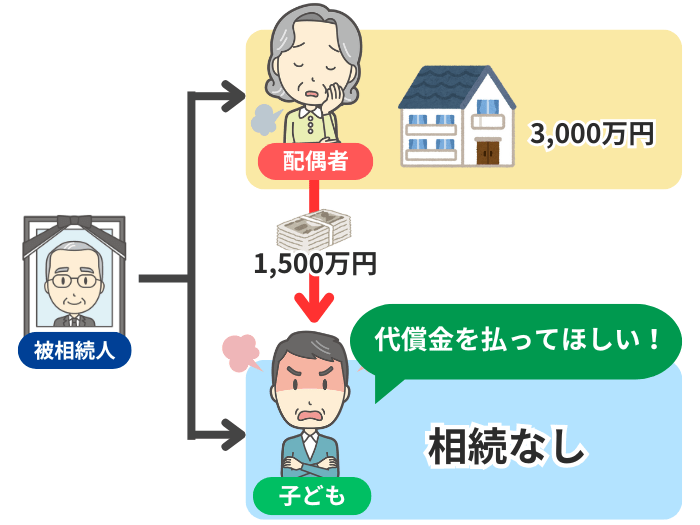

メリット3. 代償金の支払いや自宅の売却を避けられる

自宅の価値が高く、ほかの遺産が少ない場合、配偶者が自宅を相続すると、それだけで法定相続分を超えてしまうことがあります。

このとき、ほかの相続人との関係が悪いと、多く財産を相続したことの埋め合わせとして、「代償金」の支払いを求められるかもしれません。

配偶者に十分な貯蓄がなかった場合、代償金の元手とするために自宅を売却しなければならず、住み慣れた家を失ってしまいます。

そこで配偶者居住権を活用し、自宅の評価額を「配偶者居住権」と「所有権」に分けることで、代償金の支払いを避けられる可能性があります。

こうすることで、「代償金の支払い」や「自宅の売却」といった事態を回避できます。

メリット4. 将来の相続税の負担を軽くできる可能性がある

配偶者居住権は、被相続人の配偶者が亡くなると消滅します。

これにより、「二次相続(配偶者が亡くなったときの相続)」の対象となる遺産が減って、相続税の負担を軽減できる可能性があります。

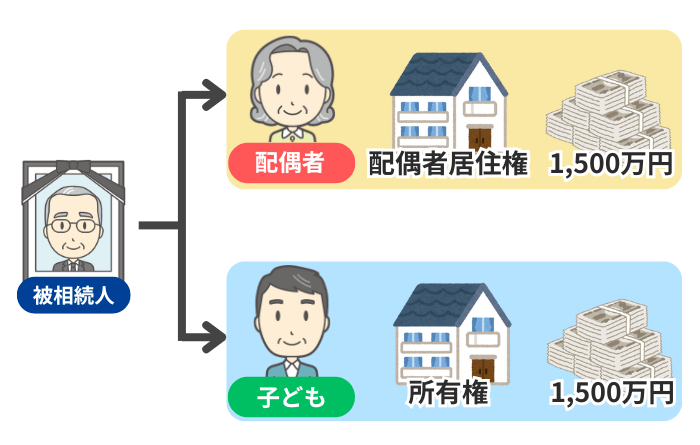

具体的に、下記の事例で見てみましょう。

- 被相続人(夫)の遺産:自宅(評価額3,000万円)・預貯金(3,000万円)

- 妻の取得財産:配偶者居住権(1,500万円)・預貯金(1,500万円)

- 子どもの取得財産:所有権(1,500万円)・預貯金(1,500万円)

一次相続の後、配偶者が亡くなって「配偶者居住権」が消滅すると、子どもの持つ「(負担付き)所有権」は「完全な所有権」になります。

この「権利の価値の上昇」に対して相続税は課されず、二次相続で課税対象になるのは、以下の2つの財産のみです。

- 配偶者が一次相続で取得した「預貯金(1,500万円)」の残額

- 配偶者の固有財産

「配偶者居住権の評価額分(1,500万円)」だけ課税対象の財産額が減少しており、相続税の負担を軽減できる可能性があります。

なお、配偶者居住権が相続税の節税になる仕組みについては、下記の記事でもお伝えしていますので、併せてご覧ください。

ただし、税負担を最大限に減らすためには、「配偶者の税額軽減」や「小規模宅地等の特例」など、ほかの制度との兼ね合いも重要です。

ご自身にとって最適な相続税対策を知りたい方は、相続専門の税理士に相談することをおすすめします。

配偶者居住権を設定する際に注意すべき3つのポイント

配偶者居住権を設定するにあたっては、下記の点に注意が必要です。

- ほかの相続人との合意形成がカギになる

- 権利の譲渡・売却はできない

- 建物の使用に関しての制約がある

ここでは、それぞれについて詳しく見ていきます。

ポイント1. ほかの相続人との合意形成がカギになる

「遺産分割協議」で配偶者居住権を設定する場合は、相続人全員の合意が必要です。

しかし、「(配偶者居住権の負担付き)所有権」を取得することになる、ほかの相続人にとっては「しばらくの間、相続した不動産を自由に利用・処分できなくなる」というデメリットが生じます。

そのため、ほかの相続人が不動産の売却を望んでいる場合などは、配偶者居住権の設定に同意してもらえず、遺産分割協議が難航する可能性があります。

この場合、家庭裁判所の調停や審判に移行することになりますが、必ずしも配偶者居住権が認められるとは限りません。

そこで、ご自身のパートナーに確実に配偶者居住権を残したいのであれば、生前に「遺言書」を作成しておくことをおすすめします。

ポイント2. 権利の譲渡・売却はできない

配偶者居住権は、他人に譲渡・売却することが禁止されています。

このため、「ほかの場所に住みたい」「まとまったお金が必要になった」といった事情が生じても、配偶者居住権を第三者に売って現金化することはできません。

ただし、配偶者が自らの意思で権利を「放棄」することは可能です。

この場合、建物の所有者から対価として金銭を受け取れます。

なお、配偶者が「無償」または「著しく低い対価」で配偶者居住権を放棄した場合は、建物の所有者に贈与税が課される可能性があります。

これは、「配偶者居住権の価値」が、建物の所有者へ「贈与」されたとみなされるためです。

以上のことから、「老人ホームに入る」などの理由で安易に権利を放棄すると、思わぬ税負担が発生するリスクがあるためご注意ください。

ポイント3. 建物の使用に関しての制約がある

配偶者居住権はあくまで「住む権利」であり、「所有する権利」ではありません。

そのため、所有者の承諾なく大規模なリフォームや増改築はできないのでご注意ください。建物を第三者に賃貸する場合も、所有者の承諾が必要です。

一方で所有者は、売却しようと思っても「配偶者居住権の保証」という負担が付いているため、買い手を見つけるのは困難です。

このように、配偶者居住権を設定すると、配偶者・所有者の双方に利用上の制限がかかることを理解しておきましょう。

配偶者居住権に関してよくある質問

最後に、配偶者居住権に関してよくある質問にお答えします。

Q1. 自宅敷地に「小規模宅地等の特例」は使える?

「配偶者居住権」が設定されている自宅の敷地にも、「小規模宅地等の特例」を適用できるケースがあります。

配偶者居住権が設定された建物の敷地は「敷地利用権」と「敷地所有権」に分かれ、配偶者は「敷地利用権」のほうを取得することになります。

この敷地利用権に対して、小規模宅地等の特例の適用が可能です。

Q2. 配偶者居住権の金銭的価値はどう評価する?

相続税の申告が必要な場合、配偶者居住権を設定した不動産は「建物部分」と「敷地利用権部分」に分けて、下記の式で評価額を算出します。

【建物部分】

居住建物の時価 - 居住建物の時価 ×(建物の残存年数※1- 存続年数※2)/ 建物の残存年数 × 複利現価率

【敷地利用権部分】

土地等の時価※3- 土地等の時価×存続年数に応じた法定利率による複利現価率

- ※1

- 「建物の残存年数」は、耐用年数省令で定められる耐用年数に、1.5を乗じて計算したものから経過年数を差し引いて計算する

- ※2

- 「存続年数」とは、配偶者居住権が存続する年数であり、終身の場合は平均余命となる

- ※3

- 「土地等の時価」は、配偶者居住権が設定されていないものとした場合の相続税評価額

この計算には専門的な知識が不可欠のため、相続税の申告をする際は、相続専門の税理士のサポートを受けることを強くおすすめします。

Q3. 家屋の「固定資産税」は誰が納める?

固定資産税は「建物の所有者」が納税義務者のため、配偶者居住権が設定されていても所有者が納税します。

ただし、所有者は配偶者に対して固定資産税の負担を求められます。

Q4. 家族やヘルパーさんと同居できる?

配偶者は自身の「家族」や「身の回りの世話をするための家事使用人」などと同居しても構いません。

配偶者居住権の設定は相続の専門家への相談が必須!

配偶者居住権の設定は、残された配偶者の「居住の安定」と「生活資金の確保」を両立させるための有効な選択肢です。

しかし、「権利を設定するための手続き」や「相続税の申告」をする際は、法律や税金に関する専門的な知識が欠かせません。

このため、配偶者居住権の活用を検討される場合は、司法書士や税理士に相談することをおすすめします。

当グループには、相続専門の税理士・司法書士・弁護士が在籍しており、相続に関するあらゆるお悩みをワンストップでサポートできます。

初回の相談は無料なので、「配偶者居住権について詳しく知りたい」「設定のための手続きを代行してほしい」などございましたら、お気軽にご連絡ください。