相続税は、相続財産の評価額が基礎控除額を超える場合に課税され、かつ、その相続財産の評価額が多いほど税率も高いという超累進課税方式が採用されています。

そのため、相続税の節税においては、相続財産の評価額を減らすことが大きな効果をもたらすことになります。

小規模宅地等の特例の制度は、最大で宅地の評価額を80%減額させることが可能となるため、これを有効に活用することは、相続税対策として非常に重要です。

そこで、本記事では、小規模宅地等の特例が適用されるケースを具体的に見ていきたいと思います。

目次

「家なき子」特例に必要な要件

特定居住用宅地についての小規模宅地等の特例は、本来は、当該宅地に居住していた被相続人または被相続人と生計を一にする被相続人の親族について、その生活の本拠である宅地について評価額を減額することによって、相続税の負担を減少させ、相続人が相続税の支払いのためにその宅地等を手放さなければならないといったリスクを軽減するためのものであったといえます。

そのため、特定居住用宅地に係る小規模宅地等の特例は、被相続人の配偶者、被相続人と同居していた親族、被相続人と生計を一にしていた当該宅地に居住していた者について適用することを本来の姿としていたと考えられます。

ただ、被相続人に配偶者、同居の親族、生計を一にする親族等がいないため、それ以外の親族が相続等により当該宅地を取得する場合も考えられます。

そこで、そのような場合についても、一艇の要件を満たす場合には、その評価額の減額を認めることとしたのが、いわゆる「家なき子」特例です。

「家なき子」特例の要件の改正

「家なき子」特例については、相続等が平成30年3月31日以前であるか、それ以後であるかによって要件が大きく異なります。

これは平成30年の税制改正により、「家なき子」特例の要件が厳格化されたためです。

平成30年3月31日以前

①被相続人に配偶者、同居の親族、当該宅地に居住する被相続人と生計を一にする親族がいないこと。

被相続人に配偶者やこれらの親族がいる場合には、それらの配偶者・親族については小規模宅地等の特例が認められますが、それ以外の親族が当該宅地を取得したとしても、小規模宅地等の本来の趣旨に鑑み、評価額の減額を認める必要はないとされています。

②当該取得者が相続等によって当該宅地を取得してから、相続税の申告期限である相続開始を知った日の翌日から10ヵ月を経過する日まで、当該宅地を継続して保有していること。

いわゆる継続性の要件です。

小規模宅地等の特例の本来の趣旨は、当該家屋に居住することとなる場合等の負担を軽減することですので、その宅地を継続して保有することが要件とされています。

③相続開始前3年以内に、取得者又は取得者の配偶者が所有する家屋に居住したことがないこと

これは、「家なき子」という制度の名称からも分かるとおり、居住するための自己または配偶者所有の家を所有しておらず、「家を持っていない人」についての特例であることから来る要件です。

制度的にも、他に、自己または配偶者所有の自宅に居住している場合には、相続によって取得した宅地についての、相続税の負担軽減を認める必要がないためです。

平成30年3月31日以前については、以上の3つの要件が備わっていれば、「家なき子」特例として、被相続人の配偶者、同居の親族、被相続人と生計を一にして当該家屋に居住していた者、以外の親族についても、小規模宅地等の特例による減額措置の適用が認められていました。

平成30年の改正

従来の制度では、たとえ自己または配偶者等が居住用建物を所有していたとしても、相続開始前3年間、当該建物に「居住していない」場合には、小規模宅地等の特例の適用を受けることが可能となってしまいます。

その結果、例えば、自己所有の建物を親族や同族会社等に移転し、自分はその所有者から当該建物を「借りて居住している」という形をとることで、節税効果を享受するといった事例が生じるようになってしまいました。

そこで、これらの不都合を回避するために、平成30年の税制改正において、従来の③の要件に代わって以下の要件が追加されました。

③相続開始前3年以内に、取得者、取得者の配偶者、取得者の三親等内の親族、又は、取得者と特別の関係がある一定の法人が所有する家屋に居住したことがないこと。

取得者、取得者の配偶者の所有する建物だけでなく、取得者の三親等内の親族、取得者と特別な関係のある法人の所有する家屋に居住していた場合も除外されることになりました。

④相続開始時に、取得者が居住している家屋を、相続開始前のいずれの時においても所有していたことがないこと。

これにより、現在居住している家屋を、相続開始の3年以上前に親族などに移転した場合も、特例の適用から除外されることになりました。

詳細については、「小規模宅地等の特例の家なき子特例とは|平成30年度の税制改正による変更点など徹底解説」をご覧ください。

二世帯住宅に小規模宅地等の特例が適用されるケース

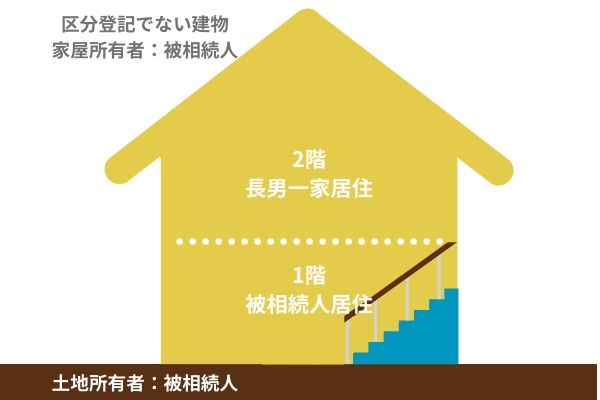

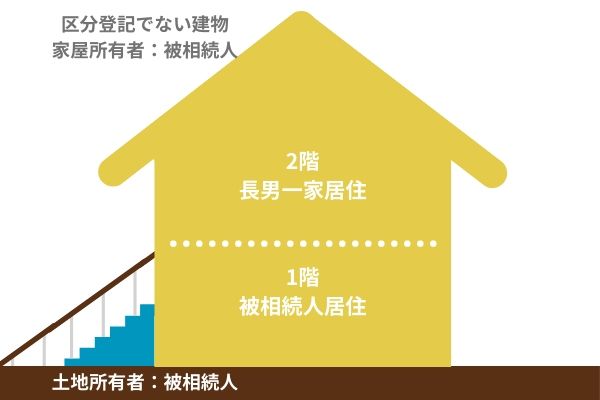

被相続人の所有する宅地上に、二世帯住宅を建築して、被相続人と長男一家とが暮らしている場合において、被相続人が亡くなり、長男が当該宅地を相続する場合について検討してみましょう。

ポイント

二世帯住宅について、小規模宅地等の特例が適用されるか否かについては、この場合の長男が被相続人と「同居」しているといえるかがポイントとなります。

ここで、同居が否定されると、そもそも、小規模宅地等の特例が適用される要件を欠くことになってしまうからです。

平成25年の税制改正

二世帯住宅の取扱いについて基準を定めました。

区分所有登記がなされていない場合(非分離型)

二世帯住宅について区分所有登記がされておらず、かつ、建物内部において被相続人居住スペースと、長男一家の居住スペースの行き来が可能となっている建物の場合です。

この場合には、実際の生活形態が独立していたとしても、同居しているものと認められ、小規模宅地等の特例による減額評価を受けることができます。

区分所有登記がなされていない場合(完全分離型)

二世帯住宅について区分所有登記がされていないものの、玄関は完全に別々となっており、又、建物内部における通路などはなく、他方の居住スペースに行くには、一体外に出て移動する様式の建物の場合です。

ただ、この場合も、なお同居性は認められており、被相続人の死亡によって長男が宅地を取得した場合には、小規模宅地等の特例による減額措置を受けることができます。

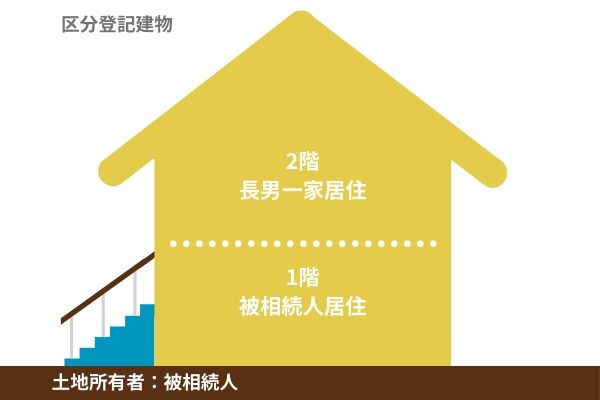

区分所有登記建物(完全分離型)

①原則

二世帯住宅の玄関が別で、内部において通路もなく、かつ、登記上も区分所有登記がなされていて、被相続人の居住スペースと、長男一家の居住スペースが独立した不動産として登記されている場合です。

この場合は、被相続人と長男とは、それぞれ別の不動産に居住していることとなるため、同居しているとは認められないことになります。

したがって、被相続人が亡くなった際に、長男がその敷地である宅地を相続等により取得したとしても、原則として小規模宅地等の特例の適用を受けることはできません。

②例外

例外的に、長男が被相続人と生計を一にしている場合には、「同居の親族」が取得する場合ではなく「同一生計の親族が居住する建物」として、区分所有登記がなされている子の居住部分の敷地に該当する部分についてのみ、特定居住用宅地等として特例の適用を受けることが可能となります。

詳細については、「二世帯住宅で小規模宅地等の特例が適用できる要件とは?」をご覧ください。

小規模宅地等の特例における「同居」とは

同居要件が必要となる場合

小規模宅地等の特例のうち、特定居住用宅地に係る特例の適用を受けることができる取得者として、「同居の親族」であることが要件とされる場合があります。

そこで、ここでいう「同居」とは具体的にどのような場合をいうのかが問題となります。

判断基準

「同居」が認められるか否かについては、その生活実態を基準に判断されます。

例えば、住民票上、同じ住所となっていて、被相続人が世帯主となっていたとしても、その生活実態において日常的に一緒の建物で生活しているのではない場合には、「同居」しているとは認められません。

具体的な検討

①結婚した長女が介護のために自宅に戻っていた場合

結婚した先での自宅があり、介護のために一時的に実家に戻っているにすぎない場合には、当該長女には別に生活の本拠としての自宅があるため、被相続人と同居しているとは認められません。

②単身赴任の場合

子供が、元々、被相続人と同居していたが、仕事の都合で単身赴任している場合については、単身赴任終了後に再度実家に戻ることが予定されているため、なお、同居しているものと認められます。

③修学のために一人暮らしをしている場合

子供が実家とは異なる地方の大学等に進学したため、一人暮らしをしている場合については、既に、生活の本拠が当該一人暮らしをしている地域に写っていると考えられるため、正月やお盆などに帰省することがあるとしても、最早、同居しているとは認められません。

④二世帯住宅の場合

この場合については、すでに述べたとおり、当該二世帯住宅が区分所有建物としての登記がなされているか否かによって判断されます。

区分所有建物として登記がなされている場合には、同居性は否定されます。

一方、区分所有建物としての登記がなされていない場合には、構造上、完全に独立していたとしても同居性が認められ、小規模宅地等の特例の適用を受けることができます。

⑤親が同人ホームや入院等した場合

親と子供が元々同居していて、親が介護のための施設や病院等に長期入院することとなった場合については、なお、同居しているものと認められます。

一方、もともと親と子供が別々に住んでいて、親が施設や病院に入ったことから、子供が実科に戻ってきたというような場合については、同居している者とは認められません。

なお、親の老人ホームなどの施設への入所に関しては、同居の問題の他に、そもそも、この場合に「被相続人が居住のように供していたといえるのか」という問題があります。

これについては、次項で説明いたします。

詳細については、「小規模宅地等の特例における「同居」とは|同居家族に認められる条件とは」をご覧ください。

相続人が老人ホームに入居していた場合

問題の所在

特定居住用宅地についての小規模宅地等の特例が認められるためには、その宅地が相続開始の直前において被相続人の居住の用に供されていたことが必要とされます。

そこで、被相続人が、相続開始前に老人ホーム等に入居していた場合に、もとの自宅について「被相続人の居住のように供していた」と認められるかが問題となります。

居住のように供していたと認められるための要件

被相続人が、老人ホームなどに入居していた場合であっても、一定の要件が満たされる場合には、なお、被相続人の居住のように供されていた宅地として認められる場合があります。

以下、その要件を具体的に見ていきます。

①被相続人が相続開始時点で要介護状態であったこと

被相続人が亡くなる直前の状況において、要介護状況と認定されていることが必要です。

これは、入居時ではなく、相続開始時点を基準に判断されます。

入居時に要介護状態であることまでは求められていません。

なお、要介護状態であれば足り、その程度は問題とされていません。

②入居する施設が一定の要件を満たしていること

入居する施設は、どのような施設でもいいというわけではなく、以下のいずれかに該当するものであることが必要とされています。

- ・老人福祉法第5条の2第6項に規定する認知症対応型老人共同生活援助事業が行われる住居、同法第20条の4に規定する養護老人ホーム、同法第20条の5に規定する特別養護老人ホーム、同法第20条の6に規定する軽費老人ホーム又は同法第29条第1項に規定する有料老人ホーム

- ・介護保険法第8条第27条に規定する介護老人保健施設

- ・高齢者の居住の安定確保に関する法律第5条第1項に規定するサービス付き高齢者向け住宅

- ・障害者の日常生活及び社会生活を総合的に支援するための法律第5条第11項に規定する障害者支援施設又は同条第15項に規定する共同生活援助を行う住居

※ほとんどの有料老人ホームは上記のいずれかに該当していると考えられますが、念のために、当該老人ホームなその施設に確認してみると間違いないでしょう。

③実家を他に賃貸するなどしていないこと

被相続人が有料老人ホーム等に入居した後、空き家となった実家を、他の用途に使用していないことが要件とされます。

もし、空き家となった実家を他に賃貸する等して、他の用途に利用していると、小規模宅地等の特例を利用することができなくなります。

詳細については、「【平成26年改正後】老人ホームへ入居していても小規模宅地等の特例が適用されるケースとされないケース」をご覧ください。

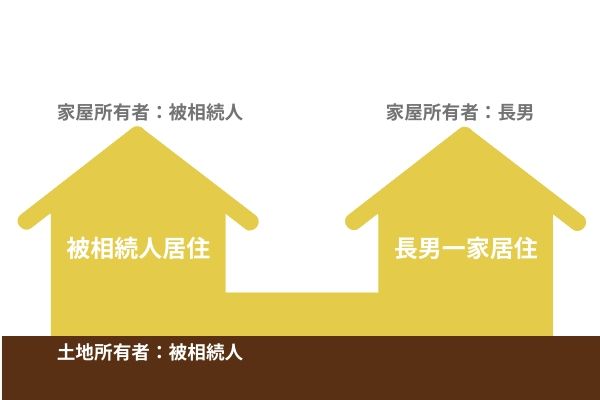

母屋と離れがある場合

被相続人が所有する宅地上に、被相続人が居住している建物(母屋)と、独立した離れがある場合です。

この場合、母屋と離れは独立した建物ですので、離れについて被相続人の居住のように供していた建物と考えることはできないことになります。

その結果、原則として、離れについては、被相続人の居住のように供していた建物としては、小規模宅地等の特例の適用を受けることはできません。

ただし、その離れに親族が居住していた場合において、その者が、被相続人と生計を一にしていた場合で、被相続人の配偶者またはその生計を同一にする親族が宅地を取得した場合には、その離れの敷地部分については、被相続人と生計を一にする親族が居住する建物の敷地として、小規模宅地等の特例の適用を受けることが可能となり得ます。

結局、この場合、母屋部分の敷地については被相続人の居住用建物として、離れ部分の敷地については被相続人と生計を一にする親族が居住する建物の敷地として、小規模宅地等の特例の適用を受けることが可能となります。

渡り廊下がある建物の場合

母屋と離れが渡り廊下でつながっている場合、その全体について小規模宅地等の特例が適用されるのかについては、その渡り廊下の存在によって、母屋と離れが一体の建物と認められるか否かという点によって判断が分かれてきます。

一般論としては、渡り廊下でつながっている場合には、離れは母屋の一部分と認められ、離れ・母屋を含めた家屋全体について小規模宅地等の特例が適用されるとしています。

ただし、その渡り廊下が、建物自体を一体化しているものと認めるに足らないもの(例えば、風雨もしのげない程度のものでしかないような場合等)には、母屋と離れを一体の建物と認めることはできないことになります。

また、母屋と離れが別々に登記されている場合も、一体の建物とは認められないことになるでしょう。

まとめ

以上、具体的な建物について、小規模宅地等の特例がどのように適用されるのか、また、されないのかについて見てきました。

小規模宅地等の特例による評価額の減額は、特定居住用建物の場合には、330㎡までの範囲で、80%の評価減が可能ですので、相続税の節税にとっては非常に有効な制度といえます。

ですから、適切にこれを利用することができれば、大きなメリットを受けることができます。

ただ、それだけに、その適用に関する要件も厳格ですので、具体的な事例がこの特例を受けるための要件を満たしているかは、慎重かつ厳格に判断する必要があります。

特に、生計の同一性の要件については、厳格な審査がなされるといわれていますので、少しでも不安に感じる場合には、専門家の判断を仰ぐなどすることをおすすめします。

小規模宅地等の特例 関連記事

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。