この記事でわかること

- 養子縁組が相続税の節税につながる理由

- 養子縁組が相続に与える影響

「被相続人が養子縁組をすると、相続税の節税ができるって本当?」

「養子を迎えると、相続が発生したときにどのような影響が出るのだろう?」

このような疑問をお持ちの方へ向けて、今回は「養子縁組をしたときの相続」について解説します。

なお、下記の動画でも相続における養子縁組のメリットや注意点を解説していますので、併せてご覧ください。

養子縁組とは?

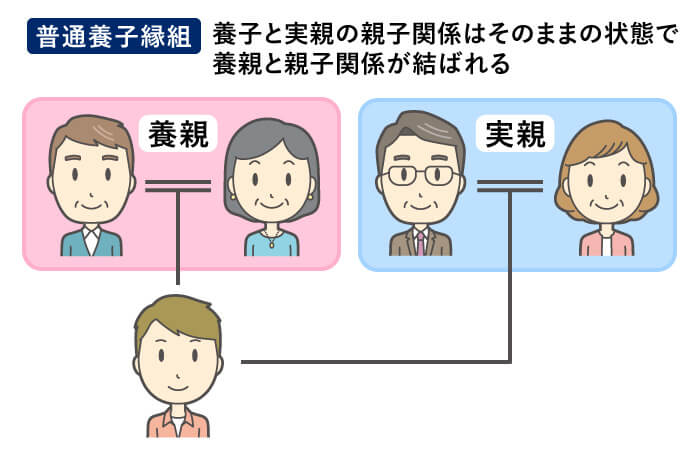

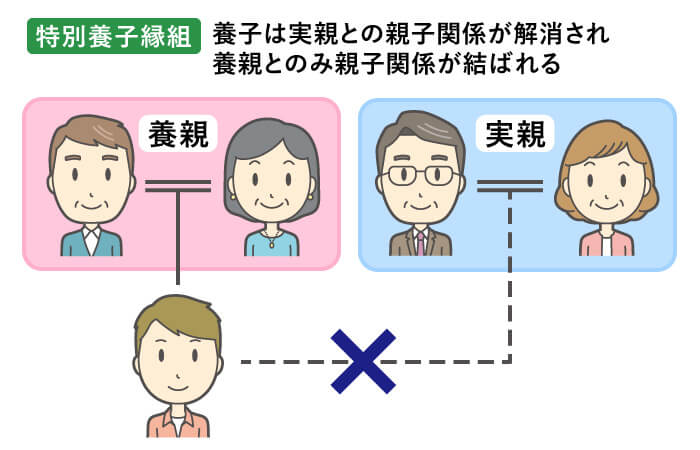

養子縁組とは、血縁関係のない人同士が法律上の親子関係を結ぶ制度のことで、以下の2種類があります。

このうち普通養子縁組は、実親との親子関係も継続するため、「実親と養親の両方の財産」を相続する権利を有します。

一方で、特別養子縁組の場合、実親との親子関係はなくなるため、子どもが相続できるのは「養親の財産のみ」です。

なお、迎え入れることが可能な養子の人数には、法律上の制限はありません。

養子縁組が相続税の節税につながる理由

養子縁組をすることで、相続税の節税対策になることがあります。その理由としては、以下の3つが挙げられます。

- 相続税の基礎控除額が増えるから

- 生命保険金の非課税枠が増えるから

- 死亡退職金の非課税枠が増えるから

それぞれ詳しく見ていきましょう。

理由1. 相続税の基礎控除額が増えるから

相続税には「基礎控除」があり、以下の金額を遺産総額から差し引けます。

相続税の基礎控除額の計算

相続税の基礎控除額=3,000万円+

(600万円×法定相続人の数)

このため、法定相続人の数が多いほど基礎控除額は大きくなり、相続税の負担が減ります。たとえば、遺産総額が1億円のとき、法定相続人が「子ども1人」と「子ども2人」の場合では、税額に次のような差が生まれます。

| 法定相続人 | 基礎控除額 | 課税遺産総額 | 相続税の総額 |

|---|---|---|---|

| 子ども1人 | 3,600万円 | 6,400万円 | 1,220万円 |

| 子ども2人 | 4,200万円 | 5,800万円 | 770万円 |

以上のことから、養子縁組をして法定相続人を増やすと、相続税の節税効果があるといえます。

ただし、相続税の基礎控除額の計算をする際に「法定相続人の数」としてカウントできる養子の数には、下記のような算入制限があります。

| 被相続人に実子がいる場合 | 1人まで |

|---|---|

| 被相続人に実子がいない場合 | 2人まで |

なお、例外として次の場合は「法定相続人の数に含める養子の数の制限」を受けません。

- 被相続人が配偶者の連れ子を養子にした場合

- 特別養子縁組をした場合 など

理由2. 生命保険金の非課税枠が増えるから

被相続人の遺族が受け取った生命保険金は、以下の非課税枠を超えた分に相続税が課されます。

生命保険金の非課税枠

生命保険金の非課税限度額=

500万円×法定相続人の数

このため、養子縁組によって法定相続人が増えると、相続税の負担が軽くなります。ただし、生命保険金の非課税枠を計算する際も、養子には下記の算入制限がありますのでご注意ください。

| 被相続人に実子がいる場合 | 1人まで |

|---|---|

| 被相続人に実子がいない場合 | 2人まで |

理由3. 死亡退職金の非課税枠が増えるから

死亡退職金とは、被相続人に支払われるはずだった退職金を遺族が受け取るものです。この死亡退職金にも、生命保険金と同じように下記の非課税枠があります。

死亡退職金の非課税枠

死亡退職金の非課税限度額=

500万円×法定相続人の数

養子縁組によって法定相続人が増えると、死亡退職金の非課税限度額も増えて、相続税の節税につながります。

なお、死亡退職金についても、相続税の基礎控除・生命保険金と同じように、養子の算入制限があります。

| 被相続人に実子がいる場合 | 1人まで |

|---|---|

| 被相続人に実子がいない場合 | 2人まで |

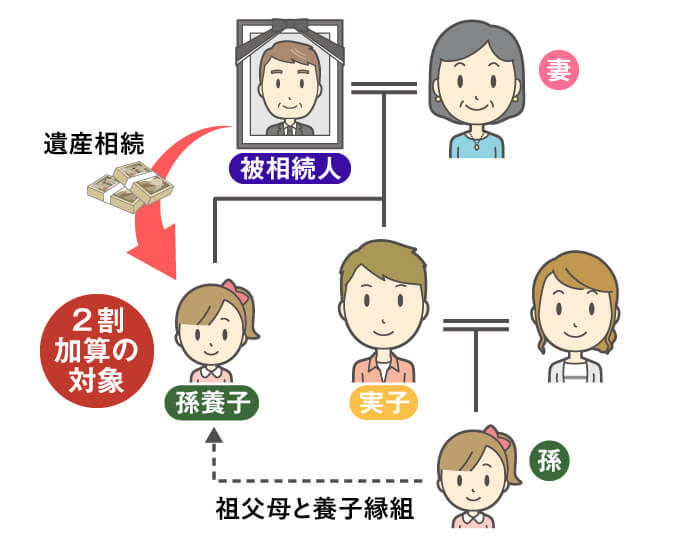

【注意】孫養子は相続税が2割加算される

養子縁組によって相続税の節税対策をする際、特に注意すべきなのが、下記のように被相続人の孫を養子にするケースです。

このいわゆる「孫養子」には相続税が2割加算されるため、場合によっては想定していたほどの節税効果を得られない可能性があります。

ほかにも、祖父母が孫を養子にするときには、以下の点に十分ご注意ください。

- 孫の名字が変わることがある

- 孫が未成年者の場合は、親権が祖父母に移る

養子縁組が相続に与える3つの影響

被相続人が養子を迎えることで、相続においては以下の3つの影響があります。

- 実子の取得割合(法定相続分)が減る

- 被相続人の父母や兄弟姉妹が相続権を失う

- 養子の子どもは代襲相続できないことがある

影響1. 実子の取得割合(法定相続分)が減る

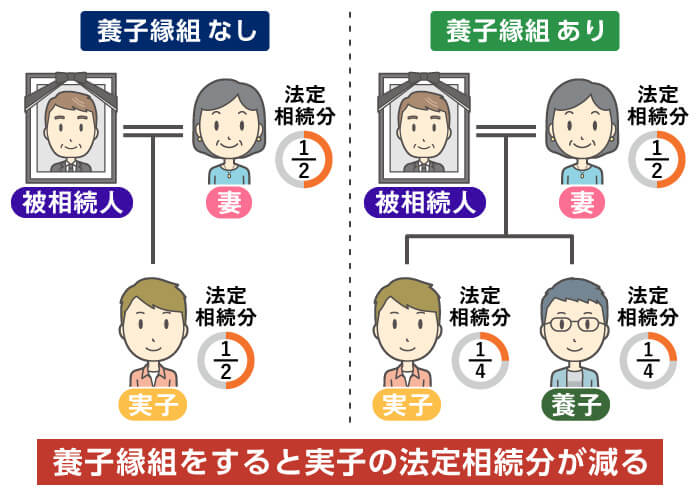

相続において、養子と実子は同じ権利を有し、法定相続分も同じです。このため、被相続人が養子を迎えると、実子が相続する財産が減ってしまう可能性があります。

法定相続分はあくまで目安の割合ですが、養子の存在によって取得額が減ることに実子が不満を感じた場合には、養子縁組の無効を訴える可能性もあります。

影響2. 被相続人の父母や兄弟姉妹が相続権を失う

子どものいない被相続人が養子を迎えた場合、それまでは法定相続人になる予定だった父母や兄弟姉妹の相続権が失われます。

もし相続権がなくなった人が、遺産相続に期待していたのであれば、トラブルが発生するかもしれません。

また、法定相続人が養子に変わったことで「法定相続人の数」が減ると、相続税の基礎控除額なども少なくなり、結果として相続税の負担が大きくなることもあります。

影響3. 養子の子どもは代襲相続できないことがある

相続が発生したときに、法定相続人である被相続人の「子ども」や「兄弟姉妹」がすでに亡くなっている場合は、その子どもが代襲相続します。

この代襲相続について、被相続人の養子の子どもは「生まれた時期」によって、下記のように取り扱いが変わります。

| 出生の時期 | 代襲相続の可否 |

|---|---|

| 養子縁組の前に生まれていた | 代襲相続できない |

| 養子縁組の後に生まれた | 代襲相続できる |

養子縁組と相続に関するよくある質問

最後に、養子縁組と相続に関してよくある質問にお答えします。

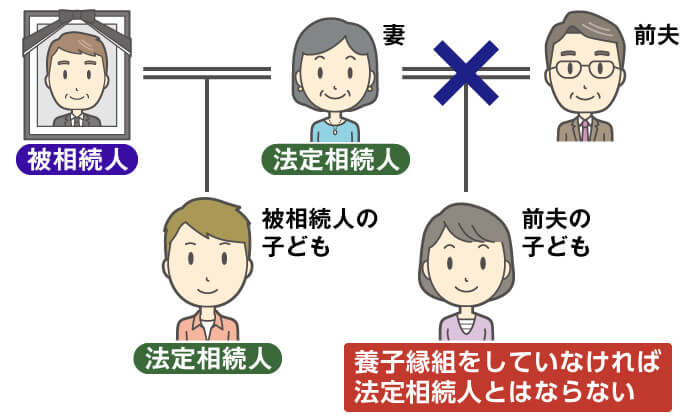

Q1. 配偶者の連れ子と養子縁組していないとどうなる?

婚姻届を提出しただけでは、配偶者の連れ子との間に「法律上の親子関係」は成立しません。

このため、養子縁組していないと、自分が亡くなったときに配偶者の連れ子は法定相続人にはならず、遺産を相続できません。

なお、養子縁組をしていなくても「遺言書」を書くことで、配偶者の連れ子に自分の財産を渡すことは可能です。

Q2. 相続税対策で養子縁組をするのは、どのような人?

遺産総額が1億円を超えるような資産家や地主が自分の孫を養子にして、節税を図ることが多いです。

孫を養子にすると、祖父母から孫へ直接財産が引き継がれるため、相続税の課税を一回免れることになりますが、その代わりに相続税額が2割加算となります。

しかし、遺産が多い場合には「2割加算」よりも「課税を一回免れる」ほうが節税面で有利になることがあるため、養子縁組の検討が行われます。

Q3. 養子縁組を税務署が否認することがあるって本当?

次のようなケースに該当するとき、税務署が実施する税務調査によって、養子縁組を否認されることがあります。

- 被相続人が亡くなる直前に養子縁組をしている

- 養子に一切相続をさせていない

- 税務署から養子縁組の理由を聞かれたとき、「節税対策」と正直に答えた など

税務署に養子縁組を否認されると、追加の税金を納なければならない場合がほとんどです。

節税のための養子縁組は慎重に検討しよう

今回は、養子縁組が相続税の節税につながる理由や、養子縁組が相続税に与える影響などを解説しました。

養子縁組をすることで税負担を軽くできるケースがありますが、制度を正しく理解していないと、逆に税額が増えるなどの思わぬ不利益を被ることもあります。このため、養子縁組による節税をご検討中の方は、相続専門の税理士に相談することをおすすめします。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。