記事の要約

- 相続税の申告は「相続人が一人・相続財産が預貯金のみ・平日の日中に手続きできる」の3つの条件を満たして入れば自分でできる可能性が高い

- ただし、自分だけで手続きすることにはリスクがあることも知っておくべき

「相続税の申告は、税理士に頼まず、自分でできるものなの?」

このような疑問をお持ちの方へ向けて、本記事では「自分で申告できるかどうか」の判断方法をお伝えします。

なお、VSG相続税理士法人では、相続に関する相談を無料で承っておりますので、ご不明なことがございましたら、下記からお気軽にご連絡ください。

目次

▼相続税の申告をプロに任せるかどうかの判断方法は、下記の動画でもお伝えしています

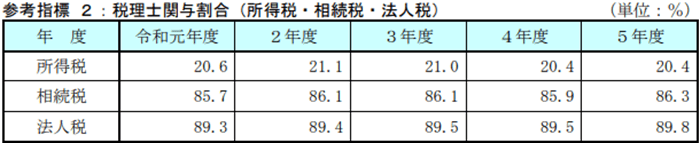

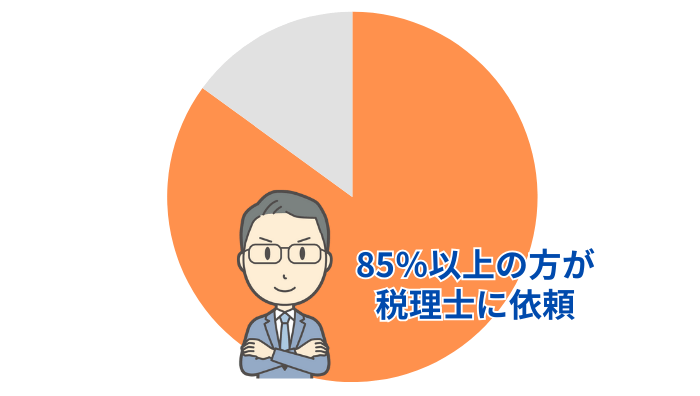

大半の人が相続税申告を税理士に依頼している

まずは、どの程度の人が相続税の申告を自分でしているのかを見ていきましょう。

財務省のWebサイトで公開されている「国税庁実績評価書」によると、相続税の申告では、毎年「85%以上」の割合で税理士が関与しているそうです。

税理士の関与状況

なぜこれほど多くの方が、費用を払ってでも税理士に依頼するのでしょうか。主な理由としては、次の3つが考えられます。

- 相続税の申告手続きは非常に複雑で、時間がかかるから

- 専門家のノウハウで、税金の負担を軽くできる可能性があるから

- 申告書の品質を高めることで、税務調査のリスクを減らせるから

以下では、こうした背景を踏まえつつ、「あなたの場合は、自分で申告できるのか、それとも専門家に任せるべきなのか」を判断するためのポイントを具体的にお伝えします。

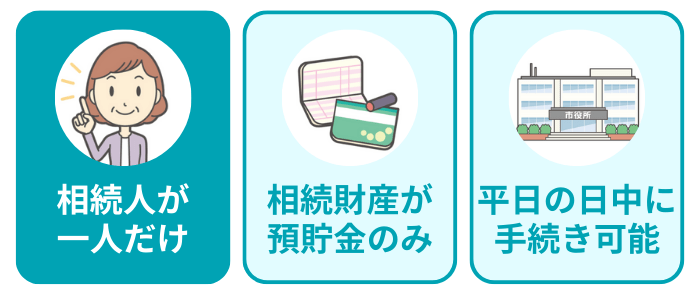

相続税申告を自分でしやすいケース

税理士に頼らず、ご自身で相続税の申告がしやすいケースは、次の3つの条件をすべて満たしているときです。

- 相続人が「あなた一人」だけ

- 相続財産が「預貯金のみ」

- 「平日の日中」に時間がとれる

それぞれの条件を詳しく見ていきましょう。

条件1:相続人が「あなた一人」だけ

第一の条件は、「相続人がご自身一人であること」です。

これは、相続人が一人の場合、相続税の計算が非常に簡単になって、ミスが起こりにくいからです。

通常、相続税の計算は、次の3ステップで進めていきます。

| ステップ | 概要 |

|---|---|

| 1. 課税遺産総額を求める |

・相続税の対象となる「プラスの財産・みなし相続財産・生前贈与財産」から「マイナスの財産」を差し引く ・その金額から「基礎控除額」を差し引いて、課税対象となる遺産の総額を算出する |

| 2. 相続税の総額を算出する |

・相続財産を法定相続分どおりに分割したと仮定する ・そのうえで、相続人それぞれに課される相続税の金額を計算する ・算出された金額を合計して、「相続税の総額」を求める |

| 3. 各人の税額を計算する |

・相続税の総額を、実際に遺産を取得した割合で各人に振り分ける ・適用できる特例や控除の分を差し引いて、最終的に課される税額を計算する |

しかし、相続人が一人だけであれば、ステップ1で「課税遺産総額」を求めた後、その金額に所定の税率をかけるだけで簡単に税額を計算できます。

条件2:相続財産が「預貯金」のみ

相続税の対象となる遺産には、次のようにさまざまな種類があります。

- 預貯金

- 土地

- 家屋

- 株式

- 投資信託 など

このうち、ご自身で相続税の申告をするのは、相続財産が「預貯金のみの場合」に限ったほうが賢明です。

これは、「不動産(土地・家屋)」や「有価証券(株式・投資信託など)」があると、その価値を自分で評価しなければならないからです。

評価額の計算は、国税庁が定める複雑なルールに基づいて行う必要があり、非常に難易度が高いです。

なお、相続財産が預貯金のみでも、金額が大きいと税額も大きくなり、計算を間違えたときの追徴課税が重くなります。そのため、不安な方は税理士に依頼することをおすすめします。

条件3:「平日の日中」に時間がとれる

相続税の申告手続きを進めるなかでは、次のような機関に何度も足を運ぶ必要があります。

| 機関 | 目的 |

|---|---|

| 市区町村役場 | 戸籍謄本や住民票などを取得するため |

| 金融機関 | 亡くなった方の口座の残高証明書などを取得するため |

| 法務局 | 不動産の情報を取得するため |

| 税務署 | 手続き方法の相談や申告書の提出のため |

これらの機関の窓口は、基本的に「平日の日中」しか開いていません。

このため、仕事や家事などで時間が取れない場合は、手続きを進めにくくなります。

自分で相続税申告をする際のリスク

「先ほどの3つの条件に当てはまったので、自分で相続税申告をやってみよう」

そのようにお考えの方も、ご自身で申告する際には、次のリスクがあることを知っておくべきです。

- 税金を払い過ぎてしまう

- 申告漏れでペナルティを科される

安易に手続きを進めてしまった結果、「こんなはずではなかった……」と後悔しないためにも、リスクの具体的な内容を見ていきましょう。

リスク1:税金を払い過ぎてしまう

相続税の申告をご自身で行うことで、本来の税額よりも多く納めてしまうことがあります。その主な原因は、以下の2つです。

| 原因 | 概要 |

|---|---|

| 特例の適用漏れ | 「小規模宅地等の特例」など、使えたはずの特例を適用しなかった結果、税額が高くなってしまう |

| 土地評価の誤り | 土地は形状などに応じて評価額を下げられる場合があるが、それを考慮せずに申告することで税額が高くなる |

なお、後で払いすぎたことに気付けた場合には、「更正の請求」という手続きをすることで、税金の還付を受けられます。

リスク2:申告漏れでペナルティを科される

自分で相続税の申告をすると、「課税対象」に含めなければならない財産を計上漏れしてしまうことがあります。

このことが税務署に発覚すると、税務調査が実施された後、本来の税金に加えて、ペナルティとして以下の税金が課されます。

| 税金 | 概要 |

|---|---|

| 過少申告加算税 | 本来よりも税額を少なく申告してしまったことに対する「ペナルティ」の意味合いを持つ税金 |

| 延滞税 | 追加で納めた税金について、本来の納付期限から遅れてしまったことに対する「利息」の意味合いを持つ税金 |

| 重加算税 | 意図的に財産を隠したと判断された場合に、過少申告加算税に代わって課される、より税率の高い税金 |

税負担が重くなることはもちろん、税務調査に自分だけで対応しなければならないことも、大きな心理的な負担となります。

自分で相続税申告を進める際の流れ

先ほどのリスクをご理解いただいたうえで、それでも「自分で申告に挑戦してみたい」という場合には、次の8ステップで手続きを進めます。

- 相続人の確定

- 相続財産の調査

- 相続財産の評価

- 遺産分割協議

- 相続税の計算

- 申告書の作成

- 申告書の提出

- 相続税の納税

各ステップの詳細については、下記の記事でお伝えしていますので、併せてご覧ください。

相続税申告に関するよくある質問

最後に、相続税の申告に関してよくある質問にお答えします。

Q1:申告については、どこに相談すればいい?

相続税の申告について無料で相談できる窓口としては、次の5つの機関があります。

- 国税庁

- 税務署

- 役所

- 税理士会

- 税理士法人

それぞれの特徴は、下記の記事をご参照ください。

Q2:自分で申告した場合、税務調査の対象になりやすい?

自分で申告すると、税理士に依頼した場合と比較して、どうしてもミスが起きやすくなります。

このため、税務調査の対象になりやすいと考えられます。

Q3:税理士への報酬を払ってでも、依頼するメリットは?

相続税の申告を税理士に依頼することには、次の3つのメリットがあります。

- 正確かつ効率的に申告手続きを進められる

- 税負担を軽くするためのアドバイスを受けられる

- 税務調査の可能性を下げられる

Q4:税理士に頼むと、費用はどのくらいかかる?

税理士の報酬は、一般的に「遺産総額の0.5%~1.0%」が目安とされています。

VSG相続税理士法人にご依頼いただいた際の費用は、下記の記事でご確認いただけます。

ご自身の状況を正しく理解し、最善の選択をしよう!

この記事では、相続税の申告を自分でできるかどうかの判断方法や、自分で手続きをした際のリスクをお伝えしました。

たしかに、状況によってはご自身で手続きをすることも可能ですが、完了までには大きな手間がかかります。

そこで、「手続きをする時間がない」「正しく申告できるか不安」という場合には、相続専門の税理士を頼ることをおすすめします。