この記事でわかること

- 家族信託がどういう制度か

- 家族信託の対象資産に不動産がある場合、登記申請が必要

- 家族信託の際の登記申請の手続き

家族信託は、家族間の誰かに財産の管理・運用を任せるという信託契約ですが、管理・処分方法を取り決め、契約書を作成するだけでは、手続きとして足りない場合があります。

それは、不動産に関する家族信託を設定した場合です。

所有者本人以外が管理運用している不動産は、その旨が公開されていなければ取引のトラブルになるため、家族信託独特の登記方法が用意されています。

ここでは、家族信託でなぜ不動産登記が必要となるのか?その登記手続きの流れや

難易度について解説します。

家族信託で登記が必要になる事例一覧

まず初めに、簡単に家族信託の説明をします。

最初に述べた通り、家族信託とは、家族の中で委託者と受託者を設定します。

その当事者間で締結される、財産管理に関する信託契約です。

認知症や病気で身体が不自由になった場合に備えて、あらかじめ財産の管理方法などを決めたり、将来に渡る財産の承継について、指定したりします。

このようにして、家族信託を使って、柔軟な財産管理を実現させることが可能です。

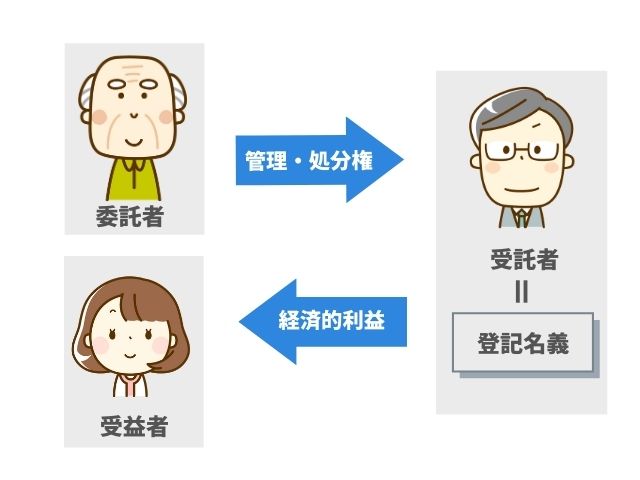

家族信託を財産を「管理・処分する権利」と「経済的利益を得る受益権」とに分けてみてみましょう。

この図ように、家族信託契約を締結すると、元々の財産所有者である委託者から、受託者へと「管理処分権」が移転します。

また、経済的利益が発生するような場合は、受益者が存在します。

この受益者は、委託者であっても、別の第三者でも、契約内で自由に取り決めが可能です。

登記が必要となる場合

契約書を作成し、その通りに管理・処分を行うだけでは足りない場合があります。

それは、管理・処分の対象が不動産の場合です。

その場合には、登記申請が必要です。

不動産を家族信託の目的財産とした場合、登記の目的は、「信託設定」と同時に「所有権移転」となります。

所有権移転登記で、登記名義を委託者から受託者へと移転します。

ここで念頭においておきたいのは、この登記では、信託を原因として委託者から受託者へと所有権移転登記が行われ、形式的に所有権が移転するということです。

一方で、実質的に財産権の移転が行われたかどうかは、受益者が従来の所有者と同一人物であるかどうかで判断されることになります。

受益者が委託者と同一人物の場合は、財産の帰属には変更がないことになります。

登記事項

所有権移転(名義変更)を行う場合、信託登記において必要となる登記事項は、11項目について規定があります。(不動産登記法97条)

- ・委託者・受託者・受益者の氏名(名称)・住所

- ・受益者の指定の条件・受益者を定める方法

- ・信託管理人の氏名(名称)・住所

- ・受益者代理人の氏名(名称)・住所

- ・受益証券発行信託の場合はその旨

- ・受益者の定めのない信託の場合はその旨

- ・公益信託の場合はその旨

- ・信託の目的

- ・信託財産の管理方法

- ・信託の終了事由

- ・その他の信託の条項

事例ご紹介

次に、このような登記申請が必要になる事例をご紹介します。

- ・所有している家から施設入所や病院での長期生活となるため、家の管理を任せる場合

- ・所有していた家の共有名義を避ける場合

病院などでの長期生活となるため、所有している家の管理を任せる場合

長らく生活をしてきた持ち家はあるが、病院での長期入院となり、いつ自宅に帰れるかわからない場合を考えます。

持ち家なので、家賃の支払などの心配はいらないが、やはり長期で家を空けることになると、誰か自由がきき、信頼のおける人に管理を任せたいと思われるでしょう。

その場合に活躍するのが、家族信託の制度です。

信頼のおける身内に、登記上の名義人を変更し、適切な管理をしてもらうことが可能となります。

売却はして欲しくないと考えれば、契約書上に、管理のみで処分はできないなど、設定することができます。

さらには、賃貸などして、そこから収益を得たい場合にも、自由のきかない自己に代わり、管理を任せることができるのです。

所有していた家の共有名義を避ける場合

いざ相続となった場合、その不動産が収益をあげられるものである時は特に、その不動産を相続人間で、共有名義にすることがあります。

その際に、不動産が共有名義の場合、処分に際しては、全員の同意が必要です。

処分とは建て替えや売却のことをいいますが、そうなると、建て替えや売却の際に意見がまとまらないなどのトラブルが発生する可能性が高くなります。

しかも、相続人の人数が多ければ多いほど。

そのような事態をあらかじめ防ぐために、信託契約によって、予定されている相続人の中から管理・処分権者を設定します。

これは、管理・処分権者を特定し、決定権を持つものを限定することになります。

決定権者は少ない方が、物事を決める時にスムーズであることは想像がつくかと思います。

その管理・処分権者である委託者は、私利私欲のためだけに判断することはできず、受益者のために権限を行使するよう、法令でさまざまな義務が定められています。

得られた経済的利益は、受益者全員で契約通りに分配します。

このように、相続が発生した場合にも、スムーズな承継が可能となります。

家族信託の手続きの流れ

家族信託の基本的な流れです。

- 1. 家族内での協議

- 2. 家族信託契約の締結(契約書の作成)

- 3. 信託財産を受託者の名義にする

- 4. 受託者による管理・処分

家族内での協議

家族信託の目的、契約内容、方法を取り決める必要があります。

この協議の過程は最も重要ともいえるでしょう。

後々、トラブルにならないように、関係者間でしっかりと話し合いをしましょう。

委託者の意思を取り入れ、できるだけシンプルに設定します。

家族信託契約の締結(契約書の作成)

協議の内容を書面に落とし込みます。

契約書面の作成は義務ではないですが、よっぽどの事情がない限りは、作成をしておきましょう。

信託契約の中身が、信託財産が多いなどの事情で複雑になりそうな場合は、専門家の力を借りることも検討されても良いと思います。

一番困るのは、信託契約締結後、委託者が認知症になり、契約内容に不備が見つかった場合に修正が簡単にできないことです。

そのような事態を防ぐためにも、契約内容は確実なものにしておく必要があります。

信託財産を受託者の名義にする

初めにご説明した通り、信託財産を管理者の名義にします。

管理・処分権限を付与するためです。

不動産であれば、所有権変更登記の手続きをします。

銀行口座であれば、口座名義の変更手続きをします。

受託者による管理・処分

ここまでくれば、実際に受託者が管理、処分を行います。

成年後見制度など、他の制度との大きな違いは、受託者に管理、処分権限があることです。

例えば、建物の場合、修繕のみならず、売り払うこともできてしまいます。

しかし、ここで気をつけなければならないのは、管理・処分は、受託者の利益のみをはかったりするなど完全に自由に行えるわけではありません。

受益者(委託者)に利益になるように管理・処分行為を行う義務があります。

家族信託で法務局に申請する必要書類

登記申請に必要な書類と取得場所は以下の通りです。

<委託者の必要書類>

- ・発行から3カ月以内の委託者の印鑑証明書 → 住所地の市区町村役場

- ・登記済証(権利証)または登記識別情報

登記済証は、不動産を取得した際に委託者が受け取っているものがあれば、それが必要です。

登記済証の代わりに、登記識別番号が発行されている場合もありますので、その場合は、登記識別情報通知書が必要です。

<受託者の必要書類>

- ・受託者の住民票(戸籍の附票でも可)→ 住所地の市区町村役場

現住所確認のために必要となります。

<その他>

- ・登記申請書 → 法務局または法務局ホームページ

先にも述べた通り、所有権移転登記と信託登記の二つを申請する必要があります。

この場合、二つの登記を同じ申請書で申請をします。

専門家の助けを借りない場合は、法務局に問い合わせることで、記載方法を教えてもらうことができます。 - ・登記原因証明情報 → 自身または専門家により作成

これは、所有権の移転原因である法律行為(信託契約等)を証明するためのものです。

具体的には、信託契約書の提出、必要事項を記載した書面を作成、それに当事者の署名押印をすることでも問題ありません。

お互いの認識をはっきりさせ、後々契約内容の確認が必要となる場合が発生するかもしれません。

また、登記に必要な書類となりますので、形式の整った書面である信託契約書を作成されることを推奨します。 - ・信託目録に記載すべき情報 → 自身または専門家により作成

申請人が、信託目録に記載すべき情報を提供し、それを基に、登記官が信託目録を作成するという形になります。

この信託目録により、登記簿上も信託契約の概要が公示されます。

信託目録に記載すべき情報は、CD-Rなどの媒体に記録、申請書と共に提出します。 - ・固定資産評価証明書(固定資産税課税明細書でも可)→ 不動産の所在地の市町村役場

登記申請時に、登録免許税を支払います。

この登録免許税の計算のために、固定資産評価証明書、または固定資産税課税明細書(納税通知書に添付されているもの)の写しを提出することになります。 - ・運転免許証など、委託者と受託者の本人確認資料

- ・委任状

専門家に依頼をする時は、委任状が必要となります。

また、上記書類に加え、以下が必要となります。

- ・委託者の実印

- ・受託者の認印

実際に登記申請をしてみよう

ここまでは登記申請に伴い、必要となる知識を解説してきました。

ここからはいよいよ、実際の登記申請手続きの中身について少し詳しく見てみましょう。

まず、順序としては、

- 1. 必要書類の準備

- 2. 所有権移転・信託登記の登記申請書作成

- 3. 法務局へ提出(登録免許税の納税)

- 4. 登記識別情報(登記済証)の発行

必要書類の準備

先に「家族信託で法務局に申請する必要書類 」で述べた通り、必要書類を準備します。

この時に、各々の信託契約の内容によって追加書類がないか、念のため法務局に相談をしてみても良いでしょう。

所有権移転・信託登記の登記申請書作成

登記上の手続きは、何度も解説内で述べましたが、所有権移転・信託登記手続きという形をとります。

受託者は、登記簿上、甲区所有者欄に受託者として、住所、氏名が記載されます。

こうして、受託者が信託不動産の登記名義人になります。

この状態は、信託契約終了まで継続します。

法務局へ提出(登録免許税の納税)

不動産の所在地を管轄している法務局へ登記申請をします。

これは、インターネットで検索すればすぐに判明しますので、検索してみてください。

所有権移転登記の後に信託という記載が入ります。

この登記が信託による名義変更であることが明確になります。

信託契約によって信託された不動産には必ず信託目録が添付されます。

この目録には、委託者・受託者それぞれの情報、加えて、受益者の情報なども示されます。

これに加えて、信託条項といい、信託の目的、終了事由など信託の内容についても記載されます。

家族信託登記に際して、登録免許税を納税する必要があります。

この税の金額は、時期によって異なります。

後ほど詳しく解説します。

なお、登記申請の方法は、以下があります。

- ・持参による場合

一番ベーシックな提出方法である持参は、窓口で直接、軽微なミスなどの指摘が入り、訂正をすることができるというメリットがあります。

法務局が割と近くにある場合は、持参をするのがいいでしょう。

その際には、申請書に使用した印鑑を持参しましょう。 - ・郵送による場合

この方法は、法務局が遠方にある場合に便利な手段です。

この場合、持参によるメリットはなく、軽微なミスだとしても、訂正に時間を要してしまう可能性があります。

不備がない完璧な書類であることが確実な場合には、この方法を活用したいところです。

返信用の封筒を同封することで、完了書類も郵送で対応してもらうことができます。 - ・オンラインによる場合

近年可能になった新しい申請方法がオンライン申請です。

しかし、オンライン申請のための専用ソフト導入など、事前準備を要する点がデメリットとなります。

一度のみの申請しか予定がない場合は、手間が大きすぎるかもしれません。

一方で、近年、オンライン申請が行政機関において主流になりつつあるので、一度利用してみるのも手かもしれません。

登記識別情報(登記済証)の発行

登記識別情報(登記済証)は、いわゆる権利証と呼ばれるもので、法務局より通知されます。

その後の変更登記など行う場合は、必要となる重要な書類ですので、大切に保管をしておきましょう。

注意事項

信託登記を行った場合、受託者が信託契約終了後に残余財産を受け取ることになれば、所有権移転登記手続きが再度必要になります。

というのも、「受託者」として登記されているものを、「所有者」へ変更する必要があるためです。

登記申請をする際の注意点3つ

- ・契約内容を決めたら、忘れず登記簿に反映させましょう

- ・計画的に申請手続きをしましょう

- ・必要書類を紛失している場合

契約内容を決めたら、忘れず登記簿に反映

登記は義務として定められてはいません。

だからと言って、先延ばしにしていると、登記簿に反映させるまでに状況が変化した場合、対応が遅れるなどの不測の事態が予想されます。

信託契約を設定した場合は、忘れずに、早めに所有権移転・信託登記を行うようにしましょう。

計画的に申請手続きをしましょう

登記申請は、司法書士などの専門家に頼むこともできますが、ご自身で申請することも可能です。

申請に際して、必要書類を準備し、申請書を作成するために、何度も法務局に足を運ぶ必要がある場合もあります。

また、申請書類に不備があれば、再度法務局に足を運び修正する必要があったりと、予想以上に手間と時間がかかる場合も十分にあります。

その場合を想定し、計画的に申請手続きを進めることが大切です。

必要書類を紛失してしまった場合

必要書類としてあげた、登記識別情報通知書や権利証などを準備する必要があります。

しかし、以前は家族信託なんてことは頭になく、まさか登記申請をするつもりもなかった場合など、書類の行方がわからなくなったり、紛失してしまっている場合も考えられます。

その場合も他の方法があります。

例えば、登記書から登記名義人宛に「事前通知」を発送。

その通知をもって、申請の内容が真実であることを申し出することで、本人からの申請であることを確認するというものです。

手間がかかりますので、できれば避けたい手続きです。

登録免許税について

所有権移転登記においては、登録免許税を納税する必要があります。

登記申請をどのタイミングで行うかにより、税額が異なります。

信託の設定時

所有者(委託者)から受託者へと所有件移転登記を行う場合、所有権移転分の登録免許税がかかることになります。

具体的には、所有権移転する不動産評価額の0.4%です。

ただし、2026年3月31日まで、土地については税率が0.3%に軽減されています。

なお、この場合に、不動産取得税はかかりません。(地方税法73条の7)

受益者の変更時

家族信託では、受益者連続型信託や受益権の贈与が可能です。

これにより、信託契約の途中で受益者が変更する場合があります。

受益者変更登記の登録免許税は、不動産1個につき1,000円です。(登録免許税法第9条別表第一)

通常相続による相続登記は不動産評価額の0.4%です。

これと比べると、非常に低額といえるでしょう。

信託契約の終了時

信託契約の終了に伴い、所有権を帰属権利者へと移転する際は、所有権移転分として、不動産評価額の0.2%、信託抹消分として、不動産1個につき1,000円が発生します。

また、委託者が受益者である場合には、受託者から委託者に所有権を戻す場合の所有権移転分の税は発生しません。

ただし、信託抹消分として、不動産1個につき1,000円が発生します。

まとめ

家族信託において、登記申請が必要となる場合、またその手続きの内容はご理解いただけましたでしょうか。

登記申請は、日常生活では滅多に触れることのない分野ですので、なかなか手を付けにくいと思うかもしれません。

しかし、基本的な知識を理解していれば、登記申請が必要となる場合を判断し、対応が可能となることがおわかりいただけたのではないでしょうか。

また、ご自身で登記申請をする時間がない方も、基本的な知識を身に付けた上で専門家に依頼をすることできます。

依頼の仕方がスムーズになったり、より具体的な質問をすることで、ベストな方法を見つけることができるのではないでしょうか。

ぜひここで習得した知識を活用してみてください。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。