記事の要約

- 相続放棄の概要

- 相続放棄が相続に与える影響

- 相続放棄の手続きの流れ

「被相続人(亡くなった人)の借金を背負いたくない!」

このように考えている人は、相続放棄が選択肢に入ります。そこで今回は、相続放棄の概要や相続に与える影響、手続きの流れなどを見ていきます。

なお、下記の動画では「相続放棄でやってはいけないこと」を解説していますので、併せてご覧ください。

相続放棄とは?

相続放棄とは、相続人が預貯金や不動産などの「プラスの財産」も、借入金などの「マイナスの財産」もすべて含めて、被相続人の遺産を一切相続しないための手続きです。

| プラスの財産 | 現金、預貯金、不動産、有価証券 など |

|---|---|

| マイナスの財産 | 借入金、医療費や公共料金の未払金 など |

相続人が相続放棄を選択する場面としては、「被相続人に多額の借金があって、返済義務を引き継ぎたくない」というケースが多いです。

なお、相続放棄をする際は「借金だけ相続放棄をして、預貯金や不動産は相続する」など、特定の財産を指定して放棄することはできません。

また、相続放棄の手続きは家庭裁判所で行います。ほかの相続人に「自分は財産を相続しない」と宣言しただけでは、相続放棄したことにならないためご注意ください。

相続放棄の手続きをする際は、ほかの法定相続人の了承などは不要で、単独での手続きが可能です。

しかし、何も言わずに相続放棄をすると、借金の返済義務が別の人に移るなど、トラブルの種になりかねません。このため、手続きに入る前に、相続に関係する親族に連絡を入れることをおすすめします。

参考財産放棄(遺産放棄)との混同に注意

遺産分割協議のなかで、特定の相続人が「被相続人の財産を一切引き継がない」と決めることを「財産放棄(遺産放棄)」といいます。

これに対して、「相続放棄」は家庭裁判所での手続きが必須です。そして、相続放棄をした場合には、遺産分割協議に参加する必要はありません。

「財産放棄」と「相続放棄」は言葉が似ているものの、法的な効力が大きく異なります。

被相続人に借金がある場合、「相続放棄」をすれば肩代わりする必要は一切なくなりますが、「財産放棄」をしただけでは債務を負わなければならないケースもあります。

相続放棄の手続き期限は「3カ月以内」

相続放棄をしたい場合、自己のために相続の開始があったことを知ったときから「3カ月以内」に家庭裁判所で手続きをしなければなりません。この期間のことを「熟慮期間」と呼びます。

熟慮期間を過ぎると、相続を自動的に「単純承認」したことになり、原則的には相続放棄ができなくなります。

親族が亡くなった後は、葬儀や各種行政手続きなど、やるべきことが多いものです。3カ月は意外とあっという間に過ぎてしまうため、相続放棄を検討されている方は、なるべく早めに動き出すようにしましょう。

まずは、相続放棄をすべきかどうかの判断を一度、弁護士や司法書士に相談してみることもおすすめです。

相続放棄と限定承認の違い

相続放棄と似たような効果を発揮する相続手続きに、「限定承認」があります。

限定承認とは、相続によって得た財産の範囲内で被相続人の債務を弁済する責任を負うもので、被相続人の借金を正確に把握する前に対策できることがメリットです。

ただし、限定承認の手続きは、相続人全員で行う必要があります。

相続放棄が相続に与える影響

相続放棄をすることで、相続に以下の影響が出ます。

- 法定相続人や財産の取得割合が変わる

- 相続税の基礎控除額は変わらない

それぞれ詳しく見ていきましょう。

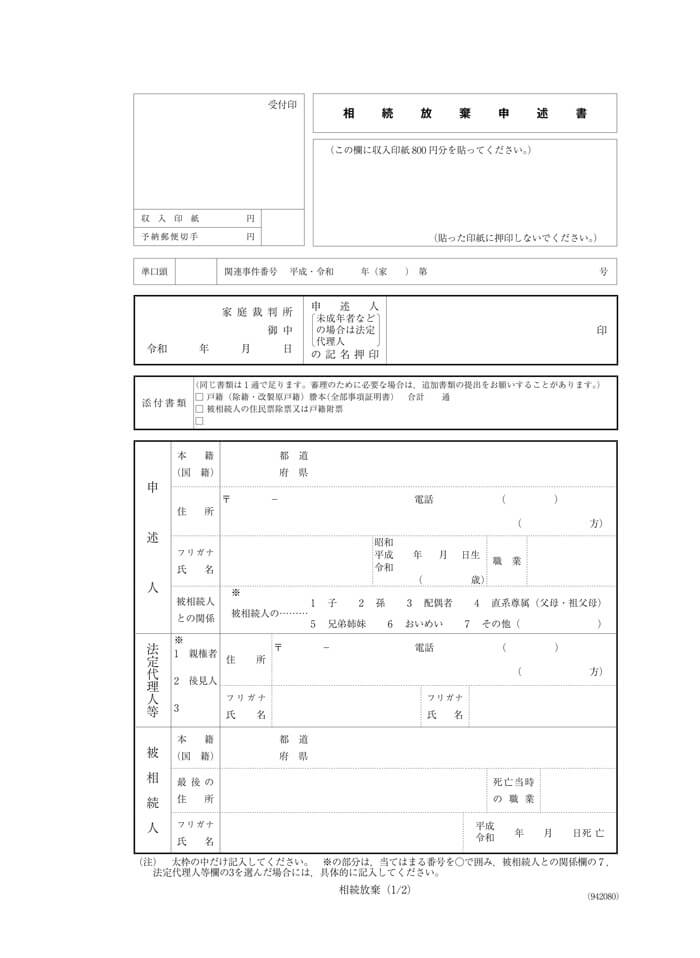

影響1. 法定相続人や財産の取得割合が変わる

相続放棄をした人は、「はじめから相続人ではなかった」ものとして扱われます。

このため、もし相続放棄をした人と同順位の法定相続人がいれば、その人たちの財産の取得割合が増えます。

また、同順位の法定相続人がいない場合には、相続権が下位の親族に移ります。

なお、相続放棄した場合、その人の子どもに代襲相続はされません。このため、「自分の子どもに相続させよう」と思って相続放棄をしても、遺産は渡せませんのでご注意ください。

影響2. 相続税の基礎控除額は変わらない

相続税を計算する際、下記の金額を「基礎控除額」として遺産総額から差し引けます。

基礎控除額 = 3,000万円+

(600万円×法定相続人の数)

式中の「法定相続人の数」は、法定相続人のなかに相続放棄をした人がいると増減することがあります。

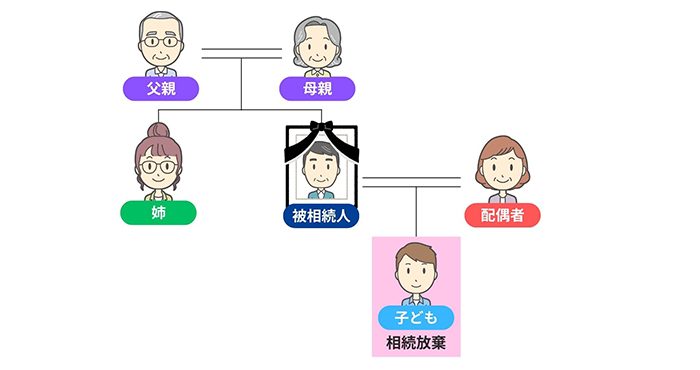

たとえば、上記の家族構成で、被相続人の「子ども」が相続放棄すると、「父親と母親」に相続権が移ります。結果として、法定相続人の数は「2人(妻・子ども)→3人(妻・父親・母親)」に増えます。

しかし、このような場合でも、相続税の基礎控除額は法定相続人の数を本来の「2人」として計算しなければなりません。

相続放棄がおすすめのケース

ここからは、相続放棄を検討中の方へ向けて、「相続放棄を選択することがおすすめのケース」として以下の4つを紹介します。

- 被相続人に多額の借金がある

- 相続争いに巻き込まれたくない

- 相続したくない不動産がある

- 節税のために法定相続人を変えたい

ケース1. 被相続人に多額の借金がある

被相続人に多額の借金があり、相続する遺産で返済しきれない場合は、相続放棄をすることで、相続人は返済義務を負わずに済みます。また、被相続人が第三者の借金の保証人になっているのであれば、その立場も放棄することが可能です。

このように、被相続人の財産や立場に大きなマイナス要因があるときは、相続放棄することをおすすめします。

ただし、相続放棄をすると被相続人の財産をすべて引き継げなくなるため、「思い出のある実家を相続したい」などの事情がある場合は、慎重に判断しなければなりません。

ケース2. 相続争いに巻き込まれたくない

家族の仲が悪くて遺産分割協議がまとまらないと、最終的には家庭裁判所での調停・審判にまで発展するかもしれません。そこで、遺産分割協議の難航が目に見えているのであれば、相続放棄をするのも一手です。

相続放棄をしてしまえば、面倒な相続トラブルに巻き込まれずに済みます。

また、似たようなケースで、親と不仲だった子どもが「施しは受けたくない!」と考えて相続放棄するケースもあります。

ケース3. 相続したくない不動産がある

不動産は、所有しているだけで毎年「固定資産税」がかかります。また、相続した家屋には、住んでいなくても「水道代・電気代」の基本料金や、修繕費などのコストを支払わなければなりません。

このため、利用する予定がなく、売却も見込めないような物件は、相続放棄するのも一手です。

ただし、「売れない」と思っていた不動産が、後になって高額で売却できると判明するケースがまれにあります。相続放棄をする際は、財産の価額をよく確認するようにしましょう。

なお、相続放棄したとしても、「現に占有している」不動産については、別の人に引き渡すまでの間は、自分の財産におけるのと同一の注意をもって保存しなければなりません。

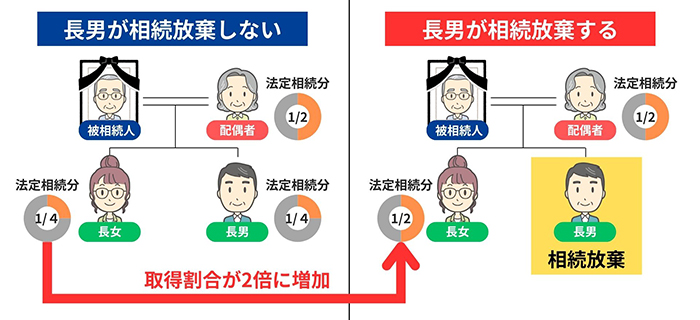

ケース4. 節税のために法定相続人を変えたい

相続放棄をすることで、節税対策になるケースもあります。

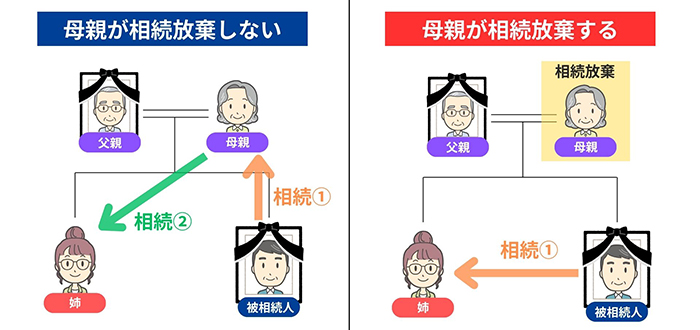

たとえば、上図の家族構成の場合、被相続人の母親が相続した財産は、将来的に被相続人の姉が相続することになり、結果的に相続税は「2回」課されます。

そこで、被相続人が亡くなった際に母親が相続放棄をすれば、図の右側のように相続税の納付は「1回」で済みます。

このように場合によっては、あえて相続放棄をすることで相続税の負担を軽くすることが可能です。

ただし、相続税は相続人によっては税額が「2割加算」されます。上図のケースのように、「被相続人の兄弟姉妹」が相続する際も相続税の2割加算の対象です。

相続放棄を使って効果的に節税対策をするには、綿密なシミュレーションが不可欠ですので、ご検討される方は相続専門の税理士に一度相談することをおすすめします。

相続放棄の手続きの流れ

自分で相続放棄をする際は、次の6ステップで手続きをします。

- ほかの相続人に連絡する

- 必要書類を収集する

- 相続放棄申述書を作成する

- 家庭裁判所へ相続放棄申述書を提出する

- 相続放棄照会書に回答する

- 相続放棄申述受理通知書を受け取る

それぞれの工程を詳しく見ていきましょう。

ステップ1. ほかの相続人に連絡する

相続放棄することを決めたら、まずは自分以外の法定相続人に連絡をしましょう。

被相続人に借金がある場合、法定相続人の1人が相続放棄をすると、別の相続人の負担割合が増えたり、新たな相続人に返済義務が移ったりします。

黙って相続放棄をすると無用なトラブルに発展するおそれがあるため、事前に連絡することをおすすめします。

ステップ2. 必要書類を収集する

続いて、相続放棄の手続きに必要な下記の書類を集めます。

| 書類 | 取得できる場所 |

|---|---|

| 相続放棄の申述書 | 裁判所のホームページ |

| 被相続人の住民票除票または戸籍附票 | 住民票除票:被相続人の住所地の役所 |

| 戸籍附票:被相続人の本籍地の役所 | |

| 申述人(相続放棄する人)の戸籍謄本 | 申述人の本籍地の役所 (広域交付制度により、本籍地以外の役所でも取得可能) |

これらのほかに、申述人1人につき「収入印紙(800円)」と「連絡用の郵便切手(500円ほど)」が必要です。

さらに、相続放棄する人と被相続人の関係によって別の書類も必要になるため、詳細は下記の記事をご参照ください。

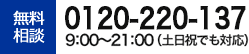

ステップ3. 相続放棄申述書を作成する

相続放棄申述書

引用元 裁判所ホームページ

相続放棄申述書を入手したら、記入欄を埋めていきます。詳しい書き方は、下記の記事で解説しています。

ステップ4. 家庭裁判所へ相続放棄申述書を提出する

必要書類が揃って、相続放棄申述書も完成したら「被相続人の最後の住所地を管轄する家庭裁判所」に提出します。提出は、郵送でも可能です。

相続放棄の手続きでは、この「相続放棄申述書の提出」までを自己のために相続の開始があったことを知ったときから3カ月以内に行わなければなりません。

ステップ5. 相続放棄照会書に回答する

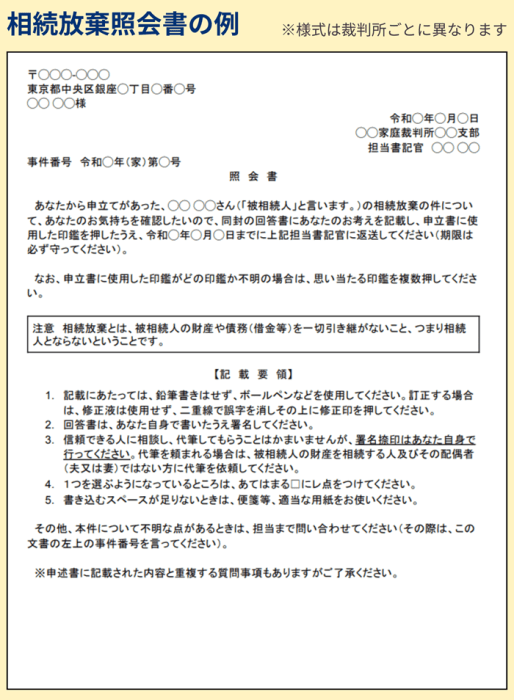

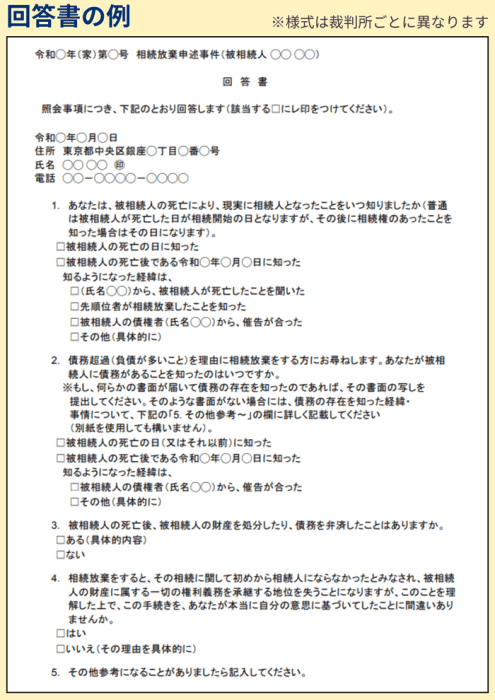

家庭裁判所へ申述書を提出して10日~2週間ほどで、「相続放棄照会書」という書類が自宅に届きます。

相続放棄照会書とは、家庭裁判所が「相続人が自分の意思で相続放棄の申述を行ったことを確認する」ための書類です。

相続放棄照会書を受け取ったら、同封されている「回答書」に必要事項を記入し、すみやかに返送してください。

ステップ6. 相続放棄申述受理通知書を受け取る

相続放棄照会書に対する回答書を送付してから10日~2週間ほどで、家庭裁判所から「相続放棄申述受理通知書」が届きます。

この相続放棄申述受理通知書は、家庭裁判所が相続放棄を正式に受理したことを認めるもので、これをもって手続きは完了となります。

相続放棄に関するよくある質問

最後に、相続放棄に関してよくある質問にお答えします。

Q1. 被相続人が生きている間に相続放棄はできる?

相続放棄の手続きは、「被相続人の死亡」をもって開始できるものです。

このため、たとえ被相続人に多額の借金があることがわかっていたとしても、亡くなるまでは相続放棄の手続きはできません。

Q2. 相続放棄の期限を過ぎたらどうなる?

「相続人が自己のために相続開始があったことを知ったときから3カ月」を経過すると、基本的には相続放棄ができなくなります。

ただし、次のようなケースに該当する場合、家庭裁判所に熟慮期間の延長を認めてもらえることがあります。

- 財産が分散していて、把握のための調査に時間がかかっている

- 複数の相続人の所在が不明

Q3. 相続放棄は撤回できる?

相続放棄は、一度手続きが完了すると、たとえ熟慮期間内でも撤回できません。

もし「土地が想定よりも高く売れることがわかった」などの事情があったとしても、被相続人の遺産をすべて放棄することになります。

このため、相続放棄の判断は慎重にするようにしてください。

Q4. 相続放棄の手続きにかかる費用は?

相続放棄の手続きは、「自分で手続きする」か「専門家に依頼する」かによって、費用に下記のような差があります。

| 相続放棄の手続きをする人 | 費用 |

|---|---|

| 自分 | 3,000~5,000円 |

| 司法書士 | 2~3万円 |

| 弁護士 | 5~10万円 |

Q5. 相続放棄ができなくなるケースは?

被相続人の財産の一部を処分した場合、相続を「単純承認」したとみなされ、相続放棄ができなくなります。具体的なケースは、以下のとおりです。

- 被相続人の銀行口座からお金を引き出して、自分の用に使った

- 借金の督促がきたので、被相続人の預貯金から返済した

- 被相続人が所有する家具や家電を売却した など

Q6. 相続放棄をした場合、生命保険金は受け取れる?

相続放棄をしても、生命保険金を受け取ることは可能です。

ただし、被相続人から受け取った生命保険金に対しては、相続税が課されます。相続放棄をしていても、税金の納付は免れられませんのでご注意ください。

Q7. 相続放棄をしたら、自分の連帯保証人としての債務はなくなる?

相続人が被相続人の借金の「連帯保証人」になっていた場合、相続放棄をしたからといって、債務を免れられません。

なお、被相続人が第三者の連帯保証人になっているケースでは、相続放棄をすれば、相続人は債務を負う必要がなくなります。

相続放棄をすると決めたら早めに行動しよう

今回は、相続放棄が相続に与える影響や手続きの流れを解説しました。

相続放棄は、一度手続きが完了してしまうと、その後に撤回することができません。このため、相続放棄をするかどうかの判断は慎重に行うようにしてください。

なお、ベンチャーサポートグループでは、相続放棄に関するご相談や手続きのサポートを承っています。相続放棄をご検討中の方は、ぜひお気軽にご連絡ください。