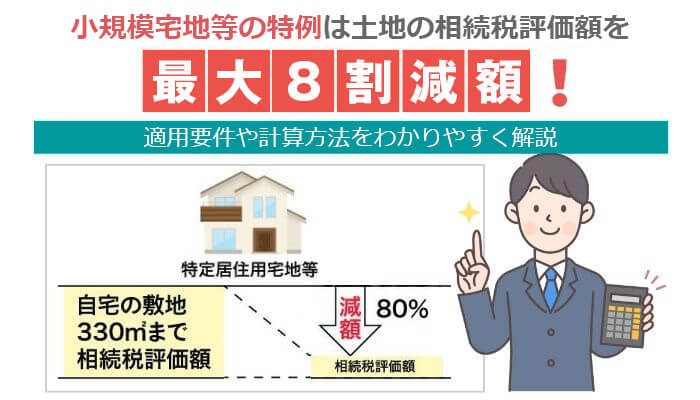

小規模宅地等の特例とは、被相続人(亡くなった人)が所有する土地の相続税評価額を最大80%減額できる制度で、相続税の負担を大幅に減らすことができます。

ただし、小規模宅地等の特例の適用を受けるには、一定の要件を満たす必要があるため、適用できるかどうか判断に迷うこともあるでしょう。

この記事では、小規模宅地等の特例の適用要件や計算方法、注意点をわかりやすく解説します。

この記事でわかること

- 小規模宅地等の特例とは

- 小規模宅地等の特例の適用要件

- 小規模宅地等の特例の計算方法

- 小規模宅地等の特例の適用を受けるときの注意点

目次

小規模宅地等の特例とは

小規模宅地等の特例は、高額な相続税の負担によって、被相続人と同居していた配偶者や子どもたちが自宅などを手放さなければならない状況を回避し、遺された家族が生活基盤を維持できることを目的に設けられた制度です。

土地の相続税評価額を最大80%減額できる

小規模宅地等の特例とは、被相続人が所有していた土地の相続税評価額を最大80%減額できる制度です。小規模宅地等の特例の適用を受けると、土地の相続税評価額を大幅に下げることができるため、相続税の節税効果が期待できます。

相続財産に土地が含まれている場合は、小規模宅地等の特例の利用を検討してみましょう。

小規模宅地等の特例の適用要件

小規模宅地等の特例の適用を受けるには、以下のような一定の要件を満たす必要があります。

| 対象となる宅地等 | 土地の適用要件 | 限度面積 | 減額の割合 |

|---|---|---|---|

| 特定居住用宅地等 | A.被相続人の居住に用いていた宅地 B.被相続人と生計を一にする親族の居住に用いていた宅地 ※いずれかに該当 |

330㎡まで | 80% |

| 特定事業用宅地等 | A.被相続人の事業に用いていた宅地 B.被相続人と生計を一にする親族の事業に用いていた宅地 ※いずれかに該当。ただし、相続開始前3年以内に新たに事業に用いられた宅地は除く |

400㎡まで | 80% |

| 特定同族会社事業用宅地等 | 被相続人および被相続人の親族などが50%超の株式または出資を有する法人の事業に用いていた宅地 | 400㎡まで | 80% |

| 貸付事業用宅地等 | 被相続人または被相続人と生計を一にする親族の不動産貸付業、駐車場業、駐輪場業などに用いていた宅地 ※相続開始前3年以内に新たに貸付事業に用いられた宅地は除く |

200㎡まで | 50% |

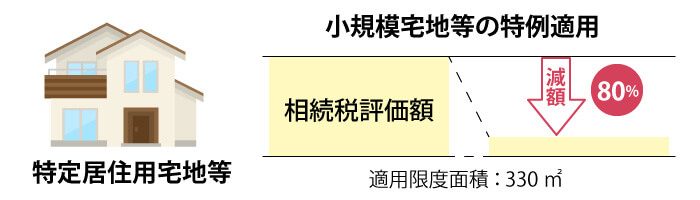

特定居住用宅地等

特定居住用宅地等とは、相続開始直前において被相続人または被相続人と生計を一にしていた親族が居住に用いていた土地のことです。

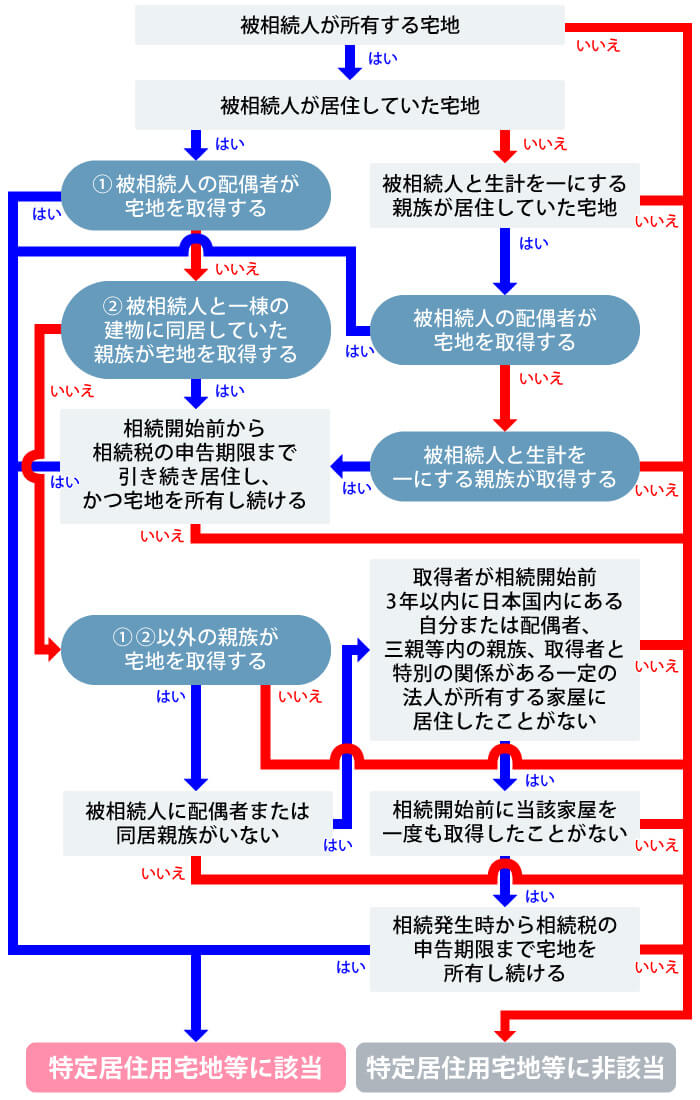

■特定居住用宅地等の判断用フローチャート

一定の要件を満たす以下の親族が、相続または遺贈により取得した場合に、小規模宅地等の特例の適用を受けることができます。

取得者(被相続人の居住に用いていた土地の場合)

- 被相続人の配偶者

- 被相続人の同居の親族

- 被相続人の別居の親族(家なき子)

同居の親族とは

被相続人の同居の親族とは、被相続人が亡くなる直前において、被相続人が住んでいた建物で共に生活していた親族(6親等内の血族、3親等内の姻族)のことで、相続開始の直前から相続税の申告期限までその建物に居住し、かつその宅地等の所有権を相続開始時から相続税の申告期限まで有する必要があります。

家なき子特例とは

被相続人の別居の親族(家なき子)は、以下の「家なき子特例」の要件をすべて満たすことで、小規模宅地等の特例の適用を受けられます。

- 居住制限納税義務者または非居住制限納税義務者のうち日本国籍を有しない者ではない

- 被相続人に配偶者がいない

- 相続開始の直前において被相続人の居住用に使われていた家屋に居住していた被相続人の相続人がいない

- 相続開始前3年以内に日本国内にある取得者、取得者の配偶者、取得者の3親等内親族または取得者と特別の関係がある一定の法人が所有する家屋に居住したことがない

- 相続開始時に取得者が居住している家屋を相続開始前に一度も所有したことがない

- 取得した宅地等を相続開始時から相続税の申告期限まで有している

取得者(被相続人と生計を一にしていた親族が居住に用いていた土地の場合)

- 被相続人の配偶者

- 被相続人と生計を一にしていた親族

生計を一にする親族とは

生計を一にする親族とは、同居・別居を問わず、生活費を共有している家族のことで、被相続人が所有する土地を、被相続人と生計を一にしていた親族が居住に用いていた場合、被相続人が住んでいなくとも、「被相続人の配偶者」または「被相続人と生計を一にしていた親族」が取得するときは、小規模宅地等の特例の適用を受けることができます。

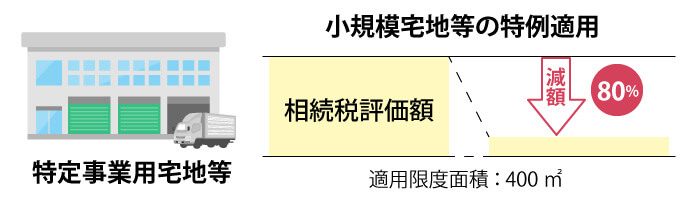

特定事業用宅地等

特定事業用宅地等とは、被相続人や被相続人と生計を一にしていた親族の事業に用いていた土地のことです。

たとえば、被相続人やその家族が自営業の店舗などに土地を用いていた場合、特定事業用宅地等として小規模宅地等の特例の適用を受けられます。

ただし、特定事業用宅地等として小規模宅地等の特例の適用を受けるためには、

- その宅地等の上で営まれていた被相続人の事業を相続税の申告期限までに引き継ぎ、かつ、その申告期限までその事業を営んでいること*1

- その宅地等を相続税の申告期限まで有していること

を満たす必要があります。

なお、特定事業用宅地等の場合、限度面積は400㎡、減額割合は80%となります。

- *1

- 被相続人と生計を一にしていた親族の事業に用いていた土地の場合には、相続開始の直前から相続税の申告期限まで、その宅地の上で事業を営み、相続税の申告期限まで所有権を有している必要があります。

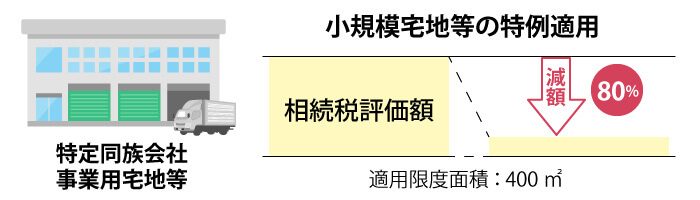

特定同族会社事業用宅地等

特定同族会社事業用宅地等とは、相続開始の直前において、被相続人および被相続人の親族等が50%超の株式を有する法人の事業に用いていた土地のことです。

特定同族会社事業用宅地等として小規模宅地等の特例の適用を受けるためには、

- 相続税の申告期限においてその法人の役員であること

- その宅地等を相続税の申告期限まで有していること

を満たす必要があります。

なお、特定同族会社事業用宅地等の場合、限度面積は400㎡、減額割合は80%となります。

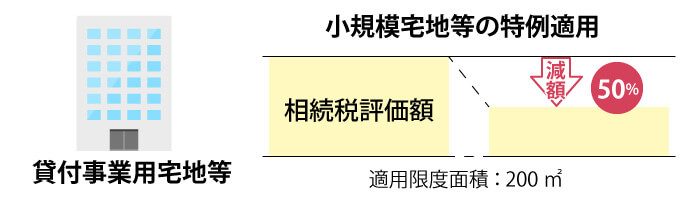

貸付事業用宅地等

貸付事業用宅地等とは、被相続人や被相続人と生計を一にしていた親族が不動産貸付業などに用いていた土地のことです。

たとえば、賃貸アパートやマンション、駐車場、駐輪場などの貸付事業用に土地を用いていた場合、貸付事業用宅地等として小規模宅地等の特例の適用を受けられます。

貸付事業用宅地等として小規模宅地等の特例の適用を受けるためには、

- その宅地等に係る被相続人の貸付事業を相続税の申告期限までに引き継ぎ、かつ、その申告期限までその貸付事業を営んでいること*2

- その宅地等を相続税の申告期限まで有していること

を満たす必要があります。

なお、貸付事業用宅地等の場合、限度面積は200㎡、減額割合は50%となります。

- *2

- 被相続人と生計を一にしていた親族の貸付事業に用いていた土地の場合には、相続開始前から相続税の申告期限まで、その宅地等に係る貸付事業を行い、その宅地等を相続税の申告期限まで有している必要があります。

小規模宅地等の特例の計算例

ここでは、被相続人の自宅の土地(相続税評価額7,000万円)に、小規模宅地等の特例を適用した場合の計算例を解説します。

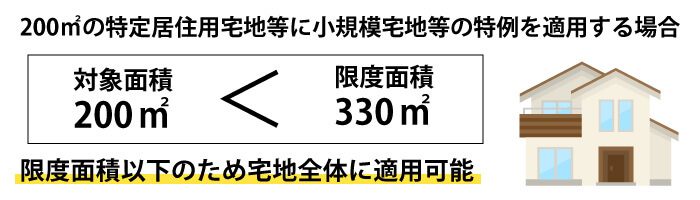

たとえば、土地の面積が200㎡であれば、特定居住用宅地等の限度面積330㎡未満であるため、自宅の土地すべてに小規模宅地等の特例を適用できます。

したがって、以下のように相続税評価額は1,400万円となります。

計算例

7,000万円-(7,000万円×200㎡/200㎡×80%)=1,400万円

限度面積を超えた場合

一方、土地の面積が500㎡の場合、特定居住用宅地等の限度面積は330㎡であるため、小規模宅地等の特例を適用できるのは330㎡で、残りの170㎡には適用できません。

したがって、以下のように相続税評価額は3,304万円となります。

計算例

7,000万円-(7,000万円×330㎡/500㎡×80%)=3,304万円

なお、特定居住用宅地等と、特定事業用宅地等や特定同族会社事業用宅地等との完全併用が可能となっています。小規模宅地等の特例を併用する場合の計算方法などは、下記の関連記事をご参照ください。

小規模宅地等の特例の適用を受けるときの注意点

小規模宅地等の特例の適用を受けるときは、注意すべき点がいくつかあります。

要件を満たしていないと、小規模宅地等の特例の適用を受けられないため注意しましょう。

適用を受けるには相続税の申告が必要

小規模宅地等の特例の適用を受けるには、特例の適用によって相続税の納税額が0円になったとしても、税務署に相続税の申告書を提出する必要があります。申告期限までに忘れずに申告するようにしましょう。

相続税の申告期限より前に売却すると適用を受けられない

小規模宅地等の特例の適用を受けるには、相続税の申告期限まで宅地等の所有権を有する必要があります。

したがって、相続税の申告期限よりも前に売却すると、小規模宅地等の特例の適用を受けることはできないため、注意しましょう。

なお、特定居住用宅地等に関しては、被相続人の配偶者には所有要件はなく、相続税の申告期限よりも前に売却しても問題ありません。

相続時精算課税制度と小規模宅地等の特例の併用はできない

相続時精算課税制度とは、60歳以上の父母または祖父母などから、18歳以上の子どもまたは孫などに対して、累計2,500万円まで非課税で贈与ができる制度のことで、贈与の累計が2,500万円を超えると、超えた金額に一律20%の贈与税がかかります。

なお、贈与者が亡くなったときには、相続時精算課税制度を適用して贈与を受けた財産はすべて、贈与時の評価額で相続財産に加算して相続税を計算する必要がありますが、小規模宅地等の特例の適用を受けることはできません。

相続時精算課税制度と小規模宅地等の特例は併用できないため、贈与を受けずに相続時に小規模宅地等の特例の適用を受けた場合よりも、相続税の負担が増える可能性があります。相続時精算課税制度を適用して土地の贈与を検討するときは、注意しましょう。

被相続人が老人ホームに入所している場合

被相続人が養護老人ホーム(老人福祉法等に規定する特別養護老人ホームなど)に入所し、自宅が空き家になっていた場合は、被相続人が亡くなる直前において要介護認定等を受けていれば、入所する前に住んでいた自宅の敷地に小規模宅地等の特例を適用できます。

つまり、要介護認定等を受ける前に老人ホームに入所した人が、亡くなる直前において要介護認定等を受けていれば、小規模宅地等の特例の適用を受けることができます。

逆に、老人ホームに入所した時点では要介護認定等を受けていたものの、亡くなる直前において要介護認定等の更新手続きを失念し、要介護認定等を受けていない場合は、小規模宅地等の特例の適用を受けられない可能性がありますので注意しましょう。

二世帯住宅の場合

二世帯住宅とは、一般的に親世帯と子ども世帯が1棟の建物で別々の世帯として生活する住宅のことです。

二世帯住宅に住んでいる被相続人が亡くなった場合、1棟の建物として登記されていれば、被相続人の所有する敷地全体について小規模宅地等の特例の適用を受けられます。一方、1階部分は被相続人名義、2階部分は子ども名義のように区分所有登記されていると、子どもの居住用部分には小規模宅地等の特例を適用できません。

なお、建物の敷地を被相続人名義、建物を被相続人と子どもの共有名義で登記している場合は、その敷地全体に小規模宅地等の特例を適用できます。

二世帯住宅の建物の構造や登記内容によって、小規模宅地等の特例を適用できるかどうか異なるため、相続専門の税理士に相談すると安心です。

青空駐車場の場合

青空駐車場とは、屋根や壁などの構築物がない駐車場のことです。

相当数の砂利を投入している駐車場、アスファルト敷、塀やフェンスなどの構築物を設置している駐車場の敷地であれば、建物または構築物の敷地として小規模宅地等の特例の適用が認められます。

ただし、砂利がところどころしかなく、土が見えているような場合は、構築物として認められず適用は難しいため、駐車場をしっかりと整備しておきましょう。

事業内容の変更や廃業する場合

被相続人が営んでいた事業の店舗や敷地を相続した場合、相続税の申告期限までそのまま被相続人の事業を引き継いで営んでいれば、小規模宅地等の特例の適用を受けることができます。

ただし、相続または遺贈によって被相続人から引き継いだ事業を、相続税の申告期限よりも前に別の事業内容に変更した場合や、廃業した場合は、小規模宅地等の特例の適用を受けることはできません。

たとえば、相続が発生した後すぐに異なる事業を行いたいのであれば、被相続人が亡くなる前から新たな事業を開始しておく必要があります。事業内容を変更するよりも前に、相続が発生した場合は、少なくとも相続税の申告期限まで、以前の事業をそのまま継続して営むようにしましょう。

小規模宅地等の特例のよくある質問

小規模宅地等の特例の適用を受ける場合、どのような書類が必要ですか?

小規模宅地等の特例の適用によって相続税の納税額が0円になる場合も、以下のような必要書類を添付して、相続税の申告をする必要があります。

- 被相続人の出生から死亡までの連続する戸籍謄本

- 遺言書の写しまたは遺産分割協議書の写し

- 相続人全員の印鑑証明書

- 申告期限後3年以内の分割見込書(申告期限内に遺産分割ができない場合)

- 被相続人の戸籍の附票の写し

- 介護保険の被保険者証の写しなど

- 老人ホームへの入所時の契約書の写し

- 相続人の戸籍の附票の写し

- 相続する家屋の登記事項証明書

- 賃貸借契約書(相続開始前3年分)

特定事業用宅地等や特定同族会社事業用宅地等、貸付事業用宅地等に該当する場合は、必要に応じて別途書類が必要となりますので、事前に税務署に確認しましょう。

小規模宅地等の特例は、被相続人と同じ住民票であれば、同居親族として適用を受けられますか?

小規模宅地等の特例では、住民票の住所地ではなく、実際の居住地が問われます。

したがって、被相続人と同じ住民票であったとしても、土地の取得者が別の場所に住んでいる場合には同居親族と認められません。

同様に、たとえ土地の取得者の住民票が別の場所にあったとしても、実際に被相続人と同居していたのであれば、郵便物の宛先や勤務先などから同居を証明することで小規模宅地等の特例の適用を受けられます。

小規模宅地等の特例を利用するときは税理士に相談しよう

小規模宅地等の特例は、相続した土地の相続税評価額を最大80%減額できる制度で、相続税の負担を大幅に減らすことができます。

ただし、小規模宅地等の特例の適用要件や計算方法などは複雑なため、注意が必要です。

また、小規模宅地等の特例の適用によって相続税の納税額が0円になる場合も、申告期限内に相続税の申告を行わなくてはなりません。申告期限を過ぎると、ペナルティとして加算税や延滞税などが課されます。

相続税の申告や納付をミスなく、期限内に行うためにも、小規模宅地等の特例を利用するときは税理士に早めに相談しましょう。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。