目次

遺留分という法定相続人に認められた権利は、遺言書に記載された内容よりも優先されます。

遺言書に遺言執行者が記載されている場合、発見されるとその内容通りに執行者が手続きを進めることになります。

相続人がその遺産分割内容に不利があると知った時に、自ら遺留分(いりゅうぶん)を主張して相手方に請求することを遺留分侵害額請求と言います。

遺留分の請求には相続や贈与をした日から1年間という期限が設けられており、この期間を過ぎれば「時効」となって消滅する権利となっています。権利は本人が意思表示をしなければ活用することができません。

遺言書の内容が不利に働いてしまう相続人にとって唯一自分自身を守る権利となる「遺留分」についてもう少し詳しく見ていきます。

そもそも「遺留分」とは

慰留分という言葉だけを聞いても聞きなれない人が多いのではないでしょうか。

遺留分とは相続人に与えられている最低限の権利といいかえることができ、その表現の方がわかりやすいかも知れません。

つまり、民法で決められている財産分与よりも明らかに不公平な遺産分割が行われた場合、これに対して「最低限これだけはもらうことができますよ」という相続人としての権利を主張することができます。

この時に請求する最低限の遺産を「遺留分」と表現することになります。

(兄弟姉妹が法定相続人になる場合に遺留分はありません。)

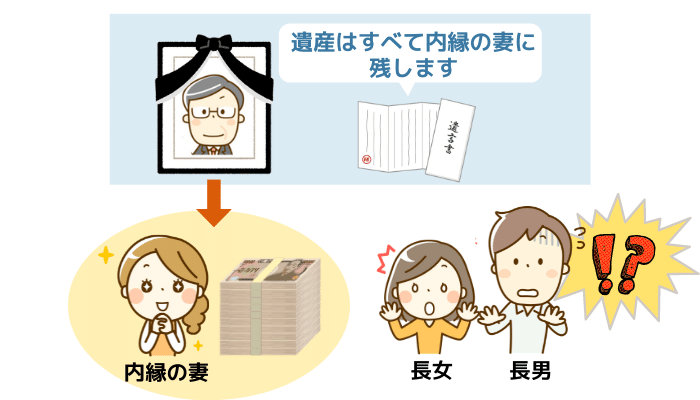

例えば、自分の父親が亡くなった時に遺産のすべてが内縁の妻にわたってしまい、子である自分に一円もなかったという場合、このような場合は民法の規定に則ると、著しく不公平であると判断することができます。

そしてこのような事態が発生した場合、子は最低限の遺産をもらう権利、つまり「遺留分」を請求することができるのです。

遺言書と遺留分、どちらが優先されるのでしょうか

ここで疑問に感じるのは、遺言書は絶対的に強いといったようなイメージがありますが、この遺留分というものは遺言書があっても請求できるのかどうかという点です。

それについては次で詳しく見ていきます。

遺留分を侵害する遺言書には遺留分侵害額請求が可能

遺留分は、自動的に誰かが判断して「不公平だ」といってもらえるものではなく、本来相続人として貰う権利があるにもかかわらずもらえないといった場合の相続人本人が、家庭裁判所へ申し立てをしなければいけません。

当然そのままにしておけば時効も発生し後から請求ができなくなります。

あくまでも「遺留分を請求する権利」なので自ら主張しなければいけないことになります。

遺留分を侵害する遺言も有効である

さてここで気になるのが、遺言書がある場合についてです。

よくテレビドラマでは「遺言書があるから大丈夫」という不公平さをあたかも公平にするようなセリフがありますが、これは現実問題としてはなかなか認めがたい内容ということになります。

先にも述べたように、「遺留分」というものが存在し遺言書があってもその内容が不平等であれば、民法に定められている遺産を請求することができます。

つまり、遺言書があってもこの遺留分を請求されれば、本来受け取ることができる遺産ですから認めざるを得ないのです。

ですから「遺言書があれば大丈夫」というわけではないのです。

逆を言えば、遺言書の内容がいかに不平等なものであったとしてもその不利益を被るであろう相続人が遺留分の申し立てをしなければ、遺言書の内容は優先され遺産分割が完了してしまうことになります。

さてここで問題になってくるのが「そもそも遺言書はなくてもいいのではないか」という点です。

遺言書を作成しても遺留分を請求されればそれは正当な主張として認められ、遺産を渡さなければいけないということになります。

それであれば、そもそも遺言書を作成することに意味がないのではないか、ということになってしまいます。

しかし先にも触れたように遺留分はあくまでも権利であり、主張しなければ認められませんからそのケースを考えると、必ずしも遺言書は無駄ではないということになります。

また、例えば遺言書の内容として「AとBには生前、○○を贈与したがCには何も贈与をしなかった。

だからCには○○の遺産を渡す」といった内容の書き方をすることも可能です。

この場合、A、B、Cそれぞれの均衡を図るために、仮にAとBがCの相続する遺産の遺留分を請求したとしても、公平性から認められないことがほとんどのようです。

贈与と相続はワンセットのものとして考えられていますから、全体的に見て判断し結果的に不公平だと判断しない場合や、社会通念上で判断しても公平であると判断するのであれば遺留分を認めることはありません。

欠格事由がある人や廃除された人は遺留分も無くなる

「誰でも相続人であれば平等に」とはいっても、はじめからその遺留分を請求できない人もいます。

その代表的な人に「相続欠格者」という人が存在します。

ではこの相続欠格者とはどのような人たちなのでしょうか。

相続欠格者とは「相続人」が

- ①被相続人や同順位以上の人を殺害し有罪となった

- ②被相続人の殺害を知っても刑事告訴しなかった

- ③被相続人に無理やり遺言書を書かせた、または訂正させた

- ④遺言書を隠した、もしくは処分した

これら4つの場合に1つでも当てはまればその人は「相続欠格者」となり遺留分を請求する権利はそもそもないことになります。

①から④までどれも一般常識としてはあり得ない話ではあります。

特に①と②については犯罪が絡んでいますので、欠格者として該当するのは当然と言えます。

となると、意外にありそうなのは③と④のケースということができます。

③の場合であれば、そもそも「遺留分」という存在に気付いており意図的にそれを阻むために事前に根回しをしているような行為になります。

あくまでも遺言書は被相続人の意思に基づき作成されるものでなくてはなりません。

ですから「無理やり書かせる」ことや遺言の内容を知ってから「訂正させる」というのは大問題です。

訂正が必要な場合であれば被相続人が生きている間であれば何度でも自身の意思により書き直すことができます。

④は遺言書の存在を知った相続人が意図的に被相続人の意思を無視して行う行為ということができます。

相続欠格者の定義をみると、概ね「犯罪者」のようないイメージがついています。

むしろ想像もしやすいですし、「相続できなくても当たり前だろう」という感覚的なもので判断も付きます。

しかし欠格者だけが相続できないということではありません。

「相続人廃除」というものも存在します。

相続欠格者の場合はその相続人の子どもが代襲相続をすることが可能であり、あくまでも欠格者本人のみに対して「相続の権利がない」と判断されていることになります。

しかしこの「相続人廃除」は、被相続人に対して虐待行為や重大な侮辱行為などがあった場合に、被相続人により「相続人としての権利」を奪われた相続人のことで、「相続欠格者」となるケースとは異なり、実際に身近で起こりうる内容になっています。

また相続人廃除は代襲相続ができません。

イメージするなら、侮辱した末裔に財産は渡さないといったところではないでしょうか。

確かに被相続人の立場からすれば、そこまでのことを負わせられていながら、自分の財産を渡す必要性というのはないということができます。

遺言を作成する人へ教える遺留分対策の5つの方法

相続人の権利を守ると聞くと、被相続人である故人の意思よりも財産を受け継ぐ人たちの方が重要視されているようなイメージを持ちやすいですが、実は見方を変える必要があるのです。

個人にとっては「自分の死後、大切な人たちを揉めさせてはいけない」という意味で遺言書の重要性が着目され、不公平なものに対しては遺留分を請求できる、つまり「自分が亡くなったそのあとの生活に最愛の人たちが困るようなことがあるのであれば、その時は遺留分を請求してね」と言い換えることができるのです。

相続人が揉めることを被相続人が望んでいるわけはまずありません。

また自分の財産分割の方法で万が一生活に支障が出るようなことがあってもそれは望んでいることではないはずです。

そのように考えれば、相続人の権利を守ることができる最後の砦ともいうべき権利が「遺留分」ということになるのです。

この権利を主張することで、一般的な生活を守るための方法を確保できることになります。

先述したように、故人の遺志を尊重するために残しておくのが「遺言書」です。

必ずしも相続人が平等に納得のいく遺産分割がなされるとは限りません。

悪い言い方をすれば相続人が誰も異論を言わなければ、もしくはこの「遺留分」の存在を知らずその権利を利用することがなければ、不公平な遺産相続でもそのまま完了してしまうことは十分に考えられます。

遺留分の時効は相続が発生した時から1年間です。

この1年間の間に行使しなければこの権利は消滅します。

もちろん初めから平等に遺産を分けるといったことは大切ですが、「知っているか知らないかの差が大きく出る」のが相続人の権利を守る「遺留分」という決まりなのです。

以下では、遺言書を作成するにあたり遺留分対策のためにできる工夫をいくつかご紹介します。

(1)遺言書に付言事項を記載しておく

遺言書は、どの財産を誰が引き継ぐのか、あるいは財産をどのような配分で分けるかを記載する書類です。

その本文に書かれた内容に基づいて遺言が執行されます。

また、本文は法的効力も有するため非常に重要なものです。

ただし、遺言書に記載する内容はそれだけではありません。

付言事項と呼ばれる、相続人に対するメッセージを記載できるのです。

ここに、配偶者や子供といった相続人に対する思いを残すことができるため、うまく利用するといいでしょう。

例えば、付言事項に「兄弟力を合わせて仲良く過ごしなさい」と書いてあったとしましょう。

それを見た相続人は、親が残した財産で争いなどしている場合ではないと感じるはずです。

このような思いを形に残すことは、財産をめぐる争いを未然に防ぐ有効な手段なのです。

(2)現金や預貯金をしっかり残しておく

相続人が財産を引き継ぐ際に遺留分をめぐる争いになる最大の理由は、土地などの不動産を分割できないためです。

簡単に分割できる財産が多くあるのであれば、遺留分を侵害しないような分割方法を考えることができます。

しかし、不動産は簡単に分けられない上、共有とすることは問題をさらに大きくしてしまう可能性があります。

そこで、1つの不動産を1人で相続するようにする結果、遺留分に満たない相続人が出てしまうのです。

現金や預貯金を遺産として残しておけば、全員が遺留分を満たすような形で財産を引き継ぐことができます。

また、仮に遺留分が侵害された相続人がいたとしても、遺産の中から遺留分侵害額請求を支払うことができるのです。

亡くなる前にまとまった現金や預貯金を残すことができない場合は、生命保険に加入し、相続人が生命保険金を受け取れるようにしておくのも有効です。

遺留分侵害額請求を受けそうな相続人が、被相続人の死後に保険金を受け取れば、その資金で遺留便侵害額を支払うことができるのです。

(3)遺留分を減らす努力をする

遺留分の金額を下げることができれば、結果的に遺留分に満たない相続人が発生する可能性は少なくなります。

そこで、遺留分の計算のもとになる遺産を減らす方法を考えましょう。

遺留分の計算に関係するのは、亡くなった時点で被相続人が保有している財産です。

そこで、生前に財産を贈与したり、自分や家族のために使ったりして積極的に財産を減らすのも、遺留分対策となるのです。

被相続人の死後に受け取った生命保険金も遺留分の計算には関係ないため、うまく活用すれば遺留分対策として有効です。

一方で生前贈与した財産でも、亡くなる前10年間に贈与されたものは遺留分侵害額の計算に関係します。

そのため、生前贈与を行うのであれば若いうちから少しずつ行うのがおすすめです。

(4)遺留分放棄の制度を利用する

遺留分は配偶者や子供に必ず発生する権利ですが、被相続人となる人が亡くなる前に放棄することもできます。

家庭裁判所に遺留分権利者が自ら申立てを行い、放棄の許可を得る手続きを行うのです。

遺留分の放棄が認められるためには、合理的な理由があること、そして遺留分権利者が相当の対価を得ていることが求められます。

遺留分の放棄を申し立てるのは、他の相続人や被相続人となるであろう人ではなく、遺留分権利者本人です。

そのため、遺留分を自ら放棄してもらうという手続きの流れとなるため、簡単なことではありません。

(5)弁護士や司法書士を遺言執行者に選任する

遺言書に書かれた内容を実行に移すために選任されるのが、遺言執行者です。

相続人の中から遺言執行者を選ぶケースが多いのですが、遺言執行者に弁護士や司法書士を選任することで、手続きをスムーズに進めるようにします。

第三者の立場にある専門家が遺言の執行に関与することで、相続に関するトラブルを未然に防ぐことができます。

また、手続きの途中で対立が起こった場合でも、すぐに対処してくれる人がいれば、深刻な対立になる前に解決もできます。

遺言書がある場合には、その後のトラブルを回避するために弁護士や司法書士を遺言執行者に選任するといいでしょう。

まとめ

被相続人の最終的な意思が尊重されるのが「遺留分」です。

もちろん、遺言書に問題がなければそのまま遺言書通りの遺産相続がなされればよいといえます。

しかし、必ずしも誰もが納得できるものではなく、親族間との争い事が発生しやすいのも相続です。

遺産分割協議により「不利」だと感じた時には、まずはこの遺留分というものから算定し、果たして自分が受け取る遺産が適正なものなのかどうかを判断して、もし異論がある場合は家庭裁判所へ遺留分侵害額請求を申し立てるのが通常の適切な方法です。

詳しくはこちらをご参照ください。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。