この記事でわかること

- 相続税申告の概要

- 相続税申告・納付を自分で行う手順や書類の作成方法

- 相続税申告を自分で行う場合のリスク

親族の方が亡くなられ、自身が相続人になるときは相続税申告の手続きに備えなければなりません。

相続は一生のうちに何度も経験するものではないため、一般的になじみのない手続きが少なくありません。そのうえ、申告を行うにあたってのルールや手順も細かく定められています。

手続きの中には期限が決められているものもあるため、効率よく書類の準備や手続きを進めていく必要があります。

この記事では、初めて相続した人でもわかりやすいように、相続税申告の概要や自分で申告を行う場合の流れなどを解説します。

目次

相続税の申告はプロに任せるべき?それとも自力で挑戦?メリット・デメリット徹底比較

動画の要約相続税の申告について、専門家に依頼するメリットと自分で行う場合の注意点を解説しています。相続税の基礎控除額や申告の流れ、必要書類、そして専門家に依頼することで得られる利点について詳しく説明されています。

相続税申告の概要

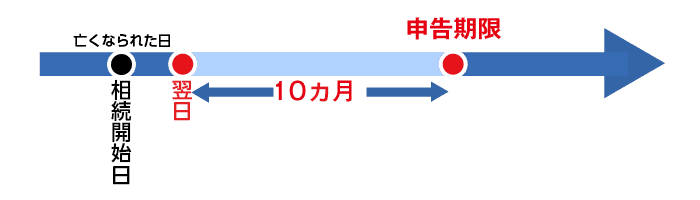

相続税の申告は、相続開始を知った日の翌日から10カ月以内に被相続人(亡くなった人)の住所地を管轄する税務署に、相続した人が申告と納付を行います。

しかし、必ずしもすべての相続人が相続税申告をする必要はありません。相続税の申告が必要かどうかを判断した上で、申告手続きを進める必要があります。

また、相続税の申告・納付期限を過ぎたり、相続財産の申告漏れが発生してしまうと、延滞税や加算税などのペナルティが課される可能性があるので、自分で行う場合は注意してください。

相続税申告や納付が必要になるのは、被相続人のおよそ10人に1人

国税庁発表の「令和5年分相続税の申告事績の概要」によると、令和5年分の相続税の申告書の提出に係る被相続人数は約15.5万人で、その年に亡くなった被相続人の9.6%に相当します。つまり、相続税申告や納付が必要になるのは、被相続人のおよそ10人に1人ということです。

令和5年分相続税の申告事績の概要

引用元 国税庁

申告が不要な場合もある

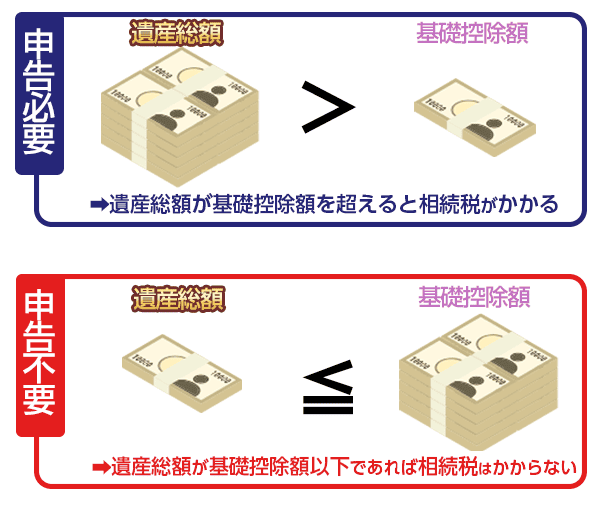

相続税申告や納付が必要になるのは、遺産総額が相続税の基礎控除額を超えた場合です。相続税の基礎控除とは「3,000万円+(600万円 × 法定相続人の数)」で計算した金額までは相続税が課税されないというものです。

そのため、遺産の総額が基礎控除額を超えなければ、相続税の申告も納付も必要ありません。

例えば、法定相続人が3人で遺産総額が4,000万円の場合、基礎控除額は「3,000万円+(600万円 × 3人)=4,800万円」となります。遺産総額が基礎控除額以下のため、相続税の申告・納付は不要となります。

特例や税額控除の適用で相続税が0円になったとしても申告が必要な場合もある

配偶者の税額軽減(配偶者控除)や小規模宅地等の特例など、相続税の負担軽減に繋がる制度の使用要件の中には、相続税申告が含まれている場合があります。

そのため、こうした特例や税額控除を適用して相続税が0円になったとしても、相続税の申告自体は必要です。

相続税の申告期限

相続税の申告は、相続開始があったことを知った日の翌日から10カ月以内に、被相続人の住所地を所轄する税務署に対して行う必要があります。なお、相続税の納付期限は、申告期限と同じ日です。

■相続税の申告期限

「相続開始があったことを知った日」とは、簡単にいうと被相続人が亡くなったことを知った日のことです。遠方に住んでいたり、疎遠になっていたりする場合には、被相続人が亡くなった後、月日が経過してから相続の発生を知るということも珍しくありません。

その場合、葬儀の通知や相続財産の遺産分割協議を行う旨の通知を受けた日の翌日から相続税の申告期限についての日数計算が開始されることになります。

相続期限が土曜日・日曜日・祝日などの場合

仮に、被相続人が1月1日に亡くなった場合、申告期限はその年の11月1日です。申告期限が土曜日・日曜日・祝日などの場合は、次の平日が期限となります。

相続税申告を自分で行う場合の流れ

相続税申告の手続きには期限があるだけでなく、相続財産や相続人の調査、遺産分割協議、必要書類の作成など、やるべきことが多数あります。

特に、遺産となる財産の調査や、相続人である親族と話し合って遺産分割協議書を作成することは時間がかかります。

手際よく進めていくためには、いつまでに何を行えばいいのか、相続税申告の手続きの流れを知っておくことが大切です。

被相続人が亡くなってから相続税申告・納付までの一連の手続きは、以下の表のようになります。

| 被相続人の死亡 | ||

|---|---|---|

| 7日以内 | ●市町村へ死亡届提出 ●取引金融機関へ連絡 |

|

| 2カ月以内 | ●相続人と相続分の確定 | ●遺言書確認(家探し・公証役場へ問い合わせなど)、検認手続き ●被相続人の戸籍謄本等の取得 |

| ●遺産リストの作成 | ●被相続人宅の遺品探し ●取引金融機関のリストアップと残高照会 (郵便物やメールなどから確認) |

|

| 3カ月以内 | ●遺産承継の判断 | ●相続放棄または限定承認する場合は3カ月以内に 被相続人住所地を管轄する家庭裁判所に申立書を提出 |

| 4カ月以内 | ●準確定申告 | ●所得がある場合に被相続人の所轄税務署に提出 |

| 10カ月以内 | ●遺産分割協議 | ●遺言書がある場合 遺言書に基づき分割 ただし遺留分の侵害有無について要確認 ●遺言書がない場合 法定相続人全員で協議する。各法定相続人には法定相続分の権利があり、裁判所への調停・審判の選択も可 |

| ●相続税の申告・納付 | ●被相続人が亡くなったことを知った日の 翌日から10カ月以内に申告・納付 ●被相続人の住所地の管轄税務署へ 相続人共同で提出 |

|

| (分割協議後遅滞なく) | ●分割財産の名義変更 | ●不動産は相続登記が必要 ●金融資産は一般的には相続人全員からの 委任に基づき代表者が一時的に受領したのち各相続人へ分配 |

申告手続きは複雑で難しいため税理士への依頼が多い

相続税申告は、複雑な手続きを要するため、専門家でも難しいものです。被相続人が亡くなった後はやるべきことが多く、相続税の申告・納付期限の10カ月は驚くほどあっという間に過ぎてしまうので注意しましょう。

なお、手続きの難しさなどから、相続税申告を税理士に依頼するケースは非常に多いです。

令和5年度における所得税の確定申告と相続税申告それぞれの税理士関与割合を比較すると、所得税が20.4%なのに対し、相続税が86.3%と高い割合となっています。

申告手続きを円滑に進められるか不安のある方は、税理士への相談がおすすめです。

令和5事務年度 国税庁実績評価書

引用元 財務省

申告までに必要な準備

相続税の申告手続きを進める前に、以下の事柄を確認する必要があります。

- 遺言書の有無を確認する

- 法定相続人を確定する

- 被相続人の遺産を確認する

- 財産評価額の計算を行う

- 遺産分割協議書を作成する

それぞれの項目ごとに細かく解説しますので、ぜひ参考にしてください。

遺言書の有無を確認する

相続税の申告において最初に行うのが、遺言書があるかどうかの確認です。相続発生後は、相続人同士で話し合って遺産分割の方法を決定しますが、遺言書がある場合は、基本的に遺言書に従って遺産分割をしなければいけません。

遺言書の保管場所は、自筆証書遺言であれば被相続人の自宅や貸金庫、法務局などが考えられますが、公正証書遺言の場合は公証役場で保管されています。

自筆証書遺言を自宅や貸金庫などで発見した場合、家庭裁判所で「検認」を受けなければならないため、勝手に開封しないように注意しましょう。

法定相続人を確定する

遺言書を確認したら、相続人が誰なのかを特定します。被相続人とどのような関係にある人が相続人になるのかは、家族構成によって異なります。法律上、相続人になれる人は法定相続人と呼ばれ、被相続人の配偶者は常に法定相続人です。

配偶者以外の親族には相続できる優先順位があり、第1順位は子どもで、子どもがいれば法定相続人は配偶者と子どものみとなります。子どもがいない場合は、第2順位の直系尊属(父母や祖父母)が法定相続人となり、直系尊属もいない場合の法定相続人は、第3順位の兄弟姉妹です。

相続発生時点で、第1順位の子どもや第3順位の兄弟姉妹の中に亡くなっている人がいた場合、その子ども(孫や甥、姪)がいれば親に代わって法定相続人になります。これは代襲相続と呼ばれます。

法定相続人の確定は、被相続人の出生から死亡に至るまでの連続した戸籍謄本を取得し、その記載内容を確認して行いましょう。

戸籍の確認が難しいケースもある

代襲相続がある場合や、被相続人の前夫・前妻とのあいだに子どもがいる、または認知している子どもがいる場合など、戸籍の確認が難しいケースもあります。

不安なときは行政書士や司法書士などの専門家に相談することをおすすめします。

被相続人の遺産を確認する

相続人を確認したら、被相続人の財産と債務の一覧を作成することが必要です。被相続人が保有していたすべての財産と債務が相続税の計算対象となるため、漏れのないように洗い出さなければなりません。

預貯金口座や土地・建物などの不動産、有価証券だけでなく、自動車、死亡保険金、書画・骨董など、あらゆる財産がその対象となります。

また、財産だけでなく債務も相続の対象となるため、金融機関からの借入金や車・カードのローン、亡くなった時点で未払いの医療費、水道光熱費、税金、クレジットカードの支払いなどがないか確認しましょう。

なお、住宅ローンは、亡くなった時点で団体信用生命保険により消滅するケースが多く、その場合は債務には含まれません。

暦年贈与加算や相続時精算課税制度を利用した場合の注意点

相続税の計算では、相続または遺贈によって財産を取得した人に対する相続開始前7年以内(改正により従来の3年から段階的に延長されます)の贈与と、相続時精算課税制度を利用した贈与も加算しなければなりません。

財産評価額の計算を行う

すべての財産と債務の一覧を作成したら、その評価額を求めます。評価額の求め方は、基本的には財産評価基本通達という国税庁が公表しているルールに基づいて計算します。

なかでも、土地の評価額の計算方法は複雑です。財産の評価は、相続税の計算を行う上で重要なポイントとなるため、不安な場合は経験豊富な税理士に相談してください。

遺産分割協議書を作成する

遺言書がない場合、相続人全員で遺産分割協議を行い、遺産分割協議書を作成する必要があります。遺産分割協議書には遺産分割の方法と相続の割合を明文化しなければなりません。

遺産分割協議書には相続人全員の押印が必要ですが、署名と実印での押印は必須ではありません。

ただし、その後の金融機関での相続手続きなどでは、遺産分割協議が成立したことを相続人全員の印鑑証明書と遺産分割協議書の署名押印を照合して確認をされます。遺産分割協議書を作成するときは、相続人全員が署名したうえで実印を押印しましょう。

有効な遺産分割協議書がないと、被相続人の預貯金を引き出せなかったり、相続税申告が滞ってしまったりする可能性があるため、注意しましょう。

相続税申告の手順

法定相続人を確定し、遺産の総額や分け方を決めたら相続税申告の準備を進めます。

- 相続税の申告書を入手して作成する

- 申告書に添付が必要な書類を用意する

- 申告書の提出と相続税の納付を完了させる

ここからは相続税申告の手順を、段階ごとに注意点を交えて解説します。

相続税の申告書を入手して作成する

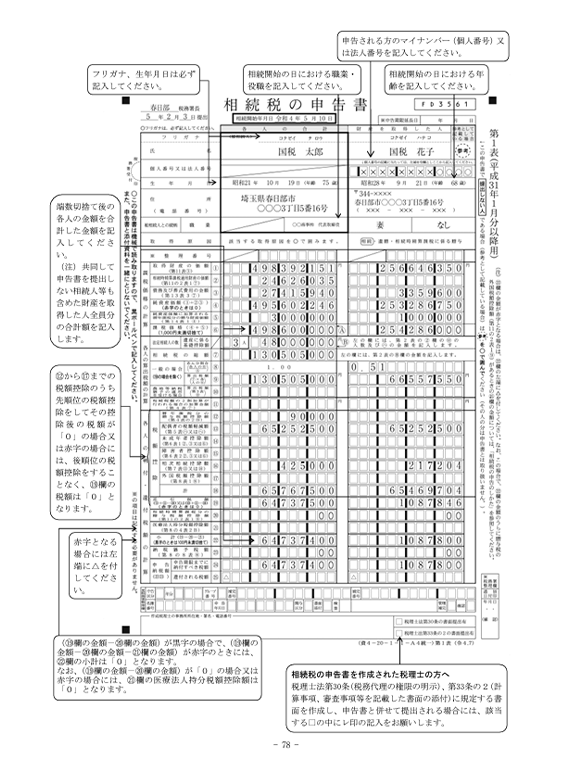

相続税の申告書の記載例

引用元 国税庁

相続税の申告書は、国税庁のWebサイト「相続税の申告書等の様式一覧」か最寄りの税務署で入手できます。e-Taxで電子申告する場合は、書面を入手する必要はありません。相続税の申告書を入手したら、必要事項を記載しながら書類の作成を進めます。

相続税の申告書は第1表から第15表まであり、申告書や計算書、明細書にそれぞれ分かれています。このうち、必ず提出が必要なのは、第1表、第2表、第11表、第13表、第15表で、その他は、適用したい特例や税額控除などに応じた書類だけを作成して提出すれば問題ありません。

また、作成する手順は、相続税のかかる財産および被相続人の債務などを記載する第9表から第15表を作成します。その後、課税される額と相続税の総額を計算するために、第1表と第2表を作成し、第4表から第8表には税額控除について記載します。

2人以上の相続人などがいる場合の注意点

2人以上の相続人などがいる場合、相続税の申告書には共同して提出する人のみを記載して提出します。共同申告しない相続人なども申告書に記載する場合には、申告書第1表および第1表(続)の「参考として記載している場合」欄にある「参考」を〇で囲んでください。

なお、共同して相続税の申告書を提出しない相続人は、相続税の申告書を別途作成し、提出をする必要があります。

複数の相続人等がいる場合の相続税の申告書の作成方法

引用元 国税庁

相続税の申告書に必要な書類を用意する

相続税申告では、被相続人や相続人に関する必要書類を添付します。国税庁のWebサイト「(参考) 相続税の申告の際に提出していただく主な書類」で必要書類に関する情報が細かく記載されているため、ぜひ参考にしてください。

主な必要書類は、以下のとおりです。

- 被相続人の戸籍謄本

- 被相続人の住民票の除票

- 被相続人の死亡診断書コピー

- 各相続人の戸籍謄本または戸籍抄本

- 各相続人の住民票

- 各相続人の印鑑証明

- 遺言書または遺産分割協議書

- 相続人および受遺者のマイナンバー確認資料

- 相続人および受遺者の本人確認書類

原則として、戸籍謄本は本籍地の役所で取得する必要があるため、遠方に住んでいる場合は郵送などに時間がかかります。

また、書類の作成や収集だけでなく、遺産分割協議書の作成であれば親族と話し合って相続分を決める必要があります。自分だけで行うのではなく、相続人同士で話し合う必要もあり、時間がかかることがあるので注意しましょう。

2024年3月1日から戸籍謄本等の広域交付制度が開始

2024年3月1日から戸籍謄本等の広域交付制度が始まり、本人またはその配偶者および直系親族の戸籍謄本であれば、本籍地以外の役所でも取得できるようになりました。

相続税の申告書を提出する

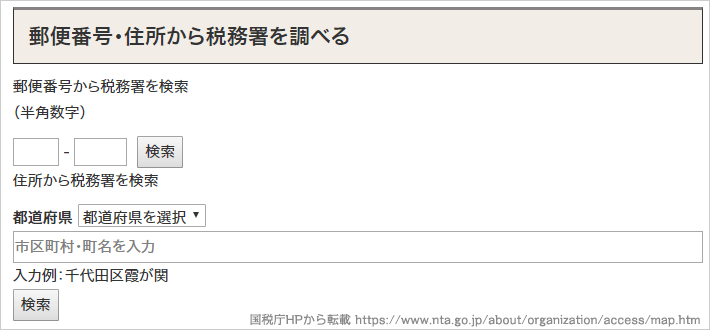

相続税の申告書の提出先は、被相続人の住所地を管轄する税務署です。相続人の住所地を管轄する税務署ではないため注意しましょう。

管轄の税務署は国税庁のWebサイト「税務署の所在地などを知りたい方」で、郵便番号・住所・地図から調べることができます。

※画像引用:税務署の所在地などを知りたい方|国税庁」

相続税を納付する

相続税の納付は、申告書の作成が完了した後、金融機関や管轄の税務署、コンビニなどで行います。また、「国税クレジットカードお支払サイト」を利用すれば、クレジットカード納付も可能です。

- 最寄りの金融機関(銀行や郵便局など)で現金納付

- 税務署の窓口で現金納付

- コンビニ納付(納付税額30万円以下)

- クレジットカード納付

- インターネットバンキング等から納付

- スマホアプリ納付(納付税額30万円以下)

- ダイレクト納付(e-Taxによる口座振替)

相続税は、納付額が高額になることも少なくありません。原則として、納付期限までに相続税を現金一括納付する必要があるため、場合によっては被相続人の財産を売却するなどして予め現金化し、相続税の納付に備えなければならないケースもあります。

相続税を計算する段階で、誰がどのような方法で納付するか事前に検討をしておくことで、スムーズな納付手続きができるでしょう。

納付期限までに、現金一括納付が難しい場合の対応方法

相続税は、現金による一括納付が原則ですが、期限内の納付が難しい場合には、物納・延納という制度があります。利用例はあまり多くありませんが、相続税の納税資金の確保が難しいときは事前に、税務署に相談するのがおすすめです。

相続税申告を自分で行うとリスクがある点に注意

相続税申告を相続人自身で行うことも可能ですが、知識や経験がない状態で申告書作成などを進めると誤りが発生する可能性があります。

- 申告忘れなどがあるとペナルティを受ける恐れがある

- 申告内容に漏れや不備が生じる可能性がある

- 申告内容に疑念があると税務調査が入る可能性がある

特に申告内容の誤りがあると、追徴課税といったペナルティを課されるかもしれません。ここからは、そのような自分で相続税申告を行う場合に考えられるリスクや、被るデメリットなどを解説します。

申告忘れなどがあるとペナルティを受ける恐れがある

相続税の申告期限までに申告書を提出していない場合には、「期限後申告」を行います。

期限内に申告しないと、特例や税額控除によっては利用できなくなったり、延滞税や加算税などのペナルティを課されたりする可能性があるため、申告・納付期限を守るようにしましょう。

なお、申告期限までに遺産分割協議がまとまらない場合には、一旦、遺産を法定相続分に従って取得したものと仮定して相続税を計算し、申告と納付をすることになります。

本来納付すべき税額よりも多い金額を申告・納付した場合は「更正の請求」を行う

実際よりも多く相続税を納めてしまった場合、「更正の請求」という手続きを行うことで、納めすぎた相続税の還付を受けることができます。

申告内容に漏れや不備が生じる可能性がある

相続税申告では、相続財産や法定相続人の調査、相続税の計算などさまざまな対応が必要で非常に複雑です。さらに、被相続人が土地を所有している場合には、土地の評価額を計算する必要があり、正しく評価するのは専門家でも難しいとされています。

万が一、申告内容が誤っていた場合には、修正申告などの手間がかかるだけでなく、過少申告加算税や延滞税などがかかることもあります。

税理士費用を抑えようと相続税申告を自分で行った結果、逆に税負担が重くなり、想定以上に時間や手間もかかるかもしれません。

申告内容に疑念があると税務調査が入る可能性がある

相続税申告の内容に不備や疑念があると、国税局や税務署の職員が被相続人や相続人の自宅などを訪問し、税務調査を行うことがあります。相続税には時効がありますが、税務調査は時効前に行われます。

相続税は申告納税制度を採用しており、納税者が自ら税額を計算して、申告と納税をします。よって、申告内容が正しいかどうかを確認するために、税務調査をするのです。相続税の税務調査は、被相続人が亡くなり三回忌が済んだ頃に行われるといわれています。

国税庁の公表データでは、約10%の割合で税務調査が行われています。そして、税務調査となった場合には、85%以上の割合で追徴課税されています。つまり、税務調査対策を万全にし、税務調査に入られないような申告書の作成をしていかなければなりません。

令和5事務年度における相続税の調査等の状況

引用元 国税庁

自分で相続税申告はできるが、不安な場合は専門家を頼ろう

相続税申告を自分で行うことはできますが、相続財産や法定相続人を調査したり、遺産分割協議を行ったりするなど、相続税の申告書を作成するうえで行わなくてはならないことが数多くあります。

相続税申告を税理士に依頼することで、相続税の申告書の作成代行だけでなく、節税に繋がる可能性もあります。また、税理士に依頼すると一定の適法性が担保され、税務署による税務調査のリスクも軽減されるというメリットもあるでしょう。

専門家に相談することで、適切に相続財産の調査を行えるだけでなく、申告手続きの不備が起きにくい、特例や税額控除を活用した節税ノウハウに基づいて申告できるなど、専門家に依頼するメリットはたくさんあります。相続税申告について不安があるときは、税理士の無料相談を活用してみましょう。

税理士に依頼する場合は期限に余裕を持って行うと良い

相続税申告を税理士に依頼すると、費用(報酬)がかかります。税理士の報酬は、遺産総額の0.5~1%程度が目安です。申告期限が迫ってから依頼すると、追加料金がかかり費用が高くなる可能性があるため、余裕をもって相談するといいでしょう。

無料相談を行っている税理士事務所もあるので、まずは無料相談を利用して、どこまでサポートしてもらえるかを相談してみるのもおすすめです。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。