この記事でわかること

- 相続税の延納制度の仕組みがわかる

- 延納のメリット、デメリットや申請の流れがわかる

- 延納利子税について理解が深まる

「相続税が支払えないかもしれない…」

そのようなとき、相続税の延納制度が利用できるかもしれません。

この記事では、延納のメリット・デメリットや適用要件のほか、利子税、担保の種類、物納との違いまで詳しく解説します。

延納を検討している方や、納税資金に不安のある方はぜひご参考ください。

目次

相続税の延納とは

相続税の延納とは、相続税を金銭で一括納付できない場合に、分割で納付することができる制度のことです。

相続税は、原則として相続発生後10カ月以内に金銭で一括納付しなければいけません。

しかし、以下のような状況により相続税が支払えない場合もあります。

- 相続財産の多くが不動産や未上場株式であり、現預金が少ない

- 遺産分割協議の結果、亡くなった人の現預金を引き継げなかった

- 相続財産の売却が納期限までに間に合わない

- 手持ちの現預金が少なく、自己資金では相続税を支払えない

手持ちの現預金が少ない場合、相続財産の一部を売却したり、金融機関から借り入れて納税する方法もあります。

しかし、不動産は売却に時間がかかり、相続税の納期限に間に合わない可能性もあります。

また、相続税を支払うための融資は審査が厳しいです。審査が長引くと、やはり相続税の申告期限に間に合わなくなる可能性があります。

このようなときは、延納の要件を満たしたうえで税務署長の許可を受ければ、相続税を分割納付することができます。

延納と物納の違い

延納は相続税を分割払いにする制度ですが、物納はお金の代わりに「物」で納税する制度です。

物納は、延納制度を利用してもなお現金一括納税が困難であり、相続税が支払えないときの最終手段です。

物納に関しては、以下の記事をご参照ください。

延納の適用要件

相続税の延納制度を利用するには、所定の要件をすべて満たす必要があります。

- 相続税額が10万円を超えること

- 金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内であること

- 延納税額および利子税の額に相当する担保を提供すること(※担保不要となる条件もあり)

- 延納申請に係る相続税の納期限または納付すべき日(延納申請期限)までに、「延納申請書」に「担保提供関係書類」を添付して税務署長に提出すること

それぞれの要件を確認していきましょう。

(1)納付する相続税額が10万円を超えること

延納の要件の1つ目は、延納を申請する相続人の納税額が10万円を超えていることです。

この判定は、相続税を納める相続人または受遺者ごとに行われます。

つまり、相続人全員の相続税合計額が10万円を超えているかどうかではなく、申請者本人の納付税額が10万円を超えているかで判断されます。

また、ほかの相続人の納税額が10万円以下でも、申請者本人の納税額が10万円を超えていれば、要件を満たします。

なお、おおまかな相続税額を調べたい場合は、以下の記事からシミュレーションができますのでご参照ください。

(2)納期限までの金銭一括納付が困難であり、かつ納付困難な金額の範囲内であること

延納の利用には、「相続税を現金一括で納付できない理由」が求められます。

上場株式など換金しやすい財産を相続していながら、単に「現金を用意していない」という理由では、申請が認められる可能性は低いです。

また、「納付が困難かどうか」は、申請者自身の保有財産も含めて判断されます。

なお、延納が認められる税額は「相続税のうち、納付困難な金額の範囲内」です。

申請者が相続した金銭や、申請者自身が持っている金銭で納税可能な分は延納できません。

相続税の全額を延納できるとは限らない点に注意しましょう。

延納が認められる相続税額は、以下の計算式で算出します。

延納許可限度額(延納の申請ができる相続税の限度額)

「3カ月分の生活費」は、申請者本人の生活費:月額10万円、家族の生活費:1人あたり月額4万5,000円で計算します。

(3)担保を提供すること

延納を受けるためには、「延納税額+第1回目の分納期間にかかる利子税額(利息)✕3」に相当する価額の財産を、担保として提供する必要があります。

ただし、延納税額が100万円以下で、かつ延納期間が3年以下の場合、担保は不要です。

担保は、相続財産でも、納税申請者の財産でも構いません。

第三者が所有する財産を担保にすることもできますが、所有者の承諾書などが必要です。

担保の種類や注意点については、後述「担保となる財産と評価額について」をご参照ください。

(4)申告期限までに延納申請書を提出すること

延納を希望する場合は、相続税の申告期限または延納申請期限までに「延納申請書」と「担保提供関係書類」を税務署長に提出します。

延納申請書については、提出期限の延長はできません。

一方、担保提供関係書類については、期限内に提出できない理由があれば、「担保提供関係書類提出期限延長届出書」を提出することで、提出期限を延長することができます。

担保提供関係書類の提出延長期間は「1回につき3カ月を限度として、最長6カ月まで」です。

延納のメリットとデメリット・注意点について

ここからは、延納の主なメリットとデメリットを紹介します。

延納のメリット

相続税を延納するメリットは、一度に多額の相続税を納付しなくてよいことです。

手持ちの現預金や現金化しやすい財産などが少ない場合でも、相続税を分割で納付できるため余裕を持って納税することができます。

また、不動産などを売却せずに済む可能性がある点も、メリットの1つです。

延納のデメリット・注意点

相続税の延納における最大のデメリットは、利子税がかかることです。

相続税に加えて利子税も納付する必要があるため、結果としてトータルの納税額が増えてしまいます。

また、延納を利用するには所定の要件を満たす必要があり、申請手続きも複雑です。

担保にできる財産の種類が限られていることも、延納のデメリットでしょう。

延納は、必ずしも許可されるわけではありません。

国税庁が公表している「相続税の延納処理状況等」によると、令和6年度の延納は、申請件数が1,197件に対し許可件数は832件です。

相続税の支払いに困った場合は、金融機関から融資を受ける方法もあります。

延納適用のハードルは高いことを踏まえると、融資での納税も検討するとよいでしょう。

担保となる財産と評価額について

相続税の延納において、担保として提供できる主な財産と評価額は、以下のとおりです。

なお、前述「(3)担保を提供すること」のとおり、担保価額の要件を満たしていることが前提となります。

| 担保の種類 | 評価額の算定方法 |

|---|---|

| 国債 | 原則として券面金額 |

| 有価証券(地方債、社債、株式、その他の有価証券) | 時価の80%以内において担保提供期間中に予想される価額変動を考慮した金額 |

| 土地 | 時価の80%以内において適当と認める金額 |

| 建物・立木及び各種財団 | 時価の70%以内において担保提供期間中に予想される価額の減耗等を考慮した金額 |

| 保証人の保証 | 延納税額が不履行(滞納)となった場合に、保証人から徴収することができると見込まれる金額 |

このほかにも登記された船舶や自動車、建設機械などがあげられます。

なお、相続人間で所有権を争っている財産や、売却見込みのない財産、そもそも担保権の設定や処分が禁止されている財産などは、担保として提供できません。

担保と抵当権について

相続税の延納では、納税者の多くが土地や建物の「不動産」を担保提供します。

税務署は、提供された不動産に抵当権を設定します。

この抵当権は、納税者が相続税を支払えなかった場合、国(税務署)が第三者に優先して不動産を換金できるよう、登記によって権利を確保するものです。

延納税額をすべて納税し、抵当権の登記が抹消されるまでの間、所有者は原則として不動産を自由に売却・譲渡することができません。

相続税の延納申請の流れ

ここからは、延納申請で必要な書類や、書類の提出先を紹介します。

必要書類

主な必要書類は以下のとおりです。

申請書や理由書は、国税庁のホームページからダウンロードできます。

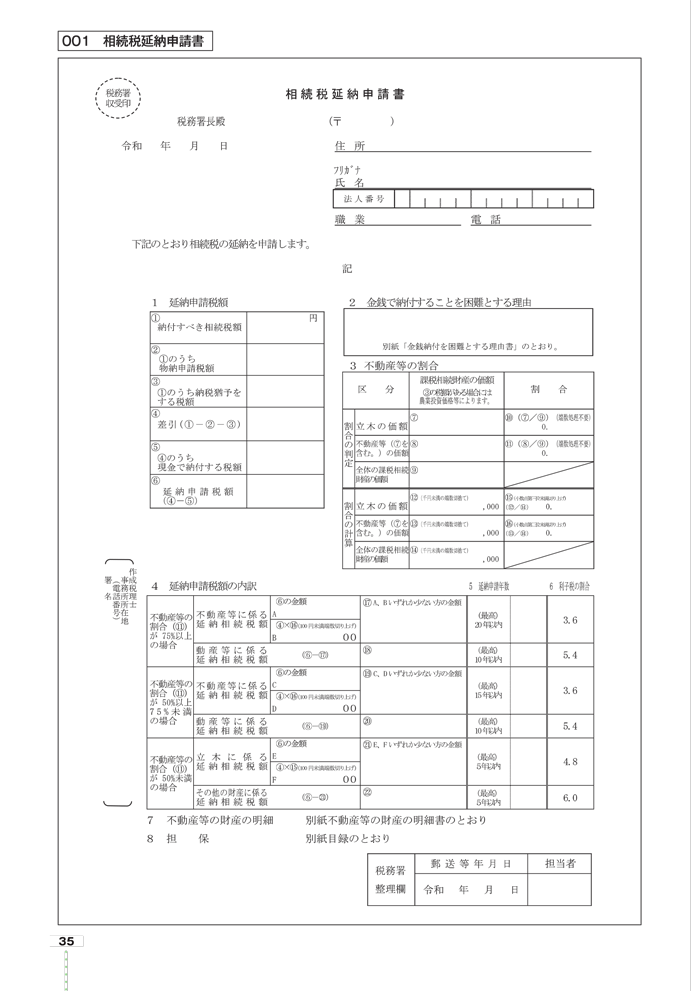

- 相続税延納申請書

- 金銭納付を困難とする理由書

- 担保提供関係書類(登記事項証明書、固定資産税評価証明書、抵当権設定登記承諾書、印鑑登録証明書など)

相続税延納申請書

引用元 国税庁

相続財産額を正しく記載し、担保財産の適切な評価額を導き出し、説得力のある理由を提示しないと、税務署から許可を得ることは難しいです。

そのため延納を申請するときは、特に相続に強い税理士に相談のうえ、書類作成を依頼することをおすすめします。

提出先

必要書類は、「被相続人の死亡時の住所地」を所轄する税務署に、相続税の申告期限までに提出します。

税務署は、原則として延納申請書の提出の翌日から3カ月以内に、許可または却下の判断をします。

延納が許可されると、申請者のもとに「相続税延納許可通知書」が届きます。

通知書には、延納できる税額や期間が記載されているため、必ず確認しましょう。

延納が却下された場合の対応

延納の申請が却下された場合は「金銭で一括納付」か「物納」のいずれかを選択します。

却下処分に納得がいかない場合は、不服申立てをすることもできます。

なお、延納が却下されると、利子税だけではなく延滞税もかかってしまうことがあります。

- 相続税納期限の翌日〜却下日まで:利子税がかかる

- 却下日の翌日〜完納日まで:延滞税がかかる

延納許可の取消処分について

以下のようなケースでは、延納の許可が取り消されることもあります。

- 住民税などの地方税や国税を滞納し、延納の担保が差し押さえられても滞納額を納付しない

- 延納税額の滞納があり、弁明もなく、延納条件どおりの納付が見込めない

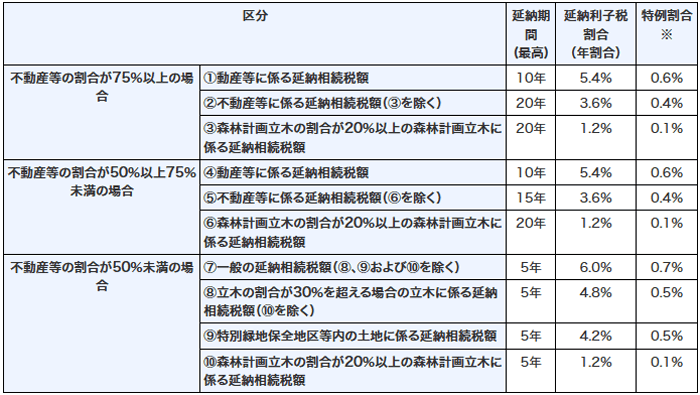

延納期間と利子税について

相続税の延納をすると、利子税がかかります。

延納利子税の割合や延納期間は、相続財産に占める不動産等の価額の割合によって決まります。

不動産等の割合が多いほど延納利子税率は低く、延納期間も長く設定されます。

例えば、相続財産の価額のうち不動産等の割合が75%以上の場合は、不動産にかかる延納相続税額は最長20年の延納が認められ、利子税は0.4%となります。

No.4211 相続税の延納

引用元 国税庁

また、各年の「延納特例基準割合」が7.3%に満たない場合、利子税の割合には「特例割合」が適用されます。

特例割合の算式

0.1%未満の端数は切り捨て、その割合が0.1%未満の割合である場合は年0.1%

- ※

- 延納特例基準割合:各分納期間の開始の日の属する年の前々年の9月から前年の8月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の11月30日までに財務大臣が告示する割合に、年0.5%の割合を加算した割合

延納税額の繰り上げ納付はできる?

延納税額は、全部または一部を繰り上げ納付することができます。

延納利子税は日割り計算されるため、早く納付するほど納税額を少なくできます。

また、担保の抵当権登記も早く抹消することができます。

例えば、不動産がやっと売れて納税資金を確保できたときなどは、繰り上げ納付を検討するのも一案でしょう。

特定物納制度とは

相続税の延納が困難になった場合、まだ収めていない延納残額を、延納から「物納」に切り替えることができます。

この仕組みを「特定物納制度」といいます。

特定物納制度を利用できる期間は、相続税の申告期限から10年以内です。

延納から特定物納に切り替わるまでの間は、利子税を支払います。

また、物納財産の収納価額は、特定物納申請書を提出した時点での価額で評価されます。

ほかにも「小規模宅地等の特例を受けている財産は、特定物納制度による物納ができない」等の注意点があります。

相続税の延納は専門家に相談しよう

相続税延納申請書の書き方は難しく、「何をどう書いたらよいかわからない」と困る方も少なくありません。

また、簡単に利用できる制度ではありません。前述のとおり、年間の許可件数が800件程度であることがそれを如実に物語っています。

そのため、相続財産に不動産や未上場株式が多い場合は、被相続人の生前から「納税資金の準備」を進めておくことをおすすめします。

生前であれば、不動産の売却を検討したり、生命保険を活用して納税資金を準備したりすることができるでしょう。

そして、「相続税が支払えないかもしれない」とお困りの際は、VSG相続税理士法人にご相談ください。

延納の可否や、金融機関から融資の検討はもちろん、生前からの納税対策もご相談いただけます。

当グループ内の土地家屋調査士や司法書士、保険の担当者とも連携し、不動産売却のお手伝いや登記の手続き、生命保険の活用など、多角的な視点からサポートさせていただきます。

初回のご相談は無料ですので、お気軽にお問い合わせください。