相続税の税務調査は、税務署の一本の電話から始まります。相続が発生してから約2~3年のうちに税務署から電話がかかってきた・税務署から手紙が来たという場合は、税務調査される可能性が高まります。

税務署からの連絡があった場合、どう対応するかによってその後の納税額や罰金の有無に大きな違いが出てきます。その実態と対処法について、元国税調査官の税理士が回答していきます。

税務調査の不安をすぐ解決できるように、質問を細かく40個に分けています。目次を使って、もっとも気になった箇所からお読みください!

【 基本知識編 】

1 相続税の税務調査って何?

相続税の申告について申告額を間違えている、また故意に税を免れるために隠ぺい工作を行っている疑いがある場合は、税務署職員が被相続人(亡くなった人)や相続人の自宅などを訪問し、調査を行うことがあります。

国税局や税務署の職員が、税金についての調査をするために納税者に証拠書類の提出を求めたり、直接会いにくることを税務調査といいます。

2 何のために税務調査が行われるの?

相続税の申告は申告納税方式といって、自分で(または税理士に依頼して)税額を計算して納税する方法をとっています。このため、計算を間違ってしまったり、意図的に税金を少なく申告する人が発生してしまいます。

これを放置してしまうときっちり計算して正しい税金を納めた人が損をしてしまうので、国税局・税務署が税の公平を保つために税務調査を行い、相続税を皆がきっちりと支払うような仕組みを作っています。

3 突然自宅に押しかけてくる?

税務調査といえば、映画「マルサの女」で有名なガサ入れのようなシーンを思い浮かべる方も多いでしょう。

しかし、相続税の税務調査では基本的に突然自宅に押しかけてくるようなことはなく、税務署からの事前の電話連絡がありますので、怖がる必要はありません。

その電話で、税務調査の日程の調整が行われますが、税務署の指定する日の都合が悪ければ変更しても構いません。電話連絡の口調も、怒鳴るようなことはなく紳士的な対応をされることがほとんどでしょう。

4 税務調査の対象者は誰?

税務調査の対象者は「相続人全員」です。

税務調査の連絡は、相続人の代表者にかかってきますが、税務調査の当日は可能な限り相続人全員の立ち会いが求められます。

予定がどうしても合わないなどで調査に同席できない相続人がいる場合もありますが、相続人の代表者は必ず相続人全員に、税務調査が行われる旨を連絡しておきましょう。

5 税務調査が来やすい時期はいつ?

相続税の税務調査は、被相続人が亡くなり三回忌が済んだ頃に行われるといわれています。

具体的には、申告書を提出して1年から1年半後に行われることが多いです。

事前に綿密な調査が必要なケースなどでは、2年後、3年後に突然税務署から電話がかかってくるということもあります。

無申告の疑いありと判断されたケースでは、故人が亡くなってから2年以内に連絡があると考えて良いでしょう。

8月から11月の秋頃には遺産総額が大きく手間がかかりそうなケース、5月から6月は問題が少ないケースを選んで調査が行われている印象があります。

税務署の1年間の流れと関係していると考えられます。

税務署の就業年度は7月始まりの6月終わりで、人事異動は7月にあります。

年度末の6月に向けて、税務調査数のノルマ達成するために、問題が少ないと判断したケースを選んで調査していると考えられます。

そして、人事異動が終わって落ちついた8月頃から、追徴税が多くなりそうな手間のかかるケースを綿密に下調べしたうえで調査しているようです。

6 税務調査はどこでやる?

税務調査は、被相続人が住んでいた自宅で行われることがほとんどです。

相続税の対象となる財産が残っていたり、被相続人に関する書類から情報が得られることがあるからです。

しかし、それ以外の場所で行う理由がある場合は、実施場所の変更を希望することもできます。

7 税務調査される確率は?

平成29年中に亡くなられた方は約134万人で、うち相続税の課税対象となった方は約11万人と約8.3%の課税割合となっております。

相続税は、税務署がもっとも申告内容の調査に力を入れる税金とされ、実に申告者の20%つまり約5人に1人の割合で税務調査が実施されます。

ただ、税務調査先はくじ引きで選ばれているわけではありません。税務署はある基準をもって、積極的に税務調査先を選んでいます。

8 追徴課税される確率は?

相続税は税務調査が入りやすいと言われていますが、実際に税務調査を受けた場合、どのくらい申告漏れが発覚するのでしょうか。

国税庁の発表によれば、2016事務年度の税務調査件数は合計で1万2116件で、申告漏れ等の非違件数は9930件。

なんと8割以上に追徴税のペナルティが発生しているというから驚きです。

2016年度事務年度の相続税調査

【 対象者の選び方編 】

9 税務調査に選ばれる理由は?

税務調査官が、調査先を選ぶ時に一番に考えるのが「相続税を追加でたくさん徴収できるか?」ということです。

ノルマは無いものの、徴収した税額が税務調査官の成績として残り、その成績によって出世コースに乗れたり乗れなかったりということが現実に存在します。

つまり、相続税の申告に誤りがあったり、財産を隠している人を調査の対象に選びたいと思っているのです。過去のデータの蓄積から、そういった傾向のある人が税務調査に選ばれます。たとえば次のような特徴が挙げられます。

収入が多くあったのに、相続財産が少ない場合

亡くなった方にたくさんの収入があったにもかかわらず、相続時に相続財産として申告されている金額が少ないような場合には、「もっと財産があるはずでは?」と思われる可能性があります。

財産隠しは典型的な税務調査による修正事項ですから、ここを狙って税務調査が行われることが考えられます。

家族に財産が多くある

相続税対策として、財産を持っている人が亡くなる前に家族に対して財産を贈与する(生前贈与)ということはよく行われます。

そのため、亡くなった人の奥さんや子供に多くの預貯金などがあるというような場合には、生前贈与について贈与税の申告と納付が正しく行われていたか?という点から税務調査が行われることが考えられます。

もちろん、生前贈与が行われたたびに贈与税の申告が正しく行われていたのであれば税務調査を恐れる必要はありませんので、贈与税の申告時に用意した資料等があれば準備をしておきましょう。

葬儀後に多額のお金が引き出されている

亡くなった方の葬儀にかかる費用については、相続財産から支払うことが認められていますから、その分を差し引きした金額で相続財産の金額を計算しても問題はありません。

しかし、葬儀が完了して相続税の申告納付が行われるまでの間に、多額の現預金が引き出されているような場合には、税務調査によって修正が指摘されてしまう可能性があります。

具体的には、葬儀後〜相続税の申告納付までに行われた出金で、何に使ったのかを明確に説明できないものについては、相続財産に加算して相続税の申告をやり直すという形で修正を求められてしまうことが考えられます。

相続人名義の預金・証券口座の残高が多い

相続人(財産を引き継ぐ)の名義の預金口座・証券口座があり、そこに多くの財産がある場合は、税務調査が入るかもしれません。

両親・祖父母が子供・孫に対して財産を残そうと、生前から財産を口座に移動させていたとします。

このときに口座を被相続人が管理していたり、相続人自身が自分で口座から預金・証券を引き出せない場合は、口座にある財産が相続財産として扱われるかもしれません。

また生前贈与をして財産を渡していた場合に、暦年贈与を活用している可能性があります。

暦年贈与とは、年間110万円以下の贈与が非課税になる仕組みです。

暦年贈与をうまく活用して贈与している人もいるかもしれませんが、毎年110万円ずつ贈与していると「最初から多額の贈与をする予定だった」と扱われる危険性があります。

例えば20年かけて2,200万円の暦年贈与をしたとしても、「最初から2,200万円贈与するつもりだった」と思われたら、2,200万円に対して贈与税が発生します。

相続人名義の預金・証券口座をある場合は、暦年贈与をしているケースも多く、一括贈与として扱われないか注意が必要です

税理士に依頼せず自力で申告した

相続税の申告を自分でやっている場合は、税務調査が入りやすくなります。

なぜなら相続税の申告は非常に複雑で、専門家が行わないと、ミスをしてしまう確率が高いからです。

もちろん自力でも相続税の申告はできますが、書類の準備・相続税の計算など、難しい手続きをクリアしなければいけません。

特に不動産の相続を行う場合は、不動産の評価額を正しく算出する必要があります。

不動産の評価額を算出するのは、専門家でも簡単ではないため、自力やるのはリスクが高いでしょう。

税理士に依頼をしていると、申告書に税理士の名前を記載するため、信頼性が高くなります。

申告をしていない

相続税の申告をしていない人は、税務調査が入りやすいです。

なぜなら相続税の計算を間違っている可能性があるからです。

基本的には、基礎控除金額に相続財産が収まれば、相続税は発生しません。

基礎控除は相続人の人数によって変わりますが、最低3,600万円です。

つまり相続する財産が3,600万円以内であれば、相続税はかかりません。

相続税がかからなかった場合は申告が必要ありませんが、「申告をしていない=間違っている・怪しい」と思われる可能性があります。

具体的には、相続財産を見落としていたり、非課税枠が増えるような仕組みを正しく適用できてなかったりすることがあります。

自分では「相続税がかからないから申告をする必要はない」と思っていても、そもそもの相続税計算が間違っていたり、申告が必須の非課税枠を使っていたりするかもしれません。

正しく相続税を計算したうえでの無申告であれば問題はありませんが、計算ミス・手続きミスした無申告は税務調査の対象になる可能性があります。

10 富裕層が税務署に狙われる?

富裕層の方(財産額約2億円以上)は、生前から税務署にマークされています。

親からの財産がある方はその相続税の申告の際に税務署に情報が伝わりますし、一代で財を築いた方は所得税の申告の際に税務署に情報が伝わっているからです。

国税局の富裕層対策チームが、富裕層の申告内容や財産の移動を重点的にチェックします。

11 海外資産が税務署に狙われる?

日本で稼いだお金を、日本で税金を払わずに海外に財産移転されることは税務署がもっとも嫌うことです。また海外資産は税逃れに利用されることも多いため、多額の国際送金や財産移転は常に税務署に注目されています。

資産運用の国際化が進んでいるからこそ、重点的に調べられると言えるでしょう。

12 どんな財産が怪しまれる?

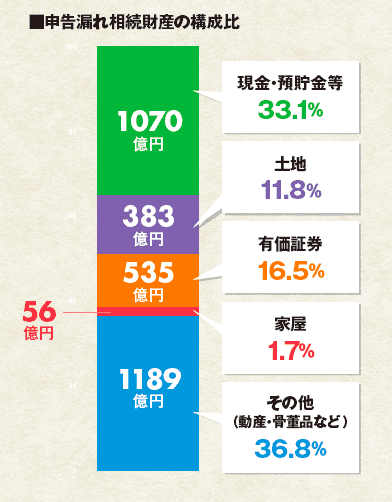

税務調査で申告漏れが見つかった財産の種類別の構成比は次のとおりです。

税務調査官もこのデータを熟知しているので、現金や預貯金を中心に申告が漏れやすい財産を重点的にチェックしてきます。

申告漏れとは、土地や有価証券等を財産にカウントしなかったという意味ではなく、評価した金額が正当なものより低い場合も含まれます。

13 税務調査される財産額はいくらから?

相続税申告をしている以上、財産総額が4千万円でも5千万円でも税務調査が実施される可能性はあるのですが、確率からするとやはり財産額が高額な方のほうが、圧倒的に税務調査の実施率が高いのは事実です。

財産額が高額なほうが相続税率も高くなるため、申告漏れを見つけたときに調査官が徴収できる相続税額が多くなるために狙われやすいのです。

とくに財産総額が2億円のラインを超えると、調査率は一気に高くなるような実感があります。高額な財産の申告をした人は、税務調査が来る前提で想定しておくべきでしょう。

【 調査の実態編 】

14 税務調査は相続人全員で対応しないとダメ?

税務調査の対象者は相続人全員ですが、相続人が7,8人以上いるケースや、他府県に高齢の相続人がいるケース、乳幼児が相続人のケースなど、現実的に税務調査に対応しきれないようなケースもあるため、必ずしも全員で対応する必要はありません。

被相続人の預金通帳の管理や葬儀費用の引出し・立替えをした人など、生前に関係の深かった方は税務調査に立ち会う必要があるでしょう。

15 税務調査はどんな流れで実施される?

電話による日程調整

まず、税務署から相続人の代表者に電話がかかってきて日程調整をすることから始まります。

相続税申告を税理士に依頼していた場合は、税務署からその税理士宛にまず連絡があります。

そこで、調査当日に準備しておいて欲しい書類などの指示があります。

税務調査当日(現物確認調査)

調査当日は、朝10時頃に指定の場所に税務調査官がやってきます。

午前中は、医師の問診のようにたくさんの質問をされます。

「(相続人に対して)どのようなお仕事されてますか」「奥様はお仕事されてますか」=所有している財産は身分相応か、実は名義預金ではないのか確認

「故人の亡くなった原因は」=亡くなったのは病気か事故か、入院費用、亡くなる前に引出された預金の使い道の確認

「遺言書はありましたか」=隠している財産がないか確認

といった具合に、雑談のように思えるような質問でも調査官は冷静に見ています。

調査資料の精査期間

相続財産の現物確認が完了すると、必要な資料を調査官が税務署に持って帰って精査を行います。

およそ2週間〜1ヶ月程度の期間、返事待ちとなることが多いです。

調査結果の報告と修正申告

調査官による調査が完了すると、調査結果の報告が行われます。

税理士がかかわっていた場合は、その税理士にも伝えられます。

追徴税があるのか、追徴税がある場合はその理由と金額といった内容です。

問題がなかった場合は電話のこともありますが、故人の自宅または税務署で伝えられます。

もしすでに行った相続税申告の内容に問題があった場合には、その事項の説明が行われるほか、修正申告を行うように求められる可能性があります。

16 税務調査は何日間かかる?

実際に調査官が自宅などに来て聞き取りや状況確認を行う期間は、財産の内容などによって半日~丸2日間くらいかかります。

早ければ半日、長ければ丸2日ぐらいかかり、それ以外に後日さらに税務署への訪問を要請されたりすることもあります。

基本的には調査官も早く終わらせたいと考えていますので、2日目以降継続する場合は調査官が何かしらの情報をつかんでいるなど、怪しまれている可能性が高まります。

17 税務調査は何をどこまで調べる?

税務調査では、被相続人が生きていたころの生活状況や介護・通院などの状況、死因、お金の管理方法や趣味などまでいろんなことを聴かれます。

聞き取り以外では次のような財産について調べられます。

こんな場所・物がチェックされる!

| 通帳 | 相続開始前に多額の引き出しがないかなどを確認 |

| 遺言書 | 申告書に記載されていないか財産がないかを確認 |

| 金融機関の名前が入った景品(カレンダー、タオルなど) | 申告書に記載されていない金融機関のグッズがないかを確認し、隠し財産などの可能性をチェック |

| 自宅の金庫&金融機関の貸金庫 | 申告書に記載されていない通帳や株式、権利証などがないかを確認 |

| 高価な動産 | 申告書に記載されていない高価な骨董品・書画などを確認 |

| 印鑑 | 朱肉を付けずに印影を採取し、直近で使用されたかどうかを確認 |

| その他 | 日記帳、手帳、電話帳などを確認し、隠し財産などの可能性をチェック申告書にない金融機関・保険会社との付き合いをチェック |

| ゴルフ大会のトロフィー | 申告書にゴルフ会員権の記載はあるかを確認 |

18 税務調査は通帳を見にくる?

相続税の税務調査では、調査官は被相続人の預金口座を必ず事前に調べ上げています。過去の預金の動きも把握しているのですが、それでも必ず「被相続人の預金通帳を見せてください」と言われます。

これは、税務署が知っている預金口座を相続人が隠したりしないか、あるいは税務署の知らない預金口座が新たに発見できないかを狙っているからです。

相続税の税務調査は、預金調査がすべてと言っても過言ではありません。

税務署に指摘される前に、被相続人の預金口座はすべて明らかにしてお金の出入りまで確認しておきましょう。

19.税務調査の終わり方

相続税の税務調査は、全部で3パターンの終了の仕方があります。

1つは申告是認(しんこくぜにん)といって、税務調査官がもともとの申告が正しく追加の税金は無かったと認めるものです。追加の相続税も、新たな手続きも一切必要がないため、税務署からの連絡をもって税務調査が完結します。

2つ目は修正申告です。税務調査が入った場合の約8割はこのパターンで終了をむかえます。税務調査官が相続税の漏れを発見し、相続人もこれを認めて自主的に申告を提出し直すというパターンです。追加の納税額が少額であれば、申告と納税を済ませてすぐに終わりとなりますが、多額の場合は税務署との交渉や、分割納税の相談なども必要になるでしょう。

3つ目が更正(こうせい)・決定です。税務調査官が相続税の漏れを発見するも、相続人がこれを認めない場合に、税務署が強制的に足りない税金の額を決定します。

20 納得いかなければ不服申し立てできる?

税務調査の3つ目の終了方法である税務署の更正・決定について、納税者が納得できない場合は国税不服審判所という所に審査を請求することができます。

納税者の正当な権利を守る機関として国税不服審判所が存在していますが、実際に納税者の意見が通ることは稀であることが実情です。

【 指摘されるポイント編 】

21 名義預金って何?

税務調査では必ず預金通帳をチェックされますが、このとき職員が目を光らせるのが「名義預金」と「定期贈与(連年贈与)」の存在です。

名義預金とは、他人名義の口座で自分のお金を管理することをいいます。

たとえば、故人が子どものために定期的に貯金していた口座が名義預金と見なされることがあり、そうなると隠し財産として重加算税を課される場合もあります。

名義預金対策としては受贈者本人が通帳を管理し、財産を自由に利用できる状態にすることが肝要です。

22 定期贈与って何?

暦年贈与のつもりでも、毎年決まった時期に決まった金額を贈与していると、定期贈与(連年贈与)と見なされる恐れがあります。

定期贈与と見なされると、1回目の贈与にのみ基礎控除が適用されるだけで、残る全額が課税対象となってしまいます。

定期贈与対策としては贈与の額や時期をずらすなどの工夫が必要です。

23 生前贈与には契約書が必要?

贈与契約書とは、贈与者と受贈者の贈与合意を客観的に記録する書類です。

必ず贈与するたびに作成し、大切に保管しておきましょう。

また、銀行の通帳記入で振り込み履歴を残しておくと、入金・出金の記録が残るのでより安心です。

24 書画や骨董品にも相続税がかかる?

被相続人の残した書画や骨董品は財産の対象となり相続税がかかります。

その書画や骨董品の鑑定評価としてさほど高額な値がつかないものは家庭用財産として取り扱われます。家財道具一式などとして、その他の家具などとまとめて5万円とか10万円という形で評価されます。

それらが被相続人の商売品であったような場合を除いて、価値のある書画・骨董品は買値ではなく売値に近い金額で評価する決まりになっています。

25 預金移動は怪しまれる?

銀行預金については、税務調査の時点での銀行預金残高から、何かを購入するために出金したお金や別の口座に移したお金などの動きからさかのぼって、相続開始時の残高を推測するという作業が行われます。

調査官はなんのためにお金を使ったのか等について質問をしますので、わかる範囲で回答するようにしましょう。

夫が亡くなり妻と子どもが相続人になった場合を例にして、説明しましょう。

妻が専業主婦であったのに数千万円単位の預金通帳を持っている場合、夫から渡された生活費の余りをコツコツ貯めていた結果だったとしても、夫の遺産だと判断されて追徴税がかかることがあります。

子どもの収入から判断して明らかに大きい金額の預金通帳があった場合なども同様です。

家族間の預金の移動は、相続税の税務調査でもっとも詳しく調べられる点です。

隠したり嘘をついたところで、全員の収入状況を把握している税務署にとっては簡単に真実がバレてしまいますので、正直に答えていくしかないでしょう。

26 家族の預金まで調べられる?

税務調査に来る前の準備で、税務署の職員は故人の預金通帳のみならず親族の預金通帳の内容も、故人が亡くなる5年くらい前にさかのぼって調べてきます。

同日に約50万円以上の入出金があると、その用途について一つ一つ質問してきます。

通帳が見つからないように自宅の金庫へしまっておこうと考える人もいるかもしれませんが、個人の通帳から取引相手が分かりますし、いざとなれば銀行預金履歴を税務署は調べることができます。

それならば、いっそ海外へ送金すればわからないのでは、という人もいるでしょう。

100万円以上の海外への送金があった場合は、「国外送金の調書」が金融機関から税務署へ提出されることになっています。

海外に隠していた資産が見つかって追徴税が課されるケースは意外に多いので、注意してください。

【 対処法編 】

27 税務調査の連絡が入ったらどうすればいい?

慌てる必要は一切ありません。まずは調査の日程調整なので、素直に対応できる日取りを決めましょう。

税務調査官の希望日を聞いて、一旦電話を切ってから予定を調整してもよいでしょう。

税務調査の対応をプロの税理士に依頼したい場合は、このタイミングで税理士探しを始めます。

28 税務調査の事前準備は?

税務調査の日程が決まれば、その日に向けて資料の準備などを始めます。

税務署に言われた資料を準備しておくほかにも、相続財産や相続税の申告を見返して自分なりに申告漏れしてしまったものがないか等をチェックしておくとよいでしょう。

申告内容・財産の見直し

重加算税がかかる可能性が高い多額のミスが見つかった場合、調査前に修正申告すれば過少申告加算税で済む可能性も

資料の準備

- 相続税申告で使用した資料の原本一式

- 被相続人の通帳一式(原本)

- 相続人の通帳一式(原本)

- 相続人所有の土地の権利証や不動産など資産に関する資料

- 相続人の認印

29 税務調査で気をつけること

税務調査にやってきた時点で、調査官は故人のすべての財産とお金の動きを把握しており、「申告のこの部分がおかしい」「使途不明金があるので隠し財産があるはず」など、ある程度のあたりをつけています。

このため、誤魔化すことは難しいのですが、さらに調査員は家の様子や遺族との会話から故人の情報を引き出そうとします。

たとえば、家の調度品や飾ってある絵画、焼き物、掛け軸、庭の大きさなど家の様子をさりげなくチェックして、価値の高いものがないかを探ります。

さらに、世間話に見せかけて故人の生前の様子、暮らしぶり、趣味などを聞き出そうとするのもよく使われるテクニックです。会話から情報を得て、申告漏れの財産がないかを探るのです。

普段はおしゃべりな人も調査員に対しては無口な人を装って、必要以外のことはしゃベらないようにしたほうが賢明です。ウソをつくのは問題ですが、聞かれたことに答える以外、しゃべらないのは問題ありません。

また、相続税申告を税理士に依頼していた方は立ち会いを依頼しましょう。調査が税務署ペースになることを予防でき、万が一追徴課税となった場合でも交渉によって減額を引き出せます。

税務調査は戦いですので、武器を持った経験豊富なプロ相手に、素人が素手で戦うような事態は避けましょう。

30 相続税の税務調査に入られないための対策

税務調査に選ばれる理由や、税務調査官の心理を理解したうえで相続税の申告を作成すれば、税務調査に入られにくい申告をすることができます。

申告をした後ではそういった工夫が一切できませんので、申告する前に対策をしておく必要があるのです。

その対策とは、ずばり「申告漏れ」がなさそうな申告書を作ることです。

そのためには、相続税申告のためにきっちり財産調査をしたことを示す根拠書類を、見やすい形で申告書に添付して提出します。第三者が見ても、財産に漏れがないと思える申告書を目指しましょう。

さらに効果が高いのが「税理士による書面添付」です。これは後ほど詳しく説明します。

31 税理士に相談するべき?

相続税の申告を、プロである税理士に相談すべきかどうかは、人によって考え方が異なると思います。

しかし、一生に一度か二度の手続きなのでやり方を覚えるメリットがほぼ無いことや、相続財産の中から税理士の報酬を支払えることを考えると、ぜひ税理士に依頼すべきだと考えます。

依頼するかどうかは金額を聞いてから決めればよく、相談すらせずに自分で申告してしまうことはお薦めできません。

税務調査が来てしまえば、税理士に払う報酬よりも高い税額を払う羽目になりかねないからです。

相続税の申告後、税務署から調査の連絡があったタイミングについても同様で、かならず税理士に相談すべきでしょう。

なかには「すべて税務署に正直に話すつもりだから税理士に相談する必要はない」と考える方がいらっしゃいますが、税務署はできるだけ多くの税金を取ろうとしてきますし、正しい税額というのは法律の解釈次第で増えたり減ったりする可能性があるからです。

税法に詳しい味方は必須といえるでしょう。

32 税理士は何をしてくれる?

同じ税理士でも相続税に詳しい税理士とそうでない税理士がいるので一概には言えませんが、ここでは相続税に詳しい税理士に依頼した場合に手伝ってもらえる内容を見てみます。

申告書の作成時点から依頼をすれば、相続税の節税提案や遺産分割のアドバイスまでしてもらえるでしょう。税務調査が入りにくいように根拠資料を整理して提出してくれます。

税額の結果だけでなく計算過程についても、依頼者や他の相続人も理解できるように丁寧に説明までしてくれれば依頼者としても安心できますね。

忙しくて時間がとれないので、税理士に依頼してできるだけ時間を浮かそうとする方もたくさんおられます。

33 税理士の料金はいくらかかる?

相続税の申告書作成の料金か、税務調査の対応からの料金かで少し金額帯が変わってきます。

ただそれよりも影響が大きいのが「遺産総額」です。

遺産総額が大きく、相続税額が高額になる場合は、計算ミスや税務調査のリスクも高まるのでその分税理士の料金も高くなるのが普通です。

申告書の作成料金だと約20万円~が相場で、遺産総額の約0.5~1%くらいが目安と言われています。

税務調査対応の料金は、日数や最後に修正申告が必要かどうか等でも大きく変わってきますが、約10万円~はかかるのが相場と言えるでしょう。

詳しい税理士報酬相場は参考サイトでチェックしてみてください。

34 税理士の書面添付制度って何?

税理士法第33条の2に規定されている「税理士の書面添付制度」とは、税理士が

「この相続案件については、税理士が責任をもって書面で説明します。

税務調査が必要な場合は、まず税理士が税務署に行って説明をします」

と申告書に自分のお墨付きを与えるというものです。

自宅での調査が100%なくなるとは言い切れませんが、相続人の不安感はグっと小さくなりそうです。

この書面は書き方にコツが要るので、相続対策に強い税理士に依頼することをおすすめします。

相続対策に強い税理士であれば、そもそも税務調査の対象になりにくい精度の高い相続税申告書を作成してもらえることでしょう。

【 応用知識編 】

35 脱税に時効はないの?

相続税の時効は5年または7年です。

脱税など意図的に隠したような悪質な場合は7年で、相続したこと自体を知らなかったなど過失の場合は5年とされています。

この期間を過ぎると、たとえ税金の納め漏れが見つかったとしても、さかのぼって相続税を徴収されることはありません。

しかし、相続税の督促状を税務署が送付した場合や財産を差押えた場合など、時効が中断されて延長されることがあるので注意が必要です。

36 無申告だと罰金が高いって本当?

相続税に限らず、税金の罰金はその理由が悪質であるほど高く設定されています。

これは正直者がバカを見ないようにするため、同じ税金の漏れであってもその原因や理由によって罰金額を変えているのです。

納税漏れがあった場合、本来納めるべき正しい税額と当初納めた税額との差額部分を「本税」と言います。この本税の金額に応じて、罰金として課されるのが「加算税」で、このほか納付が遅れたことに対する利息的な「延滞税」も追加で納めることになります。

期限内に申告をしたが金額が少なかった場合は「過少申告加算税」、無申告だった場合はそれより悪質とみなされて「無申告加算税」が課されます。

また、故意に税金逃れをしようとして見つかった場合は「重加算税」がかかります。

37 罰金はいくら取られる?

加算税の金額は、それぞれ本税に対して次の表にある率を乗じた税額となります。

加算税一覧表

| 種類 | 課税割合 (増差本税に対する) |

||

| 通常分 | 加重分 | ||

| 過少申告加算税 | 10% | 5% ○期限内申告税額相当額又は50万円のいずれか多い金額を超える部分がある場合(当該超える部分に課す。) |

|

| (5%) ○調査通知以後、調査による更正の予知なしの修正申告の場合 |

|||

| 無申告加算税 | 15% | 5% ○50万円を超える部分がある場合(当該超える部分に課す。) (10%) ○調査による期限後申告等があった日の前日から起算して5年前の日までの間に、その国税に属する税目に調査による無申告加算税又は重加算税を課されたことがある場合 |

|

| (10%) ○調査通知以後、調査による決定等の予知なしの期限後申告等の場合 |

5% ○50万円を超える部分がある場合(当該超える部分に課す。) |

||

| 重加算税 | 過少申告加算税 | 35% | (10%) ○調査による期限後申告等があった日の前日から起算して5年前の日までの間に、その国税に属する税目に調査による無申告加算税又は重加算税を課され、又は徴収されたことがある場合 |

| 無申告加算税 | 40% | ||

38 脱税にも利息がつくって本当?

税務調査により納税漏れが発覚した場合、本税に対して遅延利息にあたる「延滞税」が課されます。

これは期限内に納税することを促進し、期限内に納税した人が損をしないようにという趣旨で設けられています。

39 脱税で逮捕されることはある?

内容や金額から見て、脱税がとくに悪質であると認められる場合、国税局が検察官に告発することがあります。

その後、捜査機関により必要性があると認められれば逮捕や勾留されることになります。

最近では、青汁王子として有名な三崎優太被告が1.8億円の法人税法違反の罪に問われ、東京地裁に懲役2年、執行猶予4年の判決を言い渡されています。

40 税務調査で家族同士が揉めるケースとは?

相続税の税務調査では、相続人が知らなかった財産が見つかるようなケースもあります。

相続人全員が知らない財産であればあらためて遺産の分割をすればいいだけですが、生前に特定の相続人に財産移転されていたことが税務調査で発覚した場合はどうでしょうか。

追加で納税が発生するだけでなく、家族同士であらたに揉めごとに発展するケースもあります。

税務調査官は、正確な財産額を把握してそれに応じた相続税を納めてもらえば仕事が終わりますので、揉めごとには知らん顔。わざわざ揉めるように仕向けることはありませんが、税務調査で相続人全員が真実を知ることになるケースは少なくありません。

関連情報

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。