この記事でわかること

- 相続税はどのような税金なのか

- 相続税の計算方法の大まかな流れ

- 相続税と「相続人」「課税財産」などとの関係性

目次

被相続人からお金や土地といった財産を相続した際、取得した財産の価格が基礎控除額を超えると課税されるのが「相続税」です。

この記事では、相続税はどのような税金なのかを解説します。

「どうして相続税が課されるのか」「どのような財産に課されないのか」「財産がいくらあると課されるのか」「誰が負担するのか」など、相続税にまつわる疑問点を一緒に確認していきましょう。

相続税とはどんな税金?

亡くなった親のような被相続人からお金や土地などの財産を相続したとき、取得した財産の価格が一定の額を上回ると、相続税が課税されます。

相続税が課される理由の一つが、所得税の補完機能です。

所得税にはいくつか非課税措置や税額軽減があり、被相続人が生前に財産を蓄積できた要因の一つと考えられます。そのような課税されなかった所得を相続発生時に精算するという考え方がもとになっています。

富の蓄積による不公平を無くすための税金

相続税がかかる場合、親などから相続した財産の一部を相続税として納税することになります。

納税された相続税は国の税収の一部として、広く社会のために使われることになるため、相続税には資産を再分配する機能があると言えます。

また、相続税は累進課税を採用しています。相続した財産が大きいほど相続税額は大きくなるので、生まれた家庭の経済状況による差を縮小させ、格差の固定化を防止する機能もあります。

相続税は財産を相続したら必ずかかるわけではない

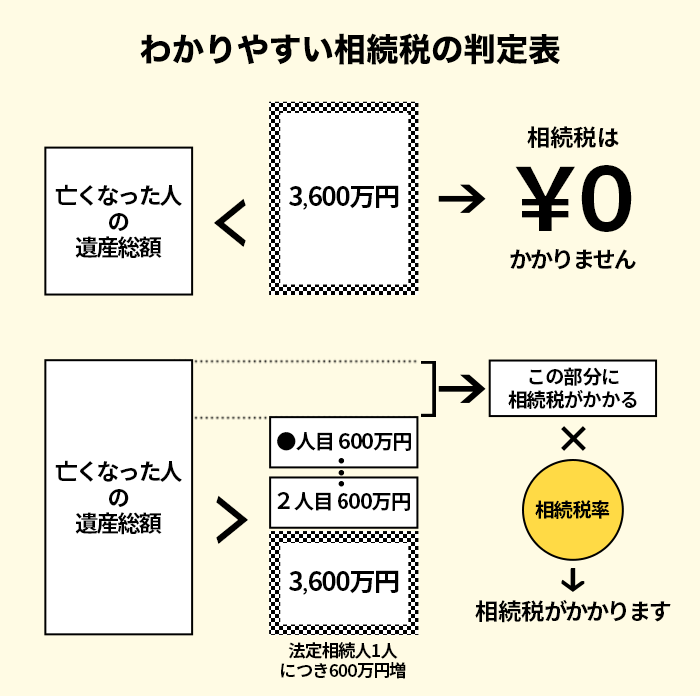

相続税は財産を相続したなら必ず課されるわけではありません。原則として、相続税の課税価格が基礎控除額を上回るときのみ、相続税が課されます。

基礎控除額以下であれば相続税は課されないため、これを「非課税枠」と呼ぶこともあります。基礎控除の額は以下の式で求めます。

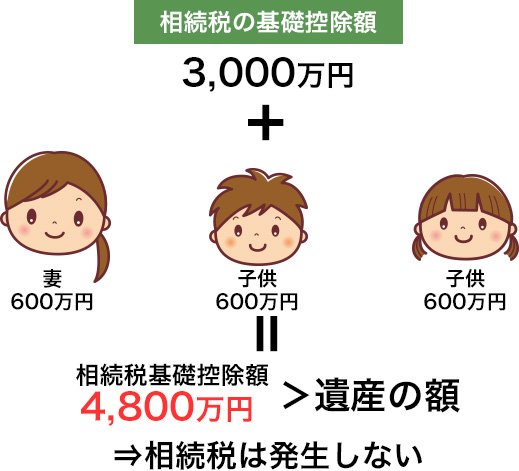

基礎控除額=3,000万円+600万円×法定相続人の数

たとえば、相続人が被相続人の配偶者と子2人の場合、法定相続人の数は3人なので、基礎控除額は4,800万円(3,000万円+600万円×3人)となります。

したがって、相続税が課される財産額が4,800万円以下であれば相続税は発生せず、相続税の申告は必要ありません。

相続税がかからなくても申告が必要なこともある

相続税が課される財産額が基礎控除を上回った場合であっても、「小規模宅地等の特例」の適用を受けることで土地の評価額が減額され、結果として課税価格が基礎控除額以下になり税額が発生しないこともあります。

ただし、小規模宅地等の特例を受ける場合は、申告書の提出義務があることに注意が必要です。

相続税を払うのは被相続人の財産を受け取る相続人側

相続税がかかる場合、原則として納税義務が生じるのは、相続または遺贈によって財産を受け取った相続人側です。

相続税を計算する上で「誰が相続人となるのか」は非常に大切です。相続人の人数と、相続人と被相続人との関係性をしっかりと把握することが、相続税額を正しく計算する第一歩です。

被相続人とは

相続手続きでは、「被相続人(ひそうぞくにん)」は、亡くなった人のことを指します。

被相続人が亡くなると、現預金や家、土地などの被相続人が持っていた財産は、遺された家族に引き継がれることになります。

たとえば、父と母と子供1人の3人家族で父が亡くなった場合、父が「被相続人」になり、母と子どもが遺産を引き継ぐ場合は相続人となります。

法定相続人とは

誰が相続人になるかは民法で定められており、被相続人に配偶者がいる場合、必ず法定相続人になります。正式な婚姻関係である配偶者のみ相続権が認められており、内縁関係にある配偶者には相続権はありません。

配偶者以外では、順位が定められており、もっとも高い順位の人が法定相続人となります。自分よりも高位の人がいる場合は相続人になることはできません。第1順位は子ども、第2順位は被相続人の親、第3順位は兄弟姉妹となります。

被相続人の孫が相続人となり得る「代襲相続」とは?

法定相続人の第一順位である被相続人の子どもがすでに亡くなっている場合には、被相続人の孫が相続人となります。これを「代襲相続」といいます。

なお、代襲相続では、再代襲相続が認められています。たとえば、被相続人の子ども孫も相続発生時に亡くなっていて、被相続人のひ孫が健在の場合、ひ孫が相続人となります。

また、被相続人に子どもがおらず、被相続人の両親および兄弟姉妹が既に亡くなっているケースでは、被相続人に甥や姪がいれば相続人となります。ただし、甥や姪も相続発生時に亡くなっている場合、甥姪に子どもがいても再代襲は生じません。

被相続人の祖父母が相続人となるケースとは

被相続人に子どもがおらず、相続発生時に被相続人の親が両方とも既に亡くなっている場合には、祖父母が相続人となります。また、このときに祖父母がいないケースだと、曾祖父母が相続人となります。

養子は民法上では実子と同じ相続権が認められている

被相続人に養子がいる場合、民法上では養子にも実子と同じ相続権が認められていて、第1順位として扱われます。

ただし、相続税の基礎控除等における法定相続人の数のカウントでは、他に実子がいるときは1人、実子がいないときは2人までと、養子の数が制限されています。

基礎控除の計算をするときなどは、注意するようにしてください。

相続税の課税対象となる財産とは

原則として被相続人が亡くなるときに持っていた財産が相続税の課税対象となりますが、お墓のように対象とならない財産もあります。

また、生前に贈与していて被相続人の財産でなくなっていたものでも、一部相続税の課税対象となるものがあるため、相続税の計算時には注意が必要です。

ここからは、相続税の課税対象となる財産について、「相続税がかかる財産」と「相続税の課税対象から差し引かれる財産と費用」に分けて解説します。

相続税がかかる財産

被相続人が亡くなった時点で持っていた、金銭に見積もることができる経済的価値のあるすべての財産に相続税がかかります。

たとえば、現金・預貯金、株式などの有価証券、土地・建物などのほか、ゴルフ会員権、貸付金、特許権、著作権などが挙げられます。

なお、相続税がかかる財産は、被相続人の名義のものだけではありません。「みなし相続財産」のような相続税の計算時に、相続財産へと加算するものもあります。

みなし相続財産

みなし相続財産とは、民法上では被相続人から相続した財産ではありませんが、相続税法では被相続人から相続した財産として扱われる財産を指します。

- 非課税枠を超える額の死亡保険金や死亡退職金

- 生命保険契約に関する権利

- 定期金に関する権利 など

たとえば、被相続人が契約した死亡保険金や死亡退職金は、本来だと受取人固有の財産であり、被相続人から相続するわけありません。

しかしながら、被相続人が亡くなったことを機に財産の移転が起こっていることから、みなし相続財産として、一定額以上に相続税が課税されることになっています。

被相続人から贈与を受けた相続時精算課税適用財産

被相続人が生前に相続時精算課税を適用して贈与した財産は、被相続人が亡くなった時点の所有財産に加算して相続税を計算します。

相続税を計算するために贈与額を相続財産に加算するだけであり、この場合の財産の所有権は贈与された人のままです。

被相続人から相続開始前7年以内に贈与を受けた財産

相続時に財産を取得した人で、被相続人から亡くなる前7年以内に贈与を受けていて、相続時精算課税を選択していない場合は、受けた贈与を相続財産に加算して相続税を計算します。

令和5年までは相続開始前3年以内の贈与が対象でしたが、令和6年1月1日からの贈与は相続開始前7年以内の贈与を相続財産に加算します。(令和6年1月1日以降は従来の相続開始前3年以内から段階的に延長されます。)

したがって、令和9年1月2日以降に発生する相続において、加算する贈与は3年よりも長くなることになります。なお、相続前3年超7年以内に受けた贈与については、総額100万円までは相続財産に加算しません。

相続税の課税対象から差し引かれる財産や費用

相続税の課税対象から差し引かれる財産や費用もあり、たとえば、お墓や仏具は相続税の課税対象とはなりません。

また、みなし相続財産として扱われる生命保険金や死亡退職金などは、そのうちの一定額(非課税限度額)までは非課税とされています。

死亡保険金や死亡退職金は、被相続人が亡くなった後、遺族の生活の安定を図るためのものであることから、非課税枠が設けられています。

- 墓地や仏具

- 墓地・墓石、仏壇・仏具、神具など、実際に日常礼拝に用いているものは相続税の課税対象とはなりません。

- 債務や葬式費用

- 被相続人の借入金や未払金のほか、被相続人が納めなければならなかった税金で、まだ納めていなかったものなどを承継した場合は、相続財産の価額から差し引くことができます。

加えて、葬式費用を負担した場合も、その費用を差し引くことができます。

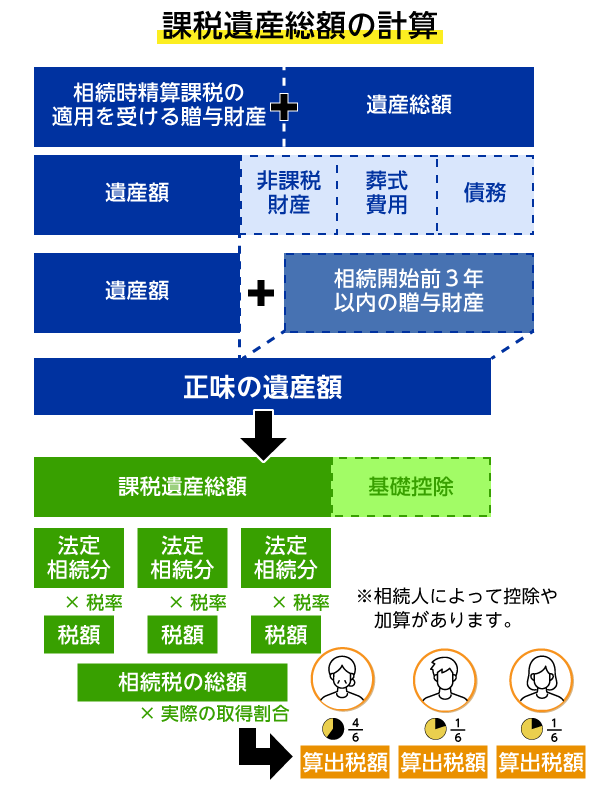

相続税を計算する際の大まかな流れ

相続税の計算は、正確に法定相続人が誰かを判定したうえで、被相続人が保有する財産や債務がいくらあるのかを洗い出すことから始まります。

法定相続人の特定や被相続人が保有する財産・債務の把握が完了したあと、こちらをもとに課税遺産総額の算出へと移りましょう。

- ①正味の遺産額を計算して基礎控除額を引く

- 被相続人の亡くなったときに持っていた財産やみなし相続財産などを加算した額から非課税財産や債務・葬式費用を差し引いて、正味の遺産額を算出します。そこから基礎控除額を差し引くと、課税遺産総額を求められます。

- ②相続税の総額を計算する

- 課税遺産総額を法定相続分通りに振り分けたと仮定して、それぞれの額に税率を乗じて各相続人の税額を算出し、相続税の総額を計算します。

- ③相続人ごとの納税額を算出する

- 相続税の総額を実際の取得分で按分し、相続人ごとの相続税額を算出します。なお、税額控除を適用する場合は、この段階で差し引きます。

相続税の計算や申告手続きは複雑!税理士への相談がおすすめ

相続税の計算には、相続人を正確に判定することや、被相続人が保有する財産や債務をしっかりと把握することが求められます。

家族関係が複雑だったり疎遠だったりすると、これだけでもかなり難易度の高い作業となります。また、相続税は計算方法自体も特殊で、課税遺産総額にダイレクトに税率を掛けずに法定相続分で按分するというワンクッションをはさみます。

さらには使える控除や特例に気づかないと高い税額を払うことにもなってしまいます。相続税の申告は、ひとりで悩まず、相続専門の税理士に相談することをおすすめします。