この記事でわかること

- 遺族基礎年金と遺族厚生年金の違いや、受給要件

- 遺族年金の計算式

- 年金法改正の背景と主な改正点

家計を支えている人が亡くなった場合、残された家族の生活を保障するための「遺族年金」という制度があります。

ただし、年金の受給には厳格な要件が定められているうえ、実際の支給額の計算も複雑です。

そこで本記事では、遺族年金は「誰が」「いくら」「いつまで」受給できるのか、手続きとともにわかりやすく解説していきます。

また、遺族年金以外の制度や、年金改正法の内容もあわせてチェックしましょう。

目次

遺族年金とは何か

遺族年金は、国民年金や厚生年金保険に加入していた人が亡くなったとき、残された家族がもらえる公的年金の総称です。

遺族年金を受け取れる遺族の範囲・支給金額などは、亡くなった人が加入していた年金の種類や保険料の納付状況によって異なります。

また、遺族年金は、生計を維持されていた遺族に対し支給されます。

「生計を維持されていた」とは、以下のいずれの要件も満たす場合を指します。

- ①生計を同じくしていること

- 亡くなった人と同居していた、または別居でも仕送りをしていたり、健康保険の扶養親族であった等の事項があれば認められます。

- ②収入要件を満たしていること

- 受給者の前年の収入が850万円未満、または所得が655万5,000円未満であること。

定年退職などにより近い将来(おおむね5年以内)の収入が、基準を下回る見込みがあると認められるときは、その収入で判断されることもあります。

遺族年金には2種類ある

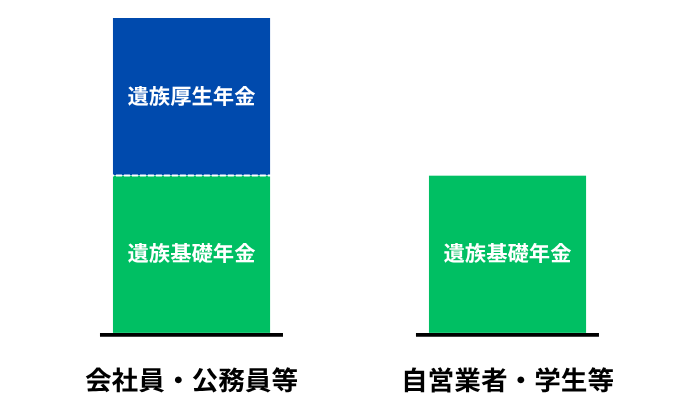

遺族年金には、遺族基礎年金と遺族厚生年金の2種類があります。

亡くなった人が自営業者などで国民年金に加入していた場合、遺族には遺族基礎年金が支給されます。

一方、亡くなった人が会社員や公務員などで厚生年金に加入していた場合、遺族には遺族基礎年金と遺族厚生年金の両方が支給されます。

どちらの年金を受給できるか、あるいは両方受給できるかは、亡くなった人の年金の加入状況などにより異なります。

遺族基礎年金について

遺族基礎年金は、亡くなった人(被保険者)と受給者、それぞれが所定の要件を満たしていれば支給されます。

死亡した人の要件

亡くなった人は、以下のいずれかの要件を満たしている必要があります。

- 国民年金の被保険者

- 国民年金の被保険者であった60歳以上65歳未満の人で、国内に住所を有する人

- 老齢基礎年金の受給権者(受給資格期間が25年以上ある人に限る)

- 老齢基礎年金の受給資格期間(保険料納付済期間、保険料免除期間、合算対象期間)が25年以上ある人

このうち、1または2の要件に該当し、遺族基礎年金を受給する場合は保険料納付要件を満たしていなければなりません。

保険料納付要件は以下のように定められています。

原則

特例

受給する人の要件

遺族基礎年金がもらえるのは、以下の人たちです。

- 死亡した人によって生計を維持されていた子のある配偶者

- 死亡した人によって生計を維持されていた子

「子」とは18歳になった年度の3月31日までの未婚の人、または20歳未満で障害年金の障害等級1級または2級の状態にある未婚の人です。

また、以下に当てはまる場合、子どもに遺族基礎年金は支給されません。

- 子のある配偶者が、遺族基礎年金を受け取っている場合

- 子に生計を同じくする父・母がいる場合

遺族基礎年金の支給額

遺族基礎年金の支給額は、以下のとおりです(2025年4月分から)。

遺族基礎年金(受給要件・対象者・年金額)

子のある配偶者が受け取るとき 昭和31年4月2日以後生まれの方 831,700円+子の加算額 昭和31年4月1日以前生まれの方 829,300円+子の加算額

子が受け取るとき 次の金額を子の数で割った額が、1人あたりの額となります。

831,700円+2人目以降の子の加算額1人目および2人目の子の加算額 各239,300円 3人目以降の子の加算額 各79,800円 引用元 日本年金機構

受給要件を満たさなくなった子どもがいる場合、その分加算額は減額されます。

遺族基礎年金の受給期間

亡くなった人の配偶者は、基本的には、子どもが18歳に達した年度の3月31日まで、遺族基礎年金を受給できます。

子どもが遺族基礎年金を受給する場合は、「18歳に達した年度の3月31日」までです(子どもが障害年金の障害等級1級・2級に該当する場合は、20歳に到達するまで)。

子どもが複数人いる場合、全員が受給要件を満たさなくなった場合、遺族基礎年金の支給は終了します。

また、配偶者や子どもが結婚するなど、一定の事由に該当すると受給権がなくなります。

遺族厚生年金について

遺族厚生年金も、被保険者と受給者それぞれに、所定の要件が求められます。

また、遺族基礎年金を受給できる遺族は、両方の年金を受給できます。

死亡した人の要件

亡くなった人は、以下のいずれかの受給要件を満たしている必要があります。

- 短期要件

- 厚生年金保険の被保険者

- 厚生年金の被保険者期間に初診日がある病気やけがが原因で、初診日から5年以内に死亡

- 障害等級1級・2級の障害厚生(共済)年金の受給者

- 長期要件※

- 老齢厚生年金の受給権者(受給資格期間が25年以上ある人に限る)

- 老齢厚生年金の受給資格を満たした人が死亡したとき

- ※

- 「長期要件1.2」については、保険料納付済期間、保険料免除期間および合算対象期間並びに65歳以降の厚生年金保険の被保険者期間を合算した期間が、25年以上ある人に限ります。

短期要件1または2により遺族厚生年金を受給する場合は、死亡日の前日において、保険料納付要件を満たしていなければなりません。

保険料納付要件は、遺族基礎年金の場合と同様です。

原則

特例

なお、死亡日に国民年金の第1号被保険者(20歳以上60歳未満の自営業者など)であっても、「長期要件1.2のいずれか」に当てはまる場合は、一定の要件を満たす遺族に対し、遺族厚生年金が支給されます。

受給する人の要件

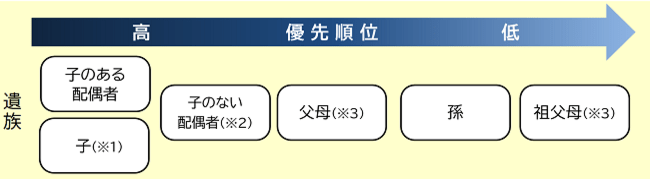

遺族厚生年金を受給できる人は、被保険者に生計を維持されていた以下の図の遺族のうち、最も優先順位の高い人です。

「子」の年齢要件は、遺族基礎年金と同じです。

遺族厚生年金(受給要件・対象者・年金額)

- ※1

- 子のある妻または子のある55歳以上の夫が遺族厚生年金を受け取っている間は、子には遺族厚生年金は支給されません。

- ※2

- 子のない30歳未満の妻は、5年間のみ受給できます。また、子のない夫は、55歳以上である人に限り受給できますが、受給開始は60歳からとなります(ただし、遺族基礎年金をあわせて受給できる場合に限り、55歳から60歳の間であっても遺族厚生年金を受給できます)。

- ※3

- 父母または祖父母は、55歳以上である人に限り受給できますが、受給開始は60歳からとなります。

引用元 日本年金機構

先の順位の人が遺族厚生年金をもらうと、それより後の順位の人は受給できません。

遺族厚生年金の支給額

原則として、遺族厚生年金の支給額は、被保険者が受け取る予定だった「老齢厚生年金の報酬比例部分」の4分の3(=75%)です。

なお、遺族厚生年金は、老齢厚生年金相当額を上回る部分のみを受け取れます。

したがって、遺族厚生年金より老齢厚生年金の年金額が高い場合、遺族厚生年金は受け取れません。

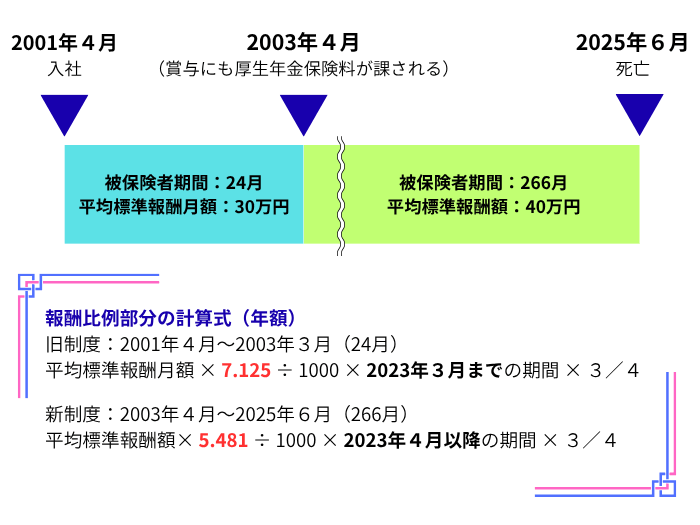

1.「報酬比例部分」の計算について

報酬比例部分は、原則として、以下①と②の合計額です。保険加入期間により、計算式が異なります。

(1)【報酬比例部分の計算式】(本来水準)

①【2003年3月以前の加入期間】

平均標準報酬月額 ✕7.125/1000 ✕2003年3月までの加入月数

②【2003年4月以降の加入期間】

平均標準報酬額 ✕ 5.481/1000✕2003年4月以降の加入月数

- ※

- 亡くなった人が長期要件に該当する場合、給付乗率(「7.125」や「5.481」の部分)は、生年月日により異なります。短期要件に該当する場合は、給付乗率の読み替えはありません。

ただし、(1)で算出した金額よりも、下記(2)で算出した金額のほうが大きい場合は、(2)の金額が支給されます。

(2)【例外:従前額保障】

①平均標準報酬月額✕7.5/1,000✕2003年3月までの加入月数

②平均標準報酬額✕5.769/1,000✕2003年4月以降の加入月数※2

- ※1

- 1938年(昭和13年)4月1日以前に生まれた人は「1.063」となります。

- ※2

- 1946年(昭和21年)4月1日以前に生まれた人は、生年月日により「7.5」や「5.769」の部分が異なります。

「従前額保障」とは、1994年の水準で標準報酬を再評価し、年金額を計算したものです。

「平均標準報酬月額」とは、大まかに言えば「月収」を、2003年3月までの保険加入期間(被保険者期間)で割った平均額を指します。

「平均標準報酬額」は、「月収+賞与」を、2003年4月以降の被保険者期間で割った平均額です。

2.「遺族厚生年金」の支給額について

(1)原則

遺族厚生年金の基本的な支給額は、亡くなった人の「老齢厚生年金の報酬比例部分」✕3/4です。

(2)短期要件に該当する場合

若くして亡くなった人の場合、厚生年金保険加入期間が300月(25年)に満たないことがあります。

加入期間が300月未満の場合、300月の加入期間があるものとして計算できます(老齢年金の受給権がない場合に限る)。

被保険者月数が300月未満の場合

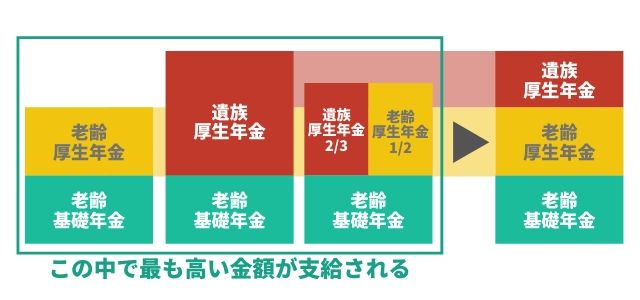

(3)老齢年金との併給

遺族厚生年金の受給権者が65歳以上であり、自分の老齢厚生年金を受け取る権利があるときは、「亡くなった人の報酬比例部分の4分の3」か「亡くなった人の報酬比例部分の2分の1 + 自分の老齢厚生年金の2分の1」の、どちらか高いほうの金額が支給されます。

また、1938年4月2日以降生まれの人は、支給額に0.998の補正が入ります。

実際の受給金額は、共済組合加入期間や年齢、過去の納付履歴などで異なることがあります。

遺族厚生年金の支給額について知りたい場合は、お近くの年金事務所で確認するか、年金に詳しい専門家に相談することをおすすめします。

遺族厚生年金の受給期間

受給権者が「妻」「夫」「子ども」のケース別で紹介します。

(1)受給権者が妻の場合

- 夫の死亡時に30歳以上、または子のいる妻

失権事由(再婚など)に該当しなければ、終身にわたり遺族厚生年金を受給できます。 - 夫の死亡時に、子のいない30歳未満の妻

遺族厚生年金は5年間しか受け取ることができません。

(2)受給権者が夫の場合

- 妻の死亡時に55歳以上であり、かつ子のいない夫

60歳から、終身で遺族厚生年金を受け取れます。 - 妻の死亡時に子のいる夫

60歳より前であっても、遺族基礎年金と遺族厚生年金を併せて受給できます。 - 妻の死亡時に55歳未満の夫

遺族厚生年金を受け取ることはできません。

(3)受給権者が子どもの場合

18歳になった年度の3月31日まで、または障害等級1級・2級の場合、20歳に達するまで、遺族厚生年金を受給することができます。

遺族厚生年金の「中高齢寡婦加算」「経過的寡婦加算」とは

会社員や公務員の夫を亡くした妻の生活を支える制度には、「中高齢寡婦加算」や「経過的寡婦加算」があります。

いずれも、支給対象は夫を亡くした妻=寡婦であり、夫は対象外です。

中高齢寡婦加算について

中高齢寡婦加算とは、厚生年金の加入者(被保険者)が亡くなった際、受給要件を満たしている妻に対し、遺族厚生年金に上乗せされる給付金です。

中高齢寡婦加算の支給金額は、「老齢基礎年金の4分の3(遺族基礎年金のほぼ4分の3)」です。

「夫が厚生年金加入者であり、生計を同じくしている子がいない、40歳以上65歳未満の妻」には、中高齢寡婦加算が支給される場合があります。

妻が65歳になると自身の老齢基礎年金が受給できるようになるため、中高齢寡婦加算の支給は打ち切られます。

中高齢寡婦加算について、詳しくは以下の記事をご参照ください。

経過的寡婦加算について

経過的寡婦加算とは、遺族厚生年金の支給を受けている妻が65歳になり、自身の老齢基礎年金を受給できるようになったときに、中高齢寡婦加算に代わり支給される給付金です。

専業主婦の年金制度加入が任意とされていた時代に年金制度に加入していなかった時期がある妻は、自身の老齢基礎年金の額が低く、中高齢寡婦加算のほうが高額になるケースがあります。

そのため、老齢基礎年金額よりも中高齢寡婦加算の額が多い場合は、差額を埋めるために経過的寡婦加算が支給されます。

下記のいずれかに該当すれば、経過的寡婦加算の対象となります。

- 中高齢寡婦加算の適用を受けていた妻で1956年(昭和31年)4月1日以前に生まれた妻

- 1956年4月1日以前に生まれて、65歳以上で遺族厚生年金をもらうようになった妻

遺族年金はいつまで・いくらもらえるのか シミュレーション

ここからは、「夫が亡くなった場合」の事例を用いて、遺族年金の支給金額をシミュレーションしていきます。

- いずれのケースも遺族年金の受給要件は満たしており、2025年度(令和7年度)の年金額を用いることとする。

- 遺族厚生年金の加入期間は、300月とみなす。

- 障害等級1級、2級の要件に該当する人はいない。

ケース1:自営業者の夫が死亡した場合

事例

- 自営業の夫が、2025年6月中に53歳で亡くなった。

- 大学卒業後の22歳(2001年4月)から死亡するまで自営業を営んでおり、厚生年金に加入したことはない。

- 残された家族は、専業主婦の妻(45歳)と子ども3人(長男15歳、次男13歳、長女9歳)のあわせて4人である。

計算例(年額)

- 夫の死亡後~長男が18歳になった年度の3月末まで

遺族基礎年金の支給対象者:配偶者と子ども3人

年間の支給額:83万1,700円+23万9,300円×2人+7万9,800円=139万100円 - 長男が18歳になった年度の3月末~次男が18歳になった年度の3月末まで

遺族基礎年金の支給対象者:配偶者と子ども2人(長男は支給対象から外れる)

年間の支給額:83万1,700円+23万9,300円×2人=131万300円 - 次男が18歳になった年度の3月末~長女が18歳になった年度の3月末まで

遺族基礎年金の支給対象者:配偶者と子ども1人

年間の支給額:83万1,700円+23万9,300円(長女)=107万1,000円 - 長女が18歳になった年度の3月末以降

遺族基礎年金の受給要件を満たす人がいないため、遺族基礎年金は支給されない。

ケース2:会社員の夫が死亡した場合

事例

- 会社員の夫が、2025年6月中に53歳で亡くなった。

- 夫は、大学卒業後の22歳(2001年4月)から死亡するまで、厚生年金に加入していた。

- 2003年3月までの平均標準報酬月額は30万円、2003年4月以降の平均標準報酬額は40万円である。

- 残された家族は、専業主婦の妻(45歳)と子ども3人(長男15歳、次男13歳、長女9歳)のあわせて4人である。

この事例では、長女が受給要件を外れるまでの間、妻には遺族基礎年金と遺族厚生年金の両方が支給されます。

遺族厚生年金の金額は、受給期間中変わりません。

また、長女が18歳の年度末を迎えたあと、妻は「中高齢寡婦加算」を受け取ることができます。

(1)遺族基礎年金の額:「ケース1」と同額です。

(2)遺族厚生年金の額:亡くなった夫が将来受け取るはずだった老齢厚生年金の報酬比例部分を算出します。

計算例(年額)

- 夫の死亡後~長男が18歳になった年度の3月末まで

①遺族基礎年金:139万100円

②遺族厚生年金:

a:30万円 × 7.125÷1000 ✕ 24月 =5万1,300円

b:40万円× 5.481 ÷1000 ✕ 266月 =58万3,178円

(a+b)✕300月/(24月+266月)✕3/4=49万2,267円(円未満四捨五入)

合計:188万2,367円 - 長男が18歳になった年度の3月末~次男が18歳になった年度の3月末まで

①遺族基礎年金:131万300円

②遺族厚生年金:49万2,267円

合計:180万2,567円 - 次男が18歳になった年度の3月末~長女が18歳になった年度の3月末まで

①遺族基礎年金:107万1,000円

②遺族厚生年金:49万2,267円

合計:156万3,267円 - 長女が18歳になった年度の3月末以降

①遺族基礎年金:支給されません。

②遺族厚生年金:49万2,267円

③中高齢寡婦加算:62万3,800円

合計:111万6,067円 - 妻が65歳となった月以降

①老齢基礎年金:83万1,700円

②遺族厚生年金:49万2,267円

合計:132万3,967円

遺族年金以外の死亡給付金

家族が亡くなったとき、遺族年金のほかにも「寡婦年金」や「死亡一時金」「遺族(補償)等年金」が受け取れる場合があります。

また、「葬祭費」「埋葬料」がもらえますが、所定の申請が必要です。

ほかにも、「共済年金の遺族給付(旧制度)」や「死亡退職金(会社による)」がありますが、相続税の課税対象となる給付もあります。

相続の手続きに関する内容は、以下の記事もご参照ください。

寡婦年金

亡くなった夫が国民年金加入者だった場合、妻には60歳から65歳までの間、「寡婦年金」が支給される可能性があります。

寡婦年金の受給権は夫の死亡時に発生しますが、実際に支給されるのは妻が60歳に達してからです。それまでは支給停止という扱いになります。

| 受給者の要件 | ・国民年金の第1号被保険者だった夫に生計を維持されていた妻(寡婦) ・夫との婚姻期間が10年以上継続している ・夫の死亡当時、65歳未満であり、老齢基礎年金を受給していない |

|---|---|

| 亡くなった夫の要件 | ・死亡日の前日において、死亡日の前月までの国民年金の保険料納付済期間が10年以上(保険料免除期間を含む) ・老齢基礎年金や障害基礎年金を受給したことがない |

| 支給額 | ・夫が65歳から受け取るはずだった老齢基礎年金の4分の3相当額(年額で最大約60万円) |

| 支給期間 | ・妻が60歳になった月から65歳になるまでの最大5年間 |

| 申請期限 | ・死亡日の翌日から5年以内 |

| ほかの年金・給付金との併給 | ・遺族基礎年金が支給される間は、寡婦年金はもらえない ・妻が老齢基礎年金を受給し始めると、寡婦年金は支給停止となる ・死亡一時金との併給はできない(いずれかを選択) |

死亡一時金

遺族基礎年金を受給できる遺族がいない場合、一定の要件を満たした遺族は死亡一時金を受け取ることができます。

寡婦年金と異なり、死亡一時金は「妻を亡くした夫」も対象です。

| 受給者の要件 | ・死亡した人と生計を同じくしていた遺族 ・優先順位は、配偶者→子→父母→孫→祖父母→兄弟姉妹 |

|---|---|

| 亡くなった人の要件 | 以下のすべての要件を満たすこと ・死亡日の前日において国民年金の第1号被保険者として保険料を36月(3年)以上納付※ ・老齢基礎年金や障害基礎年金を受給したことがない

|

| 支給額 | ・12万円~32万円(保険料納付月数による段階制)

|

| 支給の回数 | ・1回限り(非課税) |

| 申請期限 | ・死亡日の翌日から2年以内 |

| ほかの年金・給付金との併給 | ・寡婦年金と併給はできない(どちらか選択) |

労災保険の遺族(補償)等年金

会社員が、業務中や通勤途中の事故などで亡くなり、労災による死亡と認定された場合、給付金が支払われます。

遺族基礎年金や遺族厚生年金が支給される場合、遺族(補償)等年金の金額は減額されます。

なお、遺族年金と異なり、非課税所得として扱われます。

| 受給者の要件 | ・死亡した労働者に生計を維持されていた遺族 ・優先順位あり(妻以外は、年齢などの要件あり) 配偶者→子→父母→孫→祖父母→兄弟姉妹 |

|---|---|

| 対象となる死亡の原因 | ・業務災害(仕事中の事故・病気)または通勤災害(通勤途上の事故など) |

| 勤務先の要件 | ・労災保険の適用事業所 |

| 支給額(年金) | ・「給付基礎日額」の153日から245日分

|

| 支給停止の要件(失権・失格事由) | ・以下の要件に該当した場合 死亡したとき 婚姻したとき(事実婚を含む) 直系血族または直系姻族以外の者の養子となったとき 離縁によって死亡した労働者との親族関係が終了したとき 子、孫または兄弟姉妹については18歳に達した以後の最初の3月31日が終了したとき(障害の状態にある場合を除く) 障害の状態にある人について、その事情がなくなったとき

|

2025年6月に共働き世帯の増加や男女差の解消を踏まえ、年金改正法が成立しましたが、労災保険の遺族(補償)等年金も、性別による支給要件の違いを解消する方向で検討が進められています。

実際に違憲性を訴えた訴訟も起きており、今後の動向が注目されています。

労災保険の遺族(補償)等一時金

主に、遺族(補償)等年金の受給資格者がいない場合は、代わりに、所定の遺族に対して遺族(補償)等一時金が支給されます。

一時金の額は「給与基礎日額」の1,000日分であり、1回限りの支給です。

また、遺族への支給には、一定の条件下で「遺族特別支給金」「遺族特別年金」「遺族特別一時金」などがあります。

詳細は、亡くなった人の勤務先の労災担当部門に確認しましょう。

遺族年金と老齢年金は両方もらえる?併給の条件と支給額

配偶者が亡くなったあと、「遺族年金と自分の老齢年金、両方を受け取れるのか?」という疑問を持つ人は少なくありません。

同じ支給事由の年金は併給できますが、支給事由が異なる年金はいずれか1つを選択します。

ただし、65歳以後は特例的に支給事由が異なる2つ以上の年金を受けられる場合があります。

遺族年金と老齢年金をもらう場合の支給額

遺族厚生年金を受け取っていた遺族が65歳になり、自身の老齢年金を受給できるようになった場合は、年金のもらい方にはいくつかのパターンがあります。

パターンは以下のとおりです。

日本年金機構は3通りの試算を行い、最も金額が高くなる組み合わせで支給します。

- 老齢基礎年金+老齢厚生年金

- 老齢基礎年金+遺族厚生年金

- 老齢基礎年金+遺族厚生年金の2/3+自身の老齢厚生年金の1/2

※特定条件で配偶者のみ適用

遺族年金の受給手続き

遺族年金の受給手続きの流れは、以下のとおりです。

- 必要な書類を取得する。

- 年金の申し込み窓口で年金請求書を取得し、必要事項を記入する。

- 年金請求書と必要書類を合わせて窓口に提出する。

- 自宅に届く年金証書を確認する(書類提出から2カ月以内に送付される)。

- 年金証書受け取りから1~2カ月程度で、指定口座に年金の振込が開始される。

遺族年金の手続き窓口および必要書類

遺族基礎年金と遺族厚生年金では窓口が異なります。

必要な書類は、年金・一時金の種類や自治体によって異なる可能性もあります。

また、戸籍謄本や住民票の写し、収入確認書類など、マイナンバーを記入することで添付を省略できる書類もあります。

死亡の原因が第三者行為の場合は、「第三者行為事故状況届」や「交通事故証明、事故が確認できる書類」なども必要です。

| 窓口 | (1)遺族基礎年金の場合 ・住所地の市区町村役場 ・死亡日が国民年金第3号被保険者期間中の場合は、年金事務所または街角の年金相談センター (2)遺族厚生年金の場合 ・年金事務所または街角の年金相談センター (市区町村役場では、遺族厚生年金の請求はできません) |

|---|---|

| 主な必要書類 | ・年金請求書(国民年金遺族基礎年金) 様式第108号 ・年金手帳または通知書(基礎年金番号が確認できる書類) ・戸籍謄本または法定相続情報一覧図の写し ・世帯全員の住民票の写し ・亡くなった人の住民票の除票(世帯全員の住民票の写しに含まれている場合は不要) ・請求者の収入が確認できる書類 ・子の収入が確認できる書類 ・死亡診断書のコピーもしくは死亡届の記載事項証明書 ・受取先金融機関の通帳など(本人名義) |

遺族年金受給の手続きにかかる時間

遺族年金の申請手続きから、実際に年金を受け取るまでには、早くても4カ月弱かかる見込みです。

遺族年金の請求期限

遺族年金の手続き期限は「生計を維持していた人が亡くなった翌日から5年」です。

期間を過ぎると、原則として遺族年金を受け取れなくなるため注意しましょう。

遺族年金に関するQ&A

ここからは、遺族年金に関する「よくある質問」を紹介します。

遺族年金に税金はかかる?

遺族基礎年金、遺族厚生年金ともに税金はかかりません。

寡婦年金や死亡一時金も非課税です。

遺族年金を受け取りながら働くことはできる?

遺族厚生年金・遺族基礎年金には、受給中の収入による減額規定はありません。

フルタイムで働いて健康保険や厚生年金に加入しても、遺族年金の金額には影響がなく、支給が打ち切られることもありません。

寡婦年金や寡婦加算も同様に、金額・支給に影響はありません。

離婚した夫が亡くなった場合、元妻に遺族年金の受給権はある?

離婚した元配偶者(元妻・元夫)が亡くなった場合、その元配偶者は原則として遺族年金を受け取れません※。

離婚した時点で元配偶者とは「他人」になり、「遺族」ではなくなるからです。

- ※

- 離婚後も婚姻関係が継続していた(内縁・事実婚)ことが証明された場合は、元配偶者に遺族年金が認められる可能性もあります。

ただし、子どもが「死亡した元配偶者と生計同一関係にあった」と認められ、受給要件を満たす場合は、元夫・元妻ではなく「子ども」が遺族年金を受給できる場合があります。

死後離婚(死後離縁)をした場合

死後に姻族関係を終了した場合でも、被保険者が亡くなった時点で法律上の配偶者であった人は、遺族年金を受け取ることができます。

実家の戸籍に復籍したり、旧姓に戻したりした場合でも、遺族年金の受給権が取り消されることはありません。

内縁の夫が亡くなった場合、内縁の妻は遺族年金を受給できる?

社会通念上、生計維持関係が認められれば、内縁(事実婚)の配偶者も遺族年金や、遺族(補償)等年金を受給できます。

要件には、住民票や扶養証明などの書類で、事実婚や生計維持状況が証明できること、収入要件を満たしていることなどが挙げられます。

年金制度改正法により、遺族年金制度はどう変わる?

2025年6月13日に「年金制度改正法」が成立しました。

法律の改正に伴い、遺族厚生年金の内容も大きく変わります。

ここからは、年金制度改正法の背景や、主な改正内容について紹介します。

年金制度改正の背景と目的

年金制度改正法の主な目的は、「働き方の多様化への対応」と「男女差の解消」です。

現在の遺族年金制度には、以下の課題があります。

- 寡婦への補償は手厚い一方、妻をなくした夫の受給要件は厳しい

- 子どもが、遺族基礎年金を受け取りにくい

子どもがいない共働きの夫婦の場合、妻に先立たれても夫は遺族基礎年金を受け取ることができません。

遺族厚生年金も、夫が55歳未満の場合は支給されません。

また、親の再婚・養子縁組などにより、子どもが支給対象から排除されるケースが多くあります。

ライフスタイルや家族構成の多様化が進んだ現代において、高齢期における生活の安定や子どもの福祉などを踏まえ、現行の年金制度は改正されることになりました。

主な改正内容

遺族年金の主な改正内容は、「遺族厚生年金の男女差を解消すること」「子どもが遺族基礎年金を受け取りやすくすること」です。

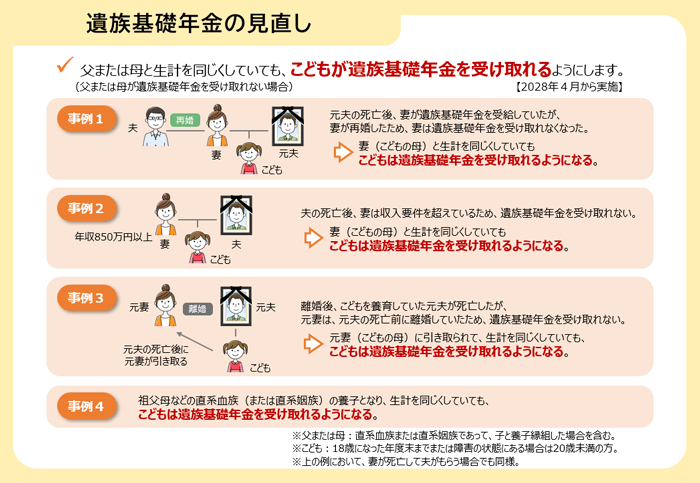

(1)遺族基礎年金の見直しについて

年金制度改正法が成立しました

引用元 厚生労働省

①子どもの受給要件の変更

遺族基礎年金では、父または母と「生計を同じくしていても」子どもが遺族基礎年金を受け取れるようになります。

例

- 子どもを養育している配偶者の年収が850万円以上で、遺族基礎年金を受け取れない場合

- 子どもを養育していた被保険者が亡くなったあと、元配偶者が子どもを引き取り生計を同じくしている場合

- 子どもの生計を維持している配偶者が、被保険者が亡くなった後に再婚

- 子どもが祖父母の養子となり養育されている場合

現状の形式的な要件では、実際は十分な養育や生活支援を受けていないにもかかわらず支給が停止されている可能性もあります。

「親の婚姻状況」や「養育者の所得」に左右されず、子どもの実態に即した点が、大きな改正ポイントです。

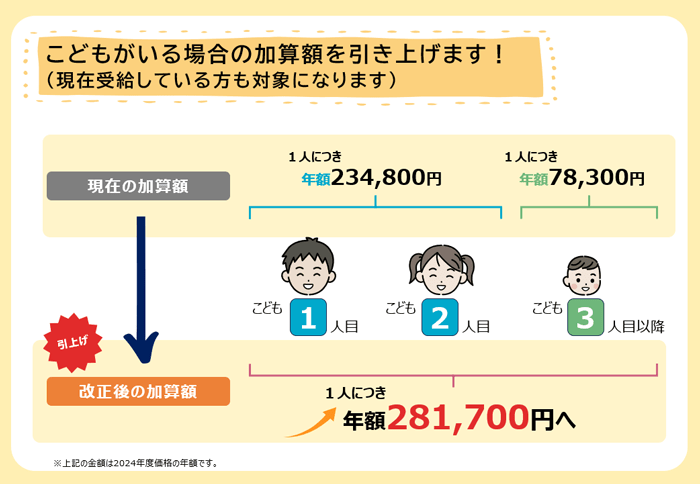

②子の加算額の変更・引き上げ

遺族基礎年金の「子の加算額」も見直されました。

第1子および第2子の加算額が、約28万円に引き上げられ、第3子以降の加算額も一律で年間約28万円となります。

遺族厚生年金の見直しについて

引用元 厚生労働省

本改正は、子育て世帯の経済的負担の軽減と、遺族に対する支援強化が目的です。

特に、ひとり親世帯や若年遺族家庭にとっては、生活の安定に直結する重要な改正と言えます。

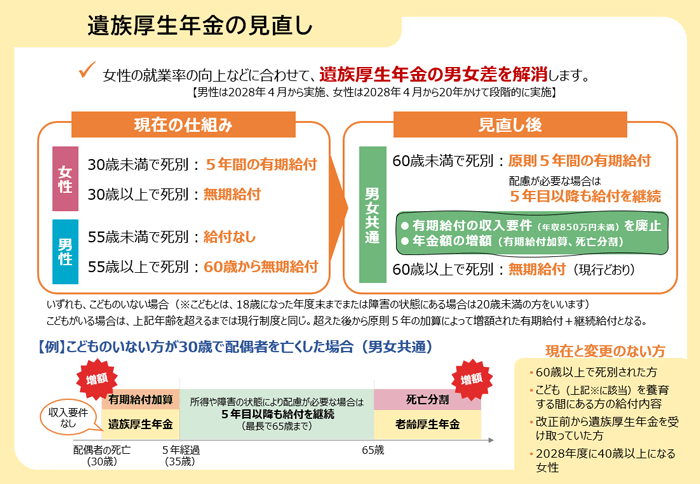

(2)遺族厚生年金の見直しについて

遺族厚生年金の見直しについて

引用元 厚生労働省

遺族厚生年金の大きな改正ポイントは、「5年間の有期給付への変更」と、「中高齢寡婦加算の段階的廃止」です。

また、遺族厚生年金の改正で特に影響を受ける人は、2025年時点で「52歳以下の男性」および「37歳以下の女性」です(2028年時点では、男性:55歳以上、女性:40歳以上です)。

①5年間の有期給付について

子どもがいない20代〜50代の遺族は、男女ともに「原則5年間の有期給付」となります。

法律施行後において、「2028年度末時点で40歳未満であり、子どものいない女性」は、有期給付変更の影響を受けます。

一方、これまで遺族厚生年金の受給対象外だった「2028年度末時点で60歳未満であり、子どもがいない男性」は、新たに受給できる可能性が出てきます。

また、支給期間が5年に短縮されることへの配慮として、「有期給付加算」が導入され、現在の遺族厚生年金の約1.3倍の額が支給されることとなります。

障害年金受給者や収入が著しく低い受給者には、5年後以降も支給を続ける「継続給付」が設けられます。

改正の施行時期は以下のとおりです。

| 男性 | 2028年4月から一斉に新制度が適用 |

|---|---|

| 女性 | 2028年4月から20年かけて段階的に移行 |

60歳以上で配偶者と死別した人や、子どものいる人は現状どおりの給付です。

②中高齢寡婦加算の段階的廃止について

2028年4月以降、中高齢寡婦加算も段階的に廃止される予定です。

最終的には25年かけて廃止される予定であり、将来的には子どもがいない配偶者への加算はなくなり、現行制度よりも受給額が減る可能性が高いとされています。

現行受給者に対しては影響が出ないよう、急激な変更ではなく、緩やかな縮小措置が取られる形となっています。

遺族年金の疑問は専門家に相談しよう

遺族年金は、残された家族の生活を支える大切な制度です。

公的年金による遺族年金は、原則として所得税も相続税も課税されません。

ただし、民間の個人年金や確定給付企業年金の一部には、相続税の課税対象となるものがあるため、注意が必要です。

また、今回の年金改正法の成立により、遺族年金の仕組みも大きく変わります。

記事で取り上げた内容のほかにも、今回の改正には、在職老齢年金の見直しや、短時間勤務者等の年金の充実化、iDeCoなどの私的年金制度の拡充も盛り込まれています。

いずれも、高齢期における生活の安定を図るための内容であり、今後も年金制度は高い注目を浴びるテーマと言えるでしょう。

「遺族年金はいくらもらえるの?」

「この個人年金って、相続税の課税対象になるの?」

年金や相続のお困りごとがある場合は、早めに専門家へ相談することをおすすめします。

ベンチャーサポートグループでは、相続税に強い税理士と年金制度に詳しい社会保険労務士が連携し、お客様の相談にワンストップでサポートできる体制を整えています。

初回の相談は無料ですので、ぜひお気軽にご相談ください。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。