この記事でわかること

- 信託登記は相続税対策にはならないことが理解できる

- 信託登記で相続税が発生するのは財産が移るときであることが分かる

- 委託者や受託者の死亡ケース別の信託登記の相続税について分かる

- 信託登記で相続税以外に発生する税金について理解できる

家族信託で財産管理を行う場合、信託登記によって信託財産であることが明確になり、相続や贈与された財産ではないことが証明できます。

そもそも、相続税は、実際に財産が移転するときに発生するもので、信託登記に起因するものではないため、相続税対策にはなりません。

以下では、信託登記に相続税の節税対策としての効果は期待できないことや、信託登記でいつ相続税が発生するのかについて、詳しく紹介します。

また、委託者や受託者が死亡するなど、どのようなケースで相続税がかかるかや、相続税以外にかかる税金には何があるかについても紹介します。

目次

信託登記は相続税対策にはならない

家族信託で将来的な財産の承継について決めておけば、「親亡き後問題」「伴侶亡き後問題」への対応や、円滑な相続や資産承継への有効な解決策となります。

つまり、家族信託は、遺言に代わる機能も果たすことができるのです。

一方、家族信託の受託者は、信託財産を自身の財産と分別して管理する義務を負い、登記できる財産については、信託登記をしなければなりません。

信託登記では、所有者欄に「受託者」の身分が明示されたうえで、氏名と住所が記載される「所有権移転登記」を行うことになります。

家族信託や信託登記を検討中の方は、このように所有者が変わる信託登記を行うことによって、相続税がどうなるのか気になるところでしょう。

しかしながら、そもそも家族信託は相続税対策ではなく、高齢化した親のスムーズな財産管理や、相続で揉めないことなどを目的とする手段です。

信託財産を管理する一環として不動産の売却や買替えなどを行った結果、節税効果を生むこともあり得ますが、相続税の節税対策にはなり得ません。

信託登記で相続税が発生するのは財産が移るとき

家族信託は、所有する財産の管理や運用を、信頼できる家族に託し、その財産やそこから生まれた利益を、指定した方に渡すことが基本です。

さまざまな用語が現れますから、意味をおさらいしておきましょう。

まずは、信頼して財産を預けることが「信託」で、これを書面にしたものが「信託契約」です。

「委託者」は、所有する財産を預ける方、それを預かって管理や運用する方が「受託者」、利益を得る方が「受益者」です。

信託契約では、財産の所有者を受託者に移転するため、受託者が所有者になるものの、あくまでも「形式的な」移転であることが大きな特徴です。

一方、受益者は、信託財産から生まれる利益を受取る権利である「受益権」を持つことになり、この受益権は相続の対象にもなります。

つまり、信託契約で指定された方だけが受益者になるのではなく、最終的に相続する方も受益者となることを覚えておきましょう。

相続税の発生

相続税は、信託登記をするだけでは相続税が発生することはなく、委託者から受益者に財産が移るときにのみ相続税が発生します。

家族信託では、基本的に委託者に課される税金はなく、信託契約の履行に基づいて利益を受け取る「受益者」が課税の対象です。

受託者も、信託登記を行うと財産の所有権が形式的に移転するものの、財産の管理を行う立場になるだけであって、利益を得るわけではありません。

したがって、信託登記の時点で、受託者に相続税が発生することもありません。

相続税が発生するのは、委託者の財産が、委託者以外に移るときであって、委託者兼受託者が死亡した場合や、第二、第三と続く受益者が亡くなった場合です。

委託者兼受託者の場合

たとえば、父が「委託者」であるとともに「受益者」でもあり、委託者の死亡と同時に終了する家族信託について確認しましょう。

委託者兼受益者である父が死亡すると、家族信託が終了し、受益権は相続人に引き継がれるとともに、ここで相続税が発生します。

「後継ぎ遺贈型受益者連続信託」の場合

この信託は、受益者が死亡した時に、あらかじめ定めておいた次の受益者が引き継いでいくタイプの家族信託契約です。

たとえば、最初の受益者である父の死亡後には母が受益者になり、母の死亡後は長男が受益者になるように「受益権」が承継されていくものです。

ちなみに、承継する受益者には、出生前の孫などを指定することも可能です。

ただし、受益権の承継についての回数制限はないものの、信託期間が30年を経過すると、新たに受益権を承継できるのは1回に限定されます。

この「受益者連続」信託の場合は、受益者の死亡によって受益権が承継されるたびに遺贈とみなされ、相続税の課税対象となります。

つまり、受益者である父が死亡すると、母が受益者になるとともに、相続税の課税対象者になります。

また、受益者となった母が死亡した場合は、母のケースと同様、受益権は長男に移るとともに、長男には相続税の支払い義務が生じます。

委託者や受託者の死亡ケース別の信託登記の相続税について

信託登記時やその後、どんなときに相続税が発生するか、また、だれに相続税の支払い義務が生じるかが分かりにくいかも知れません。

以下では、委託者や受託者の死亡ケース別に、相続税がどうなるのかを確認していくことにします。

また、委託者が唯一の受益者で終わるケースや、受益者が引き継がれていくケースについて確認し、相続税が発生するイメージを掴みましょう。

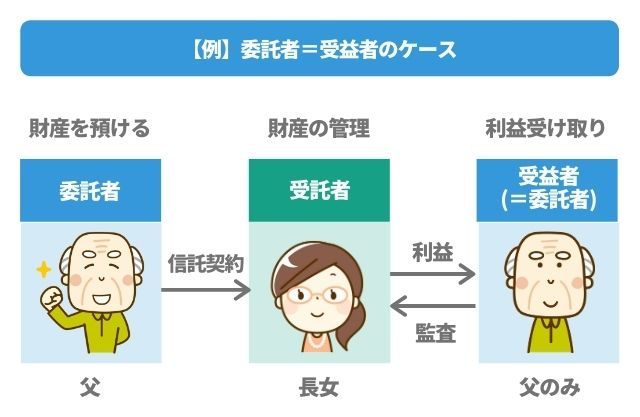

委託者=受益者のケース

まずは、最もシンプルなケースとして、委託者である受益者が死亡した後の定めがない信託契約について確認しましょう。

委託者=受益者

委託者が死亡すると、信託契約上の受益者も存在しなくなります。

第二受益者の定めがない信託契約は、当初の受益者の死亡とともに終了し、信託財産についての受益権は通常の相続と同様、相続人が譲り受けます。

この際、相続人は信託財産から発生する利益を得ることができる受益権を相続することとなり、相続税の支払い義務が発生します。

課税の際は、受益権の財産価値を、通常の相続財産と同様の方法によって評価します。

なお、受益権の記載がある遺言書があれば、基本的にその内容に従い、無ければ相続人全員で行う遺産分割協議によって決めることになります。

受託者

受託者が、委託者よりも先に死亡した場合、受託者の地位は相続されないため、次の受託者を選ばなければなりません。

第二受託者の定めがある信託契約では、それに従って受託者が変わりますが、この際、相続税の支払い義務は生じません。

なぜなら、受託者は、信託財産から利益を受ける立場ではないからです。

このケースでは、後継の受託者を委託者が決めることになりますが、死後1年間選ばなければ、信託契約は強制的に終了します。

終了しても受益者は生存しているため、財産が移るわけではありませんから、相続税の支払い義務は生じません。

なお、受託者の相続人は、受託者の地位を相続するわけではないものの、後継の受託者が決まるまで信託財産を管理しなければなりません。

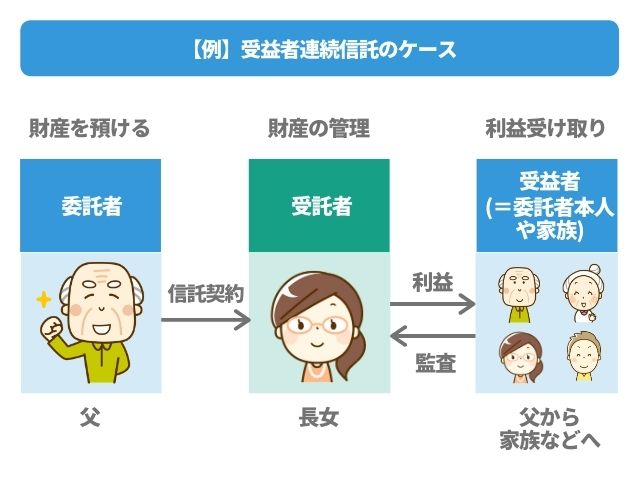

受益者連続信託のケース

次は、父の死亡後は子、子の死亡後は孫などと受益者をあらかじめ指定しておく「受益者連続信託」について確認しましょう。

委託者

委託者の地位は、相続によって相続人が承継するため、委託者が亡くなった場合には、その相続人が委託者になります。

先のケースとは異なり、信託契約が継続するため、相続税は発生しません。

受託者

このケースでも、受託者が死亡した場合は、先のケースと同様です。

第二受託者の定めがある信託契約では、契約に従って受託者が変わるものの、信託契約が続き、相続税の支払い義務は生じません。

なぜなら、信託財産は、受託者個人の財産ではないため、受託者の相続での課税対象にはならないからです。

一方、第二受託者の定めがない場合は、受託者の地位は相続されないため、次の受託者を選ばなければなりません。

仮に委託者が死亡している場合でも、受益者が単独で受託者を選任できることとされています。

選任された受託者は、最初の受託者や、あらかじめ指定された第二の受託者同様、相続税の課税対象ではありません。

しかしながら、受託者の死後、後継の受託者が1年間決まらなければ、信託契約は強制的に終了します。

ただし、家族信託が終了しても、財産が移るわけではありませんから、相続税の支払い義務は生じません。

なお、受託者の相続人は、後継の受託者が決まるまでは信託財産を管理しなければならないことに注意が必要です。

先の受益者

先の受益者が亡くなったときは、次の受益者に受益権が移ります。

この際、信託財産は遺贈されたものとみなされて、相続税の課税対象となるため、次の受益者に相続税の支払い義務が発生します。

最後の受益者

信託契約が継続し、契約で定めている最後の受益者が亡くなったときは、受益権を相続した相続人が、相続税の課税対象者です。

各相続人への配分割合などは、信託契約で定めることも、遺言で定めることもできますし、相続人全員で遺産分割協議を行って決めることもできます。

信託登記で相続税以外に発生する税金

委託者には、基本的に課せられる税金がないものの、受益者には相続税以外に贈与税や所得税・住民税が課される可能性があります。

一方、受託者は利益を得る立場にはいないのですが、信託登記を行うことによって信託財産の所有者としての税金がかかることになります。

以下では、家族信託の信託登記で発生する、相続税以外の税金について確認しましょう。

登録免許税

不動産を信託財産とするためには、所有権を委託者から受託者に移転させるため、所有権移転登記手続きによって信託登記を行う必要があります。

登記手続きの際は、名義が変わったあとの受託者が登録免許税を負担することが一般的です。

一方、受託者が死亡した場合などに、新たな受託者に変更する場合は非課税です。

税率は、建物については固定資産評価額の4/1000、土地については固定資産評価額の3/1000と低率に設定されています。

なお、家族信託の開始後に受益権が承継される場合や、信託が終了する場合にも、登記申請者に登録免許税がかかります。

受益権の相続や贈与、売買などによる受益者の変更を行う場合は、不動産1個当たり1,000円かかります。

また、受益者の死亡など信託が終了して、相続人が引き継ぐ場合は、信託の抹消に不動産1個当たり1,000円が、所有権に移転に固定資産評価額の20/1000が課されます。

固定資産税

毎年1月1日現在の所有者に課される固定資産税は、所有権のある受託者に課されることになります。

不動産取得税

信託登記によって、所有者が委託者から受託者に移りますが、あくまでも形式的な所有権の移転であるため、 不動産取得税は課されません。

贈与税

受益者が委託者本人である場合は贈与税の対象にはならないものの、委託者以外の方が受益者になる場合は、贈与税の対象となります。

なお、相続人が受け継ぐ場合は遺贈とみなされ、相続税が課されることになります。

所得税・住民税

信託財不動産から賃料のような所得が発生する場合や、信託不動産の売却所得が生じた場合などは、受益者が所得税と住民税の課税対象者となります。

まとめ

信託登記後は、信託財産が委託者以外の方に移る時に、相続税などの支払い義務が発生しますが、委託者や受託者にはその義務は生じません。

受託者は、信託登記によって形式的な信託財産の所有者になるものの、利益を受ける立場にはありませんから、相続税が課される心配はありません。

また、受託者の相続人も、受託者の地位を受け継ぐことはないため、受託者同様、信託登記することに伴う相続税の心配は要りません。

家族信託は、相続税の節税効果を期待できるものではありませんが、遺言では指定できないような、孫や甥、姪などを受益者に指定できることが特徴です。

30年という契約期間の制限はあるものの、遠い将来の資産承継について、遺言以上の効果を期待することができます。

ただし、契約内容が法的に有効なものでなければ、その役割を果たすことができないため、家族信託の専門家に相談しながら検討することがおすすめです。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。