この記事でわかること

- 相続税路線価とは

- 相続税路線価と公示価格、実勢価格、固定資産税評価額との違い

- 相続税路線価の調べ方や見方

- 相続税路線価による相続税評価額の計算方法、注意点

被相続人(亡くなった人)が土地を所有していた場合、相続税路線価を用いて、土地の相続税評価額を計算します。土地の相続税評価額の計算は、土地の形状や面積、利用状況などさまざまな要素が絡み合って複雑であるため、基礎からしっかりと理解することが重要です。

この記事では、相続税路線価とは何か、相続税路線価の調べ方や土地の相続税評価額の計算方法を解説します。

目次

相続税路線価とは

相続税路線価とは、相続や遺贈、贈与によって取得した土地にかかる相続税や贈与税を計算するときに使用する、道路に面した土地1㎡当たりの価額(千円単位で表示)のことです。

相続税路線価は、国税庁が毎年7月に公表しており、市街地などの道路に面した土地の1月1日時点の価額となります。

土地を相続したら相続税評価額を計算する

土地を相続したら、相続税を計算するために、土地の相続税評価額を求めます。

土地の相続税評価額は、それぞれの道路に付された路線価に、接している土地の面積を掛けて計算します。この路線価を用いて土地の相続税評価額を計算することを「路線価方式」といいます。

なお、路線価は日本全国すべての土地に設定されているわけではなく、都市部の繁華街や商業地、住宅地など、設定されている場所は限られています。

路線価が設定されていない場合は、もう1つの土地の評価方法である「倍率方式」によって計算します。

相続税路線価は相続が発生した年の路線価を使う

相続税の計算において相続税路線価は、相続が発生した年の路線価を使用します。

たとえば、2月に相続が発生した場合には、被相続人が亡くなった年の7月に公表される相続税路線価まで待たなくてはなりません。なお、被相続人が亡くなってから相続税の申告をするまでに年をまたぐ場合も、被相続人が亡くなった年の路線価を使用します。

相続税の申告・納付期限は、相続があったことを知った日の翌日から10カ月以内となるため、相続財産が基礎控除額を超える場合には、相続税の申告のタイミングに注意しましょう。

なお、路線価は、災害等による臨時的な事由によって調整されることがあり、最近では令和6年1月の能登半島地震により調整が行われました。大きな自然災害があったときは国税庁のホームページを確認しておきましょう。

相続税路線価と公示価格、実勢価格、固定資産税評価額との違い

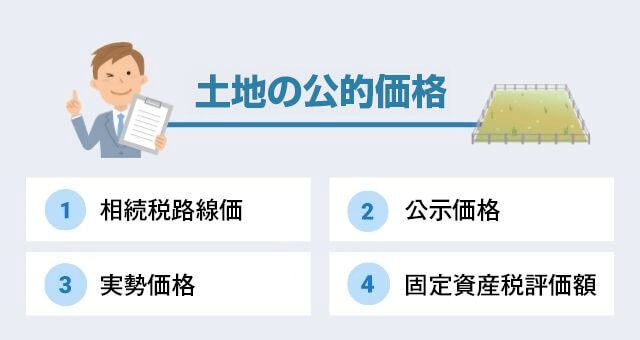

以下のように、土地の公的価格として「相続税路線価」「公示価格」「実勢価格」「固定資産税評価額」の4種類があります。

| 土地の公的価格 | |

|---|---|

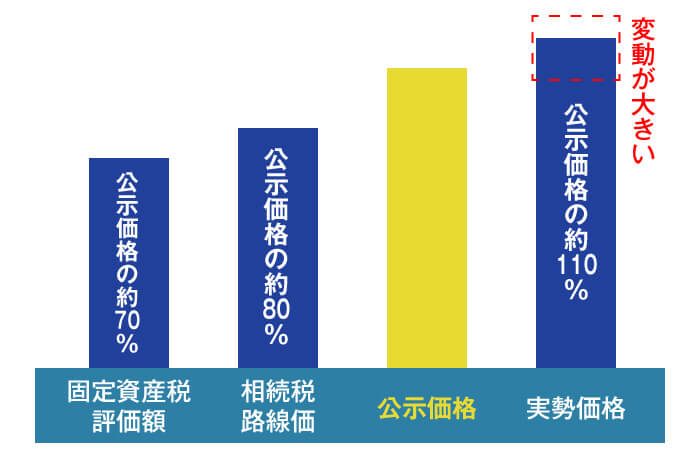

| 相続税路線価 | 国税庁が毎年7月に公表する道路に面する土地1㎡当たりの相続税や贈与税の計算に用いる価格(公示価格の80%程度) |

| 公示価格 | 国土交通省が毎年3月に公表する標準地1㎡当たりの価格 |

| 実勢価格 | 実際に市場で取引されている土地の売買価格(公示価格の90~110%程度) |

| 固定資産税評価額 | 市区町村が3年ごとに定める固定資産税の基準となる価格(公示価格の70%程度) |

国土交通省が公表する「公示価格」は、土地を売買するときの市場価格の参考にされます。また、相続税や固定資産税などを計算するときの基となる「相続税路線価」や「固定資産税評価額」も公示価格と連動し、相続税路線価は公示価格の8割程度、固定資産税評価額は公示価格の7割程度となっています。

相続税路線価を調べる方法

相続税路線価は、「国税庁のホームページ」または「全国地価マップ」のいずれかで調べられます。

それぞれの調べ方を詳しく見ていきましょう。

国税庁のホームページで調べる

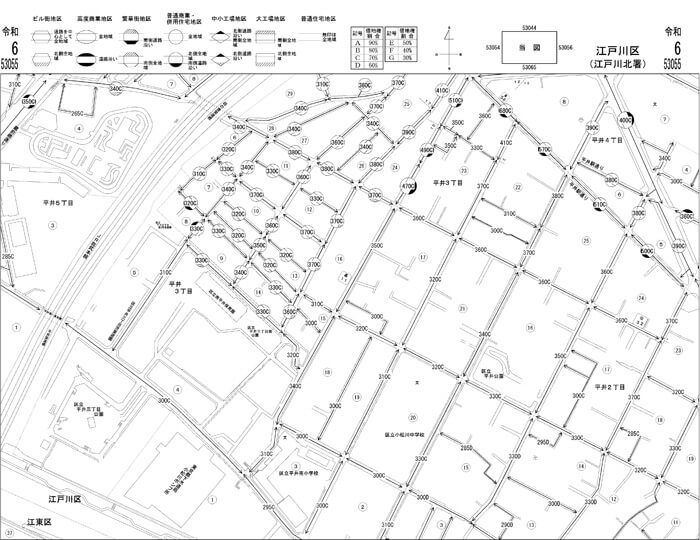

国税庁のホームページ「路線価図・評価倍率表」では、直近7年分の路線価を閲覧できます。

都道府県名をクリックすると、その都道府県の財産評価基準書目次に移ります。目次の中の「路線価図」をクリックすると、市区町村ごとに分かれているため、目的の地域を探して、路線価図を確認しましょう。

路線価図・評価倍率表

出典 国税庁

全国地価マップで調べる

相続税路線価は、一般財団法人 資産評価システム研究センターが運営する「全国地価マップ」でも確認できます。

全国地価マップは、郵便番号や住所を入力するだけで、簡単に相続税路線価を調べられる利便性の高さが特徴です。また、相続税路線価だけではなく、固定資産税路線価や公示価格など他の価格も確認できます。

なお、全国地価マップは、国や地方自治体が一般公開している情報を収集して公表するデータのため、より確実な情報を知りたい場合には国税庁のホームページから確認するようにしましょう。

全国地価マップ

相続税路線価図の見方

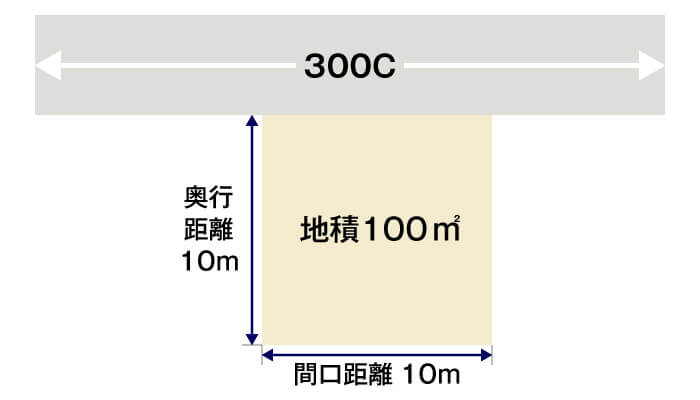

相続税路線価は、下図のように矢印で適用範囲が示され、価額は千円単位で表示されています。たとえば、路線価が「300C」の場合、この道路に面する土地は1㎡当たり30万円です。

数字の後ろのアルファベットは借地権割合を示しており、他人から借りている土地などを評価するときに使用します。借地権割合は、上図のように相続税路線価図の上部で確認できます。

相続税路線価による相続税評価額の計算方法

相続税路線価は、道路に面する土地1㎡当たりの価額で、相続税評価額は「相続税路線価×土地の面積(地積)」で計算します。

たとえば、相続税路線価「300C」の道路に面する土地100㎡の場合、土地の相続税評価額は30万円×100㎡=3,000万円と計算できます。

他人から借りている土地などを評価するときの借地権割合は、以下のとおりです。

| 記号 | A | B | C | D | E | F | G |

|---|---|---|---|---|---|---|---|

| 借地権割合 | 90% | 80% | 70% | 60% | 50% | 40% | 30% |

たとえば、路線価に記号「C」が付くときの借地権割合は70%であるため、土地を借りている場合は更地価格(借地権がついていない場合の土地の価格)の70%となり、他人に土地を貸している場合は更地価格から70%を控除して相続税評価額を計算します。

それでは、土地の利用区分ごとに、具体的に相続税評価額の計算方法を見ていきましょう。

- 自分で利用するための土地の場合(自用地)

- 他人に貸している土地の場合(貸宅地)

- 貸家の敷地として利用している土地の場合(貸家建付地)

- 他人から借りている土地の場合(借地権)

自分で利用するための土地の場合(自用地)

自分で利用するための土地(自用地)の場合、いつでも自由に売却したり、土地の上に新たな建物を建てたりできるため、土地の利用価値は高い状態です。

そのような自用地の相続税評価額は、下記のように計算します。

自用地の相続税評価額=

自用地1㎡当たりの価額×地積

他人に貸している土地の場合(貸宅地)

他人に貸している土地(貸宅地)の場合、土地の所有者は自由に利用できません。他人が建物を建てていることもあり、立ち退き要求などを安易に行えないことから、土地の利用価値が下がるため、他人に貸している土地に応じた価格を減額できます。

貸宅地の相続税評価額は、下記のように計算します。

貸宅地の相続税評価額=

自用地の評価額×(1-借地権割合)

貸家の敷地として利用している土地の場合(貸家建付地)

所有する土地にマンションやアパートなどを建てて、その建物を他人に貸している場合(貸家建付地)も、土地の所有者は自由に利用できません。そのため、土地の利用価値が下がることから、他人に貸している建物部分に応じた土地の価格を減額できます。

貸家建付地の相続税評価額は、下記のように計算します。

貸家建付地の相続税評価額=自用地の評価額×

(1-借地権割合×借家権割合×賃貸割合)

借家権割合は、全国一律で30%と定められています。賃貸割合は、所有する土地に建てられた建物の床面積の合計に占める相続時に賃貸している部屋の床面積の合計の割合となります。

他人から借りている土地の場合(借地権)

建物を建てるために他人から借りている土地(借地権)の場合、借地権は相続財産であるため、相続税の課税対象となります。

借地権の相続税評価額は、下記のように計算します。

借地権の相続税評価額=

自用地の評価額×借地権割合

【参考】相続税路線価が設定されていない土地の場合

相続税路線価は、都市部の商業地域や住宅地など主要地域のみに設定されています。全国に存在する11の国税局および沖縄国税事務所が管轄地域ごとに相続税路線価を公表していますが、都市から離れた山間部などでは設定されていません。

このような相続税路線価が設定されていない地域を「倍率地域」といい、倍率地域の相続税評価額は、固定資産税評価額に一定の倍率を掛けて計算します(倍率方式)。

倍率方式による土地の相続税評価額=

土地の固定資産税評価額×倍率

倍率方式による土地の評価に用いる倍率は、国税庁のホームページ「路線価図・評価倍率表」から確認できます。「評価倍率表(一般の土地等用)の説明」も用意されていますので、併せてご確認ください。

相続税路線価を用いて計算するときの注意点

相続税路線価を用いて計算するときは、以下のような点に注意が必要です。

土地の形状などに応じて相続税路線価を補正する

奥行きが長かったり短かったりする土地や、いびつな形の土地などは、土地の利用価値が低いため、相続税路線価の減額補正ができます。

それぞれ詳しく見ていきましょう。

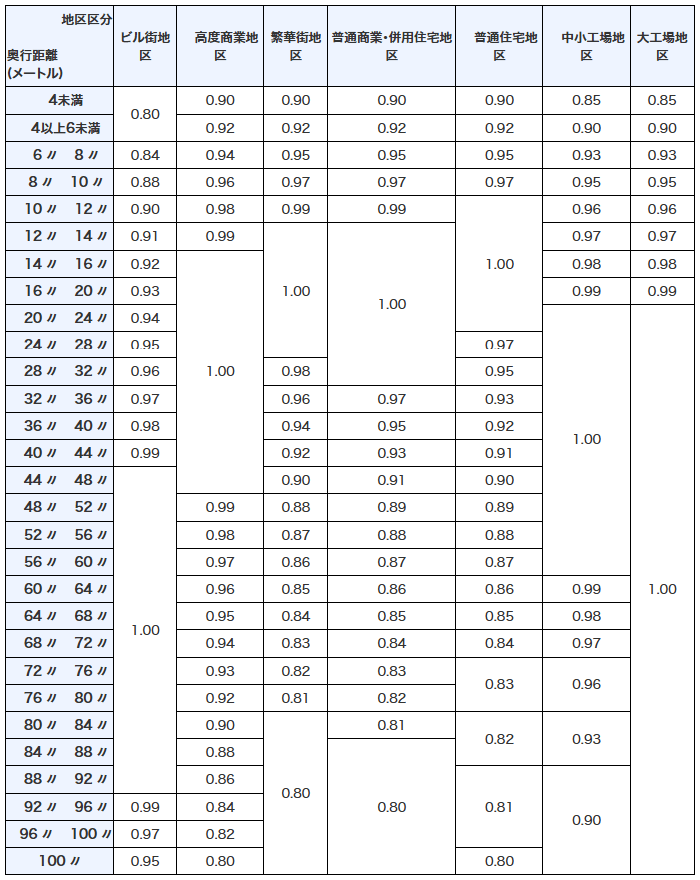

奥行価格補正

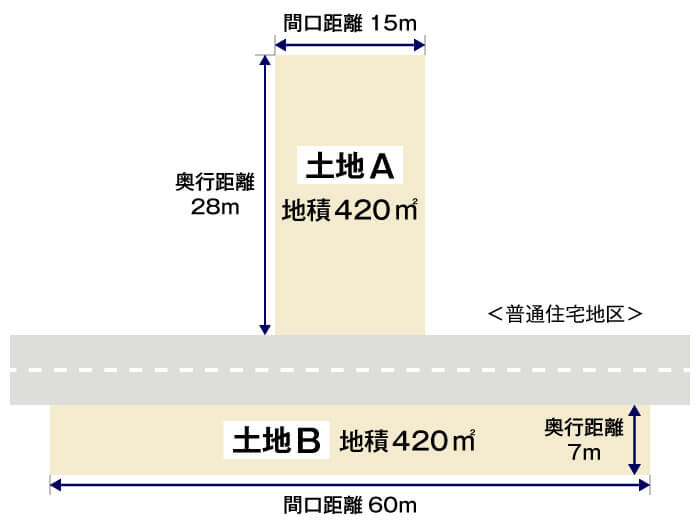

■奥行価格補正に該当する土地の例

奥行価格補正とは、標準的な土地と比較して奥行きが長かったり短かったりする場合に、相続税路線価を補正することです。土地の奥行きが長すぎても短すぎても、土地の使い勝手が悪いため、奥行価格補正によって相続税路線価を減額し、土地の評価額を下げることができます。

図のように、土地Aは接道部分が短く、奥行きが長いため利用価値は下がります。また、土地Bは接道部分は長いものの、奥行きが短いため利用価値は下がります。そのため、土地Aおよび土地Bは奥行価格補正により相続税路線価を減額でき、結果的に土地の相続税評価額も減額となります。

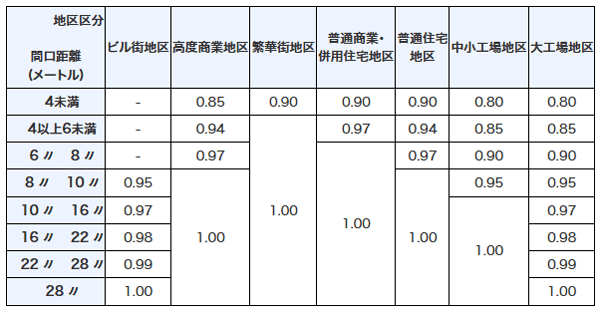

なお、土地の奥行きが同じであっても、土地の地区区分によって補正率は異なります。下記の奥行価格補正率表から該当する地区区分の補正率を用いるようにしましょう。地区区分は、相続税路線価図の上部で確認できます。

奥行価格補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外・平29課評2-46外改正)

引用 国税庁

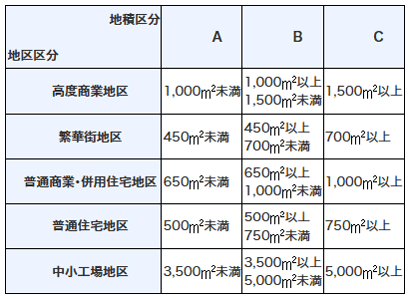

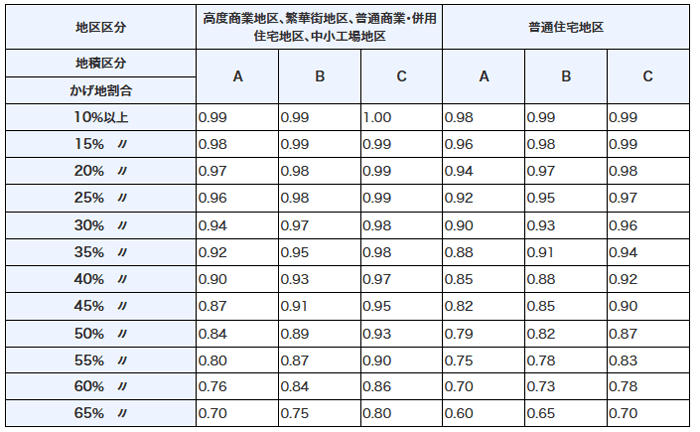

不整形地補正

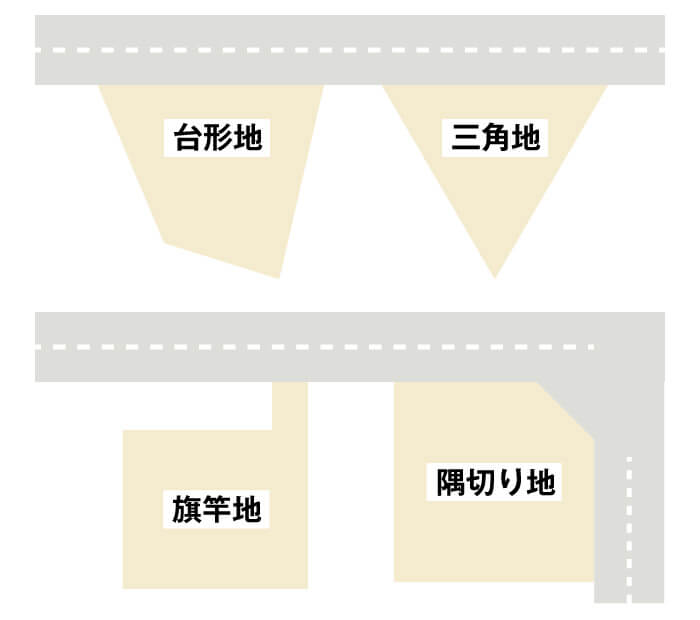

■不整形地補正に該当する土地の例

不整形地補正とは、土地の形状がいびつな場合に、相続税路線価を補正することです。

台形や三角形などのいびつな形の土地は、正方形や長方形の整形地に比べて利用しづらく、利用価値が低いため、不整形地補正によって相続税路線価を減額し、土地の評価額を下げることができます。

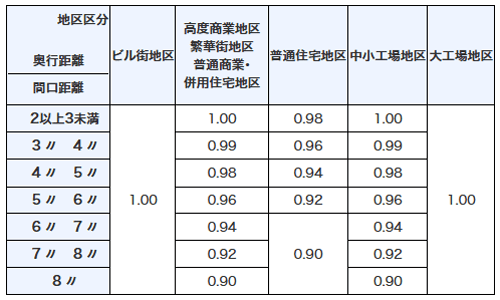

なお、不整形地補正の補正率を決める要素は、地区区分、地積区分、かげ地割合の3つです。地積区分は地積区分表によって確認します。かげ地割合とは、不整形地を囲む想定整形地に占めるかげ地(想定整形地のうち不整形地以外の部分)の割合のことです。

不整形地の相続税評価は非常に複雑なため、相続専門の税理士に相談することをおすすめします。

地積区分表(平11課評2-12外追加・平18課評2-27外改正)

引用 国税庁

不整形地補正率表(平11課評2-12外追加・平18課評2-27外改正)

引用 国税庁

間口狭小補正

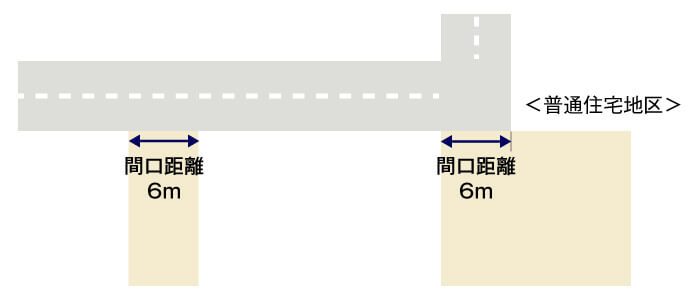

■間口狭小補正に該当する土地の例

間口狭小補正とは、道路に面する間口(道路に接する部分)が狭い土地の相続税路線価を補正することです。

道路に面する間口が狭い土地は、道路に出入りするときに支障をきたす場合があります。このような土地は利便性が低いため、間口狭小補正によって相続税路線価を補正し、土地の評価額を下げることができます。

間口狭小補正は、間口距離と地区区分によって決まります。

間口距離とは、道路と接する部分の距離のことで、間口が狭いほど道路の出入りが難しくなるため、間口距離が短いほど補正は大きくなります。また、地区区分によっても補正率は異なります。

間口狭小補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正)

引用 国税庁

奥行長大補正

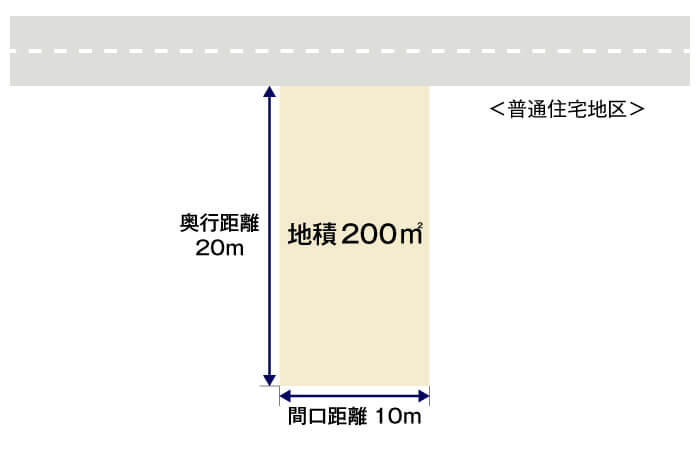

■奥行長大補正に該当する土地の例

奥行長大補正とは、間口に対して奥行きが長い土地の相続税路線価を補正することです。

奥行距離が長い土地は利便性が低いため、奥行長大補正によって相続税路線価を補正し、土地の評価額を下げることができます。

奥行長大補正の補正率を決める要素は、奥行距離と間口距離です。奥行距離が間口距離の2倍以上の場合に、奥行長大補正を適用できます。

たとえば、上図のような奥行距離20m・間口距離10mの土地の場合、奥行距離が間口距離の2倍であるため、奥行長大補正を適用できます。

間口距離に対して奥行距離が長いほど補正は大きくなり、地区区分によっても補正率は異なります。

なお、前述の「奥行価格補正」は、土地の面する道路からの奥行距離が一定基準の長さである場合に、相続税路線価を減額補正できるものです。一方、「奥行長大補正」は奥行距離が間口距離の2倍以上の場合に、相続税路線価を減額補正できるもので、この2つの補正は基準となるものが異なります。

奥行長大補正率表(昭45直資3-13・平3課評2-4外改正)

引用 国税庁

規模格差補正(地積規模の大きな宅地)

| 規模格差補正の対象となる宅地 | |

|---|---|

| 三大都市圏 | 地積が500㎡以上の宅地 |

| 三大都市圏以外 | 地積が1,000以上の宅地 |

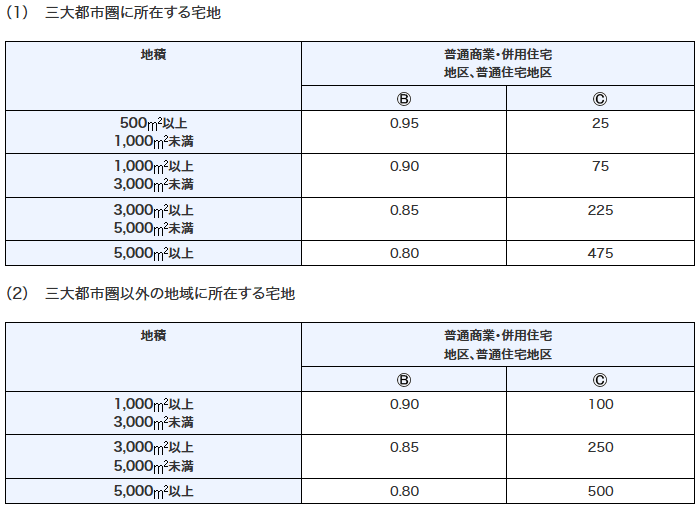

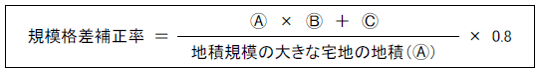

規模格差補正とは、地積規模(土地の面積)が大きな宅地の相続税路線価を補正することです。

地積規模の大きな宅地は、戸建て住宅用地として開発分譲する際に、敷地内道路や公園など(いわゆる潰れ地)が生じます。また、道路や上下水道などの開発工事や整備にかかる費用負担も大きく、開発分譲業者の収益に事業リスクがあることから、規模格差補正によって相続税路線価を補正し、土地の評価額を下げることができます。

規模格差補正率は、以下の計算式で求めます(小数点以下第2位未満は切り捨て)。

計算式の「Ⓑ」および「Ⓒ」は、地積規模の大きな宅地がある地域に応じて、次の表の数値となります。

No.4609 地積規模の大きな宅地の評価

引用 国税庁

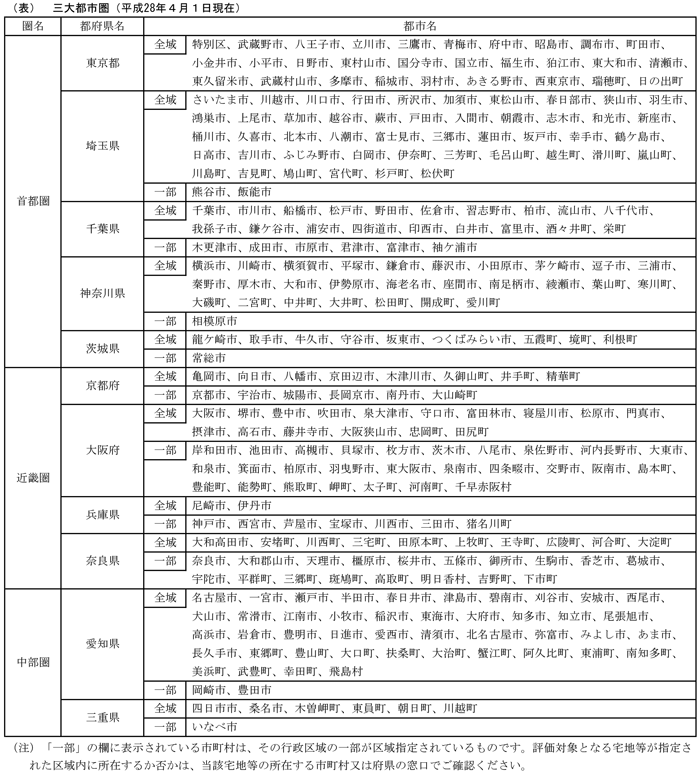

三大都市圏とは、以下に該当する地域のことです。

なお、市区町村全域ではなく、一部の地域のみとなっている場合には、地積規模の大きな宅地が三大都市圏の区域に該当するかどうか、役所の窓口で確認が必要です。

(平成30年1月1日以降用)「地積規模の大きな宅地の評価」の適用要件チェックシート

引用 国税庁

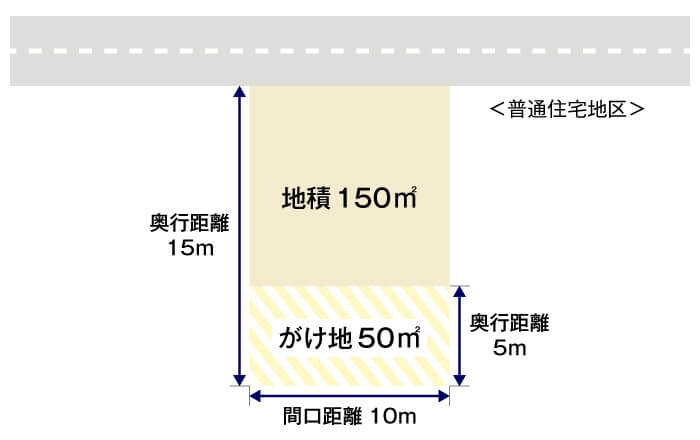

がけ地補正

■がけ地補正に該当する土地の例

がけ地補正とは、宅地内にがけ地がある土地の相続税路線価を補正することです。

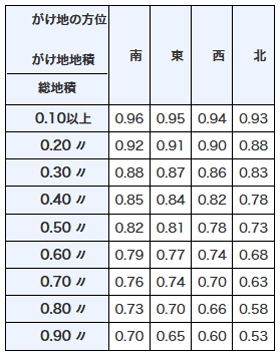

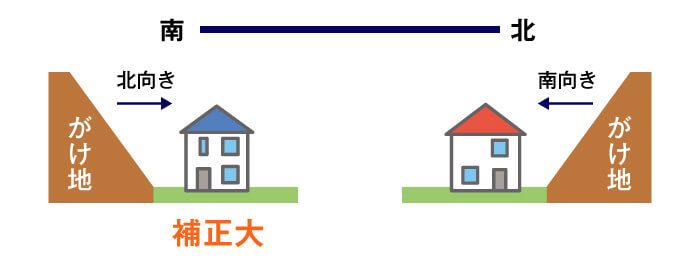

がけ地は、建物を建てるなど通常の用途に利用することが難しいため、土地の利用価値は低下します。そのため、がけ地部分が多いほど補正は大きくなり、がけ地の方位(斜面の向き)によっても補正率は異なります。

がけ地の方位(斜面の向き)は日照などに影響するため、北向きの場合は特に補正が大きくなります。

なお、がけ地の方位が「東南斜面」など、2方位以上の場合は、それぞれの方位ごとのがけ地補正率に、がけ地全体の地積に占めるその方位のがけ地の地積の割合を掛け、合計したものをがけ地補正率とします。

がけ地補正率表(平3課評2-4外・平11課評2-12外改正)

引用 国税庁

接道状況に応じて相続税路線価を補正する

複数の道路に面している土地は、1つの道路に面している土地に比べて利便性が高いことから、相続税路線価を増額補正します。

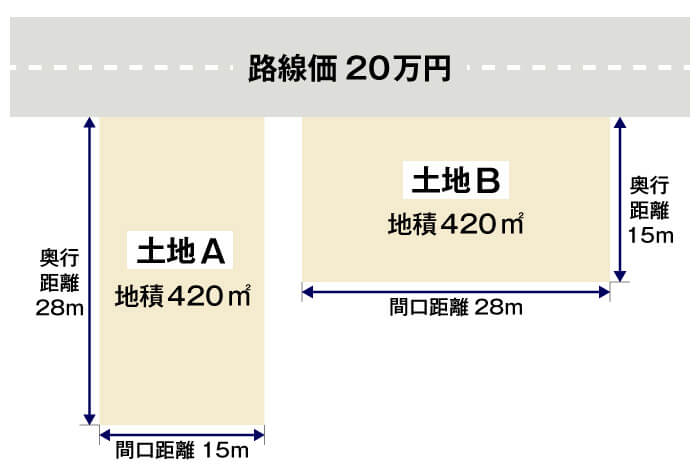

まずは、1つの道路に面している土地の相続税評価額を計算してみましょう。

1つの道路に面している場合

上図の土地A(整形地)は、間口距離15m・奥行距離28mのため、路線価に奥行価格補正のみ適用して、相続税評価額を求めます。

土地Aの相続税評価額

路線価20万円×補正率0.95×地積420㎡

=7,980万円

一方、土地B(整形地)は、土地Aと同じく面積は420㎡ですが、間口距離28m・奥行距離15mであるため、路線価の補正はありません。

したがって、相続税評価額は以下のように計算します。

土地Bの相続税評価額

路線価20万円×補正率1.00×地積420㎡

=8,400万円

間口距離が長い土地は、面する道路への出入りが容易で、建物を建てるときの自由度も高いため、同じ面積の土地であっても、奥行距離が一定以上に長い土地と比べて相続税評価額は高くなります。

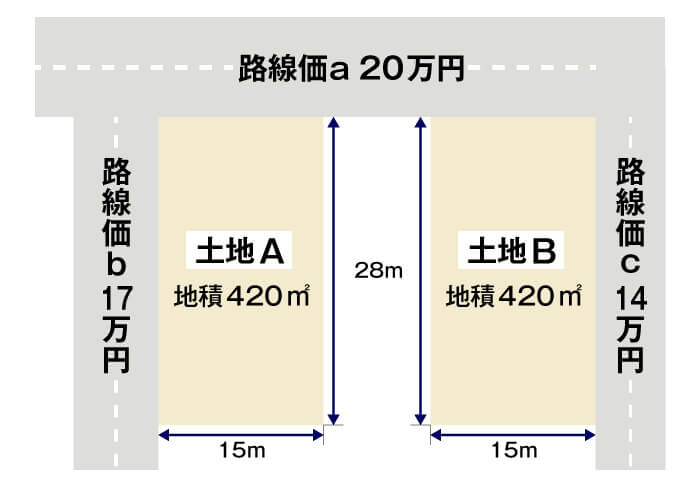

次に、2つの道路に面している土地の相続税評価額を計算してみましょう。

2つの道路に面している場合

土地が2つの道路に面している場合、利便性が高くなるため相続税路線価の増額補正が必要となります。

接道パターンはいくつかありますが、上図のように土地の正面と側方に道路が面しているケースについて相続税評価額を計算してみましょう。

なお、2つの道路に面しているケースでは、相続税評価額を計算する上で、どちらの道路が正面路線になるのかを判定する必要があります。原則として、その土地の面する各路線の路線価に奥行価格補正率を掛けて計算した金額を比較し、金額の高い方を正面路線とします。

土地Aの場合、以下の計算で正面路線を判定します。

| 土地Aの正面路線の判定 | |

|---|---|

| 路線a(正面路線となる) | 路線価20万円×奥行価格補正率0.95=19万円 |

| 路線b | 路線価17万円×奥行価格補正率1.00=17万円 |

このケースでは路線aの方が金額が高いため、路線aが正面路線になり、路線bが側方路線になります。

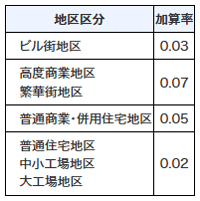

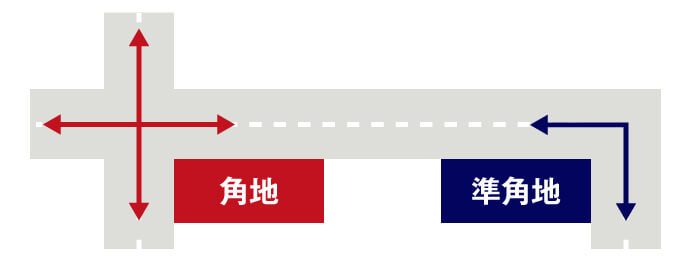

側方路線影響加算

続いて、側方路線になる路線bについて、「側方路線影響加算」を行います。角地(交差点やT字路の角にある土地)あるいは準角地(L字型の道路の内側にある土地)は、利便性が高いことから側方路線価影響加算を行う必要があります。

■側方路線価影響加算に該当する土地の例

側方路線影響加算率表(平3課評2-4外・平18課評2-27外改正)

引用 国税庁

上図の土地Aは角地であるため、側方路線bの側方路線影響加算額は、以下のように計算します。

側方路線価17万円×奥行価格補正率1.00×

側方路線影響加算率(角地)0.03=5,100円

この5,100円を、正面路線価に奥行価格補正率を掛けて計算した1㎡当たりの価額にプラスして相続税評価額を計算します。

土地Aの相続税評価額

(正面路線価20万円×奥行価格補正率0.95+5,100円)

×地積420㎡=8,194万2,000円

同様に、土地Bの相続税評価額を計算してみましょう。

まず、どちらの道路が正面路線になるのかを判定します。

| 土地Bの正面路線の判定 | |

|---|---|

| 路線a(正面路線となる) | 路線価20万円×奥行価格補正率0.95=19万円 |

| 路線c | 路線価14万円×奥行価格補正率1.00=14万円 |

このケースでは路線aの方が金額が高いため、路線aが正面路線になり、路線cが側方路線になります。続いて、側方路線影響加算を行います。土地Bは準角地であるため、側方路線cの側方路線影響加算額は、以下のように計算します。

側方路線価14万円×奥行価格補正率1.00×

側方路線影響加算率(準角地)0.02=2,800円

この2,800円を、正面路線価に奥行価格補正率を掛けて計算した1㎡当たりの価額にプラスして相続税評価額を計算します。

土地Bの相続税評価額

(正面路線価20万円×奥行価格補正率0.95+2,800円)

×地積420㎡=8,097万6,000円

土地A、土地Bともに面積や正面路線価は同じですが、側方路線価や立地(角地または準角地)が異なるため、相続税評価額は約100万円の差となっています。

なお、間口狭小補正や奥行長大補正、規模格差補正などを行う必要がある場合は、地積を掛けて相続税評価額を求める前に、土地1㎡当たりの価額に補正を反映させます。

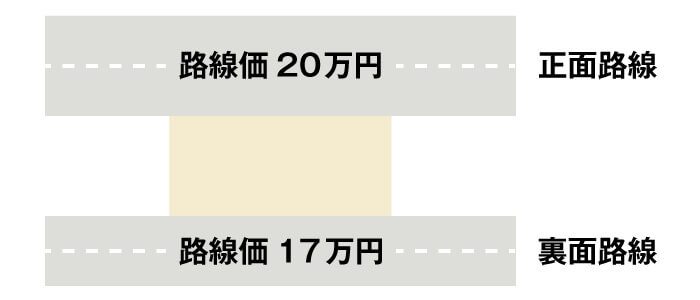

二方路線影響加算

なお、以下のように土地の正面と裏面に道路が面している場合には、側方路線影響加算ではなく、「二方路線影響加算」を行います。

■二方路線影響加算に該当する土地の例

上図のような土地は、正面と裏面の2つの道路を利用できて利便性が高いことから、二方路線影響加算を行う必要がありますので、忘れないようにしましょう。

二方路線影響加算率表(平3課評2-4外・平18課評2-27外改正)

引用 国税庁

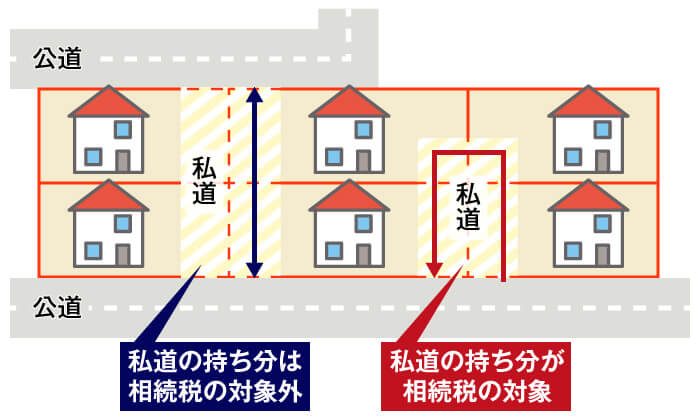

【参考】私道の場合

個人が所有する道路(私道)は、袋小路のように特定の人の通行に用いられる行き止まりの道路の場合、相続税の課税対象となります。一方、不特定多数の人が通行するいわゆる通り抜け道路の場合は、相続税はかかりません。

相続税の課税対象となる私道の相続税評価額は、以下のように計算します。

私道の相続税評価額=正面路線価×

奥行価格補正率×間口狭小補正率×

奥行長大補正率×0.3×地積

このように、相続税の課税対象となる私道は、路線価方式(あるいは倍率方式)によって評価した価額の30%相当額で評価します。

なお、これらの相続税路線価の減額や増額の補正計算は、納税者自身が行わなければなりません。相続税の申告において忘れないようにしましょう。

相続税路線価についてよくある質問

相続税路線価が公示価格の約8割なのはなぜですか?

相続税路線価が公示価格の約8割である理由は、相続税路線価は相続税や贈与税の計算において1年間適用されるため、その1年間の地価変動などを考慮し、土地の売買における実勢価格よりも相続税評価額が大きくなって、過剰な税負担になることを防ぐためです。

公示価格は、土地の売買において参考にされていますが、市場の動向によっては、実勢価格が公示価格を大きく下回ることもあります。

実勢価格よりも相続税評価額が大きいと、納税者の負担が過剰となるため、できるだけ相続税評価額を実勢価格に近づけるべく、相続税路線価は公示価格の約8割に設定されています。

相続税路線価は毎年変わりますか?

相続税路線価は毎年変わります。

国税庁から毎年7月に、その年の1月1日時点の相続税路線価が公表されます。

相続税を計算するときは、被相続人が亡くなった年の路線価を用いますが、贈与税を計算するときは贈与した年の路線価を用いるため、路線価が低いタイミングで土地を贈与すると、贈与税を節税することができます。

また、相続時精算課税制度の適用を受けた財産や相続開始前7年以内*の暦年課税による贈与財産を相続発生時に相続財産に加算する場合も、加算額は贈与したときの時価であるため、将来的に値上がりが見込まれる土地については、早めに贈与することで相続税の節税にも繋がります。

*税制改正により、暦年贈与の持ち戻し期間は2024年以降、3年から7年へ段階的に延長されます。

土地の相続税評価額を計算するときは税理士に相談しよう

この記事では、相続税路線価とは何か、相続税路線価の調べ方や土地の相続税評価額の計算方法を解説しました。

土地の評価では、土地の形状や接道状況などに応じて、相続税路線価を補正する必要があります。適用する補正や正面路線・側方路線などの判定を間違えると、土地の相続税評価額を誤ってしまうため慎重に確認する必要があります。

相続財産のなかでも、土地の相続税評価額の計算は複雑で難しいため、相続専門の税理士に相談することをおすすめします。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。