この記事でわかること

- 家族信託と成年後見制度の違いについて理解できる

- どんな場合に家族信託や成年後見制度を活用するかの選択が自分でできる

- 家族信託と成年後見制度のメリット・デメリットがわかる

みなさんは、今までにご自身の財産管理について考えたことはありますか?

すでに色々と調べ、知識を持っている方、調べようとは思っているけれど、どこから手をつけていいかわからない方。

様々な方がいらっしゃるかと思います。

今回の解説は、従来より活用されてきた成年後見制度(2000年に禁治産制度に代わり施行)と、比較的新しい制度である家族信託(2007年信託法が改正され施行)を見ていきます。

新しい家族信託の方が、全ての点において、成年後見制度より優れているということは決してありません。

それぞれのメリット、デメリットがありますので、両者の特徴を比較し、結局のところ、どのようにして選択し、どのような場面で活用すればいいのかをわかりやすく解説します。

目次

民事信託(家族信託)と成年後見制度の違いは5つ

財産管理の制度には、様々なものがあります。

その中でも、成年後見制度は従来より活用されてきた比較的馴染み深い制度かと思います。

一方、家族信託は近年になって整備された比較的新しい制度であり、まだ知名度もそこまで高くない財産管理制度の一つと言えるでしょう。

両者にはそれぞれ特徴やメリット・デメリットがありますので、解説をお読み頂いて、しっかり比較をし、目的に合った方を選ぶようにしてください。

まずおさらいとして、家族信託と成年後見制度について簡単に解説します。

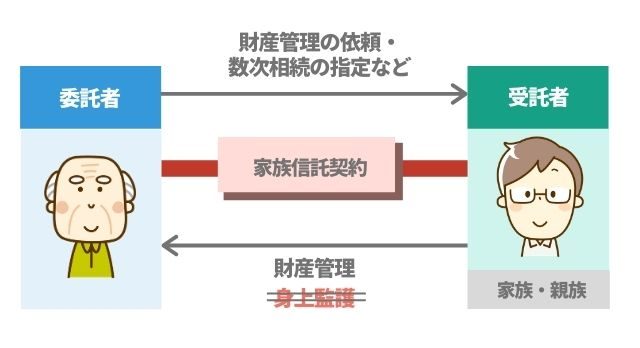

家族信託とは、家族間で委託者と受託者を決めて、信託法に基づいて締結する信託契約です。

委託者が、認知症や障害による判断能力の低下などの場合に備え、受託者にどのように財産管理をしてもらいたいか、さらには相続の内容を協議し、契約をもって取り決めます。

信託契約の内容として設定する信託財産には、銀行口座や不動産などが含まれます。

不動産については、名義を受託者とする所有者変更登記によって、委託者を除き受託者のみで処分などの手続きをすることが可能になります。

比較的自由度の高い内容を当事者間で取り決めることのできる、柔軟性の高い制度です。

成年後見制度とは、被後見人の高齢や障害による判断能力の低下による不都合を、後見人となる第三者が財産管理や契約の締結などを行い、支援するための制度です。

被後見人の家族や親族などが、家庭裁判所に後見開始の審判の申し立てを行うことから始まります。

その後、家庭裁判所により、審判がくだされ、後見人が選任され、後見開始という流れになります。

成年後見制度には、法定後見制度と任意後見制度があります。

両者の大きな違いは、後見人を誰が選任するかです。

法定後見制度は家庭裁判所により選任され、任意後見制度は本人の判断能力があるうちに自身であらかじめ選任し、契約書によって定めておきます。

両者とも、財産管理能力が低下した場合や、喪失した場合に活用できる制度である点では共通しています。

また、委託者や後見人を仕事を監督する監督人を設置することができます。

特に、成年後見制度は、家族・親族以外の第三者が後見人となる場合があり、後見人と被後見人との間で十分な信頼関係を築けていないことも考えられますし、近年では、残念ながら、被後見人や委託者の財産を横領するという事件もあります。

そのような場合には、後見人の仕事ぶりを監督する監督人の役割が重要となってくるでしょう。

ここまで見た中では、あまり大きな違いが見当たらないかと思います。

それでは、ここからは両者がどのように違うのか、具体的に解説していきます。

役割

家族信託は、主に将来のために行います。

たとえば、認知症などへの備えのための財産管理や、生前に死後の財産承継を決めるための契約です。

成年後見制度は、現在の不自由のために行います。

たとえば、判断能力が衰え支援が必要となった場合に、被後見人の財産管理・身上看護をするために後見人を設定します。

財産管理者の権限

家族信託は、信託財産の管理処分を任された受託者に権限が与えられます。

その権限の範囲や対象は、信託契約によって定められたものです。

成年後見制度は、原則として、全財産におよび、権限が与えられます。

ただし、一定の財産の処分には、家庭裁判所の許可が必要となるので、注意が必要です。

財産の管理・処分方法

家族信託は、受託者の責任により、目的の範囲内で自由に管理・処分が可能です。

たとえば、不動産の売却もできます。

なぜなら、名義を受託者名義とすれば、受託者による処分ができるようになっているためです。

成年後見制度は、被後見人に代わって法律行為を行う制度であり、後見人は包括的な権限を持ちます。

一方で、本人の利益のための制度であるため、原則的には財産を維持しつつ、本人のためにのみ支出をすることが可能です。

家族や親族が望んだとしても、それが本人のデメリットであれば、その行為を行うことはできません。

その例としてあげられるのが、相続税対策です。

生前贈与は、被後見人の財産が減少しますので、いくら相続が発生した時のためと言えど、本制度上は認められない行為と言えます。

これを踏まえて考えますと、成年後見制度は、後見人と言えど、積極的な運用が難しく、財産の処分に関する自由度が少ない制度であると言えます。

期間

家族信託は、契約によって、期間を設定することができます。

つまり、判断能力の低下前から契約開始し、委託者の死亡や本人の死亡後の数世代先までを設定することが可能です。

これを数次相続といいます。

成年後見制度は、一度開始すると被後見人の生涯にわたって続きます。

つまり、被後見人の判断能力低下後から死亡までとなります。

費用面

開始前にかかるイニシャルコストと制度を活用する上でかかるランニングコストを考えます。

家族信託は、専門家に相談したり、契約書を書いてもらう場合は、イニシャルコストがかかります。

原則、ランニングコストはかかりません。

それは、受託者が家族や親族であるために、そこに報酬が発生することが稀だからです。

ただし、信託監督人など、家族・親族以外の第三者に依頼をした場合には、その報酬が発生します。

成年後見制度は、家庭裁判所への申立手続きが必要となります。

これに伴い、印紙代等実費がかかります。

また、これを家族信託と同様に、専門家に相談や依頼をした場合には、その分のイニシャルコストがかかります。

後見人は家庭裁判所によって選任されますが、これが家族ではなく、専門家などの第三者になった場合は報酬が発生します。

横領などのトラブルを防ぐためにも専門家が選任されることが多々あります。

また、資産の額に応じて、監督人が選任されます。

この監督人も専門家が選ばれることが多く、ここにも費用がかかります。

これを表にまとめてみます。

| 役割 | 権限 | 管理・処分方法 | 期間 | 費用 | |

|---|---|---|---|---|---|

| 家族信託 | 将来への備え | 契約により自由 | 目的の範囲内で自由 | 契約で自由に設定 | 低い |

| 成年後見制度 | 現在の不自由への支援 | 全財産 | 維持 | 開始後一生涯 | 比較的高い |

民事信託(家族信託)のメリット・デメリット

比較的新しく、使い勝手のいい制度である家族信託にも、メリット、デメリットがあります。

家族信託の仕組みからメリットまでデメリット

家族信託の仕組み

家族信託がどのような仕組みになっているのか、図で示します。

これで、イメージを掴んでみてください。

3つのメリット

まずは、家族信託のメリットから解説します。

契約の当事者が信頼できる家族・親族である

家族や親族は、元々信頼関係を築けていることが多い上に、家族間での特別な事情などもお互いが理解できている場合が多いかと思います。

そのような当事者間で締結する契約ですので、安心感を持ってスムーズに進めることができます。

死後の財産の承継先に関しても指定できる

委託者である本人の死亡後に相続となった場合のみならず、その後の世代にわたる相続人や相続財産の分配などの財産承継について決めることができます。

これを数次相続と言います。

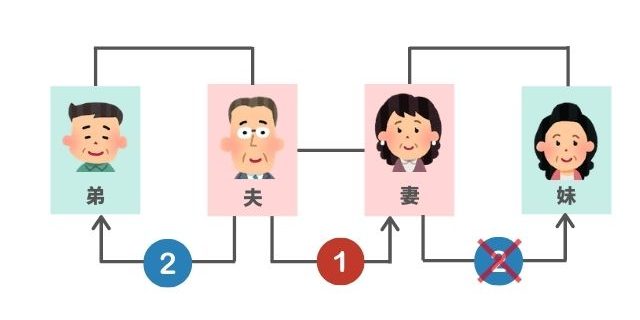

例)お子さんのいないご夫婦の場合

ご主人には妻と弟がいて、妻には妹がいる場合に、ご主人は自分の死後には妻に相続をして自宅に暮らしてもらいたいと考えているが、妻の死後は、自分の弟に相続をしてもらいたいと考えているとしましょう。

本来であれば、妻の死後は、妻の妹が相続をする形となりますが、ここを信託契約により、指定をすることができるのです。

これによって、よりご自身の要望に沿った形の相続をかなえることができます。

経済的負担をなるべく少なくできる

家族信託契約で当事者となるのは、家族・親族です。

したがって、当事者となる委託者と受託者の間で報酬が発生することは、あまりありません。

これが、成年後見制度であると、認知症などで判断能力が低下してから、死亡の間まで、後見人がつきます。

特に法定後見の場合は、後見人を家庭裁判所が選任するということもあり、専門家が選ばれることが一般的です。

そうなると、被後見人の死亡まで続く後見人、後見監督人への報酬で支払う金額がかなり高額になってきます。

それと比較し、経済的負担が少なくて済むでしょう。

2つのデメリット

使い勝手がよく、利点が目立つ家族信託ではありますが、デメリットも理解しておくことが大切です。

ここでは、デメリットについても解説します。

本人が意思能力があるうちに締結の必要がある

家族信託は、家族・親族間とは言えど、委託者と受託者の間の契約です。

したがって、本人(委託者となる者)が契約締結をすることのできる能力を持っていることが必要です。

たとえば、認知症になってからでは、他者が悪意で利用することのないように、口座が凍結されてしまったり、そもそも家族信託契約の締結ができないので、手遅れです。

この理由からも、計画的な準備が必要ですし、協議に時間を要する場合もありますので、注意が必要です。

受託者に身上看護が認められていない

身上看護とは、本人の心身の状態や生活の状況を考慮し、日常生活や介護・療養などに関する法律行為を行うことです。

この意味は、実際に日々の介護や身の回りのお世話をするということではなく、たとえば、日々の生活において発生する契約を行ったり、施設に入所、退所したりする手続きを行ったりするということです。

これが家族信託には認められていないことに注意が必要です。

民事信託(家族信託)がおすすめな方の特徴

メリット、デメリットを踏まえ、家族信託により適している方の特徴をご説明します。

より自由度の高い財産管理を任せたい

家族信託は、契約内容によって、生前にも財産管理を任せることができるなど、開始時期を契約内容で設定することができます。

また、受託者を設定することができるため、委託者本人のみのためになる行為以外も、契約内容で設定することができます。

相続税対策を考えた際の生前贈与も同じような考え方で可能です。

このように、個々人の状況や事情に合わせて、より自由度の高い財産管理の方法を求めている方に適切な制度であると言えます。

複雑な内容の契約を設定する際は、一度専門家に確認された方がいい場合もありますので、その金銭的、時間的余裕があることも念頭に置くとより良いでしょう。

死後の相続について指定したい

ご自身の死亡後のみの相続による財産承継のみならず、2次相続、3次相続などその後の世代による相続についても指定をすることが可能になります。

これは、遺言書によっても指定ができないために、家族信託によって設定をすれば、大変使い勝手の良い制度とご理解いただけるでしょう。

このように、財産承継について、ご自身の考え方や計画がある方にとっては、大変便利な制度であると言えるのが、家族信託です。

費用を抑えたい

家族信託は、成年後見制度のように月々の費用がかかりません。

信託契約を結ぶための初期費用はかかりますが、一度信託契約を結べば、そこから追加の費用はないです。

成年後見制度は、後見人・後見監督人への報酬を毎月支払い、追加業務があれば別途報酬の支払いが必要になります。

契約の期間が長期化するのであれば、家族信託の方が費用を抑えられるでしょう。

成年後見制度のメリット・デメリット

次に、家族信託よりも長く使われてきた成年後見制度のメリット・デメリットを見てみます。

3つのメリット

まず、メリットについて解説します。

家族や親族が物理的に近くにいない場合も支援を受けることができる

同居の家族がいなかったり、親族が遠方に住んでいたりと、身近に頼れる人がいない場合でも、専門家を後見人として選任することで、解決することができます。

専門家であれば、知識も豊富ですし、職業ということもあり、安心感もあるでしょう。

身上監護により、身の回りのサポートを受けることができる

家族信託には設定されていない、身上監護を受けることができます。

これにより、想定外のトラブルにも後見人が対処することができます。

たとえば、判断能力が低いが故に間違えて契約をしてしまった契約の取り消しなどです。

こうして、財産管理のみならず、生活面でのサポートも受けることができるのです。

対策をとっておらず、本人が判断能力を喪失した場合にも対応できる

任意後見契約や家族信託を設定しておらず、本人が認知症などにより判断能力を失った場合は、被後見人の銀行口座が凍結されたり、不動産の売買などの処分ができなくなってしまいます。

そんな場合には、成年後見の審判を申し立てることにより、家庭裁判所が後見人を選任し、財産管理ができるようになります。

これは、メリットと言える側面がある一方で、本制度のデメリットの側面もあります。

裏返して言えば、成年後見制度を利用しなければ、いくら家族や親族であっても、財産管理ができないことになるのです。

この点には注意が必要ですので、よく理解をした上で早めの対策をとっておく必要があるでしょう。

2つのデメリット

次に、デメリットについて解説します。

開始後の解約ができない

成年後見制度は、一度開始すると、解任されない限り、本人の死亡まで継続となります。

これは、後見人が本来の目的に添った適切な人物であった場合、被後見人にとっては、一生サポートをしてくれる味方がいて、心強い制度ではあります。

その反面、後見人にとっては、重い職責が科されることになります。

家庭裁判所に、定期的に被後見人のために行った財産管理の内容の報告をしなければなりません。

他の仕事が忙しくなったなどの理由による自身のタイミングでの途中退任はできませんので、負担は大きく、それなりの覚悟も必要となります。

これと同時に被後見人にとっても、一つの事柄だけサポートを頼みたいや短期間のサポートのみで十分といった臨機応変な対応を求めることは難しいということになります。

財産の処分ができない

成年後見制度では、財産管理をすることはできます。

しかし、この財産管理とは、被後見人である本人にとって利益になることでなければなりません。

たとえば、相続対策のための不動産の売却は、本人の財産が減少することになるために、難しいのです。

このように、総じてみれば関係者のためになっているようなことでも、臨機応変に行うことができない場合があり、不便な点と言えるでしょう。

成年後見制度がおすすめな方の特徴

他の制度のメリットも解説しましたが、そんな中でも成年後見制度を活用すべき場合について解説します。

認知症や障害などを理由とする生涯のサポートが必要な方

先にも述べましたが、成年後見制度は一度開始すると、後見人に問題がある場合など解任となる以外は途中で自由に辞退することはできません。

したがって、一時のサポートではなく、生涯にわたってサポートが必要な方にとっては本制度は安心を獲得できるものになるのではないでしょうか。

頼れる身内がいない方

財産管理や身上監護を頼める身内がいない場合や、身内はいるけれど、信用ができないという場合には、本制度が有効です。

専門家など、職業として後見人を勤めてくれる職業後見人によるサポートを受けることができるからです。

知識があり、専門家ともなると安心感の獲得にもつながるでしょう。

財産でトラブルになりたくない方

被後見人の財産について、親族でトラブルが起きそうなら、成年後見人の利用がおすすめです。

裁判所で選ばれた専門家に依頼することで、無駄な親族トラブルを避けられます。

財産の管理を親族が行うと、「取り分で損をしなくたない」という思いから、トラブルに発展するかもしれません。

家族信託を利用できるような身内はいるけど、トラブルを避けるために専門家へ依頼するのも立派な方法です。

トラブルになりたくない人には、成年後見人の利用がおすすめです。

家族信託と成年後見制度は併用可能?

ここでいう併用というのが、使いたい目的に合わせてそれぞれを臨機応変に使うという意味であれば、併用は可能です。

しかし、家族信託と成年後見制度は使うのに適した場面が違いますので、どの状況にも両者を併用できるとは限らないということを注意してください。

ご自身の状況や、財産管理の目的や方法で迷われ、どちらが適しているのか判断に困った場合は、専門家の力を借りるのも手かもしれません。

特に家族信託は、契約内容が比較的自由に取り決められる委託者と受託者間の契約です。

一度締結した契約は、委託者が認知症になった場合など判断能力がかけてしまった場合には、契約内容の改修や再締結が難しくなります。

そのようなトラブルを避けるためにも、併用する場合はなおさら、しっかりと契約の中身を協議し、契約書に落とし込むことが重要であることは、念頭に置いておきましょう。

家族信託か成年後見人で悩んだら専門家に相談しよう

家族信託と成年後見人のどちらがいいの?」と悩んでいる人もいるでしょう。

家族信託・成年後見人で悩んだら、専門家への相談がおすすめです。

ここからは、専門家に相談するメリットを紹介します。

状況を見て適切な方法を選べる

家族信託・成年後見人のどちらがいいのかは、状況によって異なります。

どちらか片方のみを利用した方がいいのか、併用した方がいいのかは、財産・親族・希望する内容によって決めなければいけません。

もし知識のない状態で、成年後見人を選んでしまうと、解約ができずに困る可能性もあります。

そこで専門家に相談すれば、自分たちの状況をよく見たうえで、適切な方法を教えてくれます。

実際に家族信託の締結、成年後見人になっている専門家なら、自身の経験・知識から、間違いない方法を教えてくれるでしょう。

相続まで考えた対策ができる

家族信託・成年後見人で悩んでいる人は、その後の相続まで考えなければいけません。

本人が亡くなって相続が始まったときに、自分たちだけで手続きを進めてしまうと、損をする可能性があります。

相続税は他の税金に比べて高く設定されているため、しっかり節税をしなければ損をします。

「相続はまだ先のことだから」と思うかもしれませんが、相続を見越した上で対策をしておけば、生前贈与を有効活用できたり相続トラブルを避けたりできます。

家族信託・成年後見人を考えている人は、専門家に依頼して、相続の対策までやっておいた方がいいでしょう。

まとめ

家族信託と成年後見制度の違いについて見てきましたが、理解を深めていただけたでしょうか?

このように二つの似た制度との比較によっても、それぞれの制度の理解を深めていただけたかと思います。

財産管理というのは、資産の承継や相続も関わってくるような、人生において重要な事柄であると思います。

この問題に正解はありませんので、より個々人の目的や要望にそって、最善の方法を見つけ、財産管理や相続ができるといいかと思います。

どうしても困った時や不安な時は専門家の力も借りることも重要ではありますが、その際にも、ご自身で少しでも知識があると安心でしょう。

こちらの解説により習得された知識を活用いただいて、今後の財産管理にお役立てください。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。