相続手続きでは、「被相続人」や「法定相続人」など法律用語が用いられます。相続トラブルを回避するためにも、相続に関する基礎知識を身につけることが大切です。

この記事では、被相続人と法定相続人との違い、相続人となる人の相続順位、相続割合など相続手続きで必要となる基礎知識を解説します。また、被相続人や法定相続人に関するよくある質問もQ&A形式でまとめています。

この記事でわかること

- 被相続人とは

- 法定相続人とは

- 相続において被相続人の希望を反映させる方法

被相続人とは

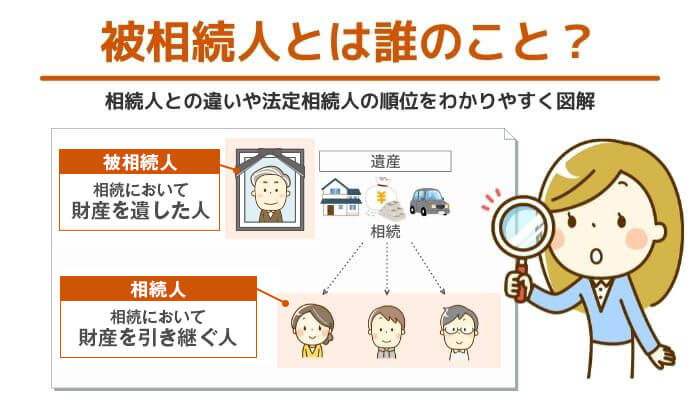

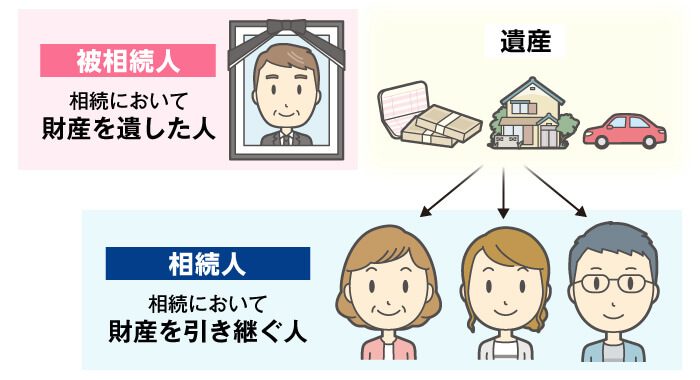

被相続人とは、預貯金や不動産などの財産を遺して亡くなった人のことです。

一般的に亡くなった人のことを「故人」といいますが、相続手続きでは亡くなった人のことを「被相続人」といいます。

一方、被相続人の遺した財産を引き継ぐ人のことを「相続人」といいます。

たとえば、父が亡くなって、母と子どもが遺産を引き継ぐ場合には、父が被相続人、母と子どもが相続人となります。

法定相続人とは

法定相続人とは、民法で定められた相続する権利のある人のことです。

原則として、被相続人の遺言書がある場合は、遺言書で指定された人が遺産を引き継ぎますが、遺言書がない場合は、法定相続人が遺産を引き継ぐことになります。

相続順位

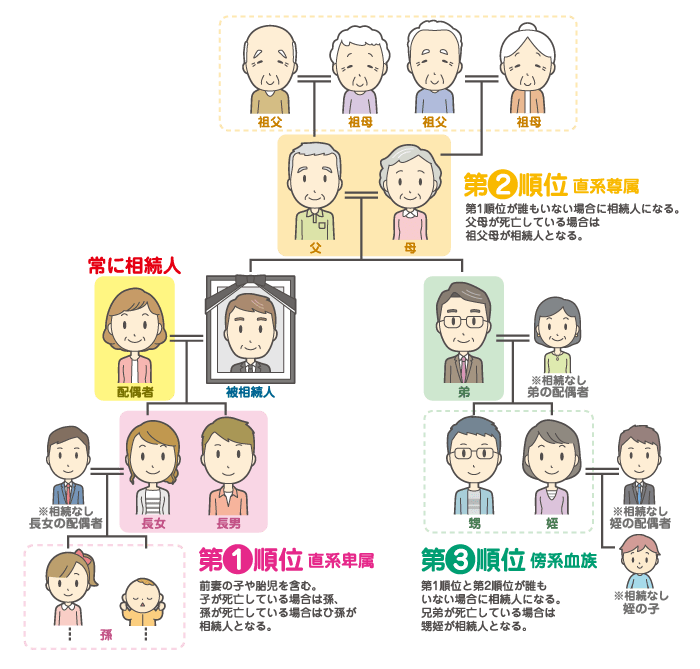

民法によって、相続人となれる人の優先順位(相続順位)が定められており、被相続人の配偶者は常に相続人となります。配偶者以外の人は、以下の順序で配偶者と共に相続人となります。

第1順位:被相続人の子ども

被相続人の子どもがすでに亡くなっているときは、その子どもの直系卑属(被相続人の孫など)が相続人となります。

第2順位:被相続人の直系尊属(父母や祖父母など)

被相続人の父母がすでに亡くなっているときは、被相続人の祖父母が相続人となります。

第3順位:被相続人の兄弟姉妹

被相続人の兄弟姉妹がすでに亡くなっているときは、その人の子ども(被相続人の甥姪)が相続人となります。

第2順位の人は第1順位の人がいないときに相続人となり、第3順位の人は第1順位の人も第2順位の人もいないときに相続人となります。

相続割合

相続割合とは、遺産を誰がどれだけ相続するかを示す割合のことで、遺言書や遺産分割協議によって自由に決めることができます。

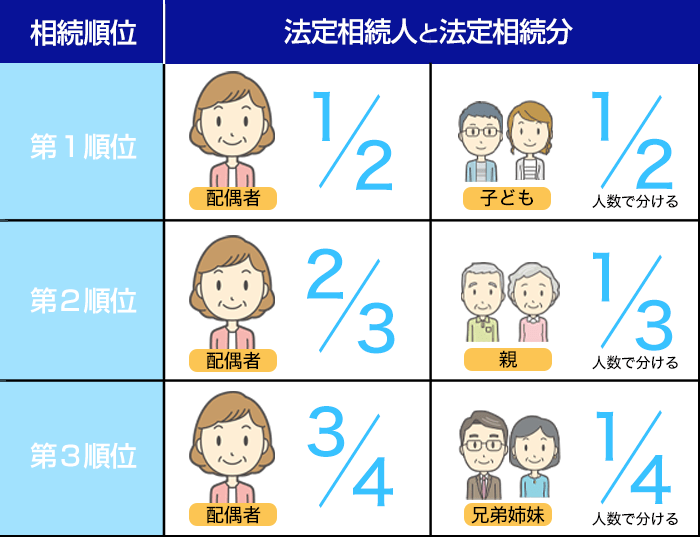

なお、民法によって、以下のように相続人ごとの相続割合(法定相続分)が定められています。あくまでも目安のため、相続人全員の同意があれば、遺産分割のときに法定相続分に従う必要はありません。

配偶者と子どもが相続人である場合

配偶者と子どもが相続人である場合、法定相続分は配偶者1/2、子ども1/2(子どもが複数いるときは子どもの数で按分)となります。

配偶者と親が相続人である場合

配偶者と親が相続人である場合、法定相続分は配偶者2/3、親1/3(親が複数いるときは、親の数で按分)となります。

配偶者と兄弟姉妹が相続人である場合

配偶者と兄弟姉妹が相続人である場合、法定相続分は配偶者が3/4、兄弟姉妹1/4(兄弟姉妹が複数いるときは、兄弟姉妹の数で按分)となります。

法定相続人の調べ方

被相続人が亡くなったときには、法定相続人が誰であるか調査する必要があります。

法定相続人を調べるには、被相続人の出生から死亡までの連続するすべての戸籍謄本を取得します。

なお、これまで戸籍謄本は、本籍地のある市区町村役場の窓口で請求する必要がありましたが、令和6年3月1日から戸籍証明書等の広域交付制度が始まり、本籍地以外の市区町村役場の窓口でも取得できます。

被相続人のすべての戸籍謄本を取得したら、戸籍謄本の記載内容を確認し、法定相続人を確定させます。

ただし、昔の戸籍謄本は手書きで作成されており、非常に読みにくいものもあります。法定相続人が誰か分からないときは、行政書士などの専門家に相談するとよいでしょう。

【よくある質問】法定相続人について

再婚した相手の連れ子は法定相続人になれますか?

再婚した相手の連れ子は、被相続人と血縁関係がないため、法定相続人にはなれません。

ただし、被相続人と再婚した相手の連れ子との間で、養子縁組を行っている場合には、法律上の親子関係が生じるため、実の子どもと同一に取り扱われ、連れ子は法定相続人となります。

被相続人の養子は法定相続人になれますか?

被相続人の養子は、法定相続人になれます。

実の子どもと同様に、第1順位の相続人となり、法定相続分も実の子どもと同じです。

ただし、「相続税の基礎控除額」「生命保険金・死亡退職金の非課税限度額」「相続税の総額の計算」を計算するときに、法定相続人の数に含める養子の数については、被相続人に実の子どもがいる場合は1人まで、いない場合は2人までという制限があります。なお、養子が再婚した相手の連れ子の場合などは、すべて法定相続人の数に含まれます。

被相続人の子どもである胎児は法定相続人になれますか?

民法886条において「胎児は、相続については、既に生まれたものとみなす。」と規定されており、被相続人の子どもである胎児は法定相続人になれます。

ただし、死産となった場合には相続権はありません。無事に生まれてきた場合に、法定相続人となります。

被相続人より先に亡くなった子どもの配偶者は法定相続人になれますか?

被相続人より先に亡くなった子どもの配偶者は、法定相続人になれません。

被相続人より先に子どもが亡くなっている場合、その子どもの子ども(被相続人の孫)が法定相続人として代襲相続します。

相続において被相続人の希望を反映させる方法

相続において被相続人の希望を反映させるには、以下の方法があります。

- 遺言書を作成する

- 生前贈与をする

- 家族信託を利用する

遺言書を作成する

被相続人の遺言書があるときは、原則として遺言書の内容どおりに遺産を分割します。

したがって、生前に遺言書を作成することで、相続権のない内縁の妻(または夫)に財産を渡したり、介護等を担ってくれた子どもに財産を多めに渡したりすることも可能です。

ただし、遺留分を侵害している場合には、遺留分侵害額請求をされる可能性があるため注意が必要です。また、民法で定められた要件を満たしていない遺言書は無効となるため、遺言書を作成するときは行政書士、司法書士などの専門家に相談するとよいでしょう。

生前贈与をする

生前贈与は、被相続人の配偶者や子どもなど、財産を渡したい相手へ確実に渡すことができるため、被相続人の希望を反映させることができます。

また、生前贈与をすることで場合によっては節税に繋がることもあります。ただし、相続開始前1年以内の贈与(相続人に対する場合は10年以内の贈与)は遺留分侵害額請求の対象となります。さらに、贈与する人と贈与を受ける人の双方が遺留分を侵害していることを認識していた場合は、それより前の贈与であっても遺留分侵害額請求の対象となりますので、遺言書の作成と同様、注意しましょう。

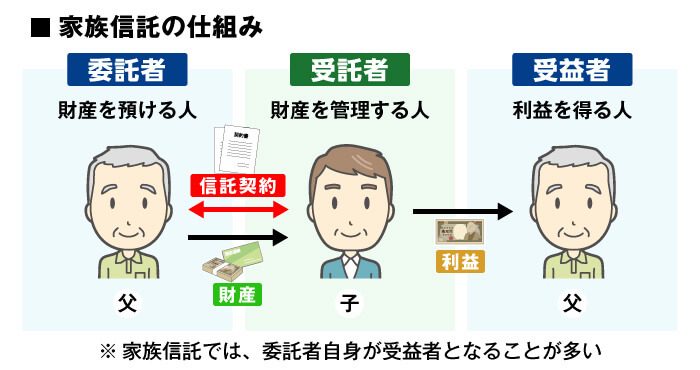

家族信託を利用する

家族信託は、「委託者」である被相続人が信頼できる家族などの「受託者」に財産の管理や運用、処分をしてもらう仕組みです。

たとえば、家族信託を利用すると、認知症などを発症したあとも、障害を持つ子どもに信託財産から生活費を渡して経済的なサポートを続けることができます。また、第二次受益者や第三次受益者など、被相続人が亡くなったあとの財産の継承先を指定できるため、被相続人の希望を反映させることができます。

【よくある質問】被相続人について

被相続人が亡くなったことを銀行はどのように知るのですか?

通常、銀行は被相続人が亡くなったことを遺族から連絡を受けて知ります。

場合によっては、新聞のお悔やみ欄や葬儀の案内などから、被相続人が亡くなったことを銀行が知ることもあります。

被相続人の預貯金はどうなりますか?

被相続人が亡くなったことを金融機関が把握した場合、被相続人名義の口座は相続手続きが終わるまで凍結され、原則として預貯金を引き出すことはできません。

口座凍結を解除するには、下記のような書類を用意して、金融機関で手続きをする必要があります。

- 遺言書

- 検認済調書または検認済み証明書(公正証書遺言・自筆証書遺言書保管制度による自筆証書遺言書以外)

- 被相続人の戸籍謄本

- 預貯金を受け取る相続人の戸籍謄本

- 預貯金を受け取る相続人の印鑑証明書

- 被相続人の通帳、キャッシュカード、貸金庫の鍵 など

- 遺産分割協議書

- 被相続人の出生から死亡までの連続する戸籍謄本・相続人全員の戸籍謄本、または法定相続情報一覧図の写し

- 相続人全員の印鑑証明書

- 被相続人の通帳、キャッシュカード、貸金庫の鍵 など

金融機関ごとに必要となる書類や手続き内容が異なるため、被相続人が亡くなったときは、被相続人名義の口座がある金融機関に確認しましょう。

法定相続人が誰か分からないときは専門家に相談しよう

相続手続きでは、被相続人の遺産をスムーズに引き継ぐためにも、法定相続人の確定が重要となります。家族関係が複雑な場合など、法定相続人が誰か分からないときは行政書士などの専門家に相談することをおすすめします。

また、相続において自分の希望を反映させるためにも、生前のうちに相続専門の税理士や司法書士などに相談しておくと、遺された家族も安心です。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。