この記事でわかること

- 相続税の債務控除の概要

- 相続税の債務控除の対象となるもの

- 相続税の債務控除に関する注意点

相続財産の中に被相続人が残した借金や未払金などが含まれている場合、「債務控除」として相続税の計算時に遺産総額から差し引くことができます。

そのため、相続税を正しく計算するためには、プラスの財産だけでなく、マイナスの財産も正確に把握することが重要です。

そこで、この記事では相続税の債務控除について、制度の概要や対象となるもの、適用に必要な相続税申告書の作成方法などを、注意点を交えて解説します。

目次

相続税の債務控除とは

相続税の債務控除とは、被相続人(亡くなった方)の相続財産から、被相続人が亡くなった時に残していた借入金や未払金などの債務、相続人が負担した葬式費用を差し引いて、相続税の課税価格を算出する制度です。

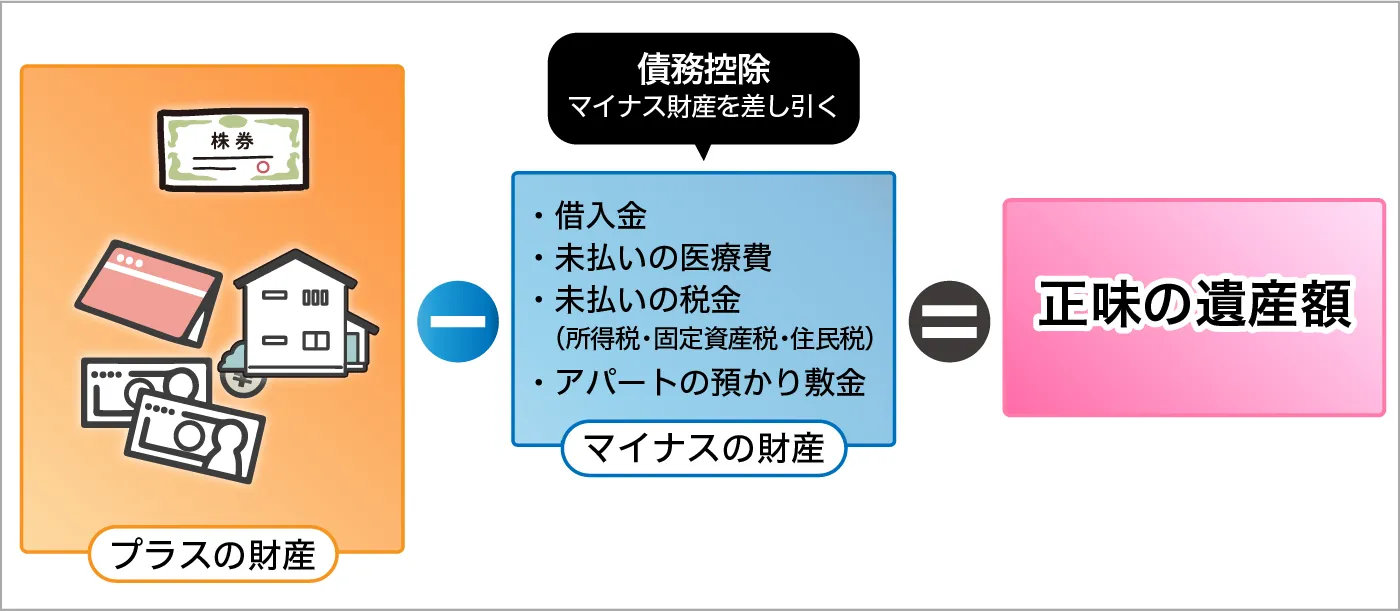

相続税の計算では、被相続人が残した相続財産(プラスの財産)に「みなし相続財産」や「生前贈与財産」を合算したうえで、債務や葬式費用などのマイナスの財産を差し引き、「正味の遺産額」を算出します。

この正味の遺産額が相続税の基礎控除額を超えた場合、相続税申告が必要となります。

債務控除を適用できる人

債務控除を適用できるのは、原則として被相続人の債務を負担することになる「相続人」と「包括受遺者」です。

なお、相続時精算課税の適用者で相続人または包括受遺者に該当する場合も、同じく債務控除を適用できます。

【「包括受遺者」とは】

包括受遺者とは、遺言によって遺産全体の一定割合を受け取る人のことです。

たとえば「財産の3分の1をAに遺贈する」と指定された場合、Aが包括受遺者となります。

債務控除を適用できない人

相続人や受贈者が「相続を放棄した」人や「特定受遺者」に該当する場合、以下のように債務控除を適用することはできません。

- 相続を放棄した人

-

相続を放棄した人であっても、遺贈によって財産を相続することはありますが、放棄した場合は、原則として債務控除を適用することはできません。

ただし、相続を放棄した人が被相続人に係る葬式費用を現実に支払っていた場合、その負担した金額分を遺贈で取得した財産の価格から控除として差し引けます。

- 特定受遺者

-

遺言によって「〇〇の土地を遺贈する」というように、特定の財産を指定して遺贈された人が「特定受遺者」です。

特定受遺者が被相続人の債務を負担していた場合でも、債務控除を適用することはできません。

相続や遺贈によって財産を取得した相続人や受遺者のうち、「被相続人と相続人が共に海外移住者または外国人」というケースなど、一定の要件に該当する場合は「制限納税義務者」となります。

制限納税義務者に該当する場合は、国内財産に係る債務のみに債務控除を適用できます。

債務控除の対象となるもの

債務控除の対象となる債務は、相続税法第13条と14条で規定されており、被相続人が亡くなった時点で存在していた確実な債務です。

具体的には、以下のようなものが挙げられます。

| 債務控除の対象となるもの |

|---|

|

この中から、「借入金」「未払いの税金」「未払いの医療費」「未払いの公共料金」についてと、厳密には被相続人の債務ではありませんが、相続税の計算上、相続財産から指し引ける「葬式費用」について詳しく解説します。

借入金

被相続人が金融機関や個人などから借り入れており、亡くなった時点で残っていた借入金は債務控除の対象となります。

債務控除の対象となる借入金は、相続開始の際に「存在が確実と認められる」債務に限られます。

なお、「存在が確実と認められる」とは、契約などによって法的に支払い義務が確定している状態を指します。

金融機関からの借入金

銀行や消費者金融など金融機関から被相続人が借り入れをしていた場合、借入金は相続開始時点で客観的に明らかな債務として債務控除の対象となります。

したがって、被相続人が亡くなった時点での借入金の残高および未払利息分を、控除することができます。

親族・友人等からの借入金

被相続人が親族や友人などから借り入れをしていた場合でも、その借入の存在が確実であると認められれば債務控除の対象となります。

ただし、金融機関等からの借入金に比べて申告時の税務署のチェックが厳しい傾向にあり、「借入をした経緯」、「金銭消費貸借契約書の有無」「契約内容」「返済実績」「実際の預貯金の移動」などを総合的に勘案して判断されます。

そのため、実際に借入があったことを証明できる資料(借用書、振込記録など)を準備しておくことが重要です。

連帯債務による借入金

被相続人が連帯債務の形式で借り入れを行っていた場合、被相続人が負担する分の金額が明らかであれば、その金額分に対して債務控除を適用できます。

また、被相続人以外の連帯債務者が弁済不能の状態にあり、求償権(きゅうしょうけん)を行使しても弁済(返済)されないようであれば、被相続人の負担部分のみ債務控除を適用できます。

【求償権とは】

求償権とは、連帯債務者の1人が借金をすべて弁済した場合、その他の債務者に対して立替分の支払いを請求できる権利です。

未払いの税金(所得税・住民税・固定資産税など)

被相続人が亡くなった時点で納付期限が到来している、または納税義務が確定している税金で、未払いのものは債務控除の対象となります。

- 所得税

- 被相続人が亡くなった年の1月1日から亡くなった日までの所得に関して、相続人が行う準確定申告に係る未払いの所得税は債務控除の対象となります。

- 消費税

- 被相続人が消費税の課税事業者であった場合、準確定申告で納めるべき未払いの消費税も債務控除の対象です。

- 住民税

-

住民税は毎年1月1日時点の住所に基づいて1年分課税されるため、年の途中で亡くなった場合でも、未払いであれば被相続人の債務となります。

そのため、被相続人が亡くなった時点で未払いとなっている住民税は、相続人が支払った場合、その全額が債務控除の対象となります。

- 固定資産税

- 被相続人が所有していた不動産に係る未払いの固定資産税も債務控除の対象です。住民税と同じく1月1日現在の所有者に1年分が課税されるため、未払い分は亡くなった人の債務となります。

未払いの医療費

被相続人の未払いの入院費や医療費を相続開始「後」に相続人が支払った場合、相続税の債務控除の対象となります。

なお、被相続人と相続人が生計が一であれば、相続人が確定申告をすることにより、所得税の医療費控除を受けることができます。

ただし、相続開始「前」に被相続人が支払った医療費は、相続税の債務控除の対象にはなりませんが、被相続人の所得税の医療費控除の対象となり、適用には準確定申告を行う必要があります。

未払いの公共料金・家賃など

被相続人が契約者となっている公共料金や家賃などの未払い分も、債務控除の対象となります。

- 電気・ガス・水道料金:被相続人が亡くなった日までの使用分

- 電話料金:被相続人が亡くなった日までの使用分

- 家賃:被相続人が亡くなった日までの未払い分

これらの費用は、被相続人が亡くなった日までの分を日割り計算して債務控除の対象とします。

相続発生後に公共料金の滞納が生じた場合

公共料金や家賃などの未払い分が債務控除の対象となるのは、被相続人が亡くなった時点での未払金です。

こうした公共料金などの解約が遅れたことで、被相続人が亡くなった後に追加費用の支払いが生じた場合、債務控除の対象とはなりません。

債務控除の対象となる葬式費用

被相続人の葬式費用は、被相続人の債務ではありませんが、相続税の計算上は債務控除と同様に取り扱われます。葬式費用として控除できるのは、一般的には以下のような費用が挙げられます。

- 通夜・告別式にかかった費用

- 葬儀場の使用料

- お寺に支払ったお布施や戒名料

- 埋葬・火葬・納骨にかかった費用

- 遺体の搬送費用

- 通夜・告別式の参列者への飲食費(常識の範囲内)

なお、葬式費用を控除するためには、支払いの根拠となる領収書が必要です。

お布施や心付けなど、領収書が発行されない費用がある場合は、支払い先の名称、支払年月日、支払い金額など記載したメモを用意しましょう。

ただし、社会通念上高すぎると認められる心付けは控除の対象とならない場合があります。

葬式費用として控除できないものもある

葬儀にかかった費用の中でも、香典返しの費用や、墓地・墓石の購入費用、初七日や四十九日などの法要にかかった費用は、葬式費用として控除することはできませんが、告別式と初七日を同時におこなったことで請求が一緒となり、分けられない場合は葬式費用に含めることができます。

債務控除の対象とならないもの

以下に挙げるものは、債務控除の対象となりません。

| 債務控除の対象とならないもの |

|---|

|

この中から、「団体信用生命保険が付いている住宅ローン」「保証債務」「非課税財産の未払金」について、より詳しく解説します。

被相続人の預貯金口座の解約時に振込手数料が発生しても、債務控除はできない

被相続人の預貯金口座は基本的に解約となり、解約金は相続人名義の口座へ振り込まれますが、振込手数料は債務控除できません。

振込手数料は「相続人が遺産を分けるための費用」であり、預金引き出しにかかる手数料も「遺産を取得するための費用」となります。

従って、被相続人の債務という考え方はできないので注意しましょう。

団体信用生命保険が付いている住宅ローン

住宅ローンに団体信用生命保険が付いている場合、債務控除の対象とはなりません。

「団体信用生命保険付き住宅ローン」とは、住宅ローンの返済途中に債務負担者が亡くなった場合、債務者の代わりに住宅ローンの残高を生命保険会社が支払う契約です。

この形式の住宅ローンの場合、被相続人が亡くなると同時に保険金によって残債がゼロになることから、債務控除の対象とはなりません。

保証債務

被相続人が連帯保証人となっている債務は、被相続人がその債務を履行することになるかどうかが不確実なため、原則として債務控除の対象とはなりません。

ただし、連帯保証人の立場は法定相続人に引き継がれるため、注意が必要です。

保証債務が債務控除の対象となるケースもある

主たる債務者が債務を滞納しているなど弁済不能の状態で、保証人が債務を履行せざるを得ない状況かつ、主たる債務者に対する求償権の行使も難しいときには、保証債務も債務控除の対象となります。

非課税財産に関する債務

相続税の課税対象とならない「非課税財産」に関する債務は、債務控除の対象となりません。

たとえば、被相続人が生前から所有していた墓地や墓石、仏壇などの祭祀財産は、「非課税財産」として扱われます。

こうした祭祀財産の購入費用のローン残高が相続発生時に残っていたとしても、相続税の課税対象ではないことから、未払金は債務控除の対象ではない点に注意が必要です。

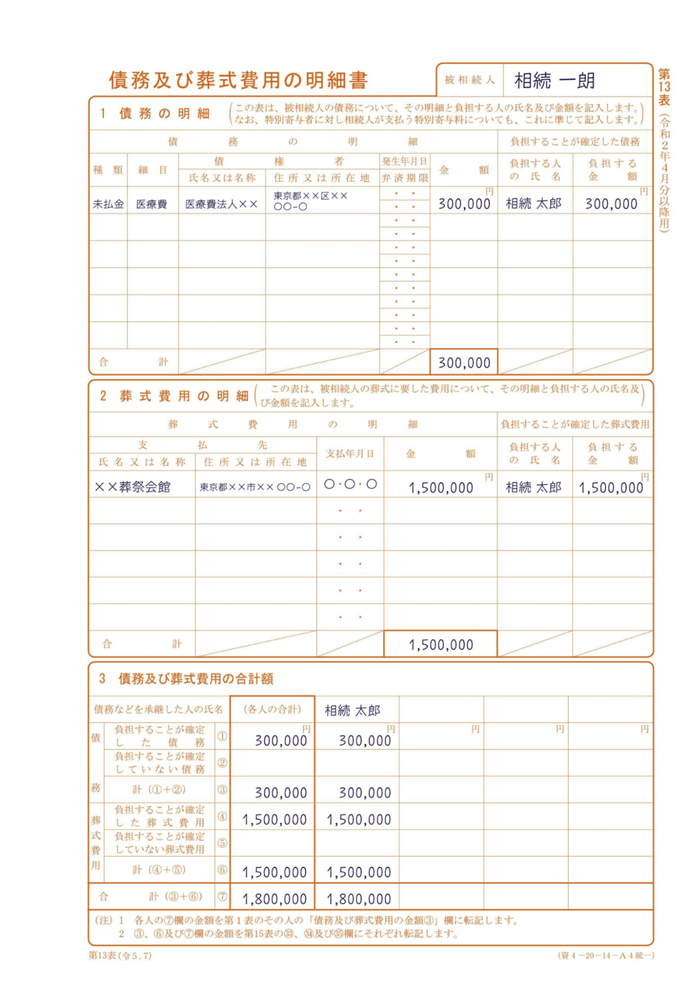

債務控除の適用に必要な相続税申告書第13表の記載方法

債務控除を受けるためには、相続税申告書の第13表「債務及び葬式費用の明細書」に必要事項を記載する必要があります。

■第13表の記載例

上段の「1 債務の明細」には被相続人が亡くなったときの未払い金や借入金などの負債を記載します。

「債務の明細」の箇所を以下の表を参考に種類と細目に分けて記入したうえで、「債務を負担する人の氏名」や「負担する金額」欄も記入してください。

| 種類 | 細目 |

|---|---|

| 公租公課 | 所得税、市町村民税(住民税)、固定資産税などの「税目」とその年度を記入します。なお、「氏名又は名称」欄に税務署名や市町村名を記入すれば、「住所欄」の記載を省略できます。 |

| 借入金 | 当座借越、証書借入、手形借入など |

| 未払金 | 未払金の発生原因を記載します。 |

| 買掛金 | ※記入の必要はありません。 |

| その他の債務 | 債務の名称を記載します。 |

控除の対象となる葬儀費用がある場合は、中段の「2 葬式費用の明細」に「債務の明細」や「債務を負担する人の氏名」「負担する金額」を記載します。

そして、1、2に記載した金額の合計を3段目の「3 債務及び葬式費用の合計額」に記入します。

相続税申告書に関する詳しい内容は以下の記事で解説しているので、ぜひこちらも参考にしてください。

債務控除など相続税に関する疑問は専門家に相談しよう

相続税の債務控除について、対象となるものとならないものを正しく理解することが、適切な相続税申告に繋がるポイントです。

特に注意すべきは、親族間の借入金のような税務署の審査が比較的厳しいケースです。これらのケースでは、債務の存在を証明する十分な資料を準備することが重要です。

なお、相続税の計算は複雑で、相続財産に土地が含まれている場合など専門的な知識が必要な場合もあります。

相続税申告の不備に繋がる可能性もあるため、不明点があれば、相続専門の税理士に相談することをお勧めします。