記事の要約

- 準確定申告の概要や申告書の書き方

- 準確定申告と確定申告の違い

- 準確定申告が必要なケースと不要なケース

準確定申告は亡くなった人の最後の所得税の確定申告のことで、相続人が2人以上であれば、すべての相続人が連名で行わなければなりません。

また、確定申告とは申告期限が異なるので注意が必要です。

準確定申告の申告期限は4カ月以内と短いため(還付の場合は5年間)、慌てないように申告が必要なケースや注意点を知っておきましょう。

この記事では、準確定申告が必要なケースと不要なケースのほか、必要書類、申告書の書き方などを詳しく解説します。

目次

相続時に知っておくべき「準確定申告のすべて」 #準確定申告 #相続税申告

動画の要約相続時に必要となる準確定申告について、基本的な知識と手続きの流れを解説しています。必要か不要かの判断基準や注意点を押さえて、スムーズな手続きをサポートします。

準確定申告とは亡くなった人の所得税の確定申告のこと

所得のあった人が亡くなった場合、自身で確定申告をすることはできないので、法定相続人が被相続人に代わって行います。相続人が複数人であるならば、相続人が連名で行う必要があります。

また、所得税の確定申告同様、準確定申告も申告書や必要書類を準備し、期限内に提出しなくてはなりません。準確定申告を行ったうえで納税の義務が発生した場合は、相続人が納税も行います。

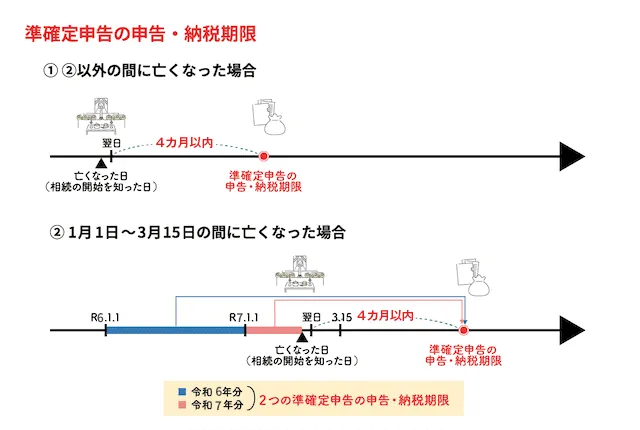

準確定申告の申告・納税期限

たとえば、被相続人が5月10日に亡くなって、相続人がその日のうちにそれを知った場合、翌日の5月11日から4カ月後の9月10日が準確定申告の申告・納税期限となります。

前年分の確定申告をしていなかったらその分も申告する

被相続人が1月1日から3月15日までの間に、前年の確定申告をしないまま亡くなった場合、前年分も準確定申告が必要になります。この場合の申告期限は、前年と本年分いずれも相続開始を知った日の翌日から4カ月以内です。

なお、前年分については、通常の確定申告の期限(3月15日)を過ぎてしまっても問題ありません。

たとえば、被相続人が前年分の確定申告をしないで3月1日に亡くなった場合は、7月1日が前年分の準確定申告と本年分の準確定申告の申告・納税期限となります。

申告・納税期限を過ぎたら追徴課税される

準確定申告の申告・納税期限を過ぎた場合、罰則として加算税や延滞税といった附帯税を納付しなければならないため、注意しましょう。

なお、災害その他やむを得ない理由により、準確定申告の申告期限までに申告することが困難な場合については、税務署から申告期限の延長の承認を受けることができます。

その場合、申告書を提出する際に「災害による申告、納付等の期限延長申請書」も一緒に提出することが必要です。

準確定申告を行う義務がある人とは

準確定申告を行う義務があるのは、法定相続人と包括受遺者(ほうかつじゅいしゃ)です。包括受遺者とは、相続財産のうち遺言により指定された割合で財産を受け取る人のことを指します。

準確定申告の申告義務の対象となる人が複数人いる場合は、連名で署名して共同で申告しなくてはなりません。

なお、各人が別々に準確定申告書を提出することもできます。ただし、個別に準確定申告書を提出した人は、他の法定相続人や包括受遺者に申告した内容を通知しなければなりません。

準確定申告の申告義務が無くなるケース

家庭裁判所に相続放棄の申述をして認められた人は、準確定申告の申告義務がなくなります。

準確定申告と確定申告の違い

所得税の準確定申告と確定申告の違いは、提出先や署名、申告・納税期限などです。主な違いは以下の表のようになります。

| 準確定申告 | 確定申告 | |

|---|---|---|

| 手続きする人 | 相続人全員 | 所得を得た本人 |

| 提出先 | 被相続人の住所地を管轄する税務署 | 申告者の住所地を管轄する管轄税務署 |

| 署名 | 相続人全員が共同で連署 | 令和2年分申告より押印不要 |

| 申告・納税期限 | 相続が発生してから4カ月以内 | 翌年の2月16日~3月15日 |

| 所得控除(医療費控除、社会保険料控除、生命保険料控除など)の対象 | 死亡日までの支払い分 | 申告年度の支払い分 |

| 人的な所得控除(配偶者控除、扶養控除など) | 死亡日の現況により判定(日割・月割の計算はなし) | 12月31日の現況により判定 |

準確定申告が必要なケースと不要なケース

準確定申告は全ての人が対象ではなく、申告が必要なケースと不要なケースがあります。

また、申告自体は不要でも申告することで還付金が受け取れるケースもあります。ここでは、それぞれ該当するケースを見ていきましょう。

なお、準確定申告の対象は、被相続人が亡くなった年の1月1日から亡くなった日までに生じた所得です。

準確定申告が必要なケース

準確定申告が必要なケースは、主に所得税の確定申告が必要な人が亡くなったときです。

具体的には、亡くなった人が以下のようなケースに該当する場合は、準確定申告を行わなくてはなりません。

- 自営業(事業所得)、大家(不動産所得)などを営んでいる場合

- 2,000万円を超える給与収入がある場合

- 2カ所以上からの給与所得がある場合

- メインの給与所得以外に20万円を超える所得がある場合

- 公的年金による雑所得以外の所得金額が20万円を超える場合

- 公的年金等による収入が400万円を超える場合

- 生命保険などの満期金や一時金がある場合

- 土地や建物等を売却した場合

- 株などの有価証券を売却した場合(源泉徴収されている場合は除く)

準確定申告が不要なケース

被相続人が亡くなった年に収入があっても、準確定申告が不要なケースがあります。

- 被相続人が会社員や派遣社員、パート、アルバイトの場合かつ、1つの会社からの給与収入のみで金額が2,000万円以下(※)

- 1年間の年金受給額が400万円以下で、かつその他所得が20万円以下

- 相続人のうち相続放棄をした人

被相続人が亡くなった年に不動産を売却したなどの大きな動きがなければ、基本的には、生前から確定申告をしていた人のみ準確定申告が必要と考えればよいでしょう。

(※)会社が年末調整をするため、確定申告は不要となります。

申告は不要でも、申告することで還付金が受け取れるケース

準確定申告が不要なケースの中でも、準確定申告をすることで税金が還付されることがあります。

税金還付が受けられるケースをチェックし、申告すべきかどうか検討してみてください。

- 医療費控除や寄附金控除を受ける場合

- 被相続人が亡くなった年分の住宅借入金等特別控除(住宅ローン控除)を受けていた場合

- 年金収入について年の途中まで支給された場合 (源泉徴収された税金が還付になるケースが多い)

- そのほか、申告すれば控除が受けられる場合

なお、準確定申告において医療費控除の対象となるのは、相続開始「前」までに被相続人が支払った医療費です。相続開始「後」に相続人が支払った医療費については、準確定申告の医療費控除に含めることはできません。

また、被相続人と生計が一である相続人が相続開始「後」に医療費を支払った場合、その相続人が自身の確定申告をすることで、所得税の医療費控除を受けることができます。

準確定申告の手続きの流れ

準確定申告の手続きは、以下の流れで進めます。

まずは被相続人の亡くなった年の収入状況を調べて、準確定申告の必要があるかどうかの確認を行いましょう。

- 1. 被相続人の収入状況の調査と準確定申告の必要性の確認

- 被相続人が年金所得者だった場合は年金の支払機関(日本年金機構など)、会社員だった場合は勤務先などに連絡し、源泉徴収票を発行してもらいます。

なお、被相続人が個人事業を営んでいた場合は、その年の収入や経費が分かる預金通帳、請求書、領収証など、事業に関する帳簿書類が必要となります。 - 2. 相続人全員への周知・連絡

- 申告が必要と判断された場合、準確定申告が必要な旨と申告納税期限について、共同で申告をしていく相続人全員に周知・連絡をしましょう。

- 3. 申告書の作成

- 医療費の領収書、生命保険の控除証明書など、詳細な計算に用いる書類が揃ったら、申告書に金額を記載します。確定申告書の内容が正しく記載できれば、先程の相続人が連名で署名を行いましょう。

なお、提出した申告書は返却されませんので、各相続人の控え用の申告書は提出前に別途準備しましょう。 - 4. 申告書の提出

- 完成した申告書は、被相続人が亡くなった時点の住所地を管轄する税務署に提出します。

- 5. 納税

- 相続開始を知った日から4か月以内の申告期限内であれば、申告書の提出と納税はどちらが先になっても構いません。申告書の完成に合わせて、各相続人が金融機関で納税する用紙を記入して完成させます。

準確定申告の必要書類

準確定申告は、一般的な確定申告書を使って行います。

また、準確定申告では、源泉徴収票や保険料の控除証明書など、申告書に記載した数字の根拠となる、年間の取引金額が1枚にまとまった書類が必要です。

たとえば、被相続人が年金を受給していた場合は、確定申告書に加えて、公的年金の源泉徴収票も準備しなければなりません。公的年金の源泉徴収票は、相続人が年金事務所へ被相続人の死亡届を提出すると自動的に送付されます。

準確定申告に必要な主な書類は以下のとおりです。

| 種類 | 該当する書類 |

|---|---|

| 準確定申告書 | 確定申告書と同一 |

| 被相続人の源泉徴収票 | 公的年金の源泉徴収票 企業年金の源泉徴収票 給与所得の源泉徴収票 |

| 被相続人の控除証明書 | 生命保険料控除 社会保険料控除 地震保険料控除 小規模企業共済等掛金控除 |

| 所得税及び復興特別所得税の確定申告付表 | 相続人の署名 相続分の割合を記入 |

| 被相続人の医療費の領収書 | 医療費控除に該当する領収書 |

| 委任状(相続人が複数の場合) | 相続人全員のマイナンバー 相続人全員の本人確認書類(運転免許証、パスポートなど) 各相続人の捺印 |

収入金額や所得から差し引かれる控除の計算に必要な書類(例:医療費の領収書、各種控除証明書など)は、申告書に添付または提示が必要なものと、自身で保管しておくものがあります。

売上に関する請求書や経費の領収書・レシートなどを全て税務署に提出するわけではない点に注意しましょう。

なお、相続時の状況に応じて、以下のような書類が必要になる場合もあります。

- 被相続人に事業所得や不動産所得がある場合

- 被相続人に事業所得や不動産所得がある場合は、その申告内容に応じて青色申告決算書や収支内訳書が必要です。漏れなく手続きするには、前年までの被相続人の申告内容を把握したうえで、準確定申告書を作成するようにしましょう。

- 所得税が還付される場合、相続人代表者が還付金を一括で受け取るケース

- 所得税が還付される場合、相続人代表者が還付金を一括で受け取るには、委任する相続人の委任状(※)を添付して提出する必要があります。

「確定申告書付表」と「準確定申告書」の書き方

ここからは、準確定申告で必要な「確定申告書付表」と「準確定申告書」の書き方を解説します。

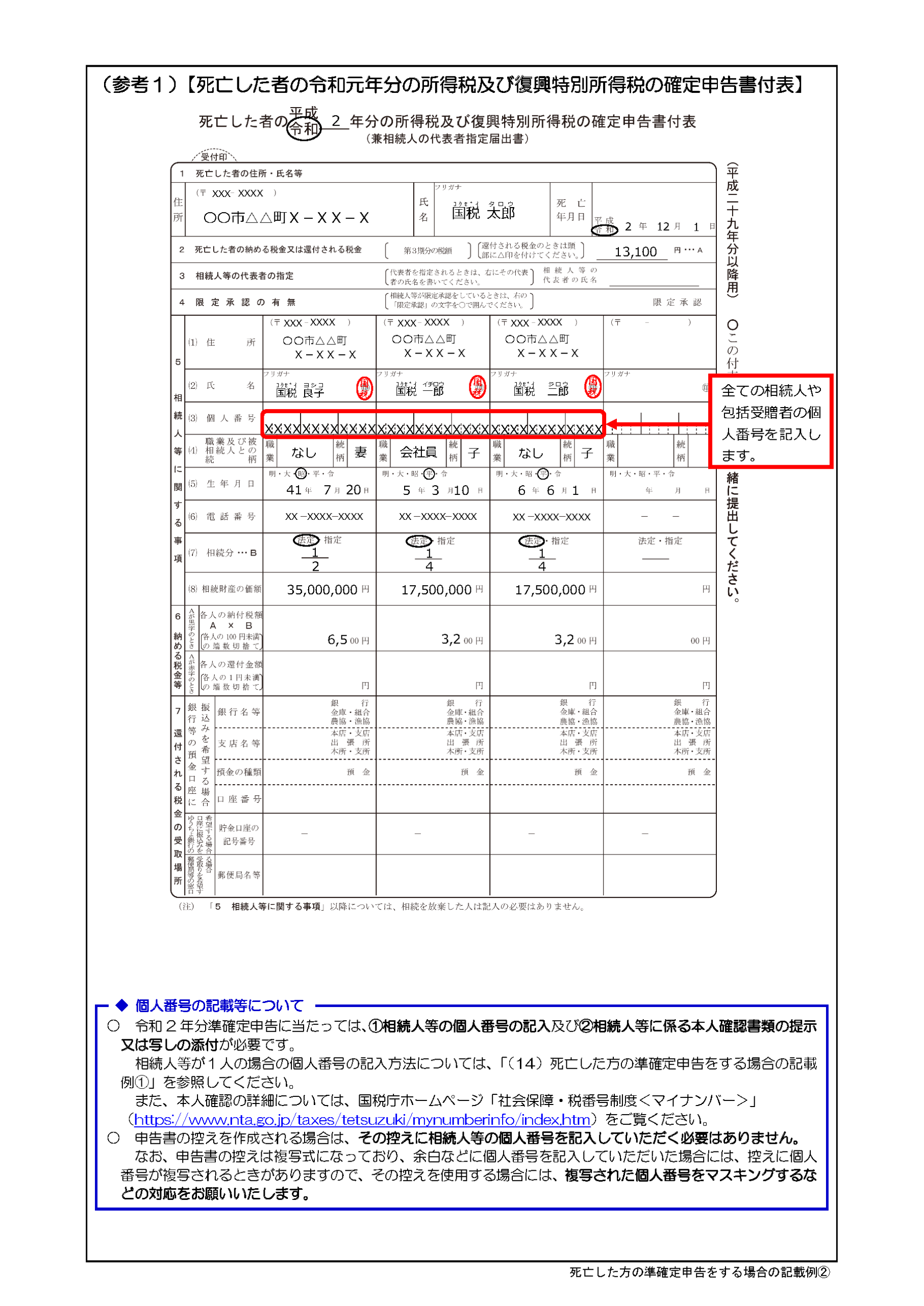

確定申告書付表の書き方

準確定申告の場合、「確定申告書付表」を提出する必要があります。

「確定申告書付表」は税務署の窓口、または国税庁のWebサイトから入手できる書類で、全ての法定相続人、包括受遺者が連署してそれぞれの相続分などを記載します。

遺言書がない場合は、法定相続分を用いて計算を進めましょう。

また、各人のマイナンバー(個人番号)の記載も必要なため、漏れのないようにご注意ください。遠方などに住んでいて署名ができないなど、一緒に提出できない相続人がいる場合は、同じ書類を別途準備し、それぞれで署名をして提出します。

確定申告書付表の記載例

引用元 国税庁

※令和3年度の税制改正により、2021年4月1日以降、確定申告書付表への押印は不要です。

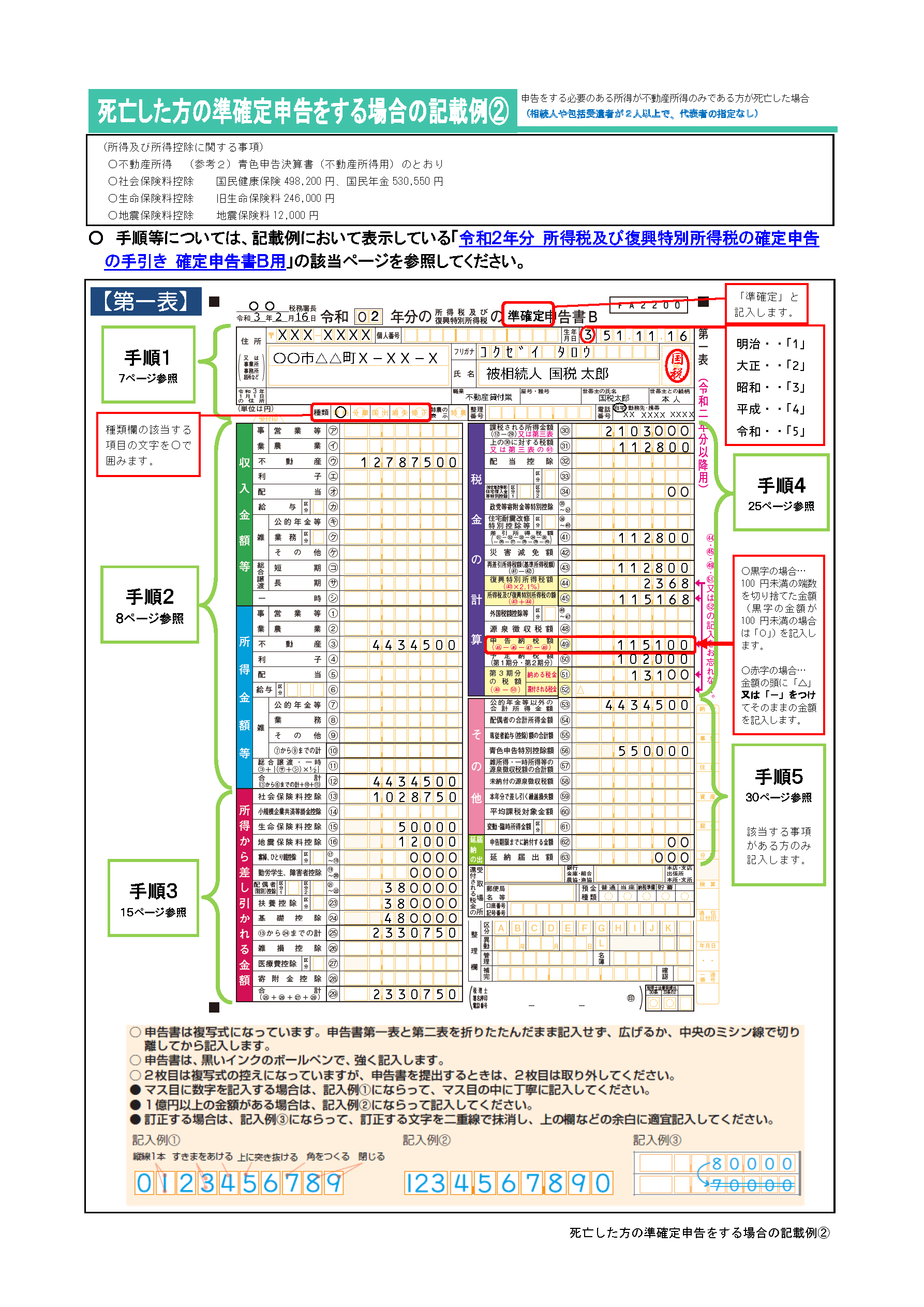

準確定申告書の書き方

準確定申告をする際、表紙となる第一表は確定申告書と同じ用紙を使用します。国税庁のWebサイトに「死亡した方の準確定申告をする場合の記載例②」がありますので、こちらも併せて確認しましょう。

準確定申告書 第一表の記載例

引用元 国税庁

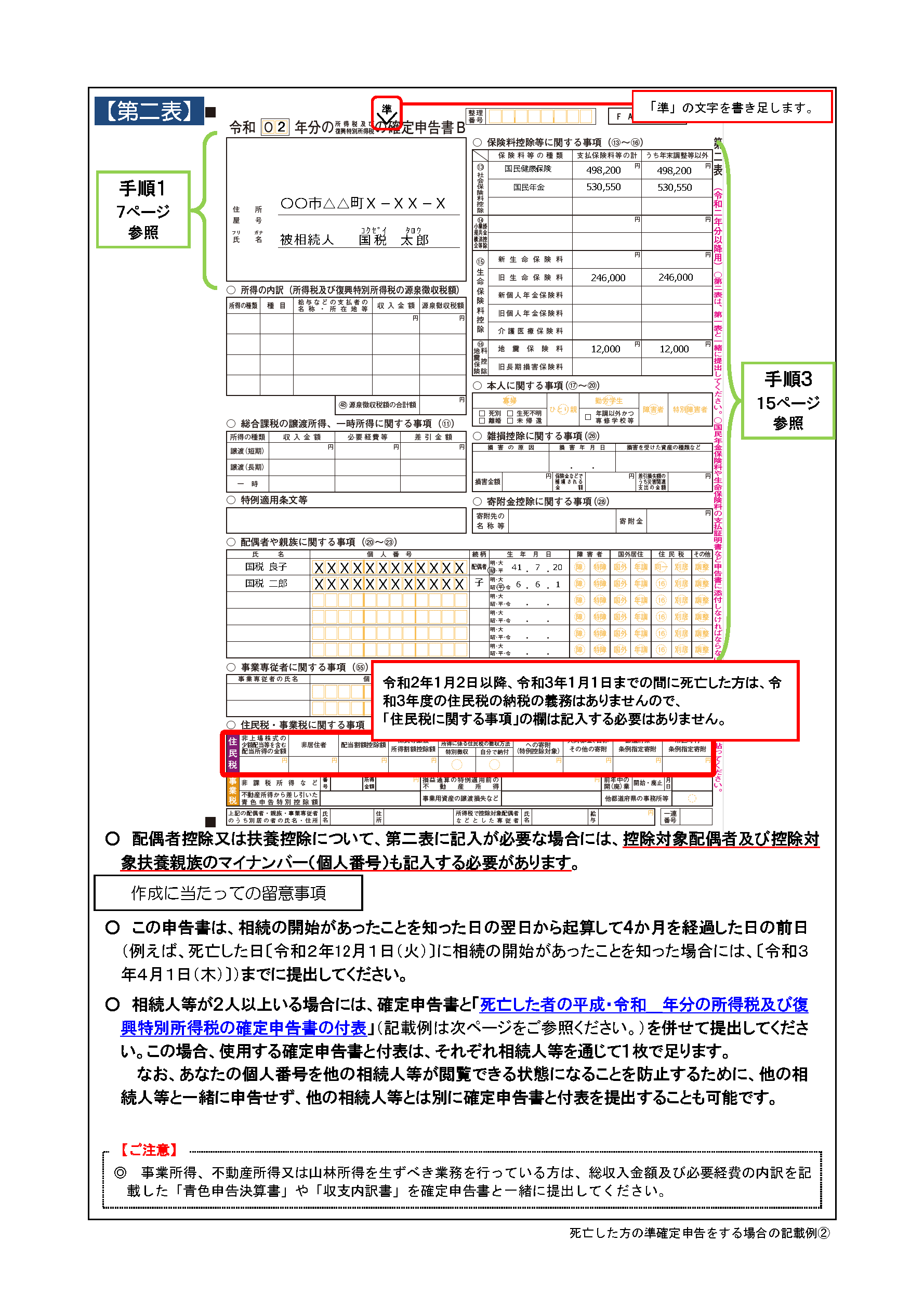

準確定申告書 第二表の記載例

引用元 国税庁

用紙の一番上にあるタイトルに、「準」または「準確定」の文字を書き加えます。氏名の欄には「被相続人 亡くなった人の氏名」を記載します。

また、1月2日~翌年1月1日までに亡くなった人は翌年度の住民税が非課税になるので、住民税に関する事項は記入不要です。

なお、準確定申告書は税務署の窓口で確定申告書を受け取って記入して提出するほか、e-Taxによって電子申告を行うことも可能です。

準確定申告書の提出先と準確定申告における納付方法

作成した準確定申告書は、被相続人が亡くなった当時の住所地を所轄する税務署に提出します。

提出方法は、税務署の窓口へ持参するほか、郵送やe-Tax(電子申告)を利用することも可能です。なお、e-Taxでの手続きでは、進め方次第で相続人のマイナンバーカードなどが必要になることがあります。

また、所得税の納税が必要な場合は、以下の方法で納付できます。

- 金融機関または所轄税務署の窓口での現金納付(納付書が必要です)

- e-Taxを利用したダイレクト納付やインターネットバンキングからの納付

- クレジットカード納付

- コンビニ納付(納付税額が30万円以下の場合で、バーコード付き納付書が必要です)

このうち、現金で納付する場合など納付書が必要なケースでは、所轄の税務署や金融機関の窓口(一部取り扱いのない金融機関もあります)などで入手することができます。

相続人が2人以上いる場合、所得税額は法定相続分で按分して計算する

相続人が2人以上いる場合、準確定申告で納付する所得税額は、原則として法定相続分で按分して計算します。

また、遺言書がある場合は、遺言によって指定された相続分に応じて計算します。

なお、相続人の代表者が所得税の総額をまとめて納付することも可能です。

相続人が2人以上で還付金がある場合も、法定相続分で按分して計算する

準確定申告で所得税が還付される場合、相続人が2人以上ならば法定相続分で按分して還付金を計算します。

相続人の代表者が一括して還付金を受け取ることもできますが、この場合は申告時に準確定申告書と併せて、代表者以外の相続人の「委任状」を添付する必要があります。

なお、被相続人の準確定申告に係る還付金は、相続財産として相続税の課税対象となります。

準確定申告に関する注意すべきポイント

相続人自身が確定申告を行ったことがなく、手続きに不慣れな場合は、時間に余裕を持った準備が必要です。

準確定申告をスムーズにできるよう、以下の点に注意して進めましょう。

- 相続人が複数人いるときは代表者を決める

- 準確定申告が必要かどうかの判断は専門家に相談する

相続人が複数人いるときは代表者を決める

相続人が複数人いる場合は1枚の準確定申告書に全ての相続人が連署し、税務署に提出します。

申告をスムーズに行うには代表者を決めて、代表者が作成した準確定申告書をほかの相続人に確認してもらい、問題がなければ署名してもらうといいでしょう。

なお、誰が相続人の代表者となるのか、あるいは申告内容に疑義はないかなどで、相続人同士のトラブルになる可能性があるためご注意ください。

準確定申告が必要かどうかの判断は専門家に相談する

準確定申告をスムーズに行うには、まず申告が必要かどうかを判断し、被相続人の収入金額や事業の状況などを細かく確認する必要があります。

たとえば、「公的年金の受給しかなく、金額も少ない」という状況であれば判断は容易ですが、被相続人に給与以外の収入があったり、事業を営んでいたりすると判断が難しくなります。

準確定申告における申告・納税期限は相続開始を知った日の翌日から4カ月以内と短いため、不安な場合は専門家に相談して、すぐに判断してもらったほうがいいでしょう。

準確定申告は税理士の無料相談で申告の要否から確認しよう

準確定申告は、被相続人(亡くなった人)の所得税の確定申告のことで、相続人が連名で行います。準確定申告は全ての人が対象ではないため、申告する必要があるかを判断する必要があります。

確定申告を行ったことがない人や、税務の知識がない人にとってはハードルの高い手続きといえるかもしれません。準確定申告の申告期限は相続開始を知った日の翌日から4カ月以内と短いため、手続きに少しでも不安があれば、税理士などの専門家へ依頼することをおすすめします。

準確定申告の経験がある税理士に依頼することで、申告の要否を判断できるだけでなく、申告が必要な場合には書類の準備などを任せることも可能です。税理士に依頼する場合の費用など気になる内容は、まず無料相談を利用してみましょう。

VSG相続税理士法人では、親身でわかりやすい説明を心がけ、無料相談を実施しています。初めて相続税の申告を行う方もお気軽にご相談ください。