目次

亡くなった人を介護したり、日常生活の面倒をみたりするのは何もその人の配偶者や子供だけが行うわけではありません。

しかし、相続人でなければ被相続人の財産の維持または増加に貢献した場合に認められる寄与分は認められません。

それでは、相続人でない人が亡くなった方の面倒をみてきた場合、どのようにその貢献を反映させるのでしょうか。

ここでは、相続人でない親族について新しくできた制度を解説します。

相続で考慮すべき寄与分とは

寄与分とは、被相続人の財産の増加や維持に貢献した相続人がいる場合に、その貢献に応じて相続分が多くなる制度のことです。

これは財産の増加や維持に貢献した相続人と、何もしていない相続人との間に生じる不公平を解消するために認められるものです。

寄与分の類型

被相続人の財産の増加や維持に貢献するといっても、その方法や手段にはいくつかの類型があります。

①事従事型

被相続人の事業に関する労務の提供として、被相続人が行っていた事業に従事していたことにより、被相続人の財産を維持させたり増加させたりするのに貢献した場合をいいます。

農業を営む被相続人に従事していた場合が最も一般的ですが、その他の事業を行っていた場合でも該当するケースがあります。

②金銭等出資型

被相続人の事業に関する財産上の給付として、被相続人が事業のために用いる資産を提供することで、相続財産を維持したり相続財産の額を増加させたりする結果になったものをいいます。

事業のために資金を提供した場合や、保有していた不動産を使用貸借させた場合などが該当します。

条文では「事業に関する」出資となっていますが、実際には事業を営んでいる場合でなくても該当するとされます。

そのため、不動産を共同で購入したが名義は被相続人の単独所有となっていた場合や、被相続人が老人ホームへ入所する際の一時金を負担した場合などが該当します。

③養看護型

被相続人の療養看護を行った結果、被相続人が看護費用等の支出をする必要がなくなることで、被相続人の財産の維持に貢献することとなったものをいいます。

④養型

相続人が被相続人の生活費等を捻出した結果、被相続人が生活費等の支出をする必要がなくなるため、被相続人の財産の維持に貢献することとなったものをいいます。

⑤産管理型

被相続人の財産を管理したり維持費を負担したりするなどした結果、被相続人がその費用を負担する必要がなくなるため、被相続人の財産の維持に貢献することとなったものをいいます。

被相続人のために何をしたのか、その結果どのような点でプラスになったのかを説明できれば、これらの類型に分類されないような寄与もあり得るかと思われます。

寄与分が認められるための要件

どのような相続人や被相続人でも、あるいはどの寄与の類型であっても、相続財産の維持や増加に貢献したと主張すればすべての場合で認められるわけではありません。

寄与分が認められるためには、いくつかの要件をクリアする必要があります。

寄与分の要件①寄与行為が実際に存在すること

寄与分が認められるためには、まず寄与行為が存在していなければなりません。

一見当たり前のことのように思われるかもしれませんが、実際にはこの寄与行為の存在が認められない場合も多くあります。

寄与行為が認められるポイントは、その行為を無償またはそれに近い極めて低い対価で行っていることです。

たとえ相続財産の維持や増加に貢献したとしても、その行為自体が対価を得て行われていたのであれば、それは被相続人に対する寄与行為ではなく労働になってしまうのです。

寄与分の要件②寄与行為が特別の寄与に該当すること

被相続人の財産の維持や増加に貢献しているとしても、その行為が特別の寄与に該当しなければなりません。

例えば、通常の扶養義務を履行しているだけと考えられる場合には、寄与分は認められません。

夫婦には協力扶助義務があり、また親子間では互いに扶養義務や協力扶助義務があります。

特別の寄与に該当するためには、通常の扶養の範囲を超えて行われるものでなければなりません。

また、たまたま1回だけ寄与行為を行ったからといって寄与分が認められるわけではなく、ある程度継続的に寄与行為を行っていることが求められる場合もあります。

寄与分の要件③相続財産の維持または増加が認められ、寄与行為との因果関係があること

被相続人のために何をしたかが重要なわけではなく、その寄与行為の結果、被相続人の財産が維持された(減らなかった)、あるいは増えたことが寄与分として認められるためには重要なポイントです。

相続財産の維持や増加があることを証明することはもちろんですが、その維持や増加と寄与行為との因果関係があることまで証明する必要があります。

寄与分の要件④寄与行為をした人が相続人であること

寄与行為をした人が相続人でなければ、いくら寄与行為によって被相続人の財産が増加したとしても、その寄与分を相続財産としてもらうことはできません。

相続人でない人が寄与行為を行うことはそれほどないのではないかと考えるかもしれませんが、実際には子供の配偶者が義理の父母の介護をするケースや、甥や姪が叔父や叔母の身の回りの世話をするケースなどがあります。

このようなケースでも寄与行為を行った人が相続人でない場合、寄与分は認められないのです。

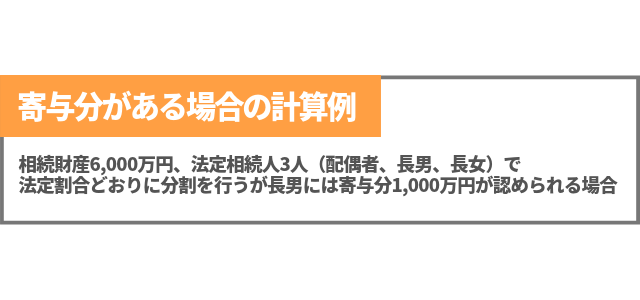

寄与分が認められるとどうなる

寄与分が認められると、その金額が相続財産の総額から除かれます。

その金額を相続人全員で分割し、そのうえで寄与行為を行った者の相続分に加算されることとなります。

①相続財産から寄与分を除外

6,000万円-1,000万円=5,000万円

②寄与分を除いた金額を法定相続割合で分割

(配偶者)5,000万円×1/2=2,500万円

(長男・長女)5,000万円×1/4=1,250万円

③寄与分をその寄与行為を行った人の相続分に加算

(長男)1,250万円+1,000万円=2,250万円

計算の結果、それぞれの相続分は配偶者2,500万円、長男2,250万円、長女1,250万円となります。

相続法改正による特別寄与料の創設

2019(令和元)年7月1日に施行される相続法によって、相続人でない人が被相続人に対して寄与行為を行った場合に、「特別寄与料」を他の相続人に請求できることとなりました。

特別寄与料が創設された背景

これまでは義理の父母を介護しても、養子縁組を行っている人でなければ相続人とはならないため、寄与分を受け取ることはできませんでした。

介護を行った人の配偶者(介護を受けた人の実子)が健在であれば、配偶者の寄与分を考慮して相続することは可能でしたが、その配偶者がすでに他界していると、遺言書に介護してくれた感謝の意味も含めて遺贈する旨の記載がないかぎり、寄与行為を行った人が相続において報われることはありませんでした。

高齢者の人口が増えて、実子に限らず身近にいる人が介護を行う機会が増えている中で、その介護を行った人が相続財産の一部を受け取ることができる制度が創設されたのです。

特別寄与料が認められるケースとは

特別寄与者として特別寄与料の請求が認められるのは、相続人でない親族です。親族とは配偶者、6親等内の血族及び3親等内の姻族をいいます。

亡くなった人には配偶者と長男・次男・長女の3人の子供がいるとします。

この場合、法定相続人は配偶者と子供3人の合計4人ということになります。

この時、介護を行ったのが長男の妻と長男の子供(本人の孫)だったとすると、長男の妻及び孫はそれぞれ6親等内の血族になるため、特別寄与料の請求権があることになります。

特別寄与料を請求する手続き

相続人でない親族が被相続人の財産の維持・増加に貢献したと認められる場合、その寄与に応じた金銭を請求することができます。

特別寄与者は、まず遺産分割協議を行う際に、特別の寄与にもとづいた相続財産の分配を相続人に求めることとなります。

この協議で特別の寄与を認め、金額面でも全員が合意できればそれで成立します。

しかし、寄与行為があったことを他の相続人が認めない場合や、金額面で合意できない場合もあります。

このような場合には、相続の開始があったことを知った時から6ヵ月以内または相続開始から1年以内に、家庭裁判所に特別寄与料を請求することができます。

ただし、家庭裁判所に請求を行えば特別寄与料が必ず認められるというものではありません。

家庭裁判所で認められるためには客観的な根拠が必要となるため、かえって難しくなってしまうことも考えられます。

できるだけ相続人との協議の場で認めてもらえるように、どのような寄与行為を行ったのかの記録はしっかりと残しておきましょう。

まとめ

相続人でなくても特別寄与料として、被相続人の相続財産からその貢献度に応じた分配を受けることができるようになったのは、これまで何の権利もなかった人にとっては大きな変更となりました。

ただし、これまで相続人に認められてきた寄与分の認定を裁判所で受けるのは非常に難しいという現実を考えると、相続人でない人について特別寄与料が認められるのもまた難しいといわざるを得ません。

特別寄与料という権利は法的に認められましたが、裁判所においてその権利を主張しても十分に見返りを求めることができるとは限らないため、被相続人の方に遺言書を残してもらうのが最善の方法となります。

また、寄与行為を行っていることを記録に残しておくことや、できるだけ他の相続人との関係を築いておき、寄与行為を行っていることを認識してもらうことで、遺産分割協議の場において特別寄与料を認めてもらいやすい状況を作ることができるでしょう。

▼正しい相続手続き シリーズ

- 正しい相続手続きVOL1 「法定相続分」の概要と「相続人」の順位」

- 正しい相続手続きVOL2 「 厳しい要件を持つ「遺言」の種類と手続きについて 」

- 正しい相続手続きVOL3 「 認知症だと遺言書は無効?遺言能力を証明する方法とは 」

- 正しい相続手続きVOL4 「 相続法改正で活用しやすくなった「自筆証書遺言」作成方法と保管について 」

- 正しい相続手続きVOL5 「 相続人が行方不明あるいは意思能力がない場合の遺産分割協議の進め方 」

- 正しい相続手続きVOL6 「 相続法改正が預貯金の取扱いに与える影響と遺産分割の仕組み 」

- 正しい相続手続きVOL7 「 もし遺産分割で揉めて話し合いが進まないときは 」

- 正しい相続手続きVOL8 「 相続法改正でどうなる?遺留分制度への影響と「遺留分侵害額請求権」について解説 」

- 正しい相続手続きVOL9 「 被相続人に仕送りしていた相続人は多くもらえる?寄与分として認めてもらうには 」

- 正しい相続手続きVOL10 「 「特別寄与料」相続人以外の親族にも認められるようになった!その概要と注意点 」

- 正しい相続手続きVOL11 「 一番多く被相続人の介護をしていた場合の遺産分割について 」

- 正しい相続手続きVOL12 「 後妻がいる場合の相続|トラブル対策と「連続型信託」について 」

- 正しい相続手続きVOL13 「 認められるのは難しい?「寄与分」の定義と要件 」

- 正しい相続手続きVOL14 「 他の相続人から「生前贈与」を「使込み」と疑われるケースへの対処法 」

- 正しい相続手続きVOL15 「 遺産の使い込みを防ぐには?税務署にはバレる?時効や取り戻す方法 」

- 正しい相続手続きVOL16 「 不公平な相続を防ぐ「特別受益」とその「持戻免除」について 」

- 正しい相続手続きVOL17 「 相続の際に婚外子がいるか確かめる方法 」

- 正しい相続手続きVOL18 「 養子縁組をした場合の相続関係の考え方と注意点 」

- 正しい相続手続きVOL19 「 相続の順番は?複数回の相続における代襲相続と数次相続の違いと注意点 」

- 正しい相続手続きVOL20 「 被相続人が相続人の一人に金銭支援していた場合の平等な遺産分割とは 」

- 正しい相続手続きVOL21 「 相続人が誰もいない場合の財産のゆくえと対策法 」

- 正しい相続手続きVOL22 「 遺産分割審判の対象となった預貯金の遺産分割方法について解説 」

- 正しい相続手続きVOL23 「 自宅に住み続けられる!平成30年相続法改正による”配偶者の優遇措置”とは? 」

- 正しい相続手続きVOL24 「 相続人に未成年者がいる場合の遺産分割の方法 」

- 正しい相続手続きVOL25 「 子や孫の名義で貯めた名義借預金における相続税の申告方法 」

- 正しい相続手続きVOL26 「 相続税の計算のために把握すべき「課税相続財産」とは? 」

- 正しい相続手続きVOL27 「贈与税」と「相続時精算課税」どちらを申告すれば損しない? 」

- 正しい相続手続きVOL28 「 課税されない財産もある?「相続税」の概要と控除について 」

- 正しい相続手続きVOL29 「 相続税の仕組みを知って実際にいくらかかるか計算してみよう! 」

- 正しい相続手続きVOL30 「 相続税額が決まる「相続財産の評価方法」とは?不動産や保険などケース別に紹介 」

- 正しい相続手続きVOL31 「 本当に不動産のほうが預貯金より節税になるのか?損しないためのポイント 」

- 正しい相続手続きVOL32 「 分割方法によって変わる土地の評価額と損しないための対策 」

- 正しい相続手続きVOL33 「 宅地の特例は相続人や活用法によって変わる!平成30年度税制改正による影響とは 」

- 正しい相続手続きVOL34 「 事業用地の相続税対策でかなりの節税!その方法を解説 」

- 正しい相続手続きVOL35 「 相続税申告期限までに遺産分割が確定しない場合に受けられなくなる特例とは 」

- 正しい相続手続きVOL36 「 賢い相続税対策!意外と高い贈与税をうまく活用するには? 」

- 正しい相続手続きVOL37 「 節税しながら子や孫を支援するには?贈与で非課税になる特例を解説 」

- 正しい相続手続きVOL38 「 消費税アップで孫のマイホームに資金援助がしやすくなる?新しい特例とは 」

- 正しい相続手続きVOL39 「 一般社団法人が相続税対策となる仕組みと注意点 」

- 正しい相続手続きVOL40 「 一般社団法人における租税回避防止規定と課税関係について解説 」

- 正しい相続手続きVOL41 「 生命保険と死亡退職金で賢く相続税の納税資金にする方法 」

- 正しい相続手続きVOL42 「 相続した遺産が不動産で金銭の納税ができない場合の納税方法とは? 」

- 正しい相続手続きVOL43 「 どうしても相続税が払えない!他の方法について解説 」

- 正しい相続手続きVOL44 「 遺産が自社株式で納税できない!特例納税猶予制度の仕組みと注意点 」

- 正しい相続手続きVOL45 「 返済してもらえない貸付金にかかる相続税を免除してもらう方法 」