最終更新日:2025/11/6

売上なしでも税金がかかる?合同会社が赤字の時の決算の必要性や固定費を解説

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

合同会社を立ち上げたものの、収益が見込めないことが初期段階で予測できたり、思ったよりも事業がうまくいかず売上なしとなることもあります。

売上がないのであれば税金も支払わなくていいのではないかと思う人もいますが、実際はそうではありません。

たとえ売上がまったくなかったとしても、一部の税金は支払う必要があります。

この記事では、合同会社などの法人の売上がない場合に支払う税金と、支払わなくていい税金について詳しく解説します。

売上のない会社の、キャッシュフロー以外でのデメリットや、会社の休眠、清算のやり方などについても解説するので、「合同会社を設立したいけれど売上なしになったらどうなるのか不安」という人や、すでに売上なしとなり税金について悩んでいる人はぜひご覧ください。

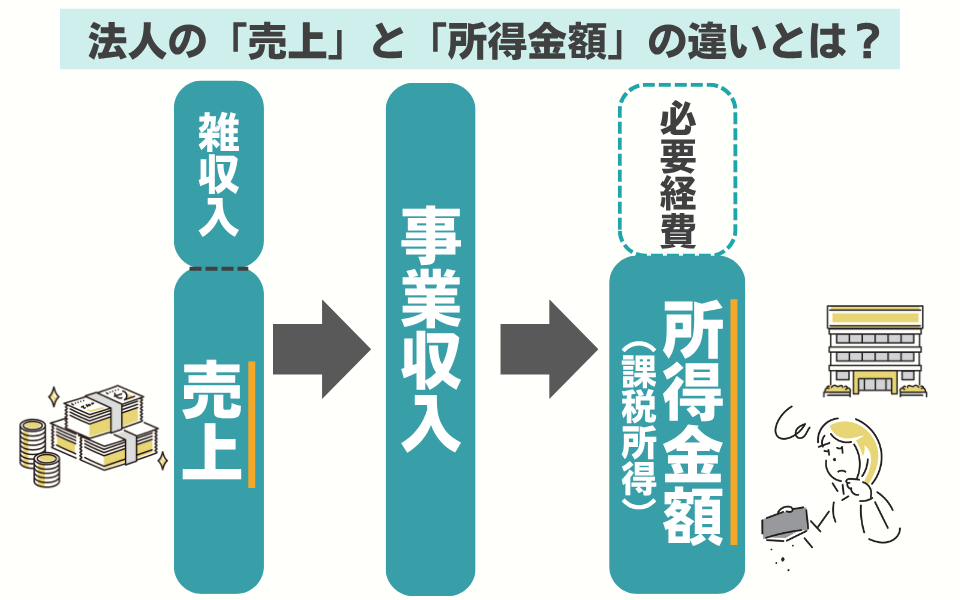

「売上」と「所得金額(課税所得)」の違いについて

よく混同される言葉として、「売上」と「所得金額(課税所得)」がありますが、これらはまったく別のものです。

「売上」とは、1年を通して本業によって得られた収益のことです。

これに本業以外の収益である「雑収入」を加えたものが、「事業収入」です。

この事業収入から、事業にかかった必要経費を差し引いた金額が「所得金額(課税所得)」です。法人税などはこの所得金額をもとに算出されます。

合同会社の売上がない場合、その他の雑収入もないのであれば、それをもとにした事業収入も所得も、さらに所得金額も存在しないということになります。

合同会社などの法人が売上なしでも納める税金とは

一切の売上がない会社であっても、一部の税金を納めなくてはいけません。

売上なしの会社が納める税金をまとめて解説します。

法人住民税の均等割

多くの売上なしの会社にとって、最も大きな負担となる税金が法人住民税の均等割です。

法人住民税は、法人税割と均等割の2つの区分があります。

均等割は、会社の資本金額や従業者数を基準に課される税金であり、会社の売上や課税所得とは関係なく支払わなければいけません。

東京都の場合、法人住民税の均等割の額は下表のとおりです。

| 資本金の額 | 都道府県民税均等割 | 市町村民税均等割 (従業者数50人以下) |

市町村民税均等割 (従業者数50人超) |

|---|---|---|---|

| 1,000万円以下 | 2万円 | 5万円 | 12万円 |

| 1,000万円超 1億円以下 | 5万円 | 13万円 | 15万円 |

| 1億円超 10億円以下 | 13万円 | 16万円 | 40万円 |

| 10億円超 50億円以下 | 54万円 | 41万円 | 175万円 |

| 50億円超 | 80万円 | 41万円 | 300万円 |

参考:均等割額の計算に関する明細書(第6号様式別表4の3)記載の手引|東京都主税局(PDF)

法人住民税の均等割は、さらに細かく「都道府県民税」と「市町村民税」に分かれていて、それぞれ税額が異なります。

資本金が1,000万円以下かつ従業者数が50人以下の企業の場合、法人住民税の均等割の額は、都道府県民税の2万円と市町村民税の5万円を合わせた7万円になります。

ただしこれはあくまで基準となる額であり、市区町村は1.2倍まで、都道府県は無制限で、割り増しとなる税額を定められます。

多くの都市では割り増しになることはありませんが、福岡や兵庫など一部では数千円ほど高くなるケースもあります。

事業所のある地域の自治体のWebサイトなどを確認し、法人住民税の均等割の額をあらかじめ確認しておきましょう。

参考:法人住民税|総務省

その他の税

源泉所得税や固定資産税、印紙税、自動車税なども、合同会社などの法人が売上なしでも支払わなければならない税金です。

もっとも、源泉所得税は従業員がいないと発生しない税金であり、売上のない会社には関係のないケースも多いでしょう。

固定資産税や印紙税などは、法人ではない個人であっても支払う税金なので、これらも会社の売上がないことと直接的には関与しません。

合同会社などの法人が売上なしだと納めなくていい税金とは

法人が納める税金の中には、売上がない場合は収める必要のないものがあります。

どのような税金の納付を行わなくてもいいのかについて、詳しく解説します。

法人税

法人税とは、合同会社などの法人の活動によって得られる課税所得に対して課される税金です。

資本金が1億円以下かつ課税所得が800万円以下の場合、基本的には15%の法人税が課されます。

しかし、売上なしの会社の場合、課税所得も0円になるので、法人税が発生しないということになります。

法人住民税の法人税割

法人住民税の法人税割は、合同会社などの法人が国に納めた法人税額に一定の税率をかけた額を納付します。

先述したとおり、売上がない合同会社などには法人税がかかりません。そのため、法人税を基準とする法人住民税の法人税割も納める必要はありません。

法人事業税

法人事業税は、合同会社などの法人が行う事業に対して課される税金です。

資本金が1億円以下の普通法人には、年間の所得のうち400万円以下の金額には3.5%、400万円から800万円の金額には5.3%、それ以上の金額には7%が課税されます。

しかし、売上なしの会社はこうした課税所得がないため、必然的に法人事業税の支払いもありません。

売上なしの会社にメリットはほぼない

売上なしの会社は確かに支払う税金の額も少なくなりますが、それはそもそも課税される所得がないからというだけです。

仮に少額の売上があった場合も、法人は年800万円以下の部分に15%の法人税がかかるのに対し、個人事業主などは194万9,000円までは5%の所得税となるため、法人よりも個人のほうが税負担が軽くなります。

法人の設立によって税金上のメリットを受けられるのは、年に500万~600万円ほどの所得がある場合であり、それ以下の所得では多くのケースで、納付する税金の割合は個人より大きいものになってしまいます。

給与を低くしても一定の社会保険料は支払う

「合同会社を立ち上げて自分に支払う役員報酬を0円にすれば、タダで社会保険に加入できるのではないか」と考える人もいますが、これも有効な手とは言えません。

まず、役員報酬が0円だと社会保険に加入できません。社会保険料は給与や報酬からの天引きによって支払われるため、最低でも月に約1万1,000円以上の役員報酬が必要になります。

また、社会保険料は事業者と被保険者の折半で支払うため、設立した会社で社会保険に加入する場合は、結果として負担しなければならない金額は約2万2,000円ほどになります。

売上なしの会社のデメリット

売上がない合同会社などの法人には、いくつものデメリットがあります。

具体的な内容を見ていきましょう。

固定費がかかり続ける

先述したとおり、売上がない会社にも一定の税金の支払いが発生します。

法人住民税の均等割は、会社が存在するのであれば恒久的に支払わなければならないコストです。これを解消するのであれば、会社の休眠や清算を行わなければいけません。

取引先や金融機関からの信用が低下する

会社の売上や資産、負債といった財務状況を示すデータは決算書などにまとめられますが、取引先や金融機関が会社の安全性を確認するため、こうした文書の開示を求めることがあります。

この際に売上がないということが判明すると、得られる信用は非常に限られたものになるでしょう。

取引の中止や融資の取りやめなど、会社の運営にとって致命的な事態に陥る可能性もあります。

もっとも、設立直後の時期であれば、売上がほぼないということは珍しくはないので、即座に信用がなくなるわけではありません。

しかしそうした状況が長く続いた場合、非常に危険な状態と判断されることは避けられないでしょう。

売上なしでも決算は必要

合同会社を含む法人は、売上がまったくない場合でも決算を行う義務があります。

決算は当期の法人税などの課税額を確定させる手続きであり、売上ゼロで法人税が発生しないことを証明するためにも欠かせません。

売上がない会社の決算は通常より作業量こそ少なくなりますが、試算表・貸借対照表・損益計算書は作成する必要があります。

また、法人税申告書と地方税申告書も作成し、所轄の税務署・自治体へ提出しなければなりません。

決算を行わないリスクとは

売上がないからと決算を行わずにいると、延滞税や加算税が課される恐れがあります。

先述のとおり、売上がない場合も法人住民税の均等割などの税金は納付しなければなりません。決算を怠りこれらの納付を行わずにいると、納付期限の2カ月後から2.4%、1年を超えると8.7%の延滞税が加算されます。

また、2期連続で決算を行わず無申告のままでいると、青色申告の取り消し処分を受け、欠損金の繰越などのメリットを受けられなくなります。

取引先や金融機関から見ても、決算を行っていないというのは、売上がないこと以上にその企業に対する信用を大きく損ねます。

売上がないとしても、決算業務は決して怠らないようにしましょう。

売上なしの合同会社の休眠・清算について

合同会社を設立したものの、事業が思ったようにいかず売上なしの期間が続き、この先も改善する見込みが立たないこともあるかもしれません。

そうした場合は、合同会社の休眠か、清算を検討しましょう。

会社を休眠させた場合、自治体にもよりますが多くの場合で、法人住民税の均等割が免除されます。

休眠の手続きを自分で行うなら、合同会社の休眠自体にコストもかかりません。

合同会社の休眠の流れ

休眠とは、会社の事業は停止しているものの、登記上は存在している状態のことです。

会社自体は存続しているため、決算や変更登記、税務申告は必要です。

しかし、公的に「事業を停止している」と示せるため、住民税の均等割の免除を受けられるようになります(自治体によって取り扱いが異なります)。

合同会社を休眠させる場合は、まず業務執行社員の過半数の同意と、それを証する同意書を作成します。

その後、各機関に休眠を知らせる書類を提出します。

| 行政機関 | 提出書類 |

|---|---|

| 税務署 | 異動届出書 |

| 都道府県税事務所 | 異動届出書 |

| 市区町村役場 | 異動届出書 |

| 年金事務所(社会保険事務所) | 健康保険・厚生年金保険適用事業所全喪届 |

これらに加え、従業員を雇用している、あるいは雇用していたことがある場合は、労働基準監督署に「労働保険確定保険料申告書」を、ハローワークに「雇用保険適用事業所廃止届」を提出します。

会社の休眠のタイミングで従業員が退職する場合は、「雇用保険被保険者資格喪失届」などの提出も必要になるので、各機関に連絡を取り、どのような書類が必要になるかを確認してください。

法人通帳の解約も行う

合同会社などの休眠を行う際には、法人通帳の解約が重要なポイントになります。

仮に一切の事業活動を行っていないとしても、法人口座に預金があり利子が発生する場合、税務署からは事業活動として判断されてしまう可能性があるためです。

会社の休眠を社内決議で決めたあとは、まず金融機関に赴き、法人口座の凍結と通帳の解約を行いましょう。

合同会社の清算の流れと費用

清算とは、会社の未払いの債務の弁済や未回収の債権の取り立て、残った財産の分配などの手続きを行ったうえで、会社を完全に消滅させることです。

会社が登記上からも消えるので、法人住民税の均等割の支払いなど、法人関係の税金が完全になくなります(未払い分の納税義務はそのままです)。

合同会社を清算するために必要な手続きの流れは、主に以下のとおりです。

合同会社を清算する手続きの流れ

- STEP1総社員の同意を得て、解散と清算人の選任を行う

- STEP2解散および清算人選任の登記申請

- STEP3税務署などへの会社解散届の提出

- STEP4債権者保護手続き(解散および債権申出の公告)

- STEP5財産目録および賃借対照表の作成と解散確定申告

- STEP6債権の回収および債務の弁済など

- STEP7残余財産の分配

- STEP8清算結了承認書および清算計算書の作成

- STEP9清算結了の登記申請

- STEP10税務署などへの清算結了届の提出

これらの手続きを完了するには、最短でも約3カ月ほどを要します。

また、合同会社を清算する際には、一定の費用が発生します。

まず、法務局へ納める登録免許税は次のとおりです。

- 解散登記:3万円

- 清算人登記:9,000円

- 清算結了登記:2,000円

合計で 41,000円 となります。

加えて、債権者保護手続きとして官報に公告を掲載する費用が 約3万~4万円必要です。

トータルで見ると、合同会社の清算にはおよそ7万~8万円の費用がかかることになります。

これらに加え、清算の手続きを司法書士や税理士などに依頼した場合は、業務内容に応じて 数万円から数十万円 の報酬が発生します。

会社の清算は、時間もコストもかかる作業であり、実施には慎重な判断が必要です。

まずは会社の休眠を行い、ある程度様子を見てから清算に取り掛かるのが、会社を畳む一般的なフローになります。

売上なしの合同会社に関するよくある質問

合同会社の売上がないときに、多くの人が疑問に思う点や不安に感じる点、よくある質問をまとめて解説します。

売上なしだと税金上のメリットは何かあるのか

売上なしの合同会社の税金上のメリットはないと言えます。

先述のとおり、売上がないことで支払わなくていい税金は確かに存在しますが、それは課税所得がないために税金も発生していないというだけのことです。

売上なしであることで、何らかの減税や特例が適用されるわけでもないため、メリットはまったく存在しないと言えます。

休眠状態は何年間維持できるのか

合同会社の休眠時期に限度などは設けられていないため、何年でも休眠させることが可能です。

株式会社や一般社団法人などの場合は、休眠状態であっても、一切の登記変更を行わないまま12年が経過すると、法務局からの確認通知が届きます。

これを無視した場合、法務局の職権によって自動的に解散の登記が行われ、「みなし解散」となってしまいます。

しかし合同会社には、みなし解散の制度は適用されません。

そのため、法律上はいつまでも休眠させておくこともできます。

休眠会社が事業を再開するときに何かデメリットはあるのか

会社の休眠には、休眠を行うときも事業を再開するときも、コストやペナルティーは発生しません。

また、休眠会社であったことは登記簿謄本などに記載されないため、「この会社は休眠状態だったことがある」ということは、一般に公開されません。

とはいえ休眠中は事業を行えないため、事業再開後に金融機関や取引先から決算書の提出などを求められた際には、資金の動きがまったくないことから休眠状態であったことは把握されるでしょう。

また、休眠会社の事業を再開させた場合、休眠をする知らせを届けた税務署や都道府県税事務所などに再び異動届出書などを提出して、休眠を取りやめることを連絡しなければいけません。

法人住民税の均等割の免除などを受けていた場合、この連絡を怠ると、あとから延滞税や加算税を請求されることもあるので注意しましょう。

この記事のまとめ

合同会社などの売上がない場合でも、法人住民税の均等割などの税金は、売上のある会社と同じように納付しなければいけません。

また、決算や税務申告などの業務も行わなければならず、これらを怠ると延滞税や青色申告の取り消しといった処置を受けてしまいます。

会社を休眠させることで、多くの場合で法人住民税の均等割の納付が免除されるので、売上がない時期が続くようであれば、まずは会社の休眠を検討しましょう。

ただしその場合も、決算や税務申告の義務はあるため注意してください。

売上なしの合同会社の税金について悩んだら税理士に相談しよう

合同会社を立ち上げたものの、売上がないという事態は、決して珍しいものではありません。

しかし、その状態が長く続いてしまうと、この先どうするべきかについて経営戦略を練り直す必要があります。

売上がない時期をどう乗り切るのか、あるいは会社を休眠、清算するのであれば手続きはどうするのかなど、一人では判断に困ることもあるでしょう。

合同会社などの売上がなく、税金や経営について悩んだときは、税理士などに一度相談してみるのも有力な選択肢です。

ベンチャーサポート税理士法人では、会社設立・運営に関する無料相談を実施しています。

税理士だけでなく行政書士や司法書士、社労士も在籍しているためワンストップで相談が可能です。

レスポンスの速さにも定評があるため、初めての方もお気軽にご相談ください。