この記事でわかること

- 相続税の納税義務が生ずるのは誰なのか

- 相続税の納税義務者の種類と課税範囲

- 納税義務者でも相続税を納めなくてよいケース

個人が相続または遺贈(死因贈与を含みます)により財産を取得した場合、原則として相続税の納税義務者となります。

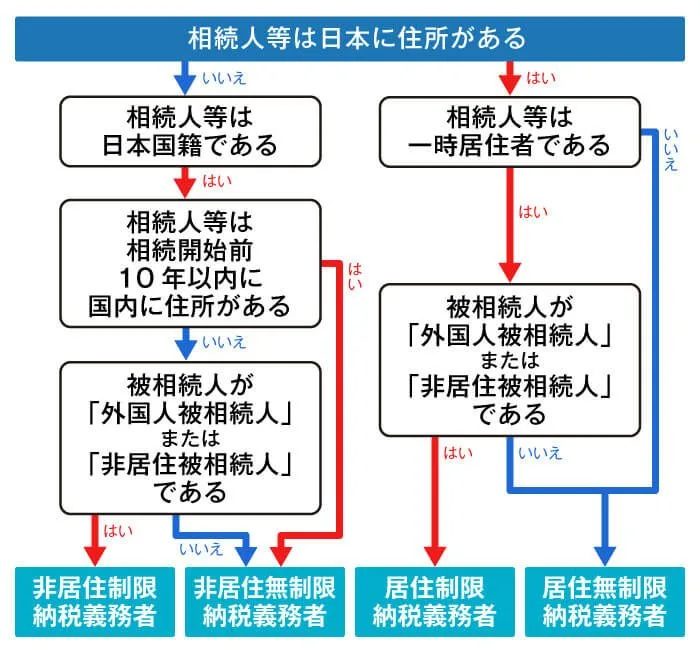

相続税の納税義務者の判定は、日本国内の住所や日本国籍の有無などの要素に応じて変わるため、判断が難しい面もあります。

そこで、この記事では相続税の納税義務者の種類や課税範囲について、判定フローチャート付きで解説します。

納税義務者でも相続税を納めなくてもよいケースも取り上げるので、ぜひ参考にしてください。

目次

相続税の納税義務者とは

相続税の納税義務者とは、原則として「相続または遺贈(死因贈与を含みます)により財産を取得した個人」のことを指します。

したがって、被相続人の財産を引き継いだ場合には、法定相続人であるか否かを問わず納税義務者となり得ます。

法定相続人は相続発生時に遺言がなくても財産を引き継ぐ権利を持つ一方、法定相続人以外は遺言がなければ被相続人の財産を引き継ぐことはできません。

法定相続人以外が被相続人が遺した遺言によって財産を受け取った場合、「受遺者」として相続税の納税義務者となります。

また、死因贈与によって被相続人の財産を取得した人も、相続税の納税義務者となります。死因贈与とは、生前に被相続人と第三者が契約を交わしたうえで、贈与者が亡くなることで効力が発生する贈与契約を指します。

死因贈与には贈与者(被相続人)と受贈者の双方の合意が必要で、この形の贈与で財産を受け取った人は「受贈者」となります。

加えて、相続または遺贈で財産を取得していなくても、死亡保険金や死亡退職金など、被相続人が亡くなったことをきっかけに財産を取得した場合、「みなし相続財産」として、相続税法では相続や遺贈等で取得したとみなされて相続税の課税対象となります。

同じく、相続または遺贈で財産を取得していなくても、相続時精算課税制度を適用して生前贈与を受けていた場合、その贈与財産については相続税が課税されます。このような相続時精算課税の適用を受けている人を、「特定納税義務者」と呼びます。

なお、相続税の納税義務者となるのは原則として「個人」のみですが、以下の法人が遺贈や死因贈与によって財産を取得した場合、該当する法人を個人とみなし、納税義務者として扱います。

- 法人格のない社団または財団(同窓会や町内会など)

- 代表者または管理者の定めのある法人格のない社団または財団が、遺贈や死因贈与によって財産を取得した場合、相続税の納税義務者として扱われます。

なお、このとき取得した財産が公益事業用財産で相続税の非課税財産に当てはまるならば、相続税の課税対象とはなりません。 - 持分の定めのない法人(一般社団法人や学校法人など)

- 一般社団法人や学校法人など、持分の定めのない法人が遺贈や死因贈与によって財産を取得した場合、「その遺贈者の親族、その他これらの者と特別な関係がある者の相続税負担が不当に減少する結果となる」と認められるとき、納税義務者として扱われます。

被相続人または相続人の住所が国内か海外かで判定に影響がある

上図のフローチャートにもあるように、相続税の納税義務者に該当するかどうかを判定する上で、非常に重要な要素が「住所」です。

被相続人も相続人も日本に住んでいる一般的な相続の場合は、もちろん納税義務が生じます。

考え方が複雑になるのは、相続時に日本に住んでいない人が関係する場合です。

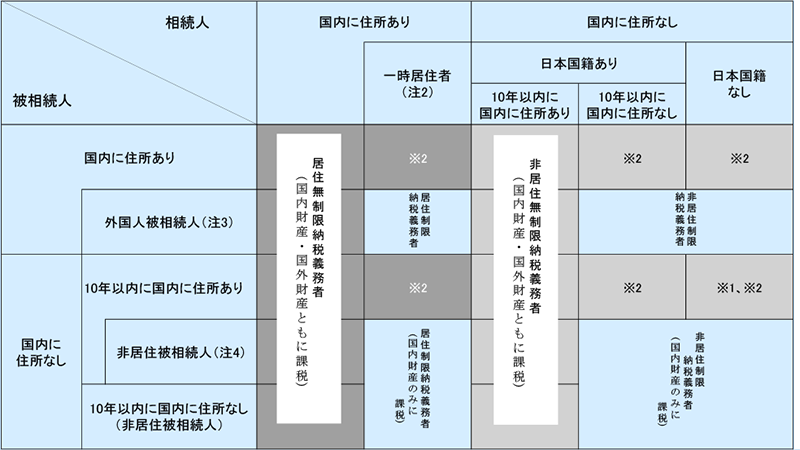

以下の表は、被相続人と相続人の状況に応じた納税義務者の区分を示しています。ここからは、こちらの表の記載内容をより深堀りする形で解説します。

相続税の納税義務者の区分表

引用元 国税庁

無制限納税義務者

無制限納税義務者とは、遺産を取得した人のうち、日本と海外の双方にある財産に相続税が課税される人を指します。

納税義務者の判定は日本国籍の有無だけで一律に判断されるわけではありません。

相続人が相続発生時に海外に住んでいても、日本国籍があって10年以内に日本に住所があった人は被相続人のステータスにかかわらず国内・海外財産の両方に対して相続税が課税されます。

相続人に日本国籍があって10年以内に日本に住所がない、または日本国籍がない場合は、国内財産のみ相続税が課税されます。

居住無制限納税義務者

居住無制限納税義務者とは、相続または遺贈で財産を取得した人のうち、その財産を取得した時に日本国内に住所を有している人を指します。

なお、財産を取得した人が「一時居住者」に該当し、かつ被相続人が「外国人被相続人」または「非居住被相続人」に該当するならば、無制限納税義務者の対象から除かれ、後述する「居住制限納税義務者」となります。

- 「一時居住者」とは

- 相続発生時に在留資格を有しており、その相続の発生前15年以内に日本国内に住所を有していた期間の合計が10年以内の人。

- 「外国人被相続人」とは

- 相続発生時に在留資格を有しており、かつ日本国内に住所を有していた当該相続に係る被相続人。

- 「非居住被相続人」とは

- 相続発生時に日本国内に住所を有していなかった被相続人で、①相続の発生前10年以内のいずれかの時において日本国内に住所を有していたことがある人のうち、そのいずれの時においても日本国籍を有していなかった人、または②その相続の開始前10年以内に日本国内に住所を有していたことがない人。

居住無制限納税義務者に該当する場合、課税財産の範囲は以下のようになります。

| 国内財産 | 国外財産 | 相続時精算課税適用財産 | |

|---|---|---|---|

| 居住無制限納税義務者 | 課税 | 課税 | 課税 |

非居住無制限納税義務者

相続または遺贈で財産を取得した人のうち、その財産を取得した時に日本国内に住所を有しておらず、かつ以下のいずれかの条件に当てはまる人を指します。

- 財産の取得時に日本国籍を有している場合で、以下のいずれかに該当する人

-

① その相続または遺贈に係る相続の発生前10年以内に、日本国内に住所を有していたことがある人。

② その相続または遺贈に係る相続の発生前10年以内のいずれの時においても、日本国内に住所を有していたことがない人。(被相続人が外国人被相続人または非居住被相続人である場合を除きます。) - 財産取得時に日本国籍を有しない場合で、かつ被相続人が外国人被相続人、非居住被相続人のいずれにも該当しない人

- この場合も非居住無制限納税義務者に該当します。

非居住無制限納税義務者に該当する場合、課税財産の範囲は以下のようになります。

| 国内財産 | 国外財産 | 相続時精算課税適用財産 | |

|---|---|---|---|

| 非居住無制限納税義務者 | 課税 | 課税 | 課税 |

制限納税義務者

制限納税義務者に該当するケースの相続人は、原則として日本国内にある財産のみに課税されます。

制限納税義務者は「居住制限納税義務者」と「非居住制限納税義務者」の総称であり、その判定は相続人や被相続人の住所、国籍、過去の居住歴、在留資格等の組み合わせで詳細に定められています。

制限納税義務者に関する注意点

制限納税義務者は、被相続人の葬式費用を負担していても、相続税額の計算上、控除できない点に注意が必要です。

また、制限納税義務者に該当する場合は、国内財産に係る債務についてのみ債務控除を適用できます。(国外財産に係る債務は控除できません。)

居住制限納税義務者

相続または遺贈で財産を取得した相続人が、その財産を取得した時に日本国内に住所を有しており、かつ「一時居住者」に該当し、さらに被相続人が「外国人被相続人」または「非居住被相続人」のいずれかに該当する場合、その相続人は「居住制限納税義務者」となります。

居住制限納税義務者に該当する場合、課税財産の範囲は以下のようになります。

| 国内財産 | 国外財産 | 相続時精算課税適用財産 | |

|---|---|---|---|

| 居住制限納税義務者 | 課税 | 課税なし | 課税 |

非居住制限納税義務者

相続または遺贈で財産を取得した相続人が、その財産を取得した時に日本国内に住所を有しておらず、かつ以下のいずれかの条件を満たす場合、その相続人は「非居住制限納税義務者」となります。

- 相続人が日本国籍を有している場合

- 相続人が日本国籍を有している場合で、その相続または遺贈に係る相続の発生前10年以内のいずれの時においても日本国内に住所を有していたことがなく、かつ被相続人が外国人被相続人または非居住被相続人のいずれかに該当する場合。

- 相続人が日本国籍を有しない場合

- 相続人が日本国籍を有しない場合で、かつ被相続人が外国人被相続人、非居住被相続人のいずれかに該当する場合。

非居住制限納税義務者に該当する場合、課税財産の範囲は以下のようになります。

| 国内財産 | 国外財産 | 相続時精算課税適用財産 | |

|---|---|---|---|

| 非居住制限納税義務者 | 課税 | 課税なし | 課税 |

納税義務者でも相続税を納めなくてよいケース

相続税の納税義務者に該当すれば、必ず相続税が発生するというわけではありません。

相続税の納税義務者であっても、実際には相続税がかからないケースがあるため、以下で解説します。

- 正味の遺産額が相続税の基礎控除を下回るケース

- 小規模宅地等の特例や配偶者の税額軽減の適用を受けるケース

- 税額控除の適用を受けるケース

正味の遺産額が相続税の基礎控除を下回るケース

相続税の計算では、被相続人が亡くなった時に保有していた財産やみなし相続財産を加算した額から、債務や葬式費用などを差し引いた「正味の遺産額」を算出します。

相続税の申告・納付義務が発生するのは、この「正味の遺産額」が基礎控除(3,000万円 + 600万円 × 法定相続人の数)を超える場合です。

基礎控除額以下であれば、納税義務者に該当しても相続税の申告・納付義務は発生しません。

小規模宅地等の特例や配偶者の税額軽減の適用を受けるケース

正味の遺産額が基礎控除額を超える場合でも、特例や税額控除の適用によって相続税が発生しないケースがあります。

相続財産の評価額を減らす特例の代表例が、小規模宅地等の特例です。小規模宅地等の特例の適用要件を満たしているならば、被相続人の自宅などを相続した場合に敷地の評価額を最大で8割減額できます。

また、配偶者の税額軽減(相続税の配偶者控除)を適用した場合、配偶者の取得した財産のうち、1億6,000万円または配偶者の法定相続分相当額のいずれか多い金額までは相続税はかかりません。

なお、小規模宅地等の特例や配偶者の税額軽減の適用には、相続税の申告が必要です。こうした特例の適用で相続税が0円になったとしても、申告を行わなければなりません。

小規模宅地等の特例に関する注意点

小規模宅地等の特例は、被相続人の配偶者や同居親族でなくとも適用ができる「家なき子」と呼ばれる規定がありますが、相続人が海外において、相続発生時に居住している家屋を過去に一度でも所有したことがあれば、小規模宅地等の特例は適用できませんのでご注意ください。

税額控除の適用を受けるケース

相続税の計算では、相続税の総額を算出した後にその税額を各相続人が実際に取得する相続割合で按分し、相続人ごとの納税額を求めます。

さらに、相続人が未成年者である場合や、相続人が障害を抱えている場合、過去10年以内に被相続人が相続税を支払っていた場合などには、税額控除ができます。

これらの税額控除の適用によって相続税額がゼロとなった場合、相続税の負担は発生しません。

- 未成年者控除

- 未成年者が相続人になった場合、その「未成年者が満18歳になるまでの年数×10万円の税額」が控除されます。

- 障害者控除

- 障害を抱えている方が相続人になった場合、その相続人が85歳になるまでの年数×10万円の税額が控除されます。

また、特別障害者に該当する場合は、85歳になるまでの年数×20万円の控除ができます。 - 相次相続控除

- 父が亡くなった後、次に母が亡くなった場合のように、相続が連続して発生することがあります。最初の相続で相続税を支払っており、最初の相続から10年以内に発生した2回目の相続でも相続税がかかる場合、最初に発生した相続税額の一部が控除されます。

なお、未成年者控除や障害者控除の適用を受けて税額を計算した結果、当初の税額から控除しきれないこともあります。

このような場合には、控除しきれなかった金額をその相続人の扶養義務者の相続税額から控除できます。

相続税の納税義務者に関する疑問は相続専門税理士に相談しよう

相続税の課税対象となる人は、遺産を相続した法定相続人だけではありません。遺言や死因贈与によって遺産を受け取った人も、相続税の納税義務者となります。

ただし、納税義務者になったからといって、必ず納付すべき税額が発生するとは限りません。相続税の基礎控除や特例など、税負担を軽減するための制度が多く設けられているので、その内容について確認しておくといいでしょう。

そのような相続に関する疑問が生じた場合は、相続専門の税理士に相談してみるのもおすすめです。

ベンチャーサポート相続税理士法人では、親身でわかりやすい説明を心がけ、無料相談を実施しています。また、税理士だけでなく弁護士や司法書士、行政書士も在籍しているためワンストップで相談することが可能です。初めて相続税の申告を行う方もお気軽にご相談ください。