相続が開始された場合、相続財産の価額によって相続税が課せられる場合があります。

相続税が課せられるか否か、また、相続税が課せられる場合の税率は、相続財産の評価額によって決定されます。

そのため、相続が開始された場合はすみやかに相続財産の価額を評価する必要があります。

相続財産の評価その中でも、価額の評価について難しいものとして「土地」があります。

ここでは、土地の評価方法について確認するとともに、土地の評価を低くすることによって相続税を節税する方法について見ていきます。

土地の評価方法

土地の種類について

相続財産の評価の方法については、国税庁が公表している「財産評価基本通達」(以下「基本通達」といいます)によって算定方法が定められています。

土地を評価する際に、まず認識しておかなければならないことは、一口に「土地」といってもいろいろな種類があるということです。

宅地もあれば、田や畑、山林、原野など、その地目が分かれています。

登記事項証明書(登記簿謄本)を見れば「地目」欄にこれらが明記されており、この地目によって土地の評価方法が変わってくる場合があります。

以下では、一般の方にとって最も関係が深いと思われる「宅地」について見ていきましょう。

宅地の評価方法

土地のうち、宅地の評価の方式には、路線価方式と倍率方式の2つの方法があります。

市街地的形態を形成する地域にある宅地については路線価方式によって評価を行い、それ以外の宅地については倍率方式によることとされています(基本通達11)。

路線価が設定されている道路に面している土地については、路線価方式によって土地の評価額が算定しなければならず、倍率方式を採用することはできません。

路線価方式

路線価とは

路線価とは、市街地等の道路について設定される価額で、その道路に面している宅地の1平方メートルあたりの評価額(千円単位)をいいます。

この価額は売買実例価額、公示価格、不動産鑑定士による評価額等を参考にして国税局長により決定され、毎年7月頃に国税庁により発表されます。

路線価については、国税庁のホームページで確認することができます。

一般的には、路線価は公示価格のおよそ80%程度といわれています。

参考:国税庁 「財産評価基準書路線価図・評価倍率表」

路線価による評価方法

路線価とはその道路に面した宅地の1平方メートルあたりの評価額をいいますので、その土地の評価額を算出するには、その宅地が面している道路について定められた路線価に面積を乗じる形で計算します。

評価額=路線価×面積

路線価の補正

路線価は、土地の1辺のみが路線価の定められた道路に面していて、かつ、土地の形状が、正方形や長方形といった標準的な形状の土地を想定しています。

しかし、実際の土地はその奥行の長さが長かったり、逆に非常に短かったりということもあります。

また、1辺のみでなく側面も路線価が設定されている道路に面しているなど、複数の辺が道路に面している場合などもあります。

このような土地については、単純に路線価に面積を乗じただけでは、適正な評価額を算出することができない場合があります。

そこで、路線価による評価額の算定に際しては様々な補正を行うことになります。

奥行価格補正

奥行の長さによって、路線価に一定の補正率を乗じます。

この補正率は、その土地の地区区分ごとに、奥行が何メートルの場合には補正率がいくつになる、という形で予め定められています。

その結果、路線価の評価に際しては、以下の計算式で計算します。

評価額=(路線価×奥行価格補正率)×面積

たとえば、地区区分が「普通住宅地区」の場合で、面積が80平方メートル、奥行が8メートル、路線価が40万円の場合、奥行補正率は0.97となります。

このとき実際の路線価による評価額は

評価額=(40万円×0.97)×80平方メートル=3,104万円

となります。

参考:国税庁 「奥行価格補正率表」

側方路線影響加算

角地のように、正面と側面の2辺が道路に面している土地については、そのぶん利用価値が高いため、評価額が加算されることになります。

具体的には以下ように計算します。

- ・正面路線価×奥行価格補正率…イ

- ・側面路線価×奥行価格補正率×側面影響加算率…ロ

- ・評価額=(イ+ロ)×面積

この場合の側面影響加算率についても国税庁によって決定・公表されています。

たとえば、地区区分が「普通住宅地区」。

面積が80平方メートル、正面からの奥行が8m、側面からの奥行が10メートル、正面路線価が40万円、側面路線価が30万円とした正面からの奥行価格補正率は0.97,側面からの奥行価格補正率は1、普通住宅地区の側方路線影響加算率は0.03となりますので、評価額は以下の通りとなります。

イ=40万円×0.97=388,000円

ロ=30万円×1×0.03=9,000円

評価額=(388,000円+9,000円)×80平方メートル=3,176万円

参考:国税庁 「奥行価格補正率表」

二方路線影響加算

側方路線影響加算と同様に、土地の裏側も道路に面している場合利用価値が高いため、その評価に際して加算されることになります。

この場合の計算は以下のようになります。

- ・正面路線価×奥行価格補正率…イ

- ・裏面路線価×奥行価格補正率×二方路線影響加算率

- ・評価額=(イ+ロ)×面積

二方路線影響加算率も国税庁によって決定・公表されています。

たとえば、地区区分が「普通住宅地区」。

面積が80平方メートル、奥行が8メートル(正面からも裏面からも同一)、正面路線価が40万円、側面路線価が35万円とした場合、奥行路線価補正率は0.97、普通住宅地区の二方路線影響加算率は0.02となりますので、評価額は以下の通りとなります。

イ=40万円×0.97=38万8,000円

ロ=35万円×0.97×0.02=6,790円

評価額=(38万8,000円+6,790円)×80平方メートル=3,158万3,200円

参考:国税庁 「奥行価格補正率表」

不整形地等についての補正

上記の一般的な補正の他に、その土地の形状がいびつである場合などには、さらに補正が必要となります。

これは、その土地の形状がいびつであることによって、建築できる建物の大きさや形状が制限されるなどの制限が大きいため、その土地の評価額の決定に際してもそれらの制限を考慮して減額調整するものです。

これによってその土地の評価額が低減されることになり、相続税の節税にもつながることがあります。

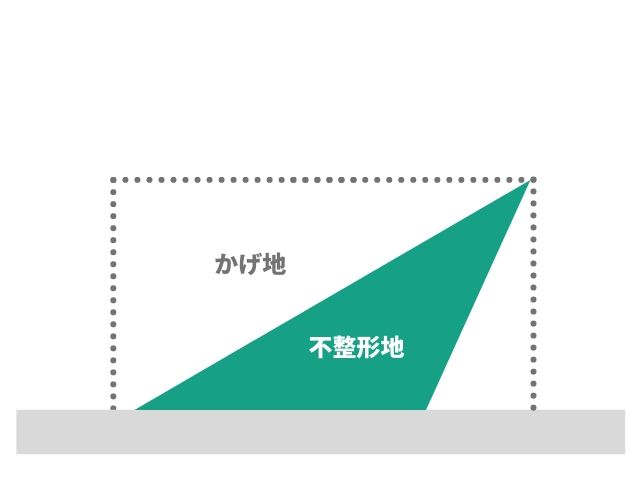

不整形地補正

形状が四角形等ではなく、いびつな形状をしている場合における補正です。

この場合は以下の手順で評価額を算定します。

- ・当該不整形地が整形地と仮定した場合の1平方メートル当たりの単価を計算

- ・当該不整形地全体をカバーする整形地(想定整形地)を想定し、当該不整形地がその想定整形地から欠ける部分(「かげ地」といいます)の面積割合(これを「かげ地割合」といいます)を算出します。

- ・かげ地割合と、その土地が属する地積区分表による地積区分に基づいて、不整形地補正率をだして、この不整形補正率を当該土地が整形地とした場合の1平方メートル当たりの単価に乗じて、当該土地の1平方メートル当たりの単価を算出し、これに面積を乗じて評価額を算出します。

たとえば、下の図の様な三角形の不整形地について見てみましょう。

この地区区分が「普通住宅地区」で、不整形地の面積が80平方メートル、道路に面した間口が20メートル、実際の奥行が8メートル、路線価が40万円とします。

まず整形地とした場合の単価の計算です。

この場合、通常は路線価に実際のその土地の奥行によって算出された奥行補正率を乗じますが、不整形地の場合は不整形地の面積を道路に面した間口で割った長さを奥行として、奥行補正率を算出します。

その結果、実際の奥行は8メートルですが、面積80平方メートルを間口20メートルで割った数値は4メートルとなりますので、奥行補正率は0.92となります。

その結果、1平方メートル当たりの単価は

40万円×0.92=36万8,000円

となります。

次に、この不整形地を囲む想定整形地は、間口20m、奥行8mの長方形の土地となりますので、その面積は

20メートル×8メートル=160平方メートル

となります。

かげ地割合は

(160平方メートル−80平方メートル)/160平方メートル=50%

となります。

本件の場合、地区区分が普通住宅地で、面積が80平方メートルですので、地積区分表から出された地積区分は普通住宅地区のAとなり、これとかげ地割合を不整形地補正率表に当てはめると、不整形地補正率は0.79となります。

以上から、この不整形地補正率を当初の1平方メートル当たりの単価に乗じて不整形地としての単価を出すと、

36万8,000円×0.79=29万720円

となり、これに面積を乗じると、その評価額は

評価額=29万720円×80平方メートル=2,325万7,600円

となります。

これを整形地である場合として計算した(3)①の評価額3,104万円と比較すると、約75%の評価額に留まり、25%の減額評価を受けることになります。

不意整形地補正率表を見ると分かるとおり、普通住宅地でかげ地割合が65%を超える場合は、最大で40%の減額評価を受けることも可能になります。

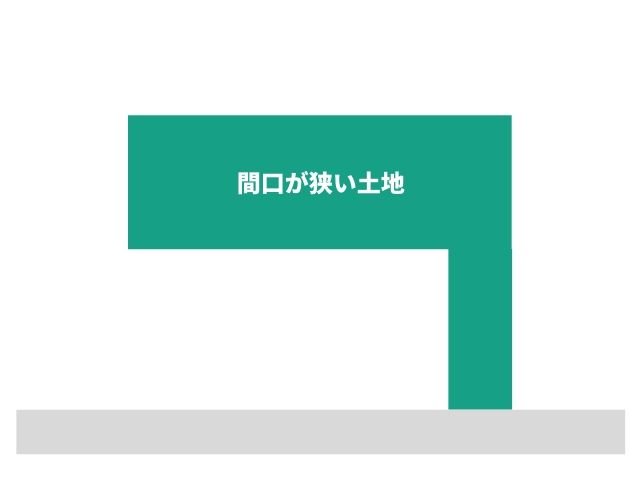

間口狭小補正

間口狭小補正とは、下の図のように道路に面した間口が非常に狭い土地をいいます。

この場合も、その土地に建てることができる建物が制限されるなど制限があることから、間口距離の長さに応じて一定の補正率を乗じた減額評価がなされることがあります。

具体的な補正率については、間口狭小補正率表によって定められています。

その結果、実際の土地の評価に際しては、路線価に奥行価格補正率を乗じ、さらに間口補正率を乗じたうえで、面積を乗じて評価額を計算することになります。

たとえば、地区区分が「普通住宅地区」の場合で、面積が80平方メートル、間口が5メートル、奥行が16メートル、路線価が40万円の場合は、奥行価格補正率は1、間口狭小補正率は0.94となりますので、実際の路線価による評価額は

評価額=(40万円×1×0.94)×80平方メートル=3,008万円

となります。

※ 上記設例では、本来であれば次に述べる「奥行長大補正」も適用されることになりますが、ここでは考慮していません。

間口狭小補正と奥行長大補正の併用については後ほど触れます。

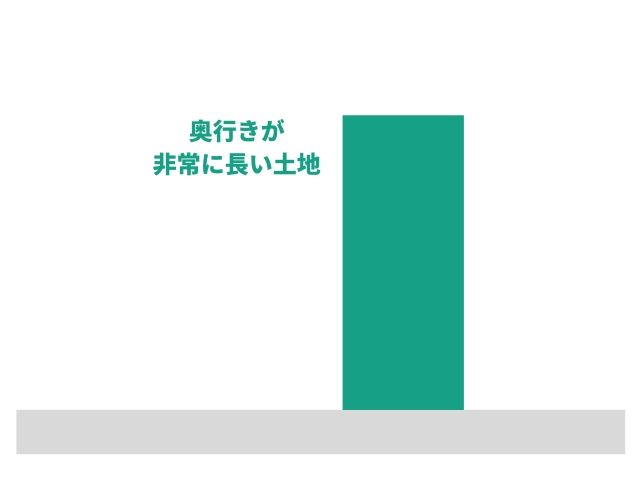

奥行長大補正

奥行長大補正とは、道路に面した長さに対して奥行が非常に長い土地について行われる補正のことをいいます。

具体的には、奥行の長さが間口の2倍以上の場合に、奥行長大補正率による減額がなされます。

この奥行長大補正率表は間口に対する奥行の割合によって、補正率が決定されてます。

たとえば、地区区分が「普通住宅地区」の場合で、面積が80平方メートル、間口が5メートル、奥行が16メートル、路線価が40万円の場合は、奥行補正率は1、奥行長大補正率は、奥行の間口に対する割合が16/5=3.2となるため0.96となります。

この結果、評価額は

(40万円×1×0.96)×80平方メートル=3,072万円

となります。

※ 上記設例では、本来であれば先に述べた「間口狭小補正」も適用があることになりますが、ここでは考慮していません。

間口狭小補正と奥行長大補正の競合については次の(5)で触れます。

不整形地補正の競合

不整形地補正と間口狭小補正との競合

不整形地においてさらに道路に面する間口が狭い場合は、不整形地補正と間口狭小補正が競合適用できます。

その場合は、不整形地補正率に間口狭小補正率を乗じた数値を不整形地補正率として計算します。

ただし、その最小値は0.6とされています。

不整形地補正率と間口狭小補正率とを乗じた数値が0.6よりも小さくなるときは、補正率を0.6として計算することになります。

その場合の計算式は

(1平方メートル当たりの単価×不整形地補正率×間口狭小補正率)×面積

となります。

不整形地補正と奥行長大補正との競合

間口狭小補正の場合とは異なり、不整形地補正と奥行長大補正とが競合する場合は、いずれか一方しか適用できません。

その結果、どちらによる補正が有利かを判定して、望ましい方を適用して評価することになります。

間口狭小補正と奥行長大補正との競合

この場合は、間口狭小補正率と奥行長大補正率の双方を適用することが可能です。

その計算式は

(路線価×奥行補正×間口狭小補正率×奥行長大補正率)×面積

となります。

倍率方式

倍率方式を提供する場合

路線価は全ての道路に設定されているわけではありません。

主に市街地についてのみ設定されています。

場合によっては、昨年まで路線価が設定されていたのに、今年の路線価図では路線価が設定されていない、といった事態も発生します。

路線価が設定されていない土地については、倍率方式によって評価額を算定することになるのです。

倍率方式による評価方法

倍率方式による評価は以下の算式で行います。

評価額=固定資産税評価額×倍率表に定める倍率

ここでいう「倍率表」とは、国税庁が毎年決定し公表しており、その適用地域ごとに、倍率等を記載しています。

倍率表は路線価と同様、国税庁のホームページで確認できます。

また固定資産税評価額は、市区町村の固定資産税台帳に記載された価格で、市区町村役場から固定資産税評価証明書を取得することで確認できます。

また、年1回所有者に送られてくる固定資産税課税明細書にも記載されていますので、そこから確認することもできます。

参考:国税庁 「財産評価基準書路線価図・評価倍率表」

相続税の節税方法

不整形地等による評価減

既に見てきたように、路線価が設定されている宅地については、路線価に各種の補正を行って評価額を算出することになります。

そして、その土地が不整形地である等の事情がある場合は、それによる減額評価が可能となります。

そこで、土地評価においては、それが不整形地に該当しないかを確認する必要があります。

一見すると整形地に見える土地でも、詳細に検証すると不整形地に該当し、減額評価を受けることが可能な場合がありますので、慎重に検証するといいでしょう。

賃貸等している土地の評価

土地は更地であったり、自ら使用していたりする場合は高い評価がなされます。

対して、土地を他人に賃貸している場合や、土地上の建物を他人に賃貸している場合は、その土地の利用が制限されることから、相続税評価に際して減額評価されます。

具体的には以下の通りとなります。

土地自体を他人に賃貸している場合

この場合は、借地人がその土地に対して有している借地権の評価額分が、土地の評価額から減額されます。

貸宅地の評価額=本来の評価額 − 借地権評価額

=本来の評価額×(1 − 借地権割合)

ここでいう借地権割合は、路線価図で定める路線価の後ろに書かれているアルファベットおよび倍率表で定められています。

土地上の建物を賃貸している場合

この場合は、土地の評価額から借地権割合と借家権割合(30%とされています)を乗じた割合を減額した金額が評価額とされます。

貸家宅地の評価額=本来の評価額×(1 −(借地権割合×借家権割合))

また、その建物がマンションやアパートの場合には、上記に実際に賃貸している割合(全体の面積から空き室部分を除いた、現在実際に賃貸している部分の割合)を乗じた分が減額されることになります。

その場合の計算式は

貸家宅地の評価額=本来の評価額×(1 −(借地権割合×借家権割合×賃貸割合))

となります。

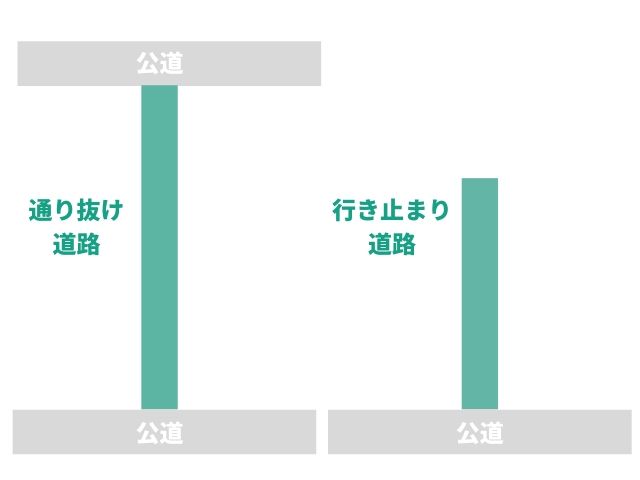

私道の評価額

所有する土地が私道として利用されている場合についても、その公共性の割合に応じて土地の減額評価がなされます。

通り抜けできると私道の場合

一方の公道と他の公道とをつなぐ私道の場合には、公共性が高いことから、その評価額はゼロとなります。

つまり、所有地でありながら相続税評価の対象外とされるわけです。

行き止まりの私道の場合

この場合は、通り抜けできる私道の場合ほど公共性があるとはいえません。

ただ、それでも一定の範囲の人の用に供されていることから一定の公共性が認められ、通常の評価額の30%として評価されることになります。

広大地評価の廃止と地積規模野大きな宅地の評価制度

かつては、その地域における標準的な宅地の面積に比して著しく広大な宅地については、広大地として広大地補正率による評価減が認められていました。

しかし現在この制度は廃止されていますので、注意が必要です。

これに代わって、現在では「地積規模の大きな宅地の評価」という制度が設けられています。

これにより、三大都市圏においては500平方メートル以上の宅地、それ以外の地域では1,000平方メートル以上の宅地について、規模格差率を乗じて減額された額で評価されることになります。

小規模宅地等の特例を利用する

相続財産に土地が含まれている場合に、小規模宅地等の特例を利用すると、評価額の最大80%を減額できます。

たとえば3000万円の評価額であれば、600万円まで減額ができます。

土地を相続しても、高い相続税支払いのために、相続した土地を手放すケースもあります。

そのようなケースを避けるために、小規模宅地等の特例が認められています。

ただし小規模宅地等の特例を利用するためには、下記のような条件を満たさなければいけません。

- ・建物を住居用・事業用・賃貸用のどれかに使っていた

- ・適用面積を超えてない

- ・特例を使うのが配偶者・親族である

大きい条件はこの3つになりますが、状況によっては細かく条件が異なります。

節税効果の大きい特例になるため、土地・不動産を相続する人は、必ずチェックしておきましょう。

小規模宅地等の特例は下記の記事で紹介しているので、詳細を知りたい人はぜひご覧ください。

相続税で悩んだら税理士へ無料相談してみよう

相続税について悩んでいるなら、税理士への無料相談を利用しましょう。

「税理士に依頼すると、費用がかかってしまうから、なるべく自分で手続きしたい」と思うかもしれません。

費用が気になる人は、初回の無料相談がおすすめです。

無料の範囲内であれば依頼費用は発生しないので、気軽に相談ができます。

土地の評価額を正しく算出できる

過去に相続財産で土地の評価をしたことがある税理士であれば、正しい金額算出ができます。

自分で評価額を算出するのもいいですが、もし間違った評価額を出してしまったら、相続税の金額も変わってきます。

自分では正しく相続税の申告しているつもりでも、税務署から見れば「間違った相続税申告」と判断されるかもしれません。

土地の評価が得意な税理士に依頼して、正しい評価額を算出してもらうことで、ミスのない相続ができます。

相続税の対策ができる

相続に精通した税理士であれば、土地評価だけでなく、相続税の対策も任せられます。

土地の相続では、小規模宅地等の特例を使って評価額を減額すると、大きい節税効果があります。

しかし小規模宅地等の特例を利用するためには、条件が複雑だったり、書類の準備・手続きが必要だったりします。

プロである税理士に依頼することで「節税ができるのか?」といった判断から、書類・手続きのアドバイスなど事務的な相談もできます。

「税理士に依頼すると費用がかかる」と思うかもしれませんが、税理士に依頼することで、依頼費用よりも大きい節税効果が出る可能性もあります。

まとめ

相続財産の評価における宅地野評価方法と、その先に適用される評価額が減額される手段について見てきました。

相続財産に不動産がある場合、それによって相続財産の評価額が一気に増額できる可能性があります。

そのため、評価に際しては適用できる減額手段がないかを正確に把握して、不必要な税金を納めることにならないよう注意する必要があるでしょう。

また、ここに記したもの以外の補正制度もあります。

全てを自身で管理することは難しいでしょうから、必要に応じて相続税に強い税理士等の専門家に相談することをおすすめします。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。