この記事でわかること

- 相続税のしくみ

- 相続税の計算方法と適用される税率

- 相続税の負担を減らせる特例や税額控除

「相続税の税率ってどれくらいなんだろう」。相続でそのような疑問が浮かんだ人もいるのではないでしょうか。

相続税の税率は10〜55%ですが、税率は遺産の総額だけで決まるわけではなく、相続人の数などに応じて変わります。

この記事では、相続税の税率のしくみや計算方法について詳しく解説します。

目次

相続税の税率と計算方法をわかりやすく解説|基礎控除や控除額の仕組みも事例で理解!

動画の要約相続税の課税対象や計算方法の仕組み、基礎控除・配偶者控除など節税に役立つ制度を、事例を交えてわかりやすく解説しています。

相続税のしくみ

相続税は、亡くなった方(被相続人)から財産を引き継いだ方(相続人や受遺者など)に対して課税される税金です。

相続税額は、遺産総額から基礎控除額を差し引いた残りの額(課税遺産総額)を、民法に定める法定相続分に応じて按分した金額に基づいて計算されます。

ただし、被相続人の財産を受け継いだからといって、必ずしも相続税がかかるとは限りません。

課税遺産総額が基礎控除額以下の場合には、相続税はかからず、相続税申告の必要もありません。

相続税は「累進課税」で税率は「10~55%」

相続税では、「累進課税」という制度が採用されています。

【累進課税とは】

累進課税とは、課税対象額が多くなるほど税率が高くなる課税方式のことで、相続税では相続財産が多い人ほど多額の税金を支払うことになります。

なお、相続税の計算では「超過累進課税」が用いられており、課税対象額が一定の金額を超えた場合、超過した部分だけに高い税率が適用される仕組みです。

相続税の税率は、「法定相続分に応ずる取得金額」に応じて、下記のように「10~55%」の間で設定されます。

たとえば、課税対象額が少額であれば10%の税率が適用されますが、高額になると最大で55%の税率が適用されます

相続税の速算表

法定相続分に応ずる取得金額 税率 控除額 1,000万円以下 10% - 1,000万円超から3,000万円以下 15% 50万円 3,000万円超から5,000万円以下 20% 200万円 5,000万円超から1億円以下 30% 700万円 1億円超から2億円以下 40% 1,700万円 2億円超から3億円以下 45% 2,700万円 3億円超から6億円以下 50% 4,200万円 6億円超 55% 7,200万円 引用元 国税庁

遺産総額にそのまま税率を乗ずるわけではない

相続税の計算において誤解しやすいのが、遺産総額にそのまま税率を乗ずるわけではないという点です。

相続税は「遺産総額が3億円だから、相続税の税率は45%だろう」というように、単純に決まるとは限りません。

ここからは、「複数人で相続する場合」と「単独で相続する場合」に分けて、相続税の税率を確認する方法を見ていきます。

複数人で相続する場合

相続税は、遺産総額から基礎控除額を差し引いた「課税遺産総額」に「各法定相続人の法定相続分」を掛けた法定相続分に応ずる取得金額ごとに税率が決まります。

このため、まずは各法定相続人が法定相続分に従って取得したものと仮定して、一家の相続税の総額を計算します。

こうして算出された一家の相続税の総額を、各相続人が実際に取得した財産額で按分することで、相続人ごとの納税額となります。

法定相続人の数や被相続人との関係性によって法定相続分は異なり、相続の状況に応じて税率も変わります。

単独で相続する場合

相続人が1人で全部相続するのであれば、法定相続分が1であるため、さきほどのような相続分を考慮した計算は不要です。

たとえば、遺産総額から基礎控除額を差し引いた額が3億円であれば、相続税の税率は表の通り45%になります。

相続税の計算方法

相続税を計算する際の流れは、次の6ステップです。

- 遺産総額と法定相続人を把握する

- 相続税の基礎控除額を計算する

- 課税遺産総額を計算する

- 課税遺産総額を法定相続分で按分した金額に税率を適用する

- 相続税の総額を計算する

- 各相続人の相続税額を計算する

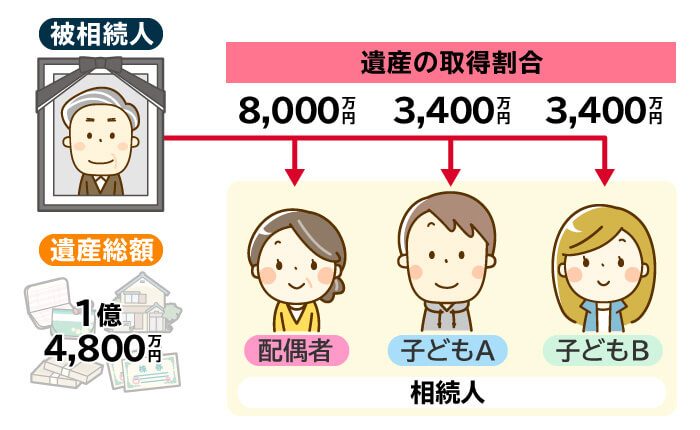

今回は、法定相続人が配偶者と子ども2人で、1億4,800万円の遺産を配偶者が8,000万円、子どもが3,400万円ずつ相続する場合の各人の相続税額を計算してみましょう。

- 法定相続人:配偶者、子ども2人

- 遺産総額:1億4,800万円

- 取得割合:配偶者8,000万円、子ども3,400万円ずつ

1.遺産総額と法定相続人を把握する

まず、相続税を計算するためには、以下の2点を正確に把握する必要があります。

- 遺産の総額

- 法定相続人

ここでは、それぞれを把握する方法をお伝えします。

遺産の総額

課税の対象になる被相続人の遺産には、「本来の相続財産」「みなし相続財産」「生前贈与財産」の3種類があります。

- 本来の相続財産

- 被相続人が亡くなった時の財産

- みなし相続財産

- 被相続人の死亡により支払われる死亡保険金、死亡退職金

- 生前贈与財産

- 相続時精算課税制度により贈与された財産、相続開始前7年以内(※)の暦年課税により贈与された財産

- ※

- 相続開始前の生前贈与の持ち戻し期間が3年から7年に変更になりました。2024年1月1日から持ち戻し期間は少しずつ延長され、2031年1月1日以後の相続は7年に移行する形になります。

上記のすべてを漏れがないように、正確に把握してください。なお、次の財産や費用がある場合には、遺産総額から差し引くことが可能です。

- 非課税財産

- 墓や仏壇などの祭祀財産等

- 被相続人の負債

- 借金や未払金など

- 葬儀費用

- 葬式にかかる費用、遺体や遺骨の運搬費用など

法定相続人

続いて、民法で定められる「法定相続人」を確定させます。

法定相続人になりうる人は、次のとおりです。

- 被相続人の配偶者

- 常に法定相続人になる

- <第1順位>被相続人の子ども

- 該当者がいれば法定相続人となる(子どもがすでに亡くなっているときは、孫が相続人となる)

- <第2順位>被相続人の直系尊属(父母)

- 第1順位の該当者がいなければ法定相続人となる(父母がともにすでに亡くなっているときは、祖父母が相続人となる)

- <第3順位>被相続人の兄弟姉妹

- 第1順位、第2順位の該当者がいなければ法定相続人となる(兄弟姉妹がすでに亡くなっているときは、甥姪が相続人となる)

2.相続税の基礎控除額を計算する

次に、相続税の基礎控除額を計算します。

相続税には「基礎控除」と呼ばれる非課税枠があり、基礎控除額の計算方法は以下のとおりです。

相続税の基礎控除

なお、式中の「法定相続人の数」には、相続を放棄した法定相続人がいる場合でも、その数に含めます。また、養子については実子がいる場合は1人まで、実子がいない場合は2人まで法定相続人の数に含めることができます。

先ほどの例では、「3,000万円+(600万円×3人)=4,800万円」が基礎控除額となります。

3.課税遺産総額を計算する

続いてのステップは、「課税遺産総額の計算」です。

預貯金や不動産などの「プラスの財産」から、借金などの「マイナスの財産」と「非課税財産」を差し引き、「基礎控除額」を控除して課税遺産総額を計算します。

課税遺産総額

冒頭の例では、遺産総額1億4,800万円から基礎控除額4,800万円を控除するので、課税遺産総額は「1億円」になります。

4.課税遺産総額を法定相続分で按分した金額に税率を適用する

課税遺産総額を求めたら、それを各相続人が法定相続分に従って取得したものと仮定して按分します。

各相続人の法定相続分に応ずる取得金額が算出できたら、それぞれの適用税率を確認してください。

先の例のように、課税遺産総額1億円を「被相続人の配偶者と子ども2人」で相続する場合、法定相続分・適用税率は次のとおりです。

| 法定相続分 | 法定相続分に応ずる 取得金額 |

適用税率 | 控除額 | |

|---|---|---|---|---|

| 配偶者 | 1/2 | 5,000万円 | 20% | 200万円 |

| 子どもA | 1/4 | 2,500万円 | 15% | 50万円 |

| 子どもB | 1/4 | 2,500万円 | 15% | 50万円 |

5.相続税の総額を計算する

先ほど算出した「各相続人の法定相続分に応ずる取得金額」に「適用税率」を掛けてから、控除額を差し引き、相続税の総額の基となる税額を計算します。

各相続人の法定相続分に応ずる取得金額に税率を適用

- 配偶者:5,000万円×20%-200万円=800万円

- 子どもA:2,500万円×15%-50万円=325万円

- 子どもB:2,500万円×15%-50万円=325万円

上記で計算したすべての金額を合計することで、相続税の総額になります。

相続税の総額

6.各相続人の税額を計算する

最後に、「相続税の総額」に各相続人の「実際の相続割合」を掛けて、相続人ごとの相続税額を計算します。

今回の例では「配偶者が8,000万円」、「子ども2人が3,400万円ずつ」を相続するので、各人の相続税は下記のとおりです。

各相続人の相続税額

- 配偶者:1,450万円×8,000万円÷1億4,800万円=783万7,800円

- 子どもA:1,450万円×3,400万円÷1億4,800万円=333万1,000円

- 子どもB:1,450万円×3,400万円÷1億4,800万円=333万1,000円

適用できる税額控除があれば相続税を抑えられる

ここまで見てきた例のように、1億4,800万円の財産を被相続人の配偶者と子ども2人で相続すると、およそ1,500万円もの税負担が発生します。

ただし、相続税には税負担を軽減できる税額控除が複数設けられています。

今回の例では、配偶者が取得した財産は1億6,000万円以下なので、たとえば配偶者の税額軽減を適用した場合、納税額は「0円」となり、実際の税負担は子ども2人の約666万円のみです。

- 配偶者の税額軽減(相続税の配偶者控除)

- 被相続人の配偶者が相続する場合には「配偶者の税額軽減(相続税の配偶者控除)」という規定があり、1億6,000万円または配偶者の法定相続分相当額のいずれか多い金額までは、配偶者に相続税が発生しません。

- 未成年者控除

- 未成年者控除とは、相続または遺贈によって財産を取得した相続人が、適用要件を満たした未成年者である場合、相続税から「18歳に達するまでの年数×10万円」を控除できる制度です。

- 障害者控除

- 相続税の障害者控除(障害者の税額控除)とは、相続または遺贈によって財産を取得した相続人が85歳未満かつ障害を抱えている場合、相続税から一定額を差し引ける制度です。

- 一般障害者の場合は、「85歳に達するまでの年数×10万円」、特別障害者の場合「85歳に達するまでの年数×20万円」を控除できます。

- 相次相続控除

- 相次相続控除とは、一次相続の被相続人が亡くなってから10年以内に、一次相続の相続人が亡くなって二次相続(数次相続)が発生した場合に適用できる制度です。

- 一次相続の相続人に課税されていた相続税額のうち一定の金額を、二次相続の相続人の相続税額から控除することができます。

なお、配偶者の税額軽減(相続税の配偶者控除)の適用には相続税申告が必要です。特例の適用で相続税が0円となった場合でも申告しなければならないため、注意しましょう。

【参考】相続税と贈与税の税率の違い

ここからは、相続税と贈与税の税率の違いについて、以下の流れで解説します。

- 相続税と贈与税の基本的な違い

- 税額計算と税率の考え方

- 税率の比較と注意点

相続税と贈与税の基本的な違い

相続税は、亡くなった方(被相続人)から相続や遺贈によって財産を取得した場合に、その財産を受け取った相続人などに課される税金です。

一方、贈与税は、個人からの贈与によって、年間の基礎控除額である110万円を超える財産を受け取った場合に、その財産を受け取った人に課される税金です。

税額計算と税率の考え方

相続税と贈与税では、税額の計算方法や、税率が適用される「課税対象」の考え方が異なります。

- 相続税の場合

- 相続税は、被相続人が保有する全ての財産を合計したうえで債務などを差し引いた「正味の遺産額」を算出し、そこから「基礎控除額」を差し引いた「課税遺産総額」に対して課税されます。相続税の税率は、この課税遺産総額が大きくなるほど段階的に高くなります(累進課税)。

- 贈与税(暦年贈与)の場合

- 贈与税は、1年間(1月1日から12月31日まで)に贈与された財産の合計額から基礎控除額(年間110万円)を差し引いた後の金額(課税価格)に対して課税されます。

また、贈与税の税率には、「特例税率」と「一般税率」の2種類があり、どちらも課税価格に応じて段階的に税率が高くなります。

特例税率は、直系尊属(父母や祖父母など)から、贈与を受けた年の1月1日時点で18歳以上の子や孫などへの贈与に適用されます。

贈与税の速算表(特例税率)

基礎控除後の課税価格 200万円

以下400万円

以下600万円

以下1,000万円

以下1,500万円

以下3,000万円

以下4,500万円

以下4,500万円

超税率 10% 15% 20% 30% 40% 45% 50% 55% 控除額 ‐ 10万円 30万円 90万円 190万円 265万円 415万円 640万円 引用元 国税庁

一方、一般税率は、特例税率が適用されない贈与(例:兄弟間の贈与、夫婦間の贈与、親から未成年の子への贈与など)に適用されます。

贈与税の速算表(一般税率)

基礎控除後の課税価格 200万円

以下300万円

以下400万円

以下600万円

以下1,000万円

以下1,500万円

以下3,000万円

以下3,000万円

超税率 10% 15% 20% 30% 40% 45% 50% 55% 控除額 ‐ 10万円 25万円 65万円 125万円 175万円 250万円 400万円 引用元 国税庁

税率の比較と注意点

相続税と贈与税は、どちらも最高税率は55%ですが、税率構造には違いがあります。

贈与税の方が、比較的少額の段階から税率が高くなるように設定されており、同じ課税価格で比べると、一般的に贈与税の方が相続税よりも税率は高くなる傾向が見られます。

ただし、この税率だけで単純に「相続と贈与のどちらが得か」を判断することはできません。

贈与税には年間110万円の基礎控除があり、複数年にわたって贈与を行うこと(暦年贈与)で、相続財産そのものを減らし、結果的に将来の相続税負担を軽減できる可能性があります。

相続税の税率などは相続専門の税理士に相談しよう

今回は、被相続人の配偶者と子ども2人で相続するケースを例に、相続税の税率を解説しました。

しかし、仮に相続人が兄弟姉妹3人だった場合は、基礎控除額は同じ4,800万円ですが、配偶者や子どもが相続するケースと兄弟姉妹が相続するケースでは、被相続人との関係性が異なります。そのため、課税遺産総額を法定相続分の1/3に従って取得したものと仮定して按分した額に、対応する相続税の税率を掛けて計算することになります。

兄弟姉妹1人あたりの法定相続分に応ずる取得金額は「1億円×1/3=約3,333万円」であるため、税率は20%となり、相続税の総額は約1,400万円です。

このように、相続税の計算には、法定相続人の数や、被相続人とどのような関係性なのかが関わってきます。また、基礎控除額を計算する場合や税率を掛ける課税遺産総額を求めるときの法定相続人の数は、民法上の法定相続人と異なる場合があるのでご注意ください。

なお、法定相続人の判定や、相続税の税率の判定、相続財産額の確定など、相続に関して不安を感じる方や、相続税の負担をできる限り少なくしたいと思われる方は、相続専門の税理士に相談することをおすすめします。

VSG相続税理士法人では、初回無料でご相談をお受けしていますので、お気軽にお問い合わせください。