この記事でわかること

- 贈与税の配偶者控除の仕組み

- 制度を使った場合の贈与税

- 制度で得する人、得しない人

- 制度を利用する際の注意点

贈与税は、税率が高いことでよく話題にのぼる税金です。

しかし、ライフイベントや贈与を受けるひとの属性に合わせ、多くの特例や控除が設けられている税でもあります。

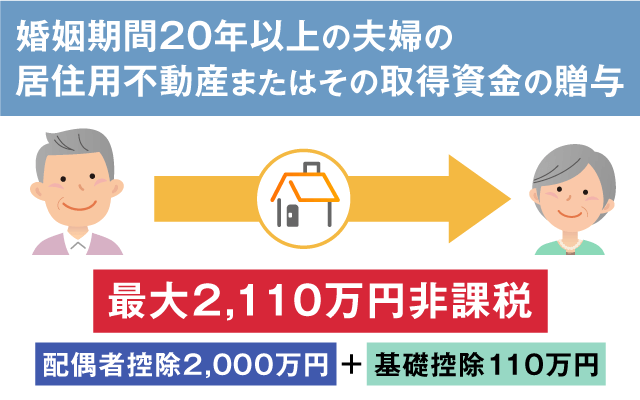

たとえば、長年寄り添ったパートナーに居住用不動産または不動産の購入資金を贈与する際に2,000万円まで非課税で贈与できる「贈与税の配偶者控除」という制度があります。

通常、2,000万円の贈与をした場合、600万円近くの贈与税がかかってしまうため、かなりお得な制度といえるでしょう。

今回は、贈与税の配偶者控除について適用要件や制度を利用して得する人さらに、他の制度との比較を交えて解説いたします。

利用を検討している方はぜひ参考にしてください。

贈与税の配偶者控除とは

自宅の土地や建物、また居住用不動産の購入資金→居住用不動産またはその購入資金居住用不動産またはその購入資金を配偶者に贈与する場合、「贈与税の配偶者控除」を利用すると2,000万円までの控除が適用されます。

婚姻期間が20年を超える夫婦間が利用できる制度のため、通称「おしどり贈与」と呼ばれています。

配偶者控除は贈与税の基礎控除110万円とも併用できるため、最大で2,110万円の財産を非課税贈与できます。

計算例

2,500万円の贈与で贈与税の配偶者控除を使った場合と使わなかった場合の税額を比較してしてみましょう。

【配偶者控除を使わなかった場合】

(2,500万円-110万円)×50%-250万円=945万円

【配偶者控除を使った場合】

(2,500万円-110万円-2,000万円)×20%-25万円=53万円

この例では、配偶者控除を利用するかどうかで税額は18倍近くも違うため、節税効果の高さがよくわかります。

適用要件

制度を利用するためには、婚姻期間や不動産等について以下の要件を満たしている必要があります。

贈与するとき、また贈与された後の要件もあるのでよく確認しておいてください。

- ・婚姻期間が20年以上であること

- ・今後、配偶者が住み続けるための居住用不動産の贈与であること、または居住用不動産の取得資金であること

- ・贈与のあった年の翌年3月15日までに、贈与された居住用不動産または居住用として購入した不動産に配偶者(受贈者)が住んでおり、今後も住み続ける見込みがあること

- ・贈与された居住用不動産の所在は日本国内であること

借地権も含んでいる土地も対象とすることができます。

また、配偶者控除を使った贈与を利用できるのは夫婦で1回限りです。

制度を利用して得する人・得しない人

贈与税や相続税に関してはさまざまな特例があるため、贈与税の配偶者控除を利用することで得する人もいれば、得しない人もいます。

贈与や相続の内容によって得する人・得しない人の違いを解説します。

得する人

居住用の不動産を購入する配偶者

土地や建物などの居住用不動産を贈与した場合には「不動産取得税」と「登録免許税」が発生し、受贈者となる配偶者に支払い義務が生じます。

しかし居住用不動産の購入資金を贈与すれば税金が発生しないため、税負担を考えると金銭贈与の場合は得するといえます。

得しない人

相続税がかからない人

相続財産が基礎控除額以下であれば相続税は発生しないため、非課税で生前贈与を行ったとしても税金面のメリットは同じであり、あえて贈与税の配偶者控除を使う意味はないといえます。

ちなみに基礎控除額の計算は「3,000万円+600万円×法定相続人の数」となっています。

また不動産取得税や登録免許税は相続した方が安くなるため、むしろ損してしまうケースもあるでしょう。

配偶者の税額軽減を利用する場合

相続税が発生する場合であっても、「配偶者の税額軽減」を利用すれば配偶者の相続税は非課税になる場合がほとんどです。

配偶者の税額軽減とは、配偶者が取得した相続財産のうち「1億6千万円または法定相続分のいずれか多い金額まで非課税相続できる」という制度です。

簡単にいうと「夫婦間の相続は最低1億6千万円まで非課税」ということになり、よほどの資産家でない限り配偶者に相続税がかかることはありません。

他の相続人に相続税がかかる場合でも、申告さえしておけば配偶者の相続税は非課税となるため、贈与税の配偶者控除を使わなくてもいずれ非課税で居住用不動産を取得できることになります。

制度を利用する前に知っておくべき注意点

相続税と贈与税の特例や控除は対象とする財産が共通しているものも多く、贈与税の配偶者控除を利用したあとでは使えなくなっしまう制度もあります。

また、不動産を贈与したときにかかる費用や贈与を受けた財産の使用用途にも注意が必要です。

小規模宅地等の特例は使えない

亡くなった方が住んでいた土地を相続する際、330㎡までの相続税評価額を8割引きにする制度が「小規模宅地等の特例」です。

具体的には被相続人の配偶者や同居している親族、持ち家のない親族が自宅敷地を相続した場合に適用され、多額な相続税のために住居を失うことのないよう配慮された制度といえます。

自宅敷地の相続税評価額が1億円であれば2,000万円まで減額できるため、非常に節税効果の高い特例ですが、贈与税の配偶者控除を利用していると小規模宅地等の特例が使えません。

実際の相続では小規模宅地等の特例を使った方が得になるケースがほとんどなので、税金面だけをみると贈与税の配偶者控除にメリットはないといえます。

権利の移転コストが高くなる

不動産の贈与と相続では不動産取得税と登録免許税の税率が異なります。

贈与の場合は不動産取得税3%、登録免許税2%であり、合わせて5%の税率となりますが、相続の場合では不動産取得税は非課税となり、登録免許税も0.4%となっています。

夫婦間で不動産を贈与する場合、相続よりも税率が高くなることに注意しておいてください。

相続税の減額はほとんど期待できない

生前贈与の目的のひとつに将来かかる相続税の負担を減らすことがあげられます。

しかし、ここまで紹介した通り相続税には「配偶者の税額軽減」や「小規模宅地等の特例」という制度があるため、生前に居住用不動産を贈与するより、相続で取得した方が節税割合が高いことがほとんどです。

贈与税の配偶者控除を利用する際は、将来的な節税効果は低いことに注意が必要です。

贈与されたお金の使い方に注意

配偶者控除で贈与された資金は、自宅のリフォームに使うことはできません。

ただし、居住用スペースの増築に使うことはできます。

手続きの方法と必要書類

贈与税の配偶者控除の適用を受けるには贈与税の申告が必要です。

申告手続きに必要な書類

贈与税の配偶者控除を利用するためには税務署へ「贈与税申告書」を提出します。

贈与税申告書は税務署に用意されていますが、国税庁のホームページから入手することもでき、必要事項の入力により自動で税額計算されるようになっています。

また以下の添付書類も併せて提出することになります。

- ・本人確認書類(運転免許証、マイナンバーカード等)

- ・受贈者となる配偶者の戸籍謄本

- ・不動産の登記事項証明書および、当該不動産の取得を証明できる書類

- ・固定資産評価証明書

配偶者の戸籍謄本は受贈日から10日経過後に作成されたものであり、必要に応じて戸籍の附票なども提出します。

固定資産評価証明書は各自治体の担当窓口で発行してもらえますが、その際にも本人確認書類や証明手数料(300円程度)が必要となります。

贈与税の配偶者控除の申告期限

申告の期限は贈与があった年の翌年3月15日までとなっています。

贈与税の配偶者控除の特例のよくある質問

特例を検討中の方や、すでに利用している方の「よくある質問」を回答とともに紹介しますので、ぜひ参考にしてください。

離婚した場合でも特例は適用される?

【質問】

配偶者控除を使う予定の贈与であったが、申告する前に離婚してしまった。離婚した後でも特例は適用される?

【回答】

贈与税の配偶者控除を利用した後に離婚した場合でも特例はそのまま適用されます。

ただし、すでに離婚が決まっていた場合には贈与とみなされず、離婚時の財産分与と判断されてしまうこともあるので注意してください。

土地部分だけの贈与でも特例は使える?

【質問】

自宅敷地の土地だけを妻に贈与する場合も配偶者控除の特例は使える?

【回答】

以下の要件に該当していれば土地だけの贈与でも特例を使えます。

- ・居住用の家屋を配偶者のどちらかが所有していること

- ・配偶者(受贈者)と同居する親族が所有する居住用家屋であること

上記の要件に当てはまる例としては、夫名義の土地(敷地)に妻名義の居住用家屋が建てられており、夫が土地を妻へ贈与する場合があります。

また夫名義の土地に子供名義の居住用家屋が建てられており、親夫婦と子が同居している状況で、夫が妻へ土地を贈与する場合も当てはまります。

また、贈与税の配偶者控除は土地の一部を贈与する場合にも利用することができ、借地となっている土地の底地を地主から購入した場合も特例が利用可能となっています。

申告期限を過ぎてしまったら特例は受けられない?

【質問】

申告期限を忘れたまま数日経過してしまった。もう特例を受けることはできない?

【回答】

贈与税の配偶者控除は翌年3月15日の申告期限経過後でも受付け可能となっています。

平成23年(2011年)の税制改正以降は申告済みの贈与税についても更生請求でき、控除額の増額も可能となっています。

特例を使った1年後に贈与者が死亡した場合は相続財産になる?

【質問】

贈与税の配偶者控除を利用したが、1年後に贈与者が亡くなってしまった。贈与された財産は相続財産になってしまう?

【回答】

亡くなった日から起算して過去3年以内の贈与は相続財産に持ち戻す(3年ルール)ことになります。

しかし贈与税の配偶者控除の特例では、贈与から3年以内に配偶者が死亡しても相続財産へ持ち戻すことはしないため、相続財産としてカウントされることはありません。

まとめ

一般的な贈与税率はかなり高いため、贈与税の配偶者控除の特例はかなり魅力的といえます。

しかし相続時に利用できる特例も節税効果が高いため、どちらが得なのかわかりにくくなっています。

もし迷っているようであれば、贈与や相続問題に強い税理士へ相談してみましょう。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。