この記事でわかること

- 相続時精算課税制度のデメリット

- 相続時精算課税制度の利用を避けるべき人の特徴と対策

相続時精算課税制度を活用して生前贈与をすることは、相続税を節税するために有効な手段の1つです。しかし、この制度には大きなメリットがある反面、デメリットも存在します。

この記事では、相続時精算課税制度が抱える「デメリット」を中心に解説します。

なお、相続時精算課税制度を活用した節税対策については、下記の動画でも解説していますので併せてご覧ください。

【そもそもの確認】相続時精算課税制度とは?

まずは、「相続時精算課税制度」の概要を確認しておきます。すでに制度についてご存知の方は、この項目を飛ばして「相続時精算課税制度のデメリット9つ」からご覧ください。

相続時精算課税制度は、「贈与税」の課税方式の1つです。贈与税の課税方式としては、ほかに「暦年課税」もあり、2つの制度の違いは下表のとおりです。

| 暦年課税 | 相続時精算課税 | |

|---|---|---|

| 概要 | 非課税限度額の110万円を超える贈与があった年ごとに、贈与税の申告・納付をする | 累計2,500万円の贈与まで「贈与税」はかからない |

| 年110万円を超える贈与を受けた年には贈与税の申告が必要 | ||

| 年110万円を超える贈与は、贈与者が亡くなったときに「相続税」として一括で精算する | ||

| 非課税枠 | 年間110万円まで | 年間110万円まで |

| 110万円を超えた分は、累計2,500万円まで(この分は後に相続税として精算) | ||

| 税率 | 10~55% | 一律20% |

| 贈与者の要件 | なし | 贈与する年の1月1日時点で、60歳以上の父母や祖父母 |

| 受贈者の要件 | なし | 贈与する年の1月1日時点で、18歳以上の子どもや孫 |

| 利用開始時の届け出 | 不要 | 必要(110万円以下の贈与でも、相続時精算課税選択届出書を提出) |

| 持ち戻し期間 | 2023年までは相続開始前3年以内 | なし |

| 2024年以降は段階的に延長され、相続開始前7年以内 |

相続時精算課税制度のデメリット9つ

贈与税の課税方式として「相続時精算課税制度」を選んだ際のデメリットは、以下の9つです。

- 手続きに手間がかかる

- いちど選択すると暦年課税に戻せない

- 非課税枠を超えた分の税率は一律20%

- 贈与した宅地は小規模宅地等の特例を使えなくなる

- 不動産取得税・登録免許税の負担が大きくなる

- 贈与した財産が値下がりすると相続税で不利になる

- 相続税の納付に困る場合がある

- 贈与された財産は相続税の物納には使えない

- 孫に贈与すると相続税が2割加算される

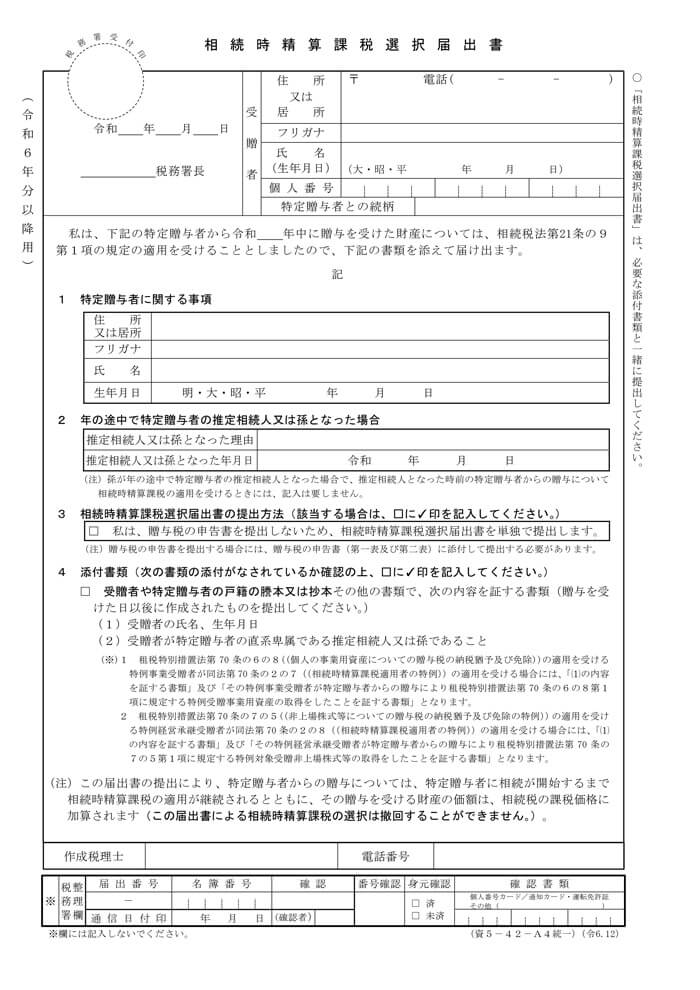

デメリット1. 手続きに手間がかかる

生前贈与をしたとき、何も手続きをしなければ、課税方式は自動的に「暦年課税」が適用されます。「相続時精算課税制度」の利用を開始したいときは、贈与を受けた年の翌年の2月1日から3月15日までの間に「相続時精算課税選択届出書」を税務署に提出しなければなりません。

相続時精算課税選択届出書

引用元 国税庁

さらに、届け出をする際には下記の書類も用意する必要があります。

- 受贈者の氏名、生年月日

- 受贈者が贈与者の推定相続人または孫に該当すること

利用開始までに手間がかかることは、相続時精算課税制度のデメリットです。

デメリット2. いちど選択すると暦年課税に戻せない

「贈与する金額」や「贈与できる期間」によっては、相続時精算課税よりも暦年課税のほうが節税効果が高いケースがあります。しかし、いちど相続時精算課税制度の利用を開始すると、課税方式を暦年課税に戻すことはできません。

このように、あとで選択を間違えたことに気付いても、元に戻せないことは相続時精算課税制度のデメリットの1つです。

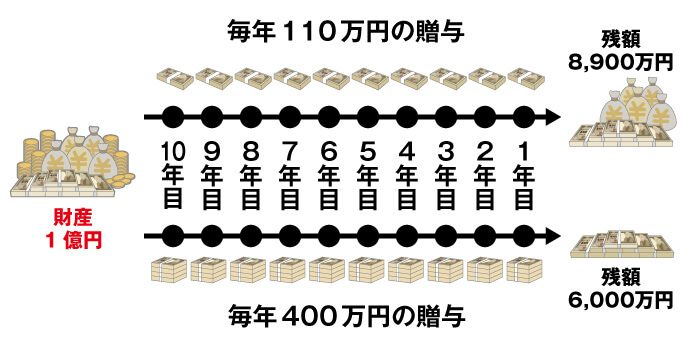

なお、財産額が大きく110万円を超えて「10年以上の長期間」にわたって生前贈与をするケースでは、暦年課税のほうが有利になりやすいです。

デメリット3. 非課税枠を超えた分の税率は一律20%

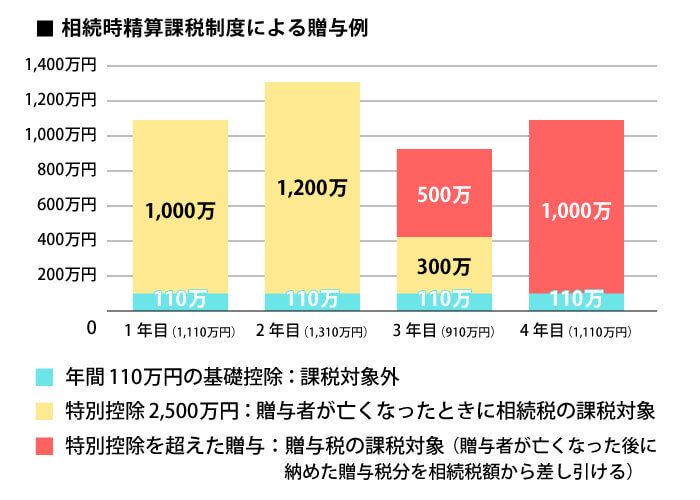

相続時精算課税制度では、基礎控除額「年間110万円」の贈与までは非課税です。

また、基礎控除額を超えた分についても、累計2,500万円までは「贈与税」は非課税で、贈与者が亡くなったときに遺産に算入して「相続税」として精算します。

なお、110万円を超える贈与を受けた年には贈与税の申告が必要で、累計2,500万円を超えた分については、贈与税の納付も発生します。

累計2,500万円を超えた分にかかる贈与税の税率は、金額に関わらず一律「20%」です。これに対して、暦年課税で税額を計算する際は、「贈与額」と「贈与者と受贈者の関係」によって、税率は「10~55%」の間で設定されます。

以上のことから、状況によっては「相続時精算課税の税率20%」よりも「暦年課税の税率10%・15%」で贈与したほうが、税の負担が軽くなります。

このように、暦年課税よりも税率が高くなるケースがあることは、相続時精算課税のデメリットだといえます。

デメリット4. 贈与した宅地は小規模宅地等の特例を使えなくなる

相続時精算課税制度は、累計2,500万円まで贈与税が非課税になります。このため、高額になりやすい「不動産」を相続時精算課税で生前贈与することを検討される方がいるかもしれません。

その際に注意したいのが、「相続時精算課税制度を活用して贈与した土地には、相続税の小規模宅地等の特例が使えない」ということです。

小規模宅地等の特例では、土地の評価額が最大で80%軽減されるため、相続税の負担を大幅に減らせます。しかし、特例を適用できる要件が「相続や遺贈により土地を取得したこと」のため、相続時精算課税制度を使って「生前贈与」してしまうと適用外になります。

節税効果が非常に高い「小規模宅地等の特例」を使えなくなることは、相続時精算課税制度のデメリットの1つです。

デメリット5. 不動産取得税・登録免許税の負担が大きくなる

相続時精算課税制度を活用して不動産を生前贈与すると、「不動産取得税」と「登録免許税」の負担が大きくなります。

そもそも、不動産取得税・登録免許税とは、不動産を取得した際にかかる税金で、それぞれの概要は下記のとおりです。

| 不動産取得税 | 土地や家屋を取得した人にかかる税金 |

|---|---|

| 取得した不動産の評価額に対して税率(3~4%)をかけた額を納める | |

| 登録免許税 | 不動産の所有権を登記するときにかかる税金 |

| 取得した不動産の評価額に対して税率(0.4~2%)をかけた額を納める |

不動産取得税と登録免許税は、「不動産を取得した要因」によって税額が大きく変わります。具体的には、2つの税とも「相続によって取得した場合」は負担が軽くなるように設計されています。

不動産取得税・登録免許税の税率と、評価額5,000万円の住宅を取得した際の税額は、下表のとおりです。

| 相続による取得 | 贈与による取得 | |||

|---|---|---|---|---|

| 税率 | 【例】 5,000万円の住宅を取得した場合の税額 |

税率 | 【例】 5,000万円の住宅を取得した場合の税額 |

|

| 不動産取得税 | 課税なし | 0円 | 3% | 150万円 |

| 登録免許税 | 0.4% | 20万円 | 2% | 100万円 |

上の例のように、5,000万円の住宅を取得するケースでは、相続の場合であれば不動産取得税・登録免許税を合わせても、税の負担は「20万円」です。一方で、相続時精算課税制度を使って生前贈与をした場合は、納税額の合計が「250万円」と、相続による取得の10倍以上の税負担となります。

このように、不動産取得税・登録免許税の負担が大きくなるのは、相続時精算課税制度のデメリットだといえます。

デメリット6. 贈与した財産が値下がりすると相続税で不利になる

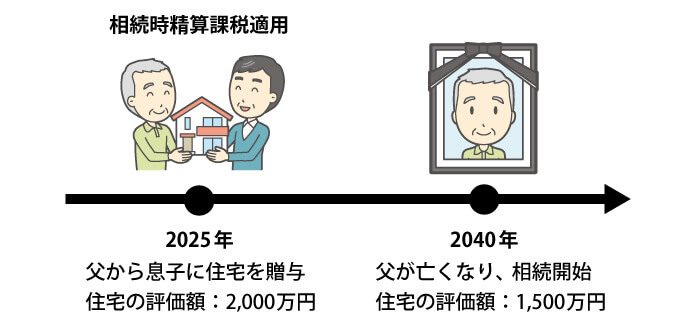

前述のとおり、相続時精算課税制度を活用して生前贈与した財産は、基礎控除額(年間110万円)を超える分を、贈与者が亡くなったときに遺産に算入して「相続税」として精算します。

このとき、時期によって評価額の変わる不動産や有価証券などは、「贈与した時点」の価格で相続税を計算することになります。

たとえば、下記のようなシチュエーションの場合、相続税を計算する際の住宅の評価額は「2,000万円」です。

住宅は基本的に時間の経過とともに劣化し、資産価値も下がります。しかし、相続時精算課税で生前贈与してしまうと、贈与時の評価額で計算するため、相続時の「遺産総額」が増えて、税の負担が大きくなりやすいです。

以上のように、将来的な値下がりが見込まれる財産については、相続時精算課税制度を活用して生前贈与をすると、税額の面で不利になるためご注意ください。

なお、反対に値上がりが予測される財産は、相続時精算課税で生前贈与しておくと、将来の税負担を軽減できます。

デメリット7. 相続税の納付に困る場合がある

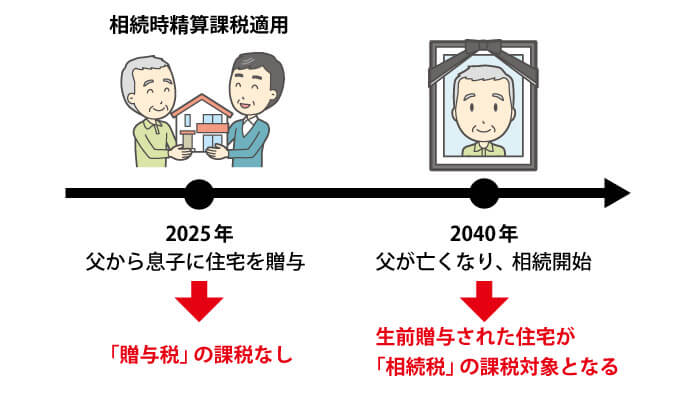

相続時精算課税制度は、「贈与を受けた時期」と「税金を納める時期」にタイムラグがあることもデメリットの1つです。

上記の例では、住宅の評価額が2,500万円以下の場合、2025年の贈与時には税金がかかりませんが、2040年に贈与者が亡くなったときには「生前贈与された住宅」の評価額を遺産に加算して、相続税を計算します。

ここで想定外に相続税が高くなると、相続人の懐事情によっては税金を払えないかもしれません。最悪のケースでは、相続税を納めるために借金をすることになります。

このため、相続時精算課税制度を利用する際は、贈与者が亡くなった後にどれほど相続税がかかるのか、あらかじめ把握しておいてください。

なお、手持ちのお金で相続税を払えないときには、「延納」や「物納」が認められることもあります。

デメリット8. 贈与された財産は相続税の物納には使えない

相続税は「現金による一括納付」が原則です。しかし、どうしても現金納付ができない場合には、不動産・株式などの「物納」が認められることがあります。

ただし、物納できる財産の要件は「相続で取得したこと」です。このため、相続時精算課税制度を活用して「生前贈与」した財産を物納することはできないためご注意ください。

デメリット9. 孫に贈与すると相続税が2割加算される

相続時精算課税制度を活用して贈与した金額のうち、年間110万円を超えた分については、贈与者が亡くなったときに「相続税」として精算されます。

このときのルールの1つに、「相続時精算課税で孫に贈与すると、後に相続税の計算をする際に税額が2割加算される」というものがあります。

これにより、「節税のつもりで生前贈与したのに、結果的に税の負担が増えた」という事態が起きかねません。

なお、2割加算は「孫が法定相続人」ではない場合に限ります。「被相続人の子がすでに亡くなっていて、孫が代襲相続をする」というケースでは、税額が2割加算されることはありません。

相続時精算課税制度の利用を避けるべき人の特徴

ここまで、相続時精算課税制度のデメリットを見てきました。しかし、デメリットのほとんどは、下記のような対策をすることで悪影響を最小限に抑えられます。

| デメリット | 対策 |

|---|---|

| 1. 手続きに手間がかかる | 手続きを税理士に依頼する |

| 2. いちど選択すると暦年課税に戻せない | 事前によく検討したうえで、相続時精算課税を選択する |

| 3. 非課税枠を超えた分の税率は一律20% | |

| 4. 贈与した宅地は小規模宅地等の特例を使えなくなる | 特例を使える土地は生前贈与をしない |

| 5. 不動産取得税・登録免許税の負担が大きくなる | 不動産の贈与はメリット・デメリットを勘案して慎重に判断する |

| 6. 贈与した財産が値下がりすると相続税で不利になる | 値下がりが見込まれる財産は生前贈与しない |

| 7. 相続税の納付に困る場合がある | 制度のしくみを理解し、相続税の納付に備えて現金を用意しておく |

| 8. 贈与された財産は相続税の物納には使えない | |

| 9. 孫に贈与すると相続税が2割加算される | 法定相続人ではない孫への贈与は、大きな節税効果を期待できないときは暦年課税で行う |

ただし、デメリットの3つ目に挙げた「非課税枠を超えた分の税率は一律20%」という点については、節税対策をするうえでは、どうしてもネックになるケースがあります。

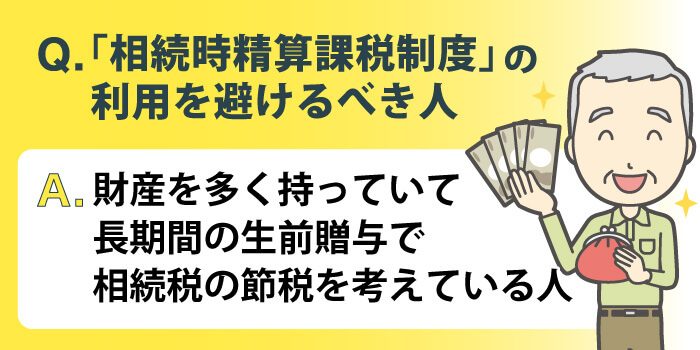

特に注意すべきなのは、「財産を多く持っていて、長期間の生前贈与で相続税の節税を考えている人」です。

所有している財産が多いと、年間110万円の非課税の枠内で毎年、生前贈与をしていても節税効果は十分に高まりません。そこで贈与税を払ってでも、非課税の枠を超えて生前贈与をしたほうが結果的に税負担が軽くなることが多いです。

このとき、「相続時精算課税制度」を選んでしまうと、贈与税の税率は一律20%で計算されます。一方で「暦年課税」を選択すると贈与する金額によっては、税率が「10%・15%」になるため、税の負担が軽くなりやすいです。

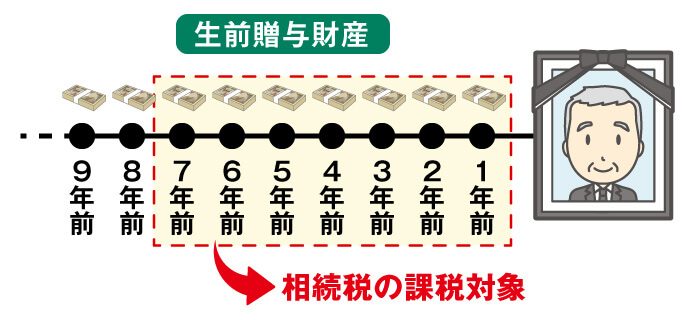

ただし、「相続時精算課税」と「暦年課税」のどちらを選ぶのか検討する際には、「持ち戻し期間」も考慮する必要があります。

「相続時精算課税」であれば、基礎控除額110万円以下の贈与は持ち戻しがないため、亡くなる直前の生前贈与も節税効果が薄まりません。これに対して「暦年課税」には持ち戻し期間があり、相続開始前7年以内(※2024年より段階的に7年に移行中)の贈与は、相続財産に算入されてしまいます。

そのため、「暦年課税」は短期間の生前贈与では不利になりやすいです。

以上を踏まえると、一般的には「財産を多く持っていて、長期間の生前贈与で相続税の節税を考えている人」は、相続時精算課税よりも暦年課税を選んだほうが、節税効果が高まりやすいと考えられます。

ベンチャーサポート相続税理士法人には、相続専門の税理士が在籍していますので、相続税の節税についてお考えの方は下記からお気軽にご相談ください。

相続時精算課税制度の利用は慎重に判断しよう

この記事では、相続時精算課税制度のデメリットを中心に解説しました。

「財産を多く持っていて、長期間の生前贈与で相続税の節税を考えている」という場合には、相続時精算課税よりも暦年贈与を選んだほうが、節税効果が高いことが多いです。

ただし、最適な節税対策は、個々人の置かれている状況によって異なります。相続税の負担を少しでも軽くしたいと思っている方は、いちど税理士に相談してみることをおすすめします。