この記事でわかること

- 銀行が扱う家族信託と一般の家族信託の違い

- 銀行が扱う家族信託のメリット・デメリット

- 家族信託の検討から開始までの手続きの流れ

- 信託財産の信託口口座を作るメリットや口座開設の作り方

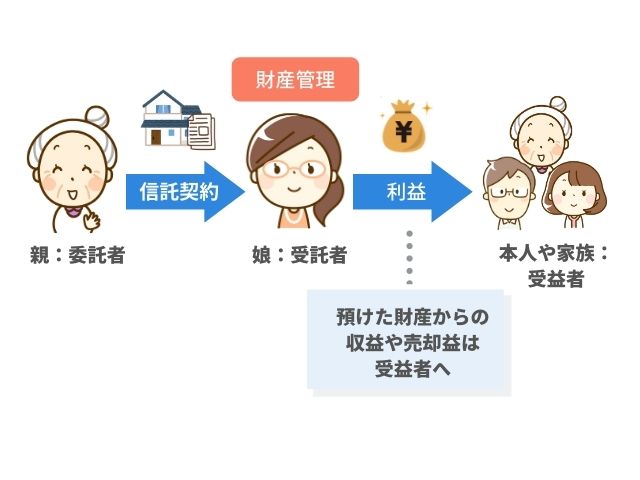

家族信託は、その家族にふさわしい財産管理の方法を自分たちで決めることができ、遺言書や成年後見制度よりも柔軟な設計が可能です。

家族信託には、一般的に知られている家族が受託者となり財産管理を行う方法のほかに、銀行などの金融機関が取り扱うサービスもあります。

この記事では、銀行が取り扱う家族信託とはどのようなものか、一般的な家族信託との違いを比較しながら解説します。

また、家族信託用の口座である信託口口座の開設手続きについても解説しています。

目次

銀行が取り扱う家族信託とは

銀行などの金融機関にも「家族信託」と銘打つ商品がありますが、その実態は、銀行などの金融機関が現金を預かる預金に近い金融商品です。

主に銀行が扱っている信託は「商事信託」と呼ばれ、一般的に用いられる家族信託とは異なり、金融機関が受託者となって財産の運用を行います。

この商事信託には、「遺言代用信託」と呼ばれるものがあり、契約時に推定相続人の中から受取人を指定できます。

委託者が生存している間は委託者に配当が支払われますが、委託者の死後は受取人に、預けた金銭が引き渡されます。

受取人が引き継ぐ方法として、一時金としてまとめて受け取る方法のほか、年金形式で一定額ずつ受け取る方法も選ぶことができます。

通常の相続手続きでは、遺言書や戸籍謄本、印鑑証明書など多くの書類を用意する必要があります。

一方、遺言代用信託では、医師の死亡診断書または除籍謄本や住民票の除票、受取人の本人確認書類や個人番号カードなどで、受け取ることが可能です。

銀行の家族信託と一般的な家族信託の違い

銀行などの金融機関が扱う「家族信託」は、金融機関に現金を預け、一定の条件になると払い戻しができます。

一般的な家族信託では、一部の例外を除き、財産的な価値があるものなら全て信託財産の対象とできますが、銀行などの家族信託の場合、対象が現金に限られることがほとんどです。

また、契約内容はあらかじめ定められているため、選択できるのは預ける金額や亡くなった後の受取人などに限定されます。

信託財産以外の財産については、別に対策が必要となります。

このように、銀行などが取り扱う家族信託は、一般的な家族信託と比べてできることが制限されています。

| 家族信託 | 銀行などが扱う「家族信託」 | ||

|---|---|---|---|

| 信託できる資産 | 特別な制限なし | 金銭のみ(不動産等は信託できないことが多い) | |

| 主な用途 | 相続対策 | 〇 | 〇 |

| 認知症対策 | 〇 | 〇 | |

| 事業承継対策 | 〇 | ||

| 葬儀費用対策 | 〇 | 〇 | |

| 遺言代用 | 〇 | △* | |

| 二次相続対策 | 〇 | ||

| 遺族の生活保障 | 〇 | 〇 | |

※ 信託している財産が対象のため、金銭に限られることが多い

銀行の家族信託を利用するメリット

銀行の家族信託には、以下のメリットがあります。

相続時にすぐ資金を引き出せる

銀行の家族信託を利用している場合、相続が発生してすぐに資金を引き出せます。

預金口座の名義人が亡くなったことを金融機関に伝えると、通常は口座が凍結されるため、相続手続きが完了するまで解約や引き出しはできません。

しかし、銀行の家族信託では遺産分割協議の前に資金を引き出せるため、葬儀費用の支払いや当面の生活費に充てられます。

分割して受け取ることができる

銀行の家族信託は、資金の分割受け取りを選択できます。

預金の相続では、基本的に被相続人の口座を解約後に、相続人の口座へ一括で振り込まれます。

まとまった資金が手元にあると使い込みが心配な場合は、分割で受け取りができる銀行の家族信託がおすすめです。

銀行の家族信託を利用するデメリット

銀行の家族信託には、以下のようなデメリットもあります。

不動産の管理はできない

銀行の家族信託で信託できるのは、口座に預け入れることができる金銭のみです。

したがって、一般的な家族信託のように不動産などを信託の対象とすることはできません。

信託内容を自由に調整できない

銀行などが取り扱う家族信託は、あらかじめ商品の枠組みが決められているため、それぞれの実情に合わせた調整が難しい場合があります。

また、窓口に相談できる専門家がいないことも多く、商品の内容が自身の状況に適しているか判断しなければならないケースもでてきます。

一般的な家族信託の手続きの流れ

家族信託のイメージ

銀行の家族信託に関わらず、自分や家族にベストな財産管理を検討するためには、信託内容の検討から信託開始までの手続きについての流れを把握しておくことが大切です。

家族内で理解を深めて信託内容を検討

家族信託契約は、10年、20年と長く継続することもあるため、信託開始前に家族で話し合い、信託の目的や内容について理解を深めておくことが大切です。

まず、決めなければならないのが信託の目的と、受託者や受益者といった契約の当事者です。

目的と当事者が決定したら、信託契約で家族に託す財産の範囲や管理方法、信託の終了時期など具体的な内容を決めていきましょう。

信託財産は、すべての財産を対象にすることも一部だけを対象とすることもでき、終了時期は、一定期間なのか委託者が亡くなるまでなのか選択することができます。

このほか、家族信託が満了したときの残額や、家族信託に含まれなかった財産の帰属先を明確にしておきましょう。

信託契約書の作成

話し合いの結果、決定した家族信託の内容は信託契約書を作成して明文化しておきましょう。

信託契約書の作成は義務ではありませんが、後々のトラブルを避けるためにも作成しておいた方がいいでしょう。

契約書は、当事者のみで作成することもできますが、財産に関する契約であるため、法的効力のある公正証書として作成するのがおすすめです。

公正証書の作成は、最寄りの公証役場で行うことができます。

信託登記が必要

信託財産に不動産がある場合、受託者が分別管理する方法として、信託登記が必要です。

信託登記をすることにより、当該不動産が信託財産であることや、委託者と受託者が対外的に公示され、受託者の分別管理義務が果たされることになります。

金銭を信託するための口座開設

金銭を信託する場合は、信託専用の口座を開設して受託者の資産とは別に管理します。

家族信託専用の口座を開設しないままでは、受託者はスムーズな財産管理を行うことができません。

信託契約に基づいた財産管理を開始

これで家族信託を開始する準備が完了し、受託者は信託契約に基づき、委託者の財産管理を開始することができます。

家族信託の財産管理に対応できる銀行口座とは?

家族信託の受託者には「分別管理義務」があるため、信託財産と個人の財産は別々に管理する必要があります。

信託法上、信託のための専用口座の開設は義務ではありませんが、委託者名義の預貯金口座のままでは、受託者が入出金や振り込みなどの手続きをすることができため、実情として「信託口口座」または「信託専用口座」の開設が必要です。

信託口口座

信託口口座とは、信託財産の金銭のみを管理する専用口座です。

口座の種別は普通預金口座ですが、口座名義は「委託者○○受託者△△信託口」などの連名になり、受託者の個人財産と切り離されるため、以下のメリットがあります。

- 受託者が亡くなっても口座凍結されない

- 受託者が破産しても差し押さえの対象にならない(倒産隔離機能)

口座凍結や差し押さえのリスクを回避したいときは、信託口口座を開設するとよいでしょう。

信託専用口座

信託専用口座とは、信託のために開設した受託者名義の普通預金口座です。

開設方法は、一般的な普通預金口座と同様のため、手続きもシンプルです。

信託専用口座には倒産隔離機能がなく、口座凍結の対象にもなりますが、キャッシュカードやネットバンキングを利用できるので、利便性はよいでしょう。

信託口口座を作るメリット

ここからは、信託口口座を作るメリットを確認していきましょう。

受託者が口座管理できる

家族信託の信託契約書が完成しても、委託者名義の預貯金口座では、受託者は入出金や振込手続きなどをすることができません。

家族信託契約書を持参しても、受託者としての立場では、委託者個人の口座に関する手続きを銀行に受け付けてもらうことができないのです。

銀行で信託口口座を作成すれば、受託者の判断で口座の管理ができます。

委託者が認知症などになっても安心

信託口口座の財産は、委託者が認知症になっても、口座凍結する心配はありません。

委託者が認知症などになった後も、 受託者の判断で、生活費や介護費用、家の管理費用などを支払うことができます。

また、多額の現金や預貯金を委託者の手元に残さなければ、 高齢者を狙った振り込み詐欺などの被害を防ぐこともできます。

受託者の財産とは切り離される

信託口口座で管理している財産は、受託者が破産や死亡したときにも信託資産は守られます。

信託口口座にある財産は、受託者の個人的な財産とはならないため、受託者が破産したときにも差し押さえられる心配がありません。

また、受託者が死亡した場合にも、信託口口座の財産は口座凍結したり、受託者の相続財産になる心配はありません。

このように、受託者に万が一のことがあっても、信託口口座で管理している財産は守られます。

信託口口座を作るデメリット

信託口口座を作るデメリットも確認していきましょう。

取扱金融機関が少ない

信託口口座は取扱金融機関が少ないため、場合によっては遠方の金融機関で開設しなければなりません。

家族信託は制度の歴史が浅く、利用者数も多くないため、信託口口座を開設できる金融機関も限られてしまいます。

また、キャッシュカードを作成できない金融機関も多く、資金の引き出しなどをすべて窓口で行わなければならないケースも出てきます。

口座開設に手間や時間がかかる

信託口口座を開設する場合、金融機関が信託契約の内容を審査するため、一般的な預金口座に比べて開設に時間がかかります。

ほとんどの金融機関では、契約内容の本審査の際に、公正証書による信託契約書の提出を求められるため、口座開設までの流れは以下のようになります。

- 信託契約書案の作成

- 金融機関による事前審査

- 信託契約書の作成(公証役場で手続き)

- 金融機関による本審査

- 信託口口座の開設

金融機関の本審査までに、信託契約書を公正証書で作成する必要があるため、口座開設には概ね1カ月程度かかります。

また、信託口口座の開設手数料として5~10万円程度かかる場合もあります。

信託契約書を公正証書で作成する際にも、費用がかかるので注意しましょう。

受託者名義の普通預金口座(信託専用口座)で財産管理をするリスク

家族信託の財産管理で、信託口口座を利用せず、受託者名義の普通口座を信託専用口座として利用することもできます。

ただし、受託者名義の口座の場合、以下の2つのリスクがあるため注意が必要です。

受託者が先に亡くなると預金口座が凍結される

受託者名義の普通預金口座で信託財産を管理している場合、受託者が亡くなったときは、受託者名義であることから受託者の相続財産として扱われるリスクがあり、口座も凍結される恐れがあります。

口座凍結の解除には、受託者の遺産分割協議を行って、金融機関に遺産分割協議書を提出する必要があり、1人でも同意してくれない相続人がいると、口座の凍結解除はできません。

この場合、信託契約書で後継受託者を定めていても、受託者就任ができず、家族信託が終了する可能性もあります。

受託者が亡くなった場合、口座の凍結前に他の相続人がATMで資金を引き出し、使い込んでしまうリスクもあるでしょう。

受託者が破産すると信託専用口座も差し押さえられる

信託専用口座は、倒産隔離機能がなく、受託者名義であることから受託者の財産とみなされ、受託者が破産すると信託専用口座を差し押さえられます。

また、受託者の債権者が強制執行を申し立てると、破産していなくても信託専用口座が差し押さえられることにもなります。

なお、これらのリスクを完全に防ぐ方法はないため、リスクが顕在化したときは、対処が極めて難しい問題となります。

信託口口座を開設する手続きの流れ

家族信託の財産管理をする信託口口座の開設手続きの流れは次の通りです。

銀行との事前相談・事前審査

家族信託の契約内容の確認など、事前相談や事前審査を銀行に依頼します。

銀行によっては、契約内容についての指定があるケースもあるため、手戻りがないよう早い段階で連絡しておくことがおすすめです。

公正証書による家族信託契約書の作成

信託契約書案などについて銀行の事前審査が通過したら、公証人に公正証書として家族信託契約書を作成してもらいます。

信託口口座の開設では、銀行は私文書の信託契約書では対応しておらず、家族信託契約書を公正証書で作成する必要があります。

必要書類を提出

事前の確認内容に基づいて公正証書で作成した信託契約書のほか、銀行から指定された必要書類を提出することで、信託口口座が作れます。

必要書類はそれぞれの銀行によって異なるため、事前に確認しておくことが大切です。

信託口口座は、家族信託の普及に伴って開設数が増加してはいるものの、すべての金融機関で開設できるわけではないので注意が必要です。

信託口口座を開設する銀行を選ぶポイント

信託口口座はどこの銀行でも取り扱っているとは限りません。

ここからは、信託口口座を開設する銀行を選ぶポイントをご紹介します。

信託口口座の取り扱いがある

信託口口座は一部の銀行しか取り扱っていないため、口座開設を検討している銀行で取り扱いがあるかどうか事前の確認が必要です。

なお、銀行によっては、ネットで信託口口座を開設できる場合もあります。

口座開設の条件や手数料を確認

信託口口座を開設するときは、開設条件や手数料も確認しましょう。

銀行によっては、以下のような開設条件が指定されているケースがあります。

- 信託契約書が弁護士などの専門家によって作成されていること

- 信託契約書が公正証書化されていること

- 委託者・受託者・受益者がすべて国内在住であること

- 最低預入金額を入金すること

口座開設時の手数料は5~10万円程度ですが、最低預入金額は銀行によってかなり違います。

口座開設にかかる時間

信託口口座の開設には1カ月程度かかりますが、あくまでも銀行次第です。

銀行によっては1カ月以上かかるケースもあるため、初めにおおよその期間を確認した方がよいでしょう。

開設までの期間が短いネット申込みの場合でも、10日~2週間程度はかかります。

口座開設後に利用しやすいか

信託財産の金銭を信託口口座で管理するときは、口座開設後の利便性も考慮してください。

具体的には、以下のポイントをチェックしておくとよいでしょう。

- キャッシュカードを作成できるかどうか

- 利用可能なATMが多いかどうか

- 口座振替や振り込みができるかどうか(ネット利用の振り込みも含む)

提携金融機関のATMや振り込みなどが利用できれば、信託財産を管理しつつ、一般的な普通預金と同じ感覚で利用できます。

家族信託を銀行ではなく専門家に相談するメリット

家族信託を専門家に相談するメリットは次の通りです。

自分たちに合う家族信託の設計ができる

家族信託は、認知症になった場合や相続などに備えるため、長期間に亘って期待する効果を得られなければ意味がありません。

現金以外の財産も含め、認知症対策や相続対策など包括的に家族信託を利用したいのであれば、専門家に相談すべきでしょう。

公正証書に対応した信託契約書の作成

信託契約書は、私文書のままでも有効ですが、財産を管理する権限を受託者に移転することや、将来的な受益者の設定などを定めた重要な契約です。

そのため、信託契約書は、契約当事者の本人確認や家族信託の内容確認を、公証人が行う公正証書として作成することが一般的です。

たとえば、公正証書でなければ、認知症になって判断能力を失っている高齢者を誘導し、契約書を作成することもできてしまいます。

公正証書で作成することで、極めて高い証明力を持ち、確実に有効な信託契約とすることができます。

私文書と違い、公正証書による家族信託なら、あとで異議を唱えることや、内容を覆される不安はありません。

家族信託に詳しい専門家に相談することで、公正証書で信託契約書を作成するために、公証人へ依頼する際にも、手戻りや不安がないことはメリットです。

銀行の家族信託は商品による制限があるため利用前に専門家へ相談しよう

銀行の家族信託は、あくまで各銀行が取り扱っている商事信託であるため、一般な家族信託と比べ、自由度が低くなってしまいます。

信託契約を検討している場合は、その銀行の家族信託で自分たちの求める信託を実現できるか、契約前に相続を専門とする司法書士などに相談した方がいいでしょう。

専門家であれば、第三者としての意見だけでなく、遺言書の作成や成年後見人制度など、家族信託以外の選択肢も提案してもらえます。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。