この記事でわかること

- 残高証明書は、金融機関が「特定の時点」の口座残高を証明する書類

- 遺産分割協議や相続税申告で、遺産を正確に把握するために必要

- 発行手続きの場所は、口座を持っていた支店の窓口が基本

「相続が発生して、残高証明書が必要らしいけど、そもそも何のこと?」

「どうやって取得すればいいのだろう?」

ご家族が亡くなられた後の相続手続きでは、さまざまな書類が必要となり、戸惑うことも多いと思います。

「残高証明書」は、被相続人(亡くなられた方)の預貯金や有価証券などの財産を正確に把握し、遺産分割協議や相続税申告といった手続きをスムーズに進めるために必要な書類です。

今回は、相続における残高証明書の基本的な役割や必要となる場面、金融機関で取得する際の流れについてお伝えします。

この記事を最後まで読めば、残高証明書に関する疑問が解消され、迷わず・スムーズに相続手続きを進められます。

目次

残高証明書とは?

まず、「残高証明書」がどのような書類なのか、基本的なところから確認しましょう。

残高証明書とは、銀行や証券会社などの金融機関が「特定の時点」における口座の残高がいくらであったかを、公的に証明してくれる書類です。

相続手続きで必要となる残高証明書では、この「特定の時点」を「被相続人が亡くなった日(相続開始日)」として発行を依頼するのが基本です。これにより、相続が開始した日時点での財産状況を正確に把握できます。

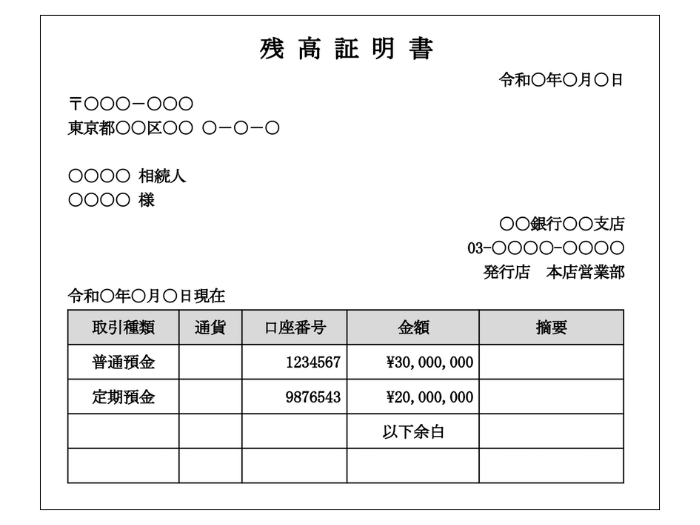

残高証明書には通常、以下のような情報が記載されています。

- 金融機関名・支店名

- 口座の種類(普通預金、定期預金など)

- 口座番号

- 口座名義人(=被相続人の氏名)

- 証明基準日(=相続開始日)

- 基準日の最終残高

通帳ではなく残高証明書が必要な理由

ここまでお読みいただいて、「口座の残高なら、通帳を見ればわかるのでは?」と疑問に思う方もいるかもしれません。

たしかに、通帳でも取引履歴や残高を確認できます。

しかし、相続手続きにおいては、通帳だけでは相続が開始した日時点の「正確な」預貯金残高を証明するには不十分です。

たとえば、下記のようなケースでは、「通帳に記載された最終残高」と「亡くなった日時点での実際の残高」が一致しません。

- 最後に記帳した後、亡くなるまでの間にATMで現金が引き出されていた

- 亡くなった当日に年金の振り込みがあったが、まだ通帳には記帳されていなかった

また、残高証明書を発行してもらうことで、請求した支店内にある故人名義の口座を網羅的に確認できます。

これにより、故人が昔作って忘れていた定期預金など、「相続人が把握していなかった口座」がその支店内で見つかるケースもあります。

「遺産分割協議」や「相続税申告」といった厳密さが求められる手続きでは、「残高のズレ」や「口座の把握漏れ」などがあると、後々トラブルの原因になりかねません。

そのため、被相続人が亡くなった日時点での「正確な残高」を金融機関が公的に証明する書類として、「残高証明書」の取得が必要になります。

残高証明書の種類

相続手続きで主に使われる残高証明書は、対象となる財産によって大きく以下の2種類に分けられます。

- 預貯金の残高証明書

- 有価証券の残高証明書

それぞれ詳しく見ていきましょう。

種類1. 預貯金の残高証明書

相続財産のなかで最も一般的なのが、銀行や信用金庫などの「預貯金」です。

預貯金の残高証明書には、被相続人名義の「普通預金・定期預金・貯蓄預金・当座預金」といった各種口座について、故人が亡くなった日(相続開始日)時点での残高が記載されます。

ここで特に注意が必要なのが、故人が「定期預金」を持っていた場合です。

定期預金がある場合は、残高証明書だけではなく「経過利息計算書(けいかりそくけいさんしょ)」も必ず一緒に取得してください。

「経過利息」とは、故人が亡くなった日までに発生していたものの、まだ実際に支払われていなかった利息のことです。この利息も、現金や普通預金と同様に、被相続人の遺産の一部となります。

そのため、遺産分割協議や相続税申告の際には、この経過利息の金額も正確に把握しなければなりません。

経過利息計算書は、残高証明書の発行を依頼する際、同時に手続きをすることで発行してもらえることが多いです。

なお、金融機関によっては「既経過利息計算書」など、名称が異なる場合もあります。

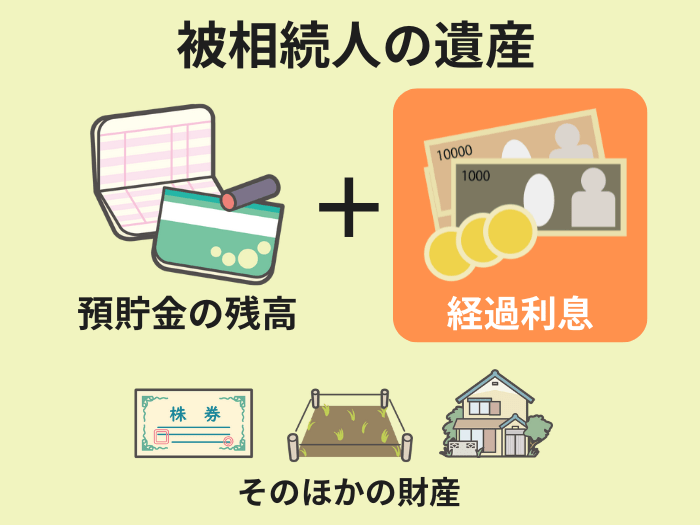

種類2. 有価証券の残高証明書

被相続人が株式・債券・投資信託といった「有価証券」を保有していたときも、その内容を示す証明書が必要です。

この場合は、被相続人が口座を持っていた金融機関(証券会社や投資信託を扱っている銀行など)で「残高証明書」を発行してもらってください。

残高証明書は、相続開始日(故人が亡くなった日)を指定することで、その日時点で被相続人が保有していた有価証券の「銘柄や数量(株数、口数など)」を証明してくれます。

なお、残高証明書に相続開始日時点の評価額(時価や基準価額など)が記載されているかは、金融機関によって異なります。記載されていない場合は、ご自身で評価額を確認・計算するか、相続税に詳しい税理士などの専門家に相談しましょう。

相続で残高証明書が必要な場面

具体的に残高証明書が必要になる主な場面は、以下の2つです。

- 遺産分割協議

- 相続税の申告

それぞれ詳しく見ていきましょう。

場面1. 遺産分割協議

相続が発生し、遺言書がなくて相続人が複数いる場合は、「遺産分割協議」で遺産の分け方を決めます。

遺産分割協議を円満に進めるためには、「被相続人が亡くなった時点で、どのような財産を、いくら持っていたのか」を相続人全員が正確に把握することが重要です。

そこで役立つのが「残高証明書」です。

残高証明書には、金融機関が公的に証明した「被相続人が亡くなった日時点での正確な預貯金等の残高」が記載されています。

このような客観的な情報があることで、相続財産の範囲や金額について相続人同士が認識を一致できて、スムーズな話し合いにつながります。

反対に残高証明書がないと、次のような問題が起こりかねません。

- 相続人の一人が持っている通帳だけでは、「本当にこれがすべての預貯金なのか?」「ほかに口座はないのか?」といった疑念が生じる

- 客観的な資料がないために、「誰かが財産を隠しているのではないか」「使い込んでいるのではないか」と疑心暗鬼になる

場面2. 相続税の申告

相続財産の総額が一定額(基礎控除額)を超える場合、相続人は税務署へ「相続税の申告」をする必要があります。

相続税の基礎控除額 = 3,000万円+(600万円 × 法定相続人の数)

相続税は、「被相続人が亡くなった日(相続開始日)時点」の財産の価値を基準に計算されます。このため、税務署に対して、その日時点での正確な財産額を証明しなければなりません。

そこで、遺産のうち「預貯金」や「有価証券」の価額については、金融機関が発行した残高証明書を用いて確認します。

残高証明書を取得する流れ

ここからは、実際に残高証明書を取得するための具体的な手順を、以下の5つのステップに分けて紹介します。

- 請求できる人を確認する

- 被相続人の口座を特定する

- 必要書類を準備する

- 金融機関で手続きをする

- 残高証明書が発行される

それぞれのステップで何をするのか、注意点も交えながら詳しく見ていきましょう。

ステップ1. 請求できる人を確認する

最初のステップとして、「誰が残高証明書を請求できるのか」を確認します。

金融機関に請求できるのは、原則として以下のいずれかに該当する人です。

| 請求できる人 | 概要 |

|---|---|

| 相続人 | ・亡くなられた方(被相続人)の財産を相続する権利のある人(配偶者、子ども、父母、兄弟姉妹など) ・相続人が複数いる場合でも、そのうちの一人が単独で請求できる |

| 遺言執行者 | ・遺言書によって「遺言執行者」に指定された人 ・遺言の内容を実現するために必要な手続きとして請求できる |

| 相続財産管理人 | ・相続人がいない場合などに、家庭裁判所によって選任され、財産の管理を行う人 |

| 上記の人から委任を受けた代理人 | ・相続人、遺言執行者、相続財産管理人から依頼(委任)された人も請求できる ・代理人は「弁護士・司法書士・税理士・行政書士」といった専門家がなるのが一般的 ・代理人が手続きをする場合は原則として、依頼者本人が作成した「委任状」が必要 |

まずは、ご自身がこれらのいずれかに該当することを確認しましょう。

もし「手続きをする時間がない」「手続きが難しそうで自分にできるか不安」と感じる場合は、専門家に代行してもらうことも検討してみてください。

ステップ2. 被相続人の口座を特定する

残高証明書は、被相続人が口座を持っていた金融機関ごとに請求する必要があります。

そのため、故人がどの金融機関と取引があったのかをすべて洗い出しましょう。

心当たりのある金融機関に問い合わせるほか、以下のような場所で手がかりが見つかることもあります。

| 探す場所 | 手がかり |

|---|---|

| 自宅 | ・通帳、キャッシュカード ・金融機関からの郵便物 ・金融機関名の入ったカレンダーやタオル |

| デジタル遺品 | ・パソコンのブックマーク ・スマートフォンの銀行アプリ ・金融機関から送られてきたメール |

| その他 | ・公共料金やクレジットカードの引き落とし口座情報 ・過去の確定申告書 ・生前に関係のあった弁護士や税理士 |

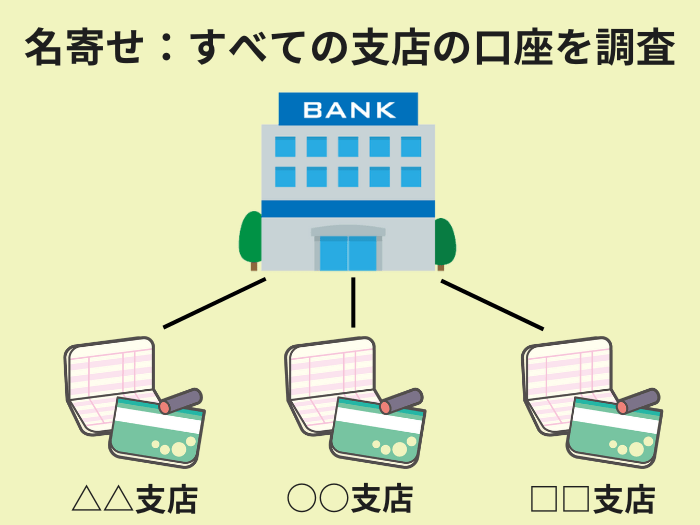

「取引のあった銀行はわかったけれど、どの支店に口座があるかわからない」という場合に有効なのが「名寄せ(なよせ)」という手続きです。

「名寄せ」とは、特定の金融機関に依頼して、その金融機関のすべての支店に被相続人名義の口座がないか調査してもらうことです。

名寄せを利用すれば、故人が普段使っていなかった口座や、家族も存在を知らなかった口座が見つかる可能性があります。相続財産を正確に把握し、後のトラブルを防ぐためにも活用してみてください。

名寄せは、残高証明書の発行を依頼する際に、同時に手続きできることが一般的です。

ただし、名寄せはあくまで依頼した金融機関内の調査であり、「ほかの金融機関の口座」を発見することはできません。心当たりのある金融機関が複数ある場合は、それぞれで手続きが必要です。

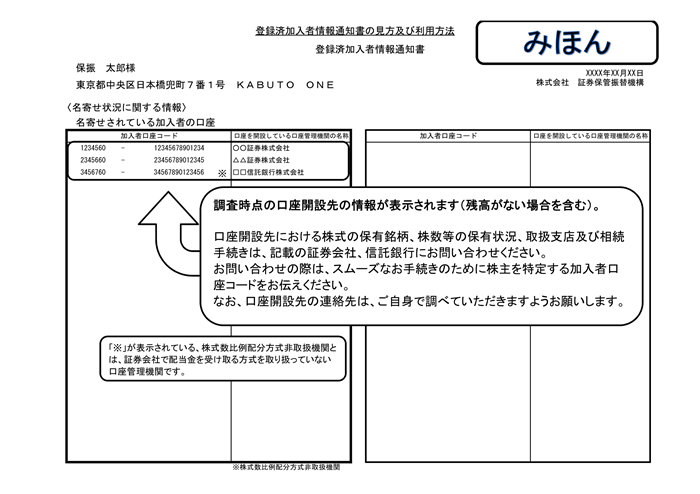

なお、故人が有価証券を管理していた「証券会社」がわからない場合は、証券保管振替機構(通称「ほふり」)に情報開示請求をすることで特定できます。

詳しい手続きと必要書類については、証券保管振替機構のWebサイトをご参照ください。

開示請求をすると、証券保管振替機構から下記の書類が送付され、故人が口座を開設していた証券会社がわかります。

開示結果の見本

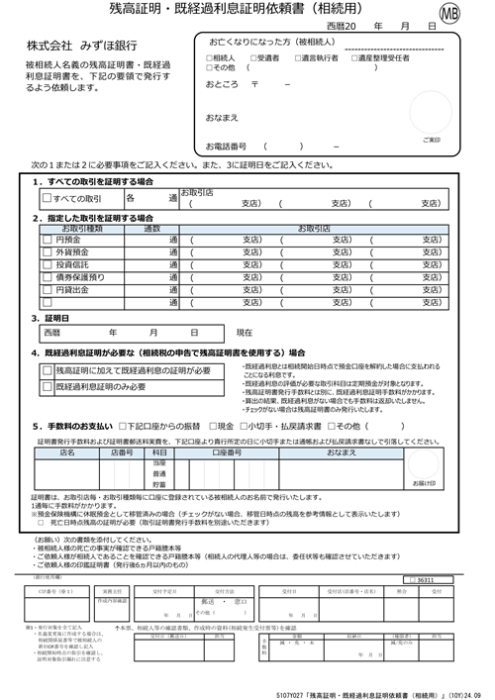

ステップ3. 必要書類を準備する

残高証明書の発行を請求する際に必要な書類は、金融機関によって異なります。

そのため、手続きを行う前に、必ず依頼先の金融機関のウェブサイトを確認するか、電話で問い合わせて正確な情報を把握しましょう。これにより、何度も金融機関とやり取りをする手間を防げます。

なお、一般的に提出を求められる書類は、以下のとおりです。

| 必要書類 | 概要 |

|---|---|

| 金融機関所定の「残高証明書発行依頼書」 | ・通常、金融機関の窓口で受け取るか、ウェブサイトからダウンロードできる |

| 被相続人の死亡が確認できる書類 | ・戸籍謄本(除籍謄本)など |

| 請求者が相続人であることが確認できる書類 | ・被相続人の出生から死亡までの連続した戸籍謄本や、請求者自身の現在の戸籍謄本など、被相続人との関係がわかる書類一式を提出する ・法務局が発行する「法定相続情報一覧図」の写しがあれば、戸籍謄本一式の代わりになる場合がある |

| 請求者の本人確認書類 | ・運転免許証、マイナンバーカード、パスポートなど |

| 請求者の実印と印鑑証明書 | ・金融機関によっては、依頼書への押印に実印を求められ、印鑑証明書の提出が必要な場合がある ・印鑑証明書は「発行後〇カ月以内」など有効期限の指定があることが多い |

なお、故人の通帳やキャッシュカードが見つからない場合でも、上記の書類があれば手続きができる場合も多いので、ご安心ください。

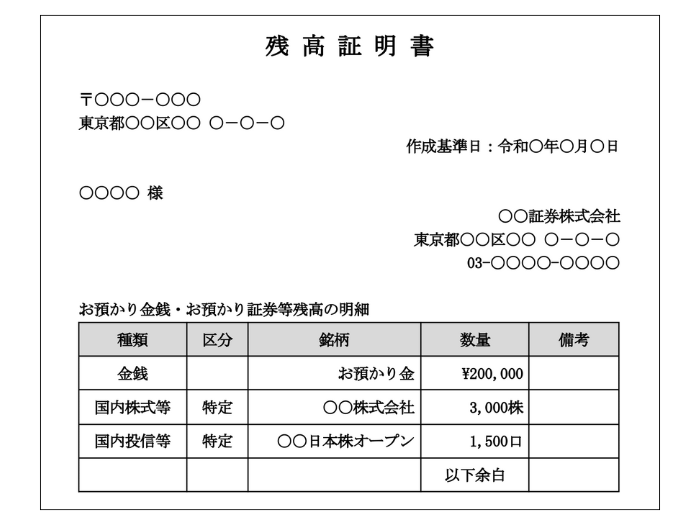

必要書類のなかの「残高証明書発行依頼書」には、「証明日(証明基準日)」を記載する欄があります。

残高証明書発行依頼書の見本

「証明日(証明基準日)」欄には必ず「被相続人が亡くなった日(相続開始日)」を正確に記入してください。

相続手続きで使用する残高証明書は、相続開始日時点の残高を証明するものでなければなりません。日付の間違いがないよう、十分確認しましょう。

ステップ4. 金融機関で手続きをする

必要書類が揃ったら、金融機関で残高証明書の発行手続きに入ります。

手続きは、原則として「被相続人が口座を持っていた支店の窓口※1」で行います。

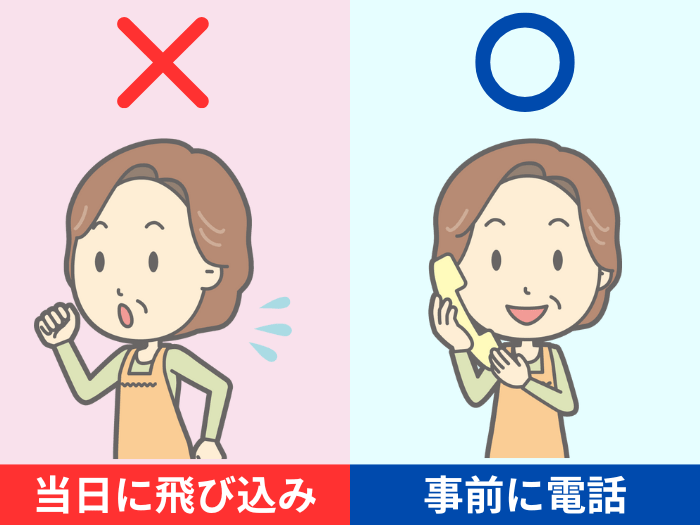

手続きをスムーズに進めるためにも、当日に「飛び込み」で行くのではなく、事前に電話で訪問日時を予約しましょう。

なお、故人の通帳を見つけられていない場合は、このタイミングで「取引履歴(取引明細)証明書」も一緒に取得しておくと、口座内のお金の流れがわかり、相続税の申告書を作成する際などに便利です。

また、金融機関は、口座の名義人が亡くなった事実を知ると、相続財産からの不正な引き出しを防ぐため、原則としてその口座を凍結します。

残高証明書の発行請求は、「金融機関に名義人の死亡を正式に伝える行為」にあたるため、この手続きを行うと、ほぼ確実に故人の口座は凍結されるためご注意ください。

口座が凍結されると、以下のことができなくなります。

- 預金の引き出し※2、預け入れ

- 振込、振り替え

- 公共料金、家賃、クレジットカード代金などの自動引き落とし

凍結状態は、遺産分割協議が完了し、金融機関で正式な相続手続き(預金の払い戻しや名義変更)を行うまで解除されません。

したがって、残高証明書を請求する前に、必要に応じて以下のような準備をしておきましょう。

- 当面の生活費や葬儀費用など、必要な資金があれば引き出しておく

- 公共料金や家賃などの引き落とし口座を変更する

- クレジットカードの支払い方法を変更する

- ※1

- 金融機関によっては、ほかの支店や郵送での手続きが可能な場合もある

- ※2

- 「遺産分割前の預金払い戻し制度」を活用すれば、一定額まで払い戻しを受けられる

ステップ5. 残高証明書が発行される

残高証明書は通常、申し込み後すぐには受け取れません。金融機関内での確認・作成作業があるため、発行までには1~2週間程度かかるのが一般的です。

混雑状況によっては、さらに時間がかかる場合もありますので、余裕をもって手続きを進めましょう。

発行された残高証明書の受け取り方法は、金融機関によって異なりますが、一般的には以下のいずれかを選べます。

- 窓口での受け取り

- 郵送での受け取り

残高証明書を受け取ったら、必ず「口座名義人・証明基準日・残高」など、記載内容に誤りがないことを確認してください。

残高証明書を取得して相続手続きをスムーズに進めよう!

今回は、相続手続きにおける残高証明書の重要性・必要な場面・具体的な取得の流れをお伝えしました。

残高証明書は、故人の大切な財産を正確に把握し、公平な遺産分割協議やミスのない相続税申告を進めるうえで、欠かせない書類です。

手続きの際には、金融機関への事前確認をしっかり行い、証明日の指定や口座凍結といった注意点を押さえておくことで、よりスムーズに進められます。

ただし、相続手続きは、普段あまり経験しないことだからこそ、戸惑う場面も多いものです。特に、必要書類の収集や金融機関とのやり取りは、時間も手間もかかります。

もし、「手続きが複雑で難しい」「書類集めが大変で手が回らない」などの不安がある場合は、専門家への相談・依頼を検討しましょう。

相続専門の弁護士・税理士・司法書士・行政書士などに依頼すれば、残高証明書の取得代行はもちろん、遺産分割協議のサポート、相続税申告、不動産の名義変更など、相続手続き全体をスムーズに進めるための心強いサポートが得られます。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。