この記事でわかること

- 不動産小口化商品とは

- 不動産小口化商品が相続対策として人気の理由

- 相続税対策なら「任意組合型」を購入すること

- 不動産小口化商品のデメリット

近年、相続税対策として「不動産小口化商品」の購入を検討する人が増えています。

この記事では、不動産小口化商品とは何か、なぜ相続対策として不動産小口化商品を購入する人が増えているのか、不動産小口化商品のメリット・デメリットなどを解説します。

目次

不動産小口化商品で相続税対策!賢い節税と遺産分割のポイントを解説

動画の要約不動産小口化商品を利用した相続税対策について解説しています。不動産小口化商品は高額な不動産を小口化して投資する仕組みで、相続税の節税効果が期待できることが紹介されています。

不動産小口化商品とは?

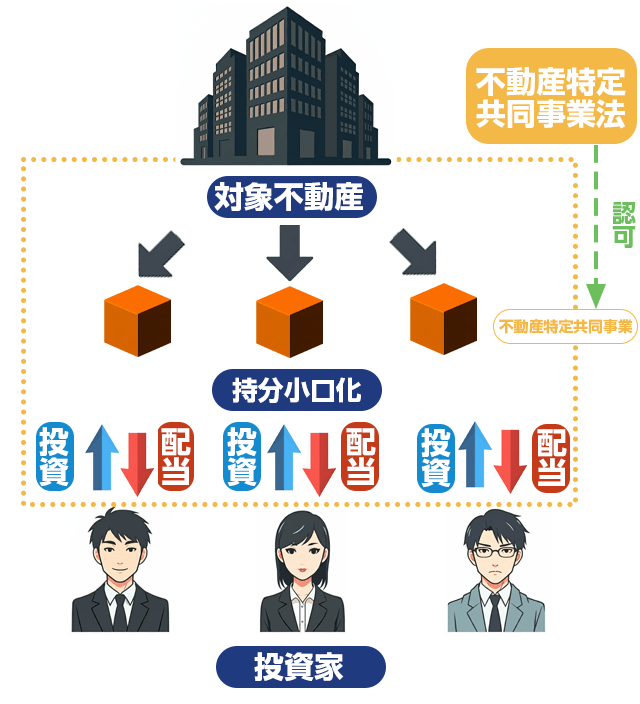

不動産小口化商品とは、オフィスビルやマンション、商業施設などの高額な不動産を1口数万円~100万円程度に小口化して、複数の投資家に販売し、投資額に応じて不動産の賃料収入や売却益が分配されるしくみの商品です。

なお、不動産物件の管理・運営は、投資の運営事業者が行うため、投資家は入居者の募集や不動産の維持管理などを行う必要はありません。

また、金融商品であるREIT(不動産投資信託)とは異なり、不動産小口化商品の種類によっては、現物の不動産の所有権を持つことができます。不動産小口化商品は、投資家の利益保護と事業の健全な発展を目的とした「不動産特定共同事業法」に基づいて運営され、国土交通大臣または都道府県知事の許可を得た「不動産特定共同事業者」によって販売されています。

不動産小口化商品が相続対策として人気の理由

相続税の節税対策として、不動産小口化商品が人気の理由は、不動産小口化商品の種類によっては投資家が不動産の所有権を持つため、相続対策として賃貸用不動産を購入するのと同様の効果があるためです。

不動産小口化商品は、REIT(不動産投資信託)のような金融商品ではなく、種類によっては不動産の所有権を持つことができるため、相続が発生したときには賃貸用不動産として相続税評価を行え、相続税を圧縮することができます。

賃貸用不動産の相続税評価額を適用できる

相続税の計算は、相続が発生したときの時価で相続財産の評価を行いますが、相続税を計算するために不動産を売却するわけにはいきません。相続税の計算では、国税庁が公表している「財産評価基本通達」に基づいて評価すれば、それを時価として扱うことができます。

なお、財産評価基本通達による評価額が時価よりも高いと納税者不利で問題となるため、土地の評価額は概ね時価の8割程度、建物の評価額は6割程度になるように設定されています。さらに、賃貸用不動産の場合は、所有者が自由に使えないことから、自分で使用している不動産より価値が低いとして評価額が下がるように、相続税評価額が設定されています。

不動産小口化商品でも、 賃貸用不動産の相続税評価額を適用できることから、相続税の節税効果が期待できます。

小規模宅地等の特例を適用できる

小規模宅地等の特例とは、相続や遺贈によって取得した財産のうち、被相続人または被相続人と生計を一にしていた被相続人の親族の事業用宅地または居住用宅地について、適用要件を満たすと、限度面積まで、一定の割合で宅地の評価額を減額できる制度です。

不動産小口化商品でも、土地について小規模宅地等の特例を適用できるため、「貸付事業用宅地等」として、限度面積200㎡まで、相続税評価額を50%減額することができ、大きな節税効果が期待できます。

なお、自宅の土地について、限度面積330㎡まで相続税評価額を80%減額できる「特定居住用宅地等」の適用を受ける場合、土地の面積によっては、不動産小口化商品の土地について小規模宅地等の特例による減額ができない可能性もあります。

不動産小口化商品の財産評価については、相続税を専門とする税理士に相談しましょう。

賃貸用不動産を購入するのは簡単ではない

現金や預貯金で財産を所有するよりも、不動産として所有する方が相続税の負担が軽くなるため、賃貸用不動産を購入することが相続税対策になります。

ただし、富裕層でない限り、一般的に賃貸用不動産を購入するのはハードルが高いでしょう。たとえば、駅近で立地のよい売り出し価格1億円のアパートを購入したいと思っても、銀行はおいそれと融資はしてくれません。金融機関にとっては、借り手の財務状況や資金管理能力、返済への信頼性が問題となるからです。

不動産小口化商品は少額から購入できる

2015年に相続税法が改正され、基礎控除額が従来から4割削減に引き下げられたことで、相続税の課税対象者が増大し、富裕層以外にも相続税が課税されるようになる中で、不動産小口化商品が注目を集めるようになりました。

たとえば、1億円の物件を100人で購入すると1人当たりの負担額は100万円となるため、不動産投資へのハードルは大幅に下がります。不動産小口化商品によって不動産を少額から購入できることから、複数の物件を所有することも比較的容易となり、リスク分散にも繋がります。また、遺産分割においても相続人同士で分割しやすく相続対策になります。これは、不動産の一棟買いや一室買いにはない不動産小口化商品の大きなメリットです。

相続税対策なら「任意組合型」を購入する

一般的に流通している不動産小口化商品には、「任意組合型」と「匿名組合型」の2種類があります。

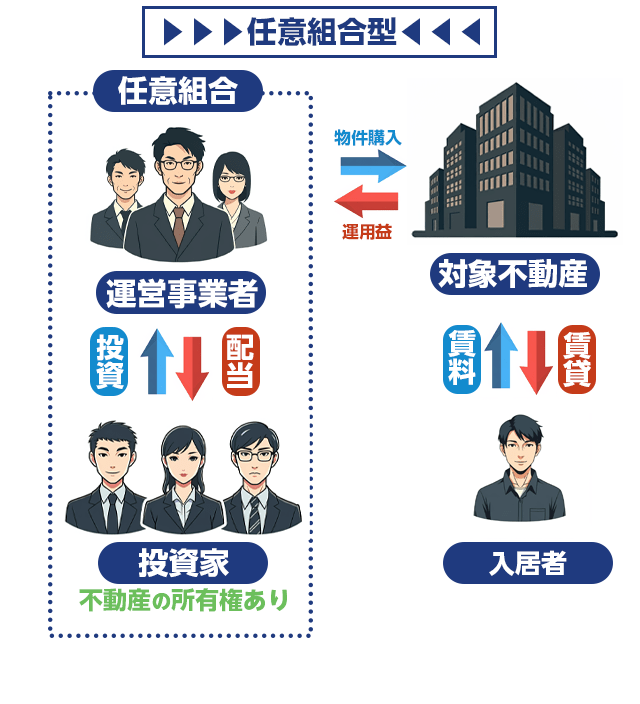

「任意組合型」の場合、投資家が運営事業者と任意組合契約を締結して、複数の投資家が共同で事業を行います。投資家は投資額に応じて不動産を共有持ち分で所有することから、相続税を計算するときの評価方法は、通常の現物の不動産を所有するときと同じく、相続税評価額で計算します。

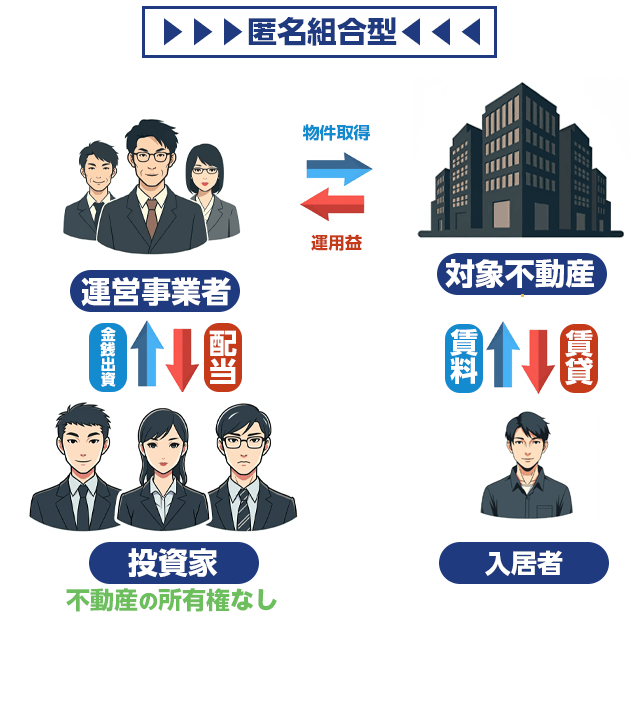

「匿名組合型」の場合、投資家は運営事業者に対して金銭による出資を行い、その投資額に応じて、不動産から生じた賃料収入や売却益が運営事業者から投資家に分配されますが、投資家に不動産の所有権はありません。

したがって、不動産の所有権は運営事業者にあるため、相続が発生したときは不動産として財産評価を行うのではなく、匿名組合が終了するときに分配を受けることができる清算金の額で財産評価を行います。不動産として財産評価を行い、相続税評価額を減額することを目的に購入するのであれば「任意組合型」の不動産小口化商品を選びましょう。

任意組合型には金銭出資型と現物出資型がある

任意組合型の出資方法には、「現物出資型」と「金銭出資型」の2種類があります。

「現物出資型」の場合、不動産の共有持ち分を投資家が所有するため、不動産の所有者として、投資家の名前と持ち分が不動産登記されます。一方、「金銭出資型」の場合、不動産登記は業務執行組合員である運営事業者が代表して行うため、不動産の名義は運営事業者となります。

どちらの出資方法であっても、投資家は共有持ち分を有するため、不動産として財産評価を行うことができ、相続税の節税効果に違いはありません。

現物出資型であれば、投資家が不動産の所有者として登記されるため安心感がある一方、登記簿謄本に投資家の名前が載ることに抵抗がある、登記費用を節約したいという理由から金銭出資型が選ばれることもあります。

不動産小口化商品のデメリット

不動産小口化商品には相続税対策としてのメリットがある一方、デメリットもあります。不動産小口化商品を購入するときは、デメリットもしっかりと把握した上で、購入を検討しましょう。

投資商品であるため元本割れのリスクがある

不動産小口化商品を購入することで相続税の節税になりますが、不動産小口化商品はあくまでも投資商品です。匿名組合型は有限責任ですが、任意組合型は無限責任であるため、出資額を上回る損失が生じた場合には、投資家は投資額に応じて損失を負担する義務があります。

不動産小口化商品の購入後に相続が発生し、相続税の申告まで終わったとしても、不動産の資産価値が下がれば元本割れするリスクがあります。また、入居者が決まらず、空室が続いて賃料収入が入らず、当初想定していたような配当利回りでの配当金を受け取れない可能性もあります。

不動産小口化商品は、商品によっては中途解約できないこともあるため、不動産小口化商品を購入するときは、相続税対策としてだけでなく、不動産小口化商品自体の収益性などをしっかりと見極めた上で購入する必要があります。

購入資金を借りることはできない

不動産小口化商品は、不動産を複数人で共有所有するしくみであるため、不動産小口化商品を担保に融資を受けることはできません。そのため、不動産小口化商品を購入する場合には自己資金で購入することになります。

利回りが低い

不動産小口化商品は、不動産業者が物件の管理・運営を行うため、管理運営費が発生します。自分で一棟ものや一室ものの不動産を購入して不動産賃貸を行う場合と比較すると、手数料分だけ利回りが低くなります。

相続税対策として不動産小口化商品を購入するときは税理士に相談しよう

不動産小口化商品は、1口当たり数万円~100万円程度の小口で購入できるため、投資にさほど詳しくなくても、相続税対策として購入しやすいでしょう。不動産小口化商品であれば、相続のときに遺産分割しやすいというメリットもあります。

不動産小口化商品には、相続税の節税対策になる「任意組合型」と節税対策にならない「匿名組合型」があります。目的にそぐわない商品を購入しないように、相続税対策として不動産小口化商品を購入する場合は、必ず税理士に相談しましょう。