この記事でわかること

- 相続放棄をした場合でも相続税がかかるケース

- 相続放棄をした人がいる場合の相続税の計算時の注意点

- 相続放棄をした人がいる場合の相続税の計算事例

「相続放棄したら相続税はどうなるんだろう」

「相続放棄をしても基礎控除は変わらないらしいけど、どういうこと?」

そのような疑問をお持ちの方に向け、この記事では「相続放棄があった場合に相続税はどうなるのか」について解説します。

民法上で相続放棄をした人は「初めから相続人とならなかったもの」とみなされますが、相続税の計算上は取り扱いが異なる場合があります。

相続放棄をした人がいる場合の相続税の計算時の注意点についても取り上げるので、ぜひ参考になさってください。

目次

相続放棄をした相続人は、原則として相続税は課税されない

相続人が「被相続人が亡くなったことを知った日から3カ月以内」に家庭裁判所へ相続放棄の申述を行い、受理されると相続放棄が認められます。

相続放棄の申述が受理された場合、被相続人の権利義務を一切引き継がないことから、原則として相続放棄をした人に相続税が課税されることはありません。

ただし、みなし相続財産を取得した場合や「相続時精算課税制度」を適用して生前贈与を受けていた場合には相続税がかかる可能性があります。

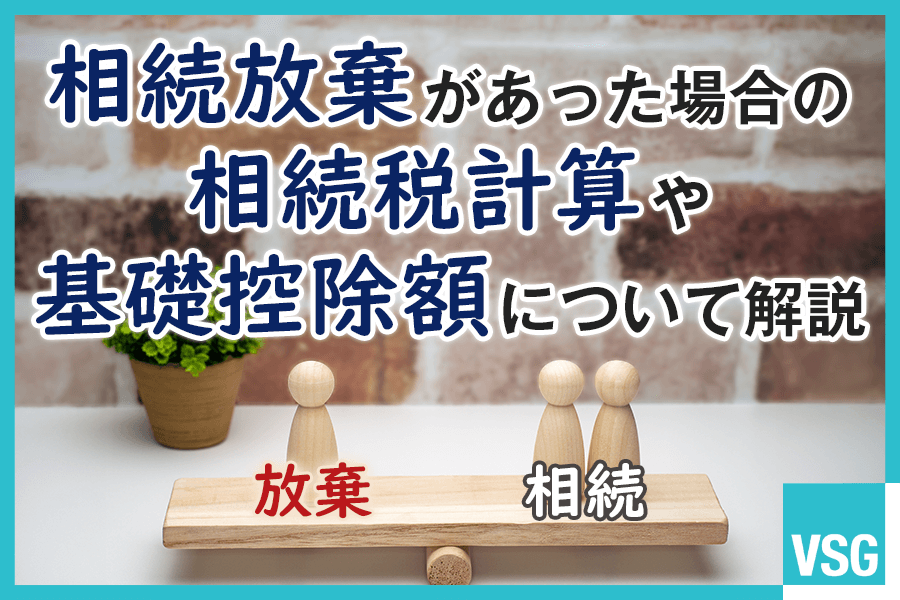

また、相続放棄をした人は民法上「初めから相続人とならなかったもの」とみなされるため、相続放棄があったことで相続人や相続分に影響が生じる場合があります。

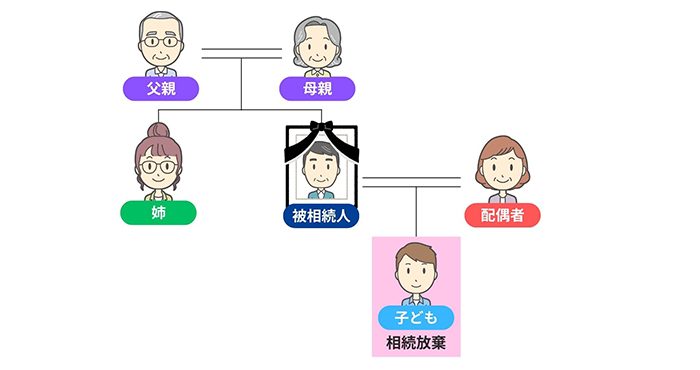

たとえば上の図のケースでは、相続放棄をした長男と同順位の法定相続人(長女)がいるため、長女の遺産の取得割合は増えることになります。

なお、相続放棄をした人と同順位の法定相続人がいない場合は、下位の親族に相続権が移ります。

相続放棄をした人の子どもに代襲相続は発生しない

相続放棄をした人は民法上「初めから相続人とならなかったもの」とみなされます。

そのため、相続放棄をした人が出て相続順位に変化が生じたとしても、その人の子どもに代襲相続で相続権が移ることはありません。

相続放棄をした場合でも相続税がかかるケース

原則として相続税は課されないものの、以下のケースでは相続放棄をしていても相続税がかかる可能性があります。

- みなし相続財産を取得した場合

- 「相続時精算課税制度」を適用して生前贈与を受けていた場合

ケースごとに詳しく解説しますので、ぜひ参考になさってください。

みなし相続財産を取得した場合

「みなし相続財産」とは、被相続人が亡くなったことをきっかけに取得した財産のうち、民法上の相続財産でなくとも、相続税の計算上で相続財産とみなされるものを指します。

たとえば、死亡保険金は契約によって指定された受取人に支払われるものであり、受取人固有の財産であることから、相続放棄をした人でも保険金の受取人に指定されていれば受け取ることが可能です。

しかしながら、このような「みなし相続財産」は、保険料の負担は被相続人であること、相続を機に財産の移転が起こるものであり、財産を相続していることとなんら変わりがなく、これに課税しないことは課税の公平を保てないことから相続税の課税対象とります。生命保険金の非課税枠は使うことはできません。

受け取った「みなし相続財産」の金額と他の相続財産を足し合わせた額が相続税の基礎控除額を超える場合には、受取人が相続放棄をしても相続税の支払い義務が生じることになります。

相続放棄をした人でも葬式費用であれば控除できる場合がある

相続放棄をした人は被相続人の権利義務を一切引き継がないため、原則として相続税の債務控除を適用することはできません。

しかしながら、相続放棄をした人が遺贈で被相続人の財産を受け取った場合、相続放棄をした人が被相続人の葬式費用を負担したならば、遺贈で取得した財産から葬式費用を控除することが可能です。

「相続時精算課税制度」を適用して生前贈与を受けていた場合

相続開始前に「相続時精算課税制度」を適用して生前贈与を受けていた場合でも、相続放棄をすることは可能ですが、年110万円の基礎控除額を超えた金額が相続税の課税対象となります。

相続時精算課税制度を適用して生前贈与を受けた場合、この制度の適用財産の贈与時の価額を、相続発生時に相続財産へ合算しなければなりません。

このとき、相続または遺贈により財産を取得しなかった場合でも、「相続時精算課税適用財産については相続または遺贈により取得したもの」と相続税法上でみなされます。

そのため、相続放棄をしたとしても、相続時精算課税を適用して贈与された財産は、相続税の計算対象となります。贈与された財産の額と、相続財産を足し合わせた額が相続税の基礎控除を超えていれば相続税がかかるため、注意が必要です。

暦年課税を適用して贈与を受けた場合

相続開始前7年以内(令和6年1月1日からは従来の相続開始前3年以内から段階的に延長)に行われた暦年課税による生前贈与は、相続税の課税対象に加算されます。

しかしながら、この生前贈与加算の対象者は「相続等によって財産を取得した人」であるため、相続放棄をしたことで財産を取得しなかった場合は含まれません。

したがって、相続放棄をした人に関しては、相続開始前7年以内に被相続人から暦年贈与を適用して贈与を受けていたとしても、その贈与財産を相続税の課税価格に加算する必要はありません(みなし相続財産を取得している場合はこの限りではありません)。

相続放棄をした人がいる場合の相続税の計算時の注意点

相続放棄があった場合でも、基礎控除額や相続税の総額は変わりませんが、個々の相続人の税負担に影響が生じることがあります。

ここからは、以下のような「相続放棄をした人がいる場合の相続税の計算時の注意点」について、それぞれ解説していきます。

- 相続放棄をした人がいても基礎控除額は変わらない

- 死亡保険金・死亡退職金の非課税枠に注意する

- 各相続人が負担する税額控除前の相続税額が増える場合がある

相続放棄をした人がいても基礎控除額は変わらない

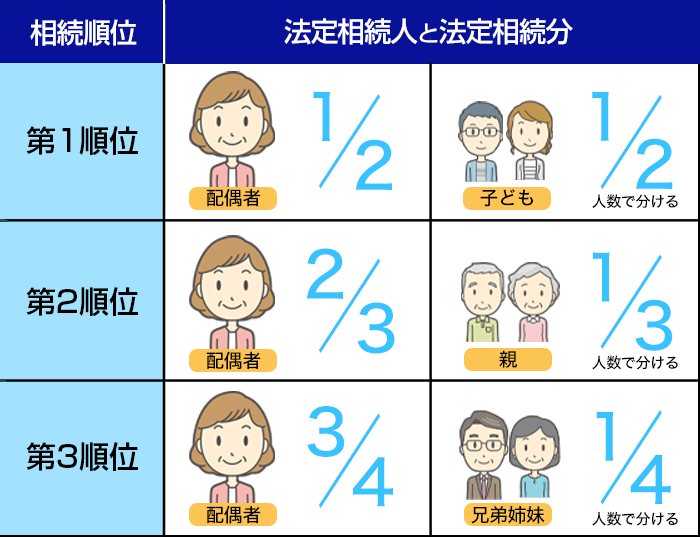

相続税の基礎控除は、「3,000万円+600万円×法定相続人の数」で計算されます。この法定相続人の数には、相続放棄をした人も「その放棄がなかったもの」として数に含めます。

仮に法定相続人が3人いて、そのうち1人が相続放棄をしたとしても、相続税の計算上では法定相続人の数は3人のままです。

相続放棄によって相続人の順位が変動する場合は、誤解が生じやすいため注意が必要です。

たとえば、被相続人の第1順位の法定相続人として配偶者と子どもの2人がおり、子どもが相続放棄をしたことによって、第2順位である被相続人の父母に相続権が移ったケースを考えます。

上記のケースでは、実際に遺産を相続する人数が増えますが、相続税の基礎控除を計算するときの「法定相続人の数」は、この変動を考慮しません。

相続税法では、基礎控除の計算はあくまで「相続放棄がなかったものとした場合」の相続人の数で行うと定められています。

相続人の意思により変えられる事柄によって、基礎控除の額が変動すると、意図的に基礎控除を増やすことができ、租税回避に使われるおそれがあるからです。

そのため、子どもが放棄しているにもかかわらず、放棄する前の当初の相続人である「配偶者と子ども」の2人が、基礎控除の計算上の法定相続人の数となります。

死亡保険金・死亡退職金の非課税枠に注意する

死亡保険金や死亡退職金には「500万円×法定相続人の数」で算出される非課税枠が設けられており、この「法定相続人の数」は相続放棄をした人も含めてカウントします。

ただし、相続人以外が受け取った死亡保険金や死亡退職金は非課税の対象とならないため、相続放棄をした人が受け取った場合でも、その人自身は非課税枠を適用することはできません。

そのため、相続放棄した人は受け取った死亡保険金や死亡退職金の全額が相続税の対象となり、相続放棄をしなかった場合と比較して税負担が増してしまいます。

各相続人が負担する税額控除前の相続税額が増える場合がある

相続放棄があったとしても、相続税の基礎控除額や相続税の総額は変わりません。

しかしながら、相続放棄によって実際に相続する人の数が減るため、残った相続人一人あたりの相続財産の取得額が増加し、各人が負担する相続税額が増える可能性があります。

なお、相続放棄をした人でも、以下の税額控除は適用することができます。

- 配偶者の税額軽減(配偶者控除)

- 相続放棄をした配偶者が遺贈等によって財産を取得した場合、被相続人の配偶者である事実は変わらないため、配偶者の税額軽減(配偶者控除)の適用は可能です。

この制度を適用した場合、配偶者が取得した正味の遺産額が1億6,000万円まで、もしくは法定相続分までであれば相続税が課されません。

- 未成年者控除

- 適用要件に該当している未成年者の相続人が相続放棄をした場合でも、未成年者控除の適用時には「その放棄がなかったものとした場合の相続人」として扱います。

そのため、相続放棄をした未成年者が遺贈等で財産を取得していた場合、未成年者控除を適用することができます。

- 障害者控除

- 障害者控除の適用要件に該当する相続人が相続放棄をした場合でも、障害者控除の適用時に「その放棄がなかったものとした場合の相続人」として扱います。

したがって、その相続放棄をした人が遺贈等で財産を取得していた場合、障害者控除の適用対象となります。

相続放棄をした人がいる場合の相続税の計算事例

相続人の一人が相続放棄をした場合、基礎控除額や相続税の総額は変わりませんが、実際に財産を相続する人の税負担は増加する可能性があります。

ここからは、具体的な事例を用いて、相続放棄をした人がいる場合の相続税の計算について解説します。

- 遺産総額と法定相続人を把握する

- 相続税の基礎控除額を計算する

- 課税遺産総額を計算する

- 課税遺産総額を法定相続分で按分した金額に税率を適用する

- 相続税の総額を計算する

- 各相続人の相続税額を計算する

今回は、法定相続人が配偶者と子ども二人で、9,600万円の遺産を配偶者が4,800万円、子どもが1,200万円ずつの法定相続分で相続するケースを用いて紹介します。

- 被相続人: Aさん

- 法定相続人: 妻B、長男C、長女D の3人

- 相続財産: 9,600万円(債務や葬式費用はないものとします)

- 実際の財産取得割合: 最終的に財産を取得する相続人が、それぞれの法定相続分に従って財産を取得するものとします。

まず、法定相続人である妻B、長男C、長女Dの3人全員が相続した場合の計算事例を取り上げます。

| 計算の流れ | 具体的な計算 |

|---|---|

| 1. 遺産総額と法定相続人を把握する | 【法定相続人】妻B、長男C、長女D 【法定相続分】妻Bが1/2、長男Cが1/4、長女Dが1/4 【遺産総額】9,600万円(債務や葬式費用はないものとします) |

| 2. 基礎控除額の計算 | 3,000万円 + (600万円 ×法定相続人 3人) = 4,800万円 |

| 3. 課税遺産総額の計算 | 遺産総額:9,600万円 -基礎控除: 4,800万円 = 4,800万円 |

| 4. 相続税の総額の計算 | 法定相続分で分割したと仮定して、速算表で各人の税額を計算し、合計する

【妻B】 【長男C】 【長女D】 【相続税の総額】 |

| 5. 各相続人の納付税額の計算 | 相続税の総額570万円を、実際の取得割合(今回は法定相続分での分割です)に応じて按分する

【妻】 【長男C】 【長女D】 |

| 6. 配偶者の税額軽減の適用 | 妻Bは「配偶者の税額軽減」により、1億6千万円または法定相続分のいずれか多い金額まで非課税となる 今回のケースでは「285万円」全額が控除され、妻の納税額は0円 |

| 7. 相続税の納付額 | ・妻B:0円 ・長男C:142万5,000円 ・長女D:142万5,000円 ・納税額の合計:285万円 |

次に、法定相続人の一人である「長女D」が相続放棄をした場合の計算事例を取り上げます。

| 計算の流れ | 具体的な計算 |

|---|---|

| 1. 遺産総額と法定相続人を把握する | ※長女Dは相続放棄により、初めから相続人ではなかったものとみなされます。

【法定相続人】妻B、長男C の2人 |

| 2. 基礎控除額の計算 | ※相続税の基礎控除額を計算する際の「法定相続人の数」には、相続放棄をした人も含めて計算します。したがって、法定相続人の数は長女Dを含めた3人のままです。

3,000万円 + (600万円 ×法定相続人 3人) = 4,800万円 |

| 3. 課税遺産総額の計算 | 遺産総額:9,600万円 -基礎控除: 4,800万円 = 4,800万円 |

| 4. 相続税の総額の計算 | 相続税の総額を計算する際も、「相続放棄がなかったものとした場合の法定相続分」で分割したと仮定して、速算表で各人の税額を計算し、合計する

【妻B】 【長男C】 【長女D(放棄)】 【相続税の総額】 |

| 5. 各相続人の納付税額の計算 | 相続税の総額570万円を、実際に財産を取得する相続人の取得割合(妻B 1/2, 長男C 1/2)に応じて按分します。

【妻B】 【長男C】 |

| 6. 配偶者の税額軽減の適用 | 妻Bは「配偶者の税額軽減」により、1億6千万円または法定相続分のいずれか多い金額まで非課税となる 今回のケースでは「285万円」全額が控除され、妻Bの納付額は0円 |

| 7. 相続税の納付額 | ・妻B:0円 ・長男C:285万円 ・長女D:(相続放棄) ・納付額の合計:285万円 |

誰も相続放棄をしなかった場合と比べると、このケースでは、長男C個人の負担は142.5万円から285万円へと増加しています。

相続放棄と相続税に関する疑問は相続専門税理士に相談しよう

相続税の基礎控除や生命保険金・死亡退職金の非課税枠の計算時、相続放棄をした人がいても法定相続人の数は変わりません。

しかしながら、生命保険金・死亡退職金を受け取った場合、相続放棄をした本人は非課税枠を利用できないなど、相続放棄には注意点がいくつか存在します。

そのため、相続放棄や相続税に関する疑問が生じた場合は、相続専門の税理士に相談することがおすすめです。

相続の専門家ならではのノウハウをもとに、個別の財産状況や家族構成に応じたアドバイスなどのサポートをしてもらえることでしょう。無料相談の場を設けているケースも多いため、ぜひご検討ください。