目次

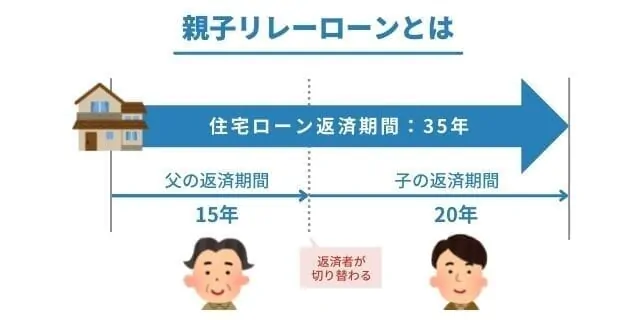

親子リレーローンとは、親と子が共同で契約する住宅ローンのことです。

親があらかじめ定められた返済期間を終了した時点で、返済者を親から子へリレーのようにバトンタッチする仕組みです。

2世代に渡って借入金を返済していく住宅ローンが親子リレーローンと言えるでしょう。

親子が共同で組む住宅ローンは親子リレーローンだけでなく、親子ペアローンというものもあります。

ローン契約数と返済方法に違いがあるため、下表で確認しましょう。

| ローンの種類 | ローン契約数 | 返済方法 |

|---|---|---|

| 親子リレーローン | 1件 | 親から返済が始まり、親の返済期間が終わると子へ引き継がれる |

| 親子ペアローン | 2件 | 親子で同時に返済が始まる |

親子ペアローンは、ローン契約数が2件となり、契約者となる親と子が同時にローン返済をしていく仕組みです。

親子同時にそれぞれの返済が始まるため、住宅ローンの申し込み時点で親子ともに利用条件(年齢、収入など)を満たしておかなければなりません。

親子リレーローンを利用するための条件は、以下の3点です。

それぞれの条件について詳しく解説します。

親子リレーローンは、親子の同居が前提となっている住宅ローンです。

申請する際、すでに子が親と同居している、もしくは将来的に同居する予定がある場合に利用できる仕組みです。

子と親だけでなく、孫と祖父母などの血縁関係のある親族と同居する場合も親子リレーローンの要件を満たせます。

さらに、血縁関係がない子の配偶者と親などの義理の親子関係でも、同居を前提としていれば契約が可能です。

連帯債務とは、ローンの利用者である1人が主たる債務者になり、もう1人も債務者となる形式のことです。

親子リレーローンでは親が住宅ローンの主たる債務者になり、子も返済義務を負うことを意味します。

1人でローンを契約する場合と比較すると、連帯債務は2人分の収入を合算したうえで審査が行われるため借入可能額を高めに設定しやすいのが特徴です。

なお連帯債務と連帯保証を混同する方がいますが、連帯保証はローンの債務者が1人に設定され、もう1人は債務者が何らかの理由でローンを返済できなくなった場合に、肩代わりする役割を担います。

親子リレーローンを申請するためには、親と子が会社員であるなど、それぞれが安定した収入を確保できていることが条件です。

どちらか一方が高い年収でも、もう一方が退職している、転職先の勤続年数が短いなどの場合、将来的に返済能力がないと判断されてしまい、審査に通らない可能性があります。

また、契約時の親の年齢は満70歳未満、子の年齢は満20歳以上でなければなりません。

さらに、子の最終返済時の年齢は満80歳未満となっているため、借入時や最終返済時の年齢から逆算して契約が可能かどうかをあらかじめ検討しておきましょう。

親子リレーローンによる住宅ローンの借り入れに向いているのはどのような人なのでしょうか。

親子リレーローンは、親子の収入を合算した金額をもとに借入金額が決まります。

そのため親子のどちらか一方だけで借り入れが難しい場合は、親子リレーローンの利用がおすすめです。

年齢が若い、年収が低いなどの理由により、本来必要な借り入れ金額を満たせないという場合も少なくありません。

希望する借り入れ金額を満たせない子供の住宅購入をサポートする目的で、親子リレーローンを利用する人もいます。

一般的な住宅ローンでは、完済時の年齢が満80歳未満といった制限が設けられているため、親が高齢の場合は単独で住宅ローンを借りられなかったり、希望通りの返済期間を設定できなかったりする恐れがあります。

しかし親子リレーローンであれば、通常の住宅ローンの利用が難しい年齢でも契約できるかもしれません。

親子リレーローンを組むと得られるメリットは、以下の通りです。

それぞれの詳しい内容を順番に確認しましょう。

親子リレーローンの場合、返済能力の判断基準となる年収は親と子の分の合算した金額となるため、子や親が単独で住宅ローンを組む場合よりも高い金額の借り入れが可能になります。

債務者の収入は住宅ローンの審査において重要な項目の1つでもあるため、親子リレーローンの利用で希望通りの借り入れができる可能性が上がるでしょう。

親子リレーローンは二世代に渡って返済していくため、借入期間を長く設定できます。

返済期間を長めに設定すれば、その分、毎月の返済額が抑えやすいメリットがあります。

ただしお金を借りている期間が長くなると、短い場合よりも利息が多く発生するため注意が必要です。

親子リレーローンは、親と子の両方が住宅ローン控除の適用を受けられます。

住宅ローン控除(住宅借入金等特別控除)とは、住宅を購入したり、リフォームしたりなどした場合に、一定の要件を満たすことで所得税・住民税から控除される制度です。

控除額は住宅ローンの借入状況によって異なりますが、一般住宅の場合、年間最大40万円の控除が最長13年間にわたって適用されます。

住宅ローンは一般的に80歳までに返済を完了することが条件となっています。

例えば親が60歳で住宅ローンを組むとなると80歳までの20年間で返済完了しなければなりません。

しかし親子リレーローンは、後継者である子の年齢を元にして借入期間を選択できます。

親が高齢で借入期間を35年としたい場合は、親子リレーローンを利用することで希望の借入期間を設定しやすくなります。

フラット35においても親子リレーローンが利用できます。

通常のフラット35で住宅ローンを組む場合には、満70歳未満で80歳までに完済することが条件です。

しかし親子リレーローンの場合には、親が申込時に満70歳以上でも審査に通過すれば融資可能となっています。

また、後継者である子の借入時の年齢は70歳未満、借入期間15年以上35年、80歳までに返済完了することが条件です。

子(後継者)の主な要件

フラット35での親子リレーローンの特徴としては次のものがあります。

団体信用生命保険(団信)については親または子のどちらか一方を加入者とします。

民間の金融機関の住宅ローンでは、親子リレーローンの場合に団信に加入できるのは原則として子となっていることが多く、親が団信へ加入できる場合にも同時に子の加入を必須としている金融機関がほとんどです。

しかし、フラット35の場合は親でも団信に加入できます。

団信の保証は満80歳までであるため、親の年齢が80歳を超えたときに子が新たに団信へ加入しなければいけません。

一方で親が加入していると、親の返済期間中に万が一のことが起こった場合に備えられるでしょう。

逆に、子が先に病気などで亡くなってしまった場合には、ローン債務は残ったままになります。

また親と子の両方が団信に加入するパターンもあり、この場合はどちらかに万が一のことがあるとそれぞれの債務部分のみが保険金によって完済されます。

通常の住宅ローンの場合には公的年金は収入としては認められないことが一般的です。

しかし、フラット35の場合には公的年金も収入として認められています。

親子リレーローンには以下のようなデメリットもあります。

具体的にどのような内容なのか、順番に確認していきましょう。

親子リレーローンの場合、団信は子だけが加入するものが多くなっています。

そのため親が返済期間中に死亡した場合、その残債を子が引き継がなければいけません。

団体信用生命保険(団信)とは、住宅ローンの返済中に債務者が死亡または高度障害状態になった場合などに保険金が発生する保険商品です。

通常の住宅ローンであれば債務者は1人で団信が適用されるため、もし返済中に債務者が死亡した場合でも基本的に誰かが債務を引き継ぐことはありません。

子としては、親の返済分まで子が返済することになると予定外の支出になります。

親子リレーローンを利用する際は、親がすぐに死亡して子の住宅ローンの負担が重くならないように、生命保険に加入しておくなどの対策が必要です。

親子リレーローンの場合には、住宅は親と子の共同保有にしていることが一般的です。

住宅ローンの対象である住居を子の名義にすると親の返済分が親から子への贈与となり、贈与税の対象となるからです。

住宅を共同保有にしている場合には、親の保有分は親の死亡後には相続税の対象となります。

一人っ子であれば問題ないですが、兄弟が複数いて相続財産が住宅のみであった場合などは、兄弟間で相続する財産の金額に差が生じます。

相続で揉めないためにも、親子リレーローンを組む場合にはどの財産を誰が引き継ぐのかを決めておきましょう。

共同保有する子以外の兄弟も含めて、事前に話し合いをしておくと安心です。

親の返済期間中であっても、子は契約上では親の連帯債務者です。

子が別のローンを新たに組もうと思っても審査のハードルは高くなります。

子の債務を親が肩代わりしたり、親子間のローン割合を変更すると贈与とみなされ、贈与税がかかる場合があります。

住宅を購入する際に両親などからの贈与を受けた場合には、一定の限度額まで贈与税が非課税となる特例制度があります。

しかし親子リレーローンの場合には、住宅のうち親の返済分は親の持分となっていることが多いため、親の返済分はそもそも贈与にはなりません。

金融機関によって審査基準は異なりますが、通常の住宅ローンと審査項目は変わりません。

親子リレーローンの場合の審査項目は主に以下になります。

年収に対して返済額が何割を占めているかで判断します。

各金融機関によって返済負担率の規定は異なり、住宅ローンの他に借入がある場合など(車のローンなど)はその返済額も含めて計算されます。

民間の金融機関の住宅ローンは審査基準が明確でないことが多いですが、フラット35の審査基準は明確です。

フラット35の返済負担率の基準

年収400万円未満……返済負担率30%

年収400万円以上……返済負担率35%

自己資金を一切出さず、諸費用も含めて全額融資を受けるとなると審査は厳しくなる傾向があります。

過去にクレジットカードなどの支払いに遅延があったり、クレジットカードのローンを限度額まで利用している場合には審査が厳しくなります。

転職したばかり(継続勤務年数が1年未満)であったり、契約社員やアルバイト収入の場合には安定した収入があるとは認めてもらえず、住宅ローンは通りにくいことが多いです。

購入予定の物件には不動産としての価値があるかどうかも重要なポイントです。

古い住宅をリフォームする場合などには特に注意しましょう。

現状と登記に記載されている内容に相違がある場合には、後にトラブルとなる可能性もあるため、過去に増改築があった場合は増築部分の登記がなされているかなども事前に確認しておくことが大切です。

また、土地の場合には道路との接道条件を満たしているかどうかも確認しておきましょう。

所有している不動産が融資金額に見合うだけの担保としての価値があるのかも審査されます。

経済状況だけでなく、債務者の健康状態に問題がないかも重要な審査項目といえます。

住宅ローンは団体信用生命保険に加入することが条件になっていることが一般的なので、団信の加入審査に通らなければ住宅ローンも承認されません。

また、健康であっても借入時の年齢が高いと審査が通りにくくなることがあります。

住宅購入の際の負担を親子で分散できて、ローンの返済に余裕ができることが親子リレーローンのメリットです。

しかし、単独で組む住宅ローンとはさまざまな違いや制限がある場合があるため、親子リレーローンを利用する際にはそのメリットやデメリットを十分に考慮したうえで決断をするようにしましょう。