- TOP|会社設立

- ›

- ベンチャーサポート TOPICKS

- ›

- <インボイス制度導入後の実態調査>を実施

<インボイス制度導入後の実態調査>を実施

8割近くが免税事業者と取引を継続。顧問税理士の報酬が値上げされたのは3割近くに上る

ベンチャーサポート税理士法人(会社設立 完全ガイド:https://vs-group.jp/tax/startup/ https://vs-group.jp/tax/)を運営するベンチャーサポートグループ株式会社(本社:東京都渋谷区、グループ総代表:中村 真一郎 https://vs-group.jp/)は、「インボイス制度導入後の実態」に関する調査を実施しましたので、お知らせいたします。

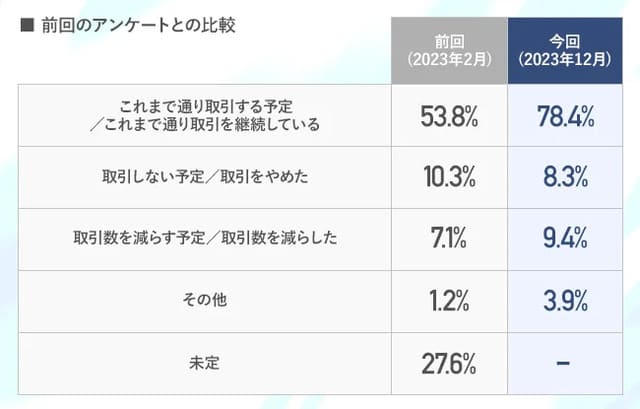

本アンケートは、前回2023年2月に実施した「「インボイス制度」の導入に対する意識調査」の追跡調査となります。

<前回の調査結果トピックス>

https://vs-group.jp/tax/startup/vsnews_invoicesystem202304_02/

調査実施期間:2023年2月13日(月)~2023年2月14日(火)

- 「インボイス制度」対応のレジやシステムを導入予定の経営者は、わずか2割

- 免税事業者との取引について「これまで通り取引する予定」が5割超。「未定」と回答した人は約3割という結果に

- インボイス制度の導入に向けて、費用の負担を軽減できるIT導入補助金を「申請する予定」と回答した人は2割

https://vs-group.jp/tax/startup/vsnews_invoicesystem202303_01/

調査実施期間:2023年2月13日(月)~2023年2月14日(火)

- インボイス制度の導入に向けて、約半数が「適格請求書発行事業者」の登録申請済み。一方、「登録申請はしない」と回答した人は2割弱にとどまった

- インボイス制度の導入に対して、「経理などの業務負担の増加」「請求書などの様式変更への対応」「消費税の仕入税額控除の減少」への不安の声が多い

- 3割が自社の登録番号を取引先に通知していることが明らかに

<今回の調査結果トピックス>

- 「インボイス制度」対応のレジやシステムを導入した経営者は5割に。前回調査から3割増

- インボイス制度導入後、経理業務や請求書の様式変更の対応などで事務負担は増加したという声が最多

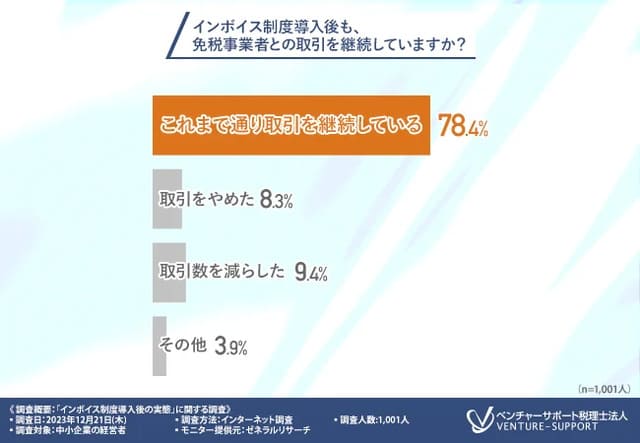

- 免税事業者との取引は「これまで通り取引を継続している」が8割近くに。前回調査から3割増

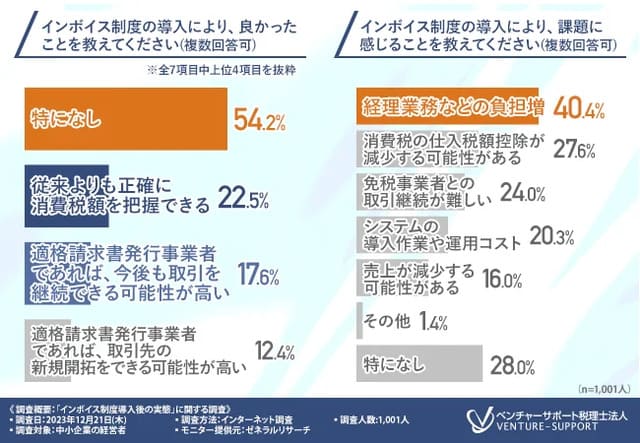

- 半数の経営者はインボイス制度が導入されて、良かったことは「特になし」と回答

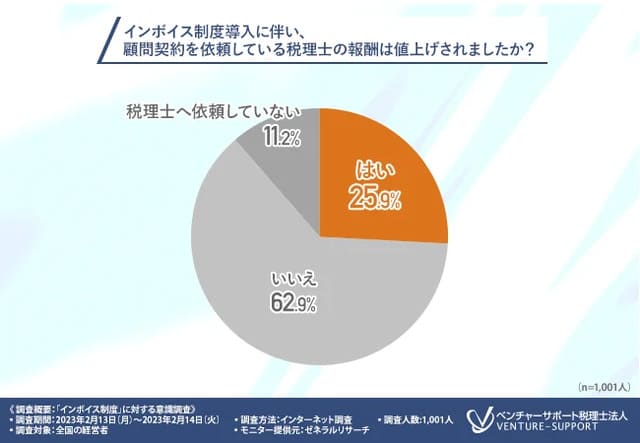

- インボイス制度の導入に伴い、顧問税理士の報酬が値上げされたのは3割近くに

<調査概要>

- 調査方法:ゼネラルリサーチ株式会社のモニターを利用したWEBアンケート方式で実施

- 調査の対象:ゼネラルリサーチ社登録モニターのうち中小企業の経営者を対象に実施

- 有効回答数:1,001人

- 調査実施期間:2023年12月21日(木)

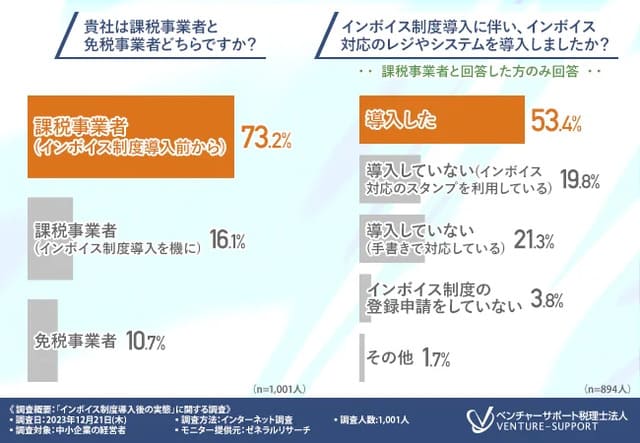

「インボイス制度」対応のレジやシステムを導入した経営者は5割に。前回調査から3割増

「貴社は課税事業者と免税事業者どちらですか?」と質問したところ、「課税事業者(インボイス制度導入前から)(73.2%)」「課税事業者(インボイス制度導入を機に)(16.1%)」「免税事業者(10.7%)」という結果となった。

課税事業者と回答した人に、「インボイス制度導入に伴い、インボイス対応のレジやシステムを導入しましたか?」と質問したところ、「導入した(53.4%)」「導入していない(インボイス対応のスタンプを利用している)(19.8%)」「導入していない(手書きで対応している)(21.3%)」「インボイス制度の登録申請をしていない(3.8%)」と回答した。

前回の調査結果では、インボイス対応のレジやシステムを導入予定の経営者は2割であったが、インボイス制度開始後、インボイス対応のレジやシステムを導入している割合は半数を超えた。

インボイス対応のスタンプや手書きで対応している人が4割であることが分かった。

「インボイス制度について、IT導入補助金を申請しましたか?」と質問したところ、「申請した(30.9%)」「申請していない(今後も申請しない)(51.8%)」「申請していない(今後、新たな募集が始まったら申請予定)(17.3%)」と回答した。

前回の調査結果では、IT導入補助金の申請予定は2割にとどまったが、インボイス制度導入後は3割がIT導入補助金を申請し、今後申請予定を合わせるとIT導入補助金の利用意向は半数近くに上ることが明らかになった。

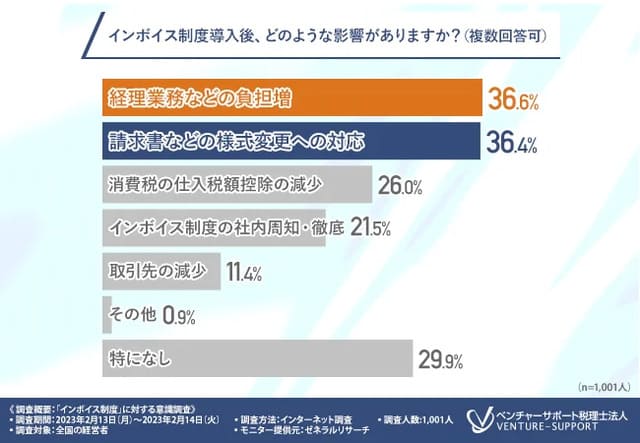

インボイス制度導入後、経理業務や請求書の様式変更の対応などで事務負担は増加したという声が最多

「インボイス制度導入後、どのような影響がありますか?(複数回答可)」と質問したところ、「経理業務などの負担増 (36.6%)」「請求書などの様式変更への対応(36.4%)」「消費税の仕入税額控除の減少(26.0%)」「インボイス制度の社内周知・徹底(21.5%)」「取引先の減少(11.4%)」「特になし(29.9%)」という結果となった。

インボイス制度導入後、経理業務などの負担が増えるだけでなく、消費税の仕入税額控除の減少など税負担も増えていることが分かった。

インボイス制度では、経理担当者の負担や請求書システムなどの課題があることがうかがえる。

「取引先の登録番号を確認しましたか?」と質問したところ、「確認した(78.4%)」「確認していない(21.6%)」という回答結果になった。

前回の調査では、取引先の登録状況を「確認した」と回答した人は1割であったが、インボイス制度導入後はすでに8割近くが取引先の登録番号を確認している結果となった。

免税事業者との取引は「これまで通り取引を継続している」が8割近くに。前回調査から3割増

「インボイス制度導入後も、免税事業者との取引を継続していますか?」と質問したところ、「これまで通り取引を継続している(78.4%)」「取引をやめた(8.3%)」「取引数を減らした(9.4%)」「その他(3.9%)」と回答した。

前回の調査では、「これまで通り取引する予定」と回答した人が5割超であったが、インボイス制度導入後、免税事業者と「これまで通り取引を継続している」人が8割近くに上った。

免税事業者との現在の取引状況について、具体的な理由を聞いたところ、

<これまで通り取引を継続している>

- 実績を優先的に考慮し、継続を決定した(50代/男性/埼玉県)

- 大事な取引先だから(50代/男性/北海道)

- 経過措置があるため(50代/男性/大阪府)

<取引をやめた>

- すべての面で負担が増えるから(50代/男性/千葉県)

- 控除がないから(40代/男性/兵庫県)

<取引数を減らした>

- 税負担を少なくしたいため(40代/男性/埼玉県)

- 処理が複雑になるため(40代/男性/愛知県)

などの回答が得られた。

消費税の仕入税額控除ができなくなることが、免税事業者との取引を継続することの障壁となっていることがうかがえる。

半数の経営者はインボイス制度が導入されて、良かったことは「特になし」と回答

「インボイス制度の導入により、良かったことを教えてください(複数回答可)」と質問したところ、「特になし(54.2%)」「従来よりも正確に消費税額を把握できる(22.5%)」「適格請求書発行事業者であれば、今後も取引を継続できる可能性が高い(17.6%)」「適格請求書発行事業者であれば、取引先の新規開拓をできる可能性が高い(12.4%)」という結果になった。

「特にない」という回答が半数を超える一方、従来よりも正確に消費税額を把握できることや、適格請求書発行事業者であれば今後も取引を継続できる可能性がある、さらには取引先の新規開拓をできる可能性が高いといったメリットを感じている人も一定数いた。

「インボイス制度の導入により、課題に感じることを教えてください(複数回答可)」と質問したところ、「経理業務などの負担増(40.4%)」「特になし(28.0%)」「消費税の仕入税額控除が減少する可能性がある(27.6%)」「免税事業者との取引継続が難しい(24.0%)」「システムの導入作業や運用コスト(20.3%)」「売上が減少する可能性がある(16.0%)」「その他(1.4%)」という回答結果になった。

インボイス制度の導入で影響がある、経理業務などの負担増を課題と感じている人が多いことが示された。

また、消費税の仕入税額控除の減少や、免税事業者との取引継続の難しさ、システムの導入作業や運用コストなどさまざまな課題を感じていることが明らかとなった。

インボイス制度の導入に伴い、顧問税理士の報酬が値上げされたのは3割近くに

最後に、「インボイス制度導入に伴い、顧問契約を依頼している税理士の報酬は値上げされましたか?」と質問したところ、「はい(25.9%)」「いいえ(62.9%)」「税理士へ依頼していない(11.2%)」という結果になった。

税理士と顧問契約している人のうち、税理士報酬が値上げされたのは約3割であることが明らかとなった。

【まとめ】

インボイス制度導入後の実態が明らかに

インボイス制度導入前の意識調査では、インボイス対応のレジやシステムを導入予定の人は2割にとどまったが、インボイス制度導入後はインボイス対応のレジやシステムを導入した人が5割を超えた。

また、インボイス制度導入後、経理業務量の増加や消費税の仕入税額控除の減少など、企業の負担が増えていることが明らかとなった。

さらに、インボイス制度導入前の意識調査で「今後も免税事業者との取引を継続する予定」と回答した人は5割であったが、8割近くがインボイス制度導入後も免税事業者と取引を継続していることが分かった。

インボイス制度導入後も、これまで通りの取引を続けている企業が多いことが示唆された。

専門家からのアドバイス

「インボイス制度の実務対応 ポイントを解説」

インボイス制度導入に関する意識調査の結果をみると、中小企業経営者の3割以上が経理業務などの負担増を感じているようです。

インボイス制度はほとんどの事業者に影響があるため、実務対応についてポイントを解説します。

インボイス制度で必要な実務対応とは

インボイス制度の開始により、多くの中小企業に以下の実務対応が求められています。

インボイス制度開始前との変更点

インボイス制度開始前は、請求書に消費税率10%と軽減税率8%の税率ごとに区分して合計した対価の額を記載していました。

しかし、インボイス制度の開始によって、事業者の登録番号や適用税率、税率ごとに区分した消費税額等の記載も必要となったため、経理業務の負担が増加しています。

適格請求書(インボイス)かどうかで仕入税額控除の適用を受けられるか変わるため、まず課税事業者と免税事業者の請求書を分別しなければなりません。

インボイス制度に必要なシステムの準備

インボイス制度対応の会計システムには、以下のような機能が備わったものがあります。

- ・適格請求書かどうかの振り分け機能

- ・インボイス制度の経過措置への対応機能

- ・改正電子帳簿保存法に対応した電子データでの保存機能

適格請求書でなければ、仕入税額控除を受けられないため、適格請求書かどうか区分して管理する必要があります。

会計システムだけでなく、販売管理や請求書発行、POSシステムなどもインボイス対応のものがあります。

インボイス制度に対応するためには、これらのシステムの導入を検討するとよいでしょう。

インボイス制度の実務対応のポイント

インボイス制度の実務対応では、以下のような注意すべきポイントがあります。

適格請求書の記載内容の確認

請求書を受け取ったら、まず適格請求書かどうかを確認しなければなりません。

登録番号が誤っている恐れもあるため、国税庁の「適格請求書発行事業者公表サイト」で登録番号を確認するとよいでしょう。

また、消費税に関する記載内容が適正かどうかもチェックする必要があります。

請求書の保存

請求書の保存期間は、原則として7年間であるため、紙の請求書であれば保存場所の確保が必要です。

電子データで保存する場合は、サーバーの容量を増やす必要があり、ファイルの保存場所や管理方法、不正な訂正や削除の防止策などを考えておかなければなりません。

作業負担を減らすための工夫

インボイス制度による作業負担はシステム化で軽減できますが、オンプレミス型(インストール型)のシステムには限界があります。

オンプレミス型は社内のパソコンやサーバーにインストールして利用するため、最新の機能にするには手動でアップデートする必要があります。

一方、クラウド型であれば、自動でバージョンアップされるため、クラウド型の導入も検討するとよいでしょう。

さいごに

インボイス制度については、「しくみは理解したものの、実務の対応方法がわからない」というケースが少なくありません。

インボイス制度の実務対応に不安な点がありましたら、ぜひベンチャーサポートの無料相談をご活用ください。