最終更新日:2025/10/21

銀行融資の流れは?資金調達の種類、必要書類や審査のポイントを徹底解説

ベンチャーサポート税理士法人 大阪オフィス代表税理士。

近畿税理士会 北支部所属(登録番号:121535)

1977年生まれ、奈良県奈良市出身。

起業・会社設立に役立つYouTubeチャンネルを運営。

PROFILE:https://vs-group.jp/tax/startup/profile_writing/#p-mori

YouTube:会社設立サポートチャンネル【税理士 森健太郎】

書籍:プロが教える! 失敗しない起業・会社設立のすべて (COSMIC MOOK) ムック

この記事でわかること

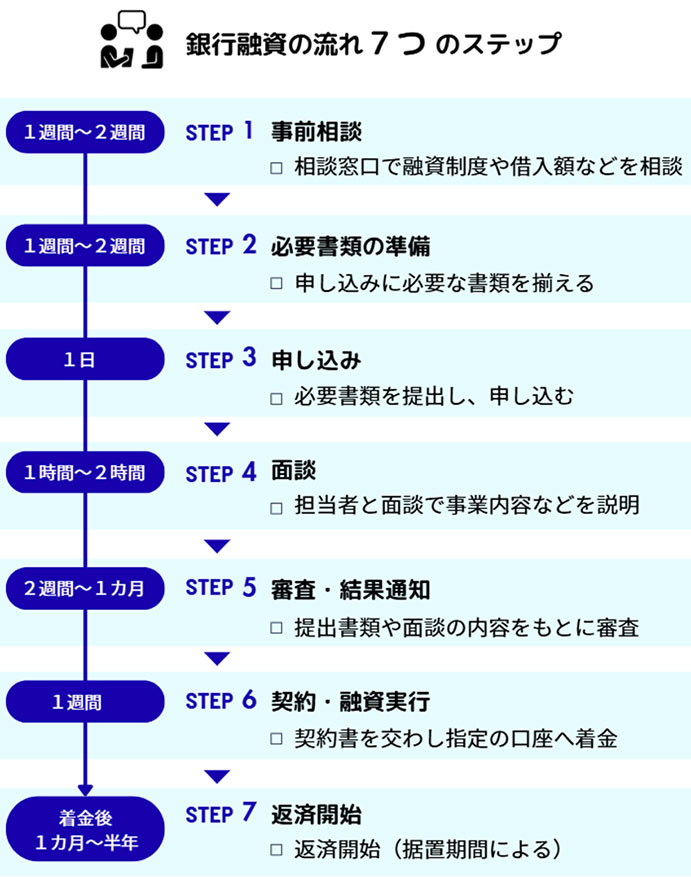

- 銀行融資の流れを7つのステップで解説

- 融資申請に必要な書類と準備のポイント

- 事業のステージ別に適した融資制度や資金調達方法を紹介

「銀行から融資を受けたいけど、何から始めればよいか分からない」

そんな不安を感じる人は少なくありません。

初めて銀行融資を検討する多くの経営者が、「融資実行までどれくらい日数がかかるか」「どんな書類を準備する必要があるか」などの疑問を持っています。

銀行融資は、事前相談から申し込み、審査、資金の着金までいくつかの段階があります。

全体の流れを理解しておけば、どの時点で何を準備すべきかが明確になり迷わず進められます。

この記事では、創業間もない個人事業主や中小企業経営者、初めて融資を検討する人に銀行融資の流れや必要書類、審査のポイントまで分かりやすく解説します。

目次

【時間軸で分かる】銀行融資の流れは7ステップ

銀行融資は、申し込めばすぐにお金を借りられるわけではありません。

初めて銀行融資を受ける人にとっては、「どのタイミングで何をすべきか」は分かりづらいものです。

以下が、銀行融資を受ける際の一般的な7つのステップになります。

銀行融資の流れを理解しておくと、準備がスムーズに行えます。

ここからは、各ステップで押さえておくべきポイントを具体的に見ていきましょう。

1.事前相談

銀行融資の第一歩は、申込書を出す前の事前相談です。

事前相談は、単に情報収集や雑談の場ではなく、銀行が初期段階で融資の可能性を判断する大切なステップです。

事前相談で伝えておくべき内容は以下の通りです。

| 相談しておく内容 | 具体的な例 |

|---|---|

| 資金の目的 | 運転資金として500万円 |

| 必要な時期 | 7月までに必要 |

| 返済計画の概算 | 希望する返済期間や月々の返済見込み額 |

自社の状況や資金使途を具体的な数字で説明すると、融資可能額の目安や審査に向けた準備についてアドバイスを受けられるでしょう。

2.必要書類の準備

銀行融資をスムーズに進めるためには、必要書類の準備が欠かせません。

所要期間の目安は1週間から2週間です。

事業計画書や資金繰り表の作成に慣れていない場合、多くの時間を要してしまう可能性があります。

以下に準備が必要な代表的な書類を整理しました。

事業計画書:融資の可否を判断する重要書類

銀行融資の審査で重視されるのが事業計画書です。

銀行は、事業計画書から事業の見通しや資金の使い道を確認します。

売上や費用の具体的な数字の根拠がある計画書は、銀行審査に有利に働くでしょう。

資金繰り表:返済能力の根拠を示す

資金繰り表は、銀行が「この会社は本当に返済できるのか」を判断する重要な資料の1つです。

単にお金の出入りを示すだけでなく、毎月の現預金残高を明確に示すことが大切です。

最低でも半年から1年分の予測を記載し、黒字化の見通しや返済計画を整えることが理想です。

たとえば、商品を販売しても代金がまだ入金されていない売掛金は、実際に入金された時点で手元資金がプラスになります。一方、仕入れ代金などの買掛金や未払金は、支払ったタイミングで手元資金がマイナスになります。

決算書と確定申告書控え:過去の実績を示す

決算書や確定申告書の控えは、過去の事業実績を客観的に示しています。

提出時は、直近2〜3期分を用意するのが一般的です。

法人の場合は決算書を、個人事業主の場合は決算書の代わりに確定申告書の控え(第1表・第2表・青色申告決算書など)を提出します。

商業登記簿謄本:法人の事業実態を証明する

商業登記簿謄本(「履歴事項全部証明書」と呼ばれる)は、銀行が「その会社が実在し、正当に登記された法人であるか」を確認する書類です。

商業登記簿謄本には、会社の商号・所在地・設立日・資本金・役員構成など会社の基本情報が記載されています。

融資の申し込みには、登記内容と現況が一致しているかを確認しましょう。

商業登記簿謄本は、法務局で取得できます。

融資の申請では、原則発行日から3カ月以内のものを用意します。

納税証明書:税金を滞納していない証拠

銀行が融資審査で重視するのは、「税金をきちんと納めているか」です。

納税証明書は、法人・個人を問わず、信頼性を証明する書類として必ず提出が求められます。税金を滞納していると、どれほど事業計画が優れていてもリスクが高いと判断され、融資審査に通らないケースが多いです。

銀行は、経営者が日ごろから税金を適切に納め、社会的な責任を果たしているかどうかを見ています。

引用元 納税証明書はスマホで請求・受取できます!(令和7年7月)|国税庁(PDF)を加工して作成

本人確認書類:代表者の身元確認

本人確認書類は、代表者個人の身元を公的に証明するために提出します。

運転免許証やマイナンバーカードなど、原則写真付きの証明書が求められます。

有効期限切れや現住所との不一致がないよう、最新の状態にしておきましょう。

3.申し込み

準備が整ったら、申し込み方法に従い手続きを進めます。

申し込み前には、次の3つのポイントを再確認しておきましょう。

- 形式的な書類の記載ミスはないか

- 融資希望額が他の書類と一致しているか

- 添付書類に抜けがないか

融資申込書の希望額と、事業計画書や資金繰り表で記載した資金使途の合計額が一致していることが重要です。

資金使途の根拠となる見積書(設備資金の場合)など、裏付けとなる書類の添付漏れがないかも最終確認を行いましょう。

申込方法は窓口・郵送・オンラインがあり、金融機関により対応が異なります。

オンライン申請は24時間対応で便利な反面、入力ミスや添付ファイルの形式不備でエラーになる場合があるため慎重に進めましょう。

4.面談

書類を提出すると、担当者との面談が行われます。

面談では、事業計画書の内容をどの程度理解しているか、資金の使い道や返済計画に無理がないかを会話を通して確認されます。

質問にスムーズに答えるために、事業の数字や根拠を自分の言葉で説明できるよう事前準備をしておきましょう。

相手に信頼感を与えることが、融資審査を前向きに進める第一歩となります。

5.審査・結果通知

面談が終わると、銀行による審査に入ります。

提出した情報をもとに、返済能力・事業の実現性・経営者の信頼性などが総合的に判断されます。

創業融資では、過去の実績よりも計画の具体性や実行する力が問われます。

数字の裏付けに加え、事業への熱意や自己資金の準備状況も評価に影響します。

銀行融資の審査期間は、おおむね2週間から1カ月程度が一般的です。

追加資料を求められた場合は、速やかに対応すると審査をスムーズに進められるでしょう。

審査が完了すると、銀行から電話または書面で結果が通知されます。

6.契約・融資実行

融資承認の通知を受けたら、最終ステップの契約・融資実行です。

契約時には、融資条件(融資金額・金利・返済期間・返済方法など)が明記された契約書に署名・捺印します。

内容を確認し、不明点があればその場で質問をしましょう。

確認後、金銭消費貸借契約を締結します。

契約が完了すると、数日以内に指定口座に資金が振り込まれます。入金予定日を事前に確認し、設備や経費の支払日に間に合うよう予定を調整しておきましょう。

7.返済開始

資金が振り込まれると、契約に沿って返済が始まります。

返済は、毎月決められた日に銀行口座から自動引き落としが一般的です。

なお、返済開始までの間に据置期間が設けられるケースがあります。

据置期間とは、元金の返済を一時的に猶予する期間のことです。

創業初期など、事業が軌道に乗るまでの資金負担を軽くする目的で設定します。

据置期間中であっても利息の支払いは発生します。事業計画を立てる際は、据置期間中の利息分も見込んでおきましょう。

また返済が始まった後に、資金繰りに不安を感じたら早めに銀行へ相談しましょう。一定期間の返済額の減額や返済期間の延長など、リスケジュールに応じてくれる場合があります。

ここまで、銀行融資の流れや審査の進み方を解説しました。

次に知っておきたいのは、銀行融資にはどのような種類があるかです。

銀行融資には主に3種類ある

銀行が取り扱う融資は、主に次の3つに分類されます。

- プロパー融資

- 信用保証付き融資

- 自治体による制度融資

順に違いを見ていきましょう。

プロパー融資

プロパー融資とは、銀行が信用保証協会の保証を受けず、直接融資を行います。

信用保証協会などの第三者保証を伴わないため、すべてのリスクを銀行が負うのが特徴です。

創業間もない企業や赤字が続いている企業にとっては、利用のハードルが高いのも事実です。後に解説する信用保証付き融資や自治体の制度融資を活用するのが現実的です。

信用保証付き融資

信用保証付き融資とは、金融機関から融資を受ける際、信用保証協会が公的な保証人になる仕組みです。

もし返済ができなくなった場合、保証協会が代わりに銀行へ返済を行います。

銀行はリスクを抑えて融資を行えるため、実績のない創業期でも審査に通りやすいのが特徴です。

信用保証付き融資は、創業期の企業が初めて銀行との関係を築く入り口として利用されるケースが多く、将来プロパー融資へステップアップする第一歩にもなります。

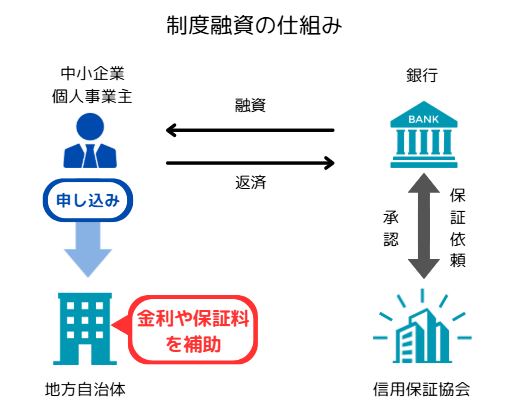

自治体による制度融資

制度融資は、自治体と金融機関と信用保証協会の3つの機関が連携して行う融資制度です。

自治体が金利の一部を補助したり、保証料を減免したりするなど支援を行なっているのが特徴です。

対象者や利用条件は自治体ごとに異なるため、事前に地域の制度内容を確認しておくことが大切です。

3つの融資の種類を見てきましたが、それぞれ仕組みは異なっても、審査の基本的な考えは共通しています。

次に審査で見られるポイントを解説します。

審査で見られるポイントとは?

銀行融資を利用する場合、金融機関が重視するのは「返済できる見通しがあるかどうか」です。

審査では、主に次の3つの観点から事業計画や経営者を見ています。

- 事業の実現性

- 資金計画の妥当性

- 返済能力

3つのポイントを総合的に判断し、安心して融資ができるかを見極めています。

次に、実際に面談で想定される代表的な質問を紹介します。

【面談Q&A】想定される具体的な質問の例を紹介

銀行融資の面談は、書類だけでは分からない経営者の考え方や事業への理解度を確認する重要なプロセスです。

提出した事業計画書や資金繰り表をもとに、担当者が事業の実現性や返済能力を丁寧にヒアリングします。

質問内容は、「事業内容」「資金調達計画」「借入状況」の3つの観点から行われます。

いずれも、銀行が融資先として信頼できるかどうかを判断する大切な材料です。

事業内容に関する質問

銀行の面談では、事業内容について必ず質問されます。

経営者が自社のビジネスをどれだけ理解し、実現可能な戦略を持っているかを判断する重要な質問です。

Q:想定される質問例

- どのような事業を行いますか?

- この事業を始めようと思ったきっかけは?

- 競合と比べてどんな強みがありますか?

- どの地域・どんな顧客層をターゲットにしていますか?

- 売上はどのように伸ばしていく予定ですか?

創業期の事業であっても「ターゲット顧客をどのように獲得していくか」「初年度の売上計画をどのように立てたか」など、具体的な行動計画を説明できるかどうかが審査の評価を左右します。

専門用語を並べるよりも、初めて聞く人にも理解できる表現や事例を交えた具体的な説明を心がけるとよいです。

資金調達計画に関する質問

面談では、事業を安定して継続できるかどうかを見極めるために、「資金の使い道」「自己資金の準備状況」「返済の見通し」 といった資金計画に関する質問がよくされます。

Q:想定される質問例

- 借入金は何に使う予定ですか?

- 必要な資金の根拠を教えてください。

- 自己資金はいくら準備していますか?

- 返済はどのように行う予定ですか?

- 売上が想定より下がった場合、どう対応しますか?

面談担当者は、質問を通して、「資金計画が現実的か」「過度な借入になっていないか」を総合的に判断します。

見積書や支出計画を根拠として示すと説得力が増します。

また、リスクに対する備え(代替案)があるとより評価されます。

借入状況に関する質問

面談では、これまでの借入や返済の状況についても確認されます。

資金繰りの全体像を把握し、返済に無理がないかを判断するためです。

Q:想定される質問例

- 現在、他に借入はありますか?

- 毎月の返済額と残高を教えてください。

- 借入の目的は何でしたか?

- クレジットやリースの支払いに遅れはありませんか?

銀行は、ほかの金融機関やクレジット情報なども参照しながら、「返済計画が現実的か」「新たな融資を行っても継続的に返済できるか」を見ています。

ここまで、銀行融資の手続きの流れを見てきました。

ただし同じ「銀行融資」といっても、事業のステージにより最適な資金調達方法は変わります。

【ステージ別】銀行融資の種類を理解しておこう

創業したばかりの時期、事業拡大を目指す時期、そして資金繰りが厳しい局面では、金融機関が注目するポイントや利用できる制度、融資の種類が異なります。

以下の3つのステージに分けて、それぞれの段階でどのような融資を検討すべきかを解説します。

- 創業期や設立直後

- 事業拡大の時期

- 資金繰りが苦しい時期

順に見ていきましょう。

創業期や設立直後

事業を立ち上げたばかりの時期は、実績や決算書がないため、銀行融資はハードルが高いと感じる人も多いでしょう。

創業期に特化した制度融資や公的金融機関の支援を活用するのが現実的です。

代表的な例として、日本政策金融公庫の新規開業・スタートアップ支援資金や銀行の信用保証付き融資があります。

創業初期は資金繰りに余裕があまりないため、運転資金の借入も視野に入れ、無理のない返済計画を立てましょう。

事業拡大の時期

売上が安定し事業を拡大していく時期は、設備投資や人材採用、在庫の増加により、まとまった資金が必要になります。

事業拡大期に活用されるのが、プロパー融資や事業拡大を目的とした信用保証付き融資です。プロパー融資は、銀行との取引実績や信頼関係が深まるほど、金利や条件面で柔軟な提案を受けやすくなります。

資金の目的を明確にし、必要な時期に必要な金額を調達できるよう備えておくことが、事業の健全な成長の鍵となります。

資金繰りが苦しい時期

どんなに堅実な経営をしていても、急な売上減少や取引先からの入金遅延などにより、一時的に資金繰りが厳しくなる時期があります。

苦しい時期には、短期的な資金の確保と返済計画の立て直しが必要です。

資金調達と同時に、支出の見直し・在庫の整理・回収条件の改善など、経営改善の取り組みを進めることが欠かせません。

銀行融資の中でも、短期運転資金やつなぎ融資と呼ばれるタイプが利用されます。

返済期間は一般的に1年以内が目安であることが多いです。

銀行融資以外の選択肢としては、ビジネスローンやファクタリングといった短期資金の確保手段もあります。

ビジネスローン

資金繰りが一時的に厳しくなった場合や、早く資金を確保したい場合には、銀行以外の選択肢としてビジネスローンを活用する方法もあります。

ビジネスローンは、金融機関やノンバンクが提供する事業者向けの無担保ローンで、資金使途が自由な点が特徴です。

銀行融資のような厳格な審査や担保の設定が不要なため、最短即日で融資が実行されるケースもあります。

ただし、金利はやや高めに設定されるのが一般的です。

短期的な資金補填には有効ですが、長期運転資金として利用すると返済負担が大きくなります。

ファクタリング

銀行融資とは別の資金調達法として、売掛債権を早期に現金化する手法(ファクタリング)があります。

ファクタリングは、将来の入金予定(売掛金)に手数料を差し引いた額でファクタリング会社に買い取ってもらう方法です。

例えば、取引先への売掛金があるが、支払いが翌月末となるケースでは、現金が先に欲しい場合に利用されます。

早く資金を得られれば、資金繰りの急場をしのぐ手段として有効です。

ただし、ファクタリングには注意すべき点があります。

金融庁は「ファクタリングを装った高利貸し」や「偽装ファクタリング業者」に関する注意喚起を出しています。

譲渡した債権の買戻しを求められたり、債権回収を売主に委託させたりする契約がなされていると、実質的に貸付と見なされます。偽装ファクタリングを利用することのないよう十分注意が必要です。

銀行融資が難しい場合や、資金が急ぎで必要な時の一時的な緊急手段と考えておくとよいでしょう。

銀行融資の流れを理解すれば、資金調達をスムーズに進められる

銀行融資は、事前相談から申し込み、審査、資金の着金までいくつもの段階があります。

全体の流れを理解しておけば、どの時点で何を準備すべきかが明確になり迷わず進められます。

特に、事業計画書や資金繰り表の作成、面談を想定した準備は審査を左右する重要なポイントです。さらに、創業期・成長期・資金繰りが苦しい時期など、事業のステージにより選ぶべき融資の種類や制度も変わります。

銀行融資の流れを正しく理解し、必要な書類や手順を整えておくと結果的に最短で資金調達を実現できるようになるでしょう。