おひとりさま、つまり配偶者や子ども、兄弟姉妹などがいない方、もしくは親族と疎遠な方にとって、「自分の財産を誰に遺すか」はとても大切なテーマです。

近年、相続人のいない人が増えており、2025年2月9日の日本経済新聞の記事によると、相続人が不存在で国庫に入る財産が2023年度に1,015億円となったことが最高裁への取材でわかったそうです。この10年で3倍に増え、初めて1,000億を超えたとのことで、今後も増え続ける可能性が高いと報じられています。

このような背景もあり、最近では、社会貢献を目的として「NPO法人に遺贈したい」という相談も増えています。

そこで今回は、NPO法人への遺贈の方法、税金がかかるのかどうか、注意点について、相続専門の税理士がわかりやすく解説します。

目次

おひとりさまの相続でよくある悩みとは?

おひとりさまにとって、相続の悩みは「相続人がいない」ことだけではありません。誰に遺すのか、どう手続きを進めればいいのか、不安を抱える方も多くいらっしゃいます。まずは、よくある3つのケースから整理してみましょう。

親族がいない、もしくは関係が疎遠

高齢化が進む中、配偶者や子どもがいない、兄弟姉妹も他界しているという「完全なおひとりさま」も少なくありません。このような状況では、誰に遺すかを明確に決めておかないと、最終的に残った遺産が国庫に帰属してしまうことがあります。

財産を託せる人が見つからない

相続においては、「誰が法定相続人か」とは別に、「自分が信頼して財産を託したい相手」がいるかどうかも大きな問題になります。

たとえば、親戚付き合いが薄く、友人や知人も高齢になっていたり、疎遠になっていたりするケースでは、財産を遺しても管理を頼める人がいないという不安があります。

こうしたとき、注目されているのがNPO法人や公益団体への遺贈です。お世話になった地域団体や、共感する団体の活動を支援することで、自分の人生の成果を社会に役立ててもらうという選択肢があります。

遺言書を作らないとどうなる?

遺言書がない場合、民法で定められた「法定相続人」に財産が自動的に承継されます。そのため、たとえば疎遠な親戚や、まったく面識のない甥姪に財産が渡る可能性も十分に考えられます。

また、相続人がいない場合、最終的に財産は国庫に帰属します。つまり、遺言書がなく、特別縁故者もいない場合、遺産は国のものになり、自分の意志が一切反映されない形で財産が処理される可能性が高くなります。

逆に、遺言書を作成しておけば、特定の団体や個人に財産を自由に遺すことが可能です。

NPO法人に財産を遺すという選択肢

親族に遺す代わりに、信頼できるNPO法人など社会貢献活動を行う団体に遺贈する方も増えています。「どんな団体があるの?」「本当に遺贈できるの?」という疑問に対し、ここでは具体的な選択肢と考え方を解説します。

遺贈先としてNPO法人を選ぶ理由

NPO法人とは、非営利活動を行うことを目的として設立された法人です。たとえば以下のような分野で活動する団体があります。

- 子どもの教育支援

- 災害復興支援

- 地域福祉・介護サービス

- 動物保護

- 医療や障害者支援

こうした団体に財産を託すことで、自分が亡くなった後も、誰かの役に立つ形で財産が活かされるのが最大の魅力です。

社会貢献や動物保護、災害支援、教育支援など、自分が関心を寄せている分野の団体に遺贈すれば、亡くなった後もその活動を支援することができます。実際に、動物愛護団体や子ども食堂などに遺贈する例も増えており、意思を形にする方法として遺贈は注目されています。

NPO法人に遺贈された財産の活用事例

たとえば、子ども支援のNPOが、遺贈による寄附金で新しい学習スペースを開設したケースがあります。また、動物愛護団体が新しい保護施設を建設したという例も。遺贈は確実に社会の役に立っています。

近年では、こうした実績をもとに「遺贈寄附を受け入れる体制を整えているNPO法人」も増えており、ホームページで活用実績や使途報告を公開している団体もあります。

任意団体との違いと注意点

遺贈先として注意すべき点は、「団体」であればどこでも良いというわけではないことです。

NPO法人であれば、登記された法人格を持ち、会計報告義務もありますが、任意団体にはそうした義務がありません。遺贈先の信頼性や継続性は、事前にしっかり確認しておく必要があります。

NPO法人に遺贈した場合の相続税・譲渡所得税の扱い

遺贈するにあたって、多くの方が気になるのが「税金がかかるのかどうか」という点です。実は、遺贈先がNPO法人であっても、その団体の種類によって課税・非課税が分かれます。 ここでは、税制面の重要なポイントを整理します。

NPO法人への遺贈は相続税がかかる?

相続税の納税義務者は、原則として相続または遺贈により財産を取得した「個人」で、法人は相続税の課税対象外となります(相続税法第1条の3)。よって、NPO法人は、被相続人から遺贈によって財産を取得したとしても、相続税の申告書を作成する必要はありません。

【参考】相続や遺贈によって取得した財産を寄附した場合は?

なお、相続や遺贈によって財産を取得した人が、相続税の申告期限までにその取得した財産を、以下で解説する「認定NPO法人」が行う特定非営利活動にかかる事業に関連する寄附をした場合、その寄附をした財産は相続税の課税対象となりません。

「公益性のある団体」とは?

非課税となるのは、国、地方公共団体のほか、相続税法に定められた「公益を目的とする事業を行う一定の法人」に限られます。たとえば以下のような団体が対象です。

- 公益社団法人・公益財団法人

- 社会福祉法人・学校法人

- 認定NPO法人 など

所轄庁の認定を受けた「認定NPO法人」に対する寄附であれば、相続税は非課税となります。

認定NPO法人と通常のNPO法人の違い

認定NPO法人は、一定の厳しい要件(寄附実績、会計の透明性、事業の公益性など)を満たした上で、内閣府や都道府県知事の認定を受けた団体です。

認定を受けていない一般的なNPO法人や特例認定NPO法人に、相続や遺贈によって取得した財産を寄附しても、相続税の対象となりますので、ご注意ください。

NPO法人への不動産などの遺贈は譲渡所得税がかかる?

法人への不動産などの遺贈は譲渡所得税がかかる

個人から法人へ、不動産などの譲渡所得が生じる財産を遺贈した場合には、所得税と法人税の課税体系が異なるため、その遺贈した資産に含まれる値上がり益(含み益)に対して譲渡所得税が課税されます(みなし譲渡課税、所得税法第59条1項1号)。つまり、個人がNPO法人へ譲渡所得の対象となる土地や家屋、有価証券などを遺贈した場合、みなし譲渡となり、被相続人に対して譲渡所得税が課されるため、準確定申告が必要となります。

みなし譲渡とならない法人への遺贈

個人が法人に対して遺贈寄附した場合でも、すべてのケースで「みなし譲渡課税」が適用されるわけではありません。

その遺贈が「公益の増進に著しく寄与する」として、国税庁長官の非課税の承認を受けた場合には、みなし譲渡とされず、譲渡所得税は課税されません(租税特別措置法第40条)。

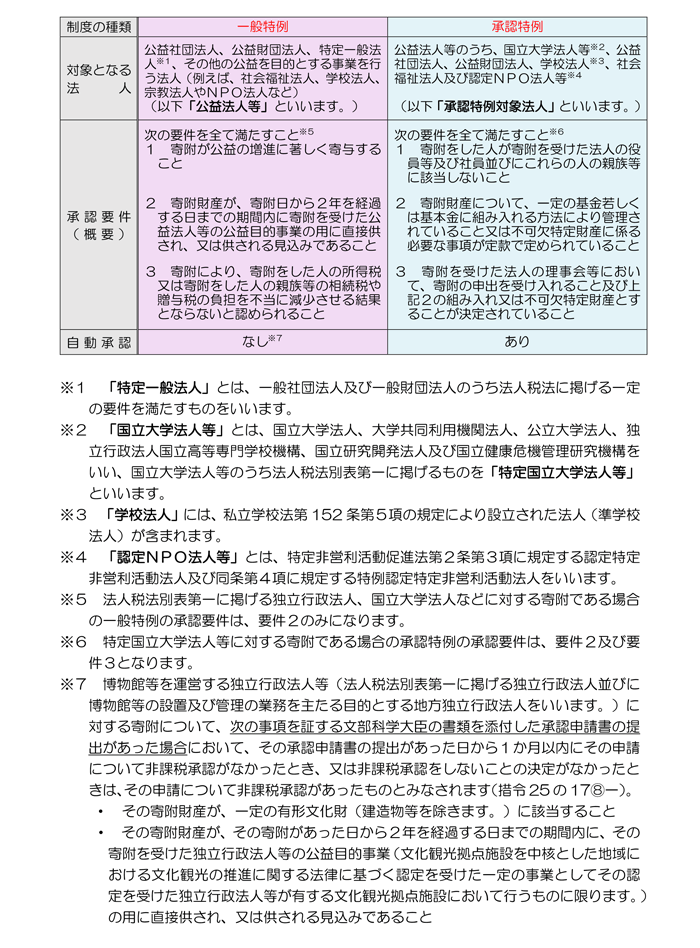

この非課税承認には、対象となる法人の種類によって「一般特例」と「承認特例」の2つがあります。

一般特例は、承認の有無を明確に通知される形で審査され、非課税承認が下りた場合に限り課税が免除されます。

一方、承認特例は、原則として承認申請書の提出があった日から1カ月(特定国立大学法人等以外の承認特例対象法人に対する一定の株式等の寄附の場合3カ月)以内にその申請について非課税承認がなかったとき、または非課税承認をしないことの決定がなかったときは、その申請について非課税承認があったものとみなされる自動承認の仕組みが設けられています。

公益法人等に財産を寄附した場合における譲渡所得等の非課税の特例のあらまし

引用元 国税庁

非課税承認を受けるための条件と手続き

NPO法人への遺贈について譲渡所得税の非課税承認を受けるには、「租税特別措置法第40条の規定による承認申請書」を遺贈寄附の日から4カ月以内に、被相続人の納税地を所轄する税務署に提出します。必要な添付書類は、「一般特例」と「承認特例」で異なりますので、国税庁のウェブサイト

「租税特別措置法第40条の規定による承認申請書」の記載のしかたを参照してください。

NPO法人への遺贈がみなし譲渡となる場合

遺贈が非課税の要件に該当せず、みなし譲渡とされる場合には、譲渡所得税の課税対象となり、準確定申告が必要となります。

相続人がいない場合、その遺産は「相続財産法人」として扱われ(民法第951条)、家庭裁判所が利害関係人などの申立てにより相続財産清算人を選任します。このケースでは、相続財産清算人が、被相続人の準確定申告を行う義務を負います。

なお、準確定申告の申告期限は、相続財産の清算人が確定した日(裁判所から清算人に通知された日)の翌日から4カ月を経過した日の前日までとなります。

NPO法人への遺贈の方法と注意点

実際にNPO法人へ遺贈するには、どのような準備が必要なのでしょうか?

遺言書の作成方法や、相手方との合意、注意点など、実務的に必要なステップを詳しくご紹介します。

遺言書の作成が必須

NPO法人に遺贈をするためには、必ず遺言書の作成が必要です。たとえ法定相続人がいない場合でも、遺言書がなければNPO法人などの第三者に財産を渡すことはできません。

遺言書を作成しないまま亡くなると、法定相続人がいない場合には、最終的に財産は国庫に帰属するため、自分の意思で信頼する団体に財産を遺したいと考えるなら、遺言書の作成は欠かせません。

公正証書遺言にしておくメリット

自筆証書遺言は手軽ですが、形式上の不備や紛失などのリスクがあります。

一方、公正証書遺言であれば、公証人が作成をサポートするため、内容の有効性が担保され、相続開始後の「家庭裁判所での検認」も不要です。

特におひとりさまの場合、周囲に遺言書を管理してくれる人がいないことも多いため、確実に意思を残せる方法として、公正証書遺言は最適な手段です。

NPO法人との事前の合意は必要?

法的には、NPO法人との事前の合意は不要ですが、事前に遺贈先となる団体と話し合っておくことで、

- 財産の具体的な使途(希望する用途へ活用されるか)

- 必要な手続き(必要書類や窓口など)

- 遺贈寄附の受け入れ可否

などが明確となり、トラブルや誤解を防ぐことができます。

受け取り拒否リスクへの対策

NPO法人が、遺贈寄附の受け取りを拒否するケースもあります。(例:使い道に困る不動産など)

NPO法人の多くは営利を目的としないため、維持費や管理コストがかかる財産は団体の運営を圧迫する可能性があり、結果的に受け取りを辞退することもあるのです。

こうした事態を防ぐためにも、事前に財産の内容や希望する使途を団体と相談し、「受け入れが可能かどうか」確認しておくことが重要です。

遺贈以外に考えられる選択肢

「遺贈」だけが、おひとりさまの財産の行き先を決める方法ではありません。他にも、信託や一般社団法人などを活用する選択肢があります。ここでは、それぞれの特徴と向いているケースを比較しながら紹介します。

一般社団法人や信託を活用する方法

たとえば、一般社団法人を自ら設立し、自分の死後にその法人へ財産を移すことで、意思に沿った社会貢献や活動を継続させることが可能です。家族がいない場合でも、信頼できる第三者に法人の運営を託せば、自分の理念を組織として残すこともできます。

また、遺言信託や民事信託(家族信託)を活用すれば、生前・死後にわたる財産の管理や運用、承継の指定も可能です。

たとえば、「亡くなった後に〇〇に寄附してほしい」「一定期間は資産を運用し、その後に寄附したい」といった複雑な希望にも対応できます。

寄附信託や遺言信託との比較

寄附信託とは、自分の財産を特定の公益目的に沿って信託し、その目的に合った団体等に寄附してもらう仕組みです。たとえば、信託銀行などに財産を預け、「亡くなった後、障害者支援団体に寄附してほしい」といった意思を、あらかじめ信託契約で定めておくことができます。

一方、遺言信託は、信託銀行などの専門機関に遺言の執行や財産の管理・分配を任せる制度です。遺言書の作成支援から保管、遺言の執行までを一括して任せられるため、おひとりさまや手続きに不安のある方には安心感があります。

信頼できる形で想いをつなぐために

おひとりさまが財産の行き先を考えることは、自分の人生をどう締めくくるかという重要な選択です。

遺贈や信託、遺言書の作成といった手続きには、法律や税務に関する専門知識が求められるため、早い段階から専門家に相談することが重要です。特に、NPO法人など第三者へ確実に財産を渡したい場合は、法的効力のある手続きを通じて、誤解やトラブルを防ぐことが不可欠です。

自分の想いを社会に託し、信頼できる形で届けるためにも、早めに相続に強い税理士に相談し、正確な情報を得るようにしましょう。