記事の要約

- 親族などが正当な理由なく勝手に遺産を自分のものにしたら、返還を求める「不当利得返還請求」ができる

- 遺産を取り戻すためには、証拠収集や交渉が大切

- 請求には時効があるため、早めの着手が不可欠

「親が亡くなった後、通帳を確認したら見覚えのない多額の引き出しがあった」 「兄弟が親の介護を理由に、勝手に預金を使っている疑いがある」

相続において、「使途不明金」を巡るトラブルは珍しくありません。

この不当に得た利益を返してもらうための法的な手段が「不当利得返還請求(ふとうりとくへんかんせいきゅう)」です。

本記事では、不当利得返還請求の基本的な仕組みから、相続時に注意すべき時効や証拠の集め方、そして見落としがちな「税務上のリスク」について、専門的な視点から詳しく解説します。

なお、VSG相続税理士法人では、相続に関するご相談を無料で受け付けております。

ご不明なことがございましたら、お気軽にご連絡ください。

目次

不当利得返還請求とは?わかりやすく定義を解説

不当利得返還請求とは、一言で言えば「正当な理由がないのに、他人の財産や労力によって利益を得た人に対し、その利益を返すよう求めること」です。

不当利得とは

不当利得は「善意(事情を知らない)」か「悪意(事情を知っている)」かによって、返すべき金額の範囲が変わります。

| 受益者の状態 | 定義 | 返還の範囲(返還額の限度) |

|---|---|---|

| 善意の受益者 | 法律上の原因がないことを知らずに利益を得た人 | 今現在、手元に残っている利益(現存利益)のみ |

| 悪意の受益者 | 原因がないことを知って利益を得た人 | 得た利益の全額+利息+損害賠償 |

不当利得の返還義務・悪意の受益者の返還義務等

第七百三条 法律上の原因なく他人の財産又は労務によって利益を受け、そのために他人に損失を及ぼした者(以下この章において「受益者」という。)は、その利益の存する限度において、これを返還する義務を負う。

第七百四条 悪意の受益者は、その受けた利益に利息を付して返還しなければならない。この場合において、なお損害があるときは、その賠償の責任を負う。引用元 e-GOV法令検索┃民法

善意の受益者は、受け取った利益のうち、「現に利益を受けている限度」(現存利益)で返還すればよいとされています。

一方、悪意の受益者は、受け取った利益の全額に加えて、その利息もつけて返還します。

さらに、不当利益により相手方に損害があったときは、損害賠償責任を負います。

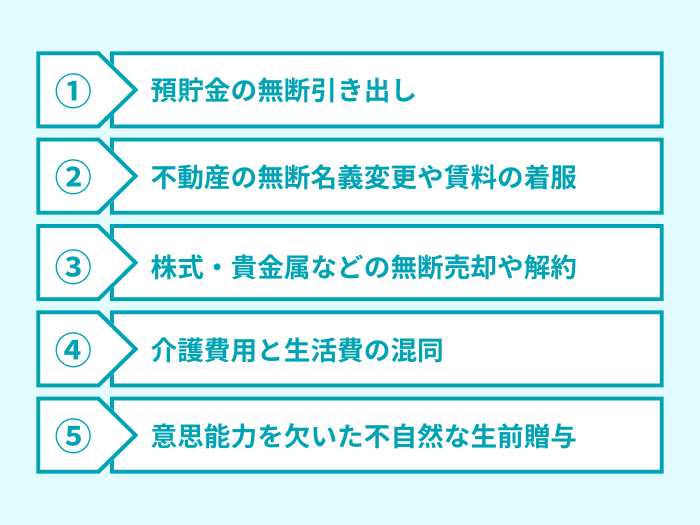

相続における不当利得の典型的なケース

相続の現場では、遺産の使い込みなどを巡って不当利得返還請求に発展するケースも見られます。

特に「財産管理の不透明さ」や「被相続人(亡くなった人)の判断能力の低下」が重なると、悪意がなくても不当利得が発生してしまいます。

「相続における不当利得」の典型的なケースは、以下のとおりです。

ケース①:預貯金の無断引き出し

最も典型的な事例は、同居親族による使途不明な預金の流用です。

親の認知症に乗じて生前に引き出されるケースのほか、死亡直後にATMで数百万円単位の払い戻しが行われることもあります。

葬儀費用や入院費といった正当な支出を除いた残額は、不当利得となる可能性が高いです。

ケース②:不動産の無断名義変更や賃料の着服

親族が書類を偽造して勝手に不動産の名義を変更したとしても、正当な理由がなければ、本来の相続人は、名義を元に戻すよう請求できます。

しかし、気をつけたいのは「時間の経過」です。

不当に名義を得た相続人が、事情を知らない第三者に不動産を売却し、登記まで移してしまうと、真の所有者であっても土地や建物を取り戻すことは難しくなります。

不正な名義変更に気づいたら、すぐに弁護士に相談し、法的手段である「所有権に基づく移転登記抹消登記請求」や、転売を防ぐための「処分禁止の仮処分」を申し立てる手続きが必要です。

また、遺産であるアパートなどの家賃収入を特定の相続人が独占している場合、その着服された分も、不当利得として返還請求の対象になります。

ケース③:株式・貴金属などの無断売却や解約

故人が残したネット証券の株式、金地金や高級時計、さらにはゴルフ会員権など、預金以外の資産が勝手に換金・解約されるトラブルも増えています。

これらは証拠が残りにくいため発見が遅れがちですが、正当な理由のない資金化は「不当利得」に該当し、返還を求めることが可能です。

ケース④:介護費用と生活費の混同

「介護の苦労」を口実に、故人の財産を自分のために使い込んでしまうケースです。

独断で「介護報酬」として高額な預金を引き出す行為は、客観的な合意がない限り不当利得として返還を求められる対象となります。

なお、介護をしたことで、故人の財産の維持や増加に貢献した場合は「寄与分」が認められることもあります。

しかしその場合も、まずは遺産分割協議の場で、寄与分の主張をする必要があります。

ケース⑤:意思能力を欠いた不自然な生前贈与

通帳に「贈与」とメモがあっても、それが必ずしも有効とは限りません。

贈与が行われたとされる時期に、故人が重度の認知症などで「自分の意思でお金をあげる」という判断ができない状態だったのであれば、その贈与契約は法的に無効です。

贈与された金額は、不当利得として返還を求めることができます。

遺産が第三者に渡ってしまっていたら?

不当利得の返還を求めたところ、遺産がすでに第三者の手に渡っているケースもあります。

その場合は、どのような対応をすればよいのでしょうか?

【原則】「引き出した本人」に請求する

法律上の原則として、お金を返してもらう相手は「直接その遺産を手にした本人」です。

その本人が勝手に第三者のために使ったのであれば、本人に対して、不当利得返還請求をします。

【例外】「受け取った人」に請求できるケースがある

例外として、引き出した本人に返済能力がない場合、下記のケースにおいて「遺産を受け取った第三者」に対して返還を求めることができる可能性があります。

「受け取った人」に請求できる可能性のあるケース

- 第三者が「無償」で利益を得たこと:(孫への贈与や、対価のない資金移動)

- 第三者に「悪意(事情を知っていた)」や「重過失」があること:(遺産の勝手な持ち出しだと知っていた、知ることができた)

遺産が第三者に流れてしまっている場合、「いつ、どの口座から、どのような名目で流れたのか」という確かな証拠を積み上げ、緻密な法律判断を行う必要があります。

また、遺産の流れが複雑な場合は、早めに専門家に相談し、資産の追跡調査を開始することをおすすめします。

不当利得返還請求が認められる「4つの成立要件」

裁判で不当利得を認めさせるためには、以下の4つの要件をすべて満たしていることを「請求する側」が証明しなければなりません。

- 1.受益(相手が利益を得ていること)

- 相手の預金口座にお金が入った、借金が消えた等。

- 2.損失(こちらが損をしていること)

- 本来、被相続人の財産であるはずのものが減っている。

- 3.因果関係

- 相手の利益とこちらの損失に、何らかのつながりがあること。

- 4.法律上の原因がない

- 贈与契約がない、介護の対価ではない等、正当な理由がないこと。

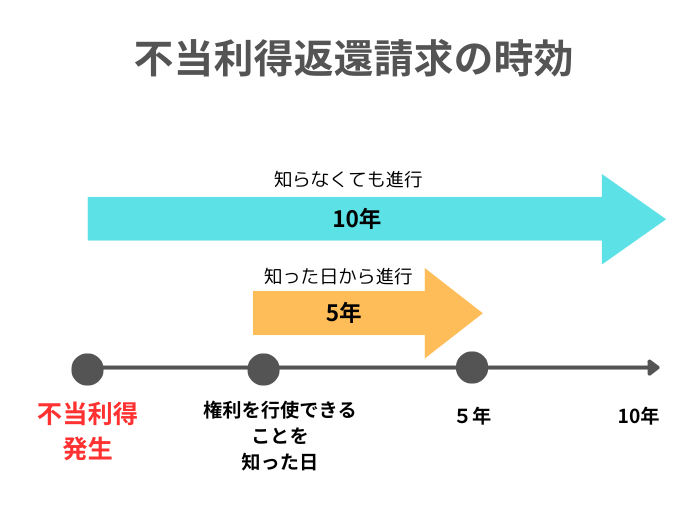

不当利得返還請求の「時効」に注意

不当利得返還請求権には時効(期限)があります。

時効期間を過ぎると、正当な主張であっても遺産を取り戻すことは難しくなります。

不当利得返還請求権の時効は、以下のどちらか短い期間です。

- 権利を行使できることを知ったときから5年

- 権利を行使できるとき(不当利得が発生したとき)から10年

たとえば「故人の通帳を見て不正な預金引き出しに気づいたとき」から5年の時効がカウントされます。

なお、相続発生から時間が経過している場合は、請求の権利が消滅してしまう「時効の完成」の時期が近いケースもあります。

後ほど紹介する「催告」や「調停・訴訟」をして、消滅時効の完成をストップさせるなど、早めの対応が必要です。

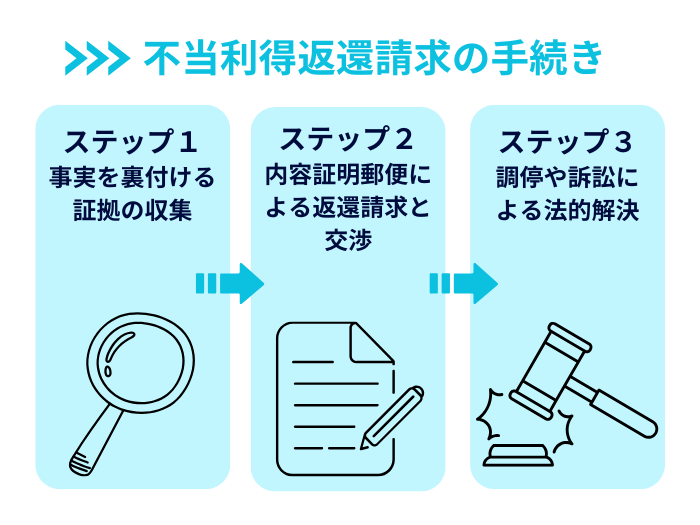

不当利得返還請求の手続きと「証拠」の集め方

不当利得返還請求の手続きは、まず証拠収集をして金額を確定し、次に内容証明郵便で正式に請求し、相手との話し合いで解決を目指します。

交渉が成立しないときは、民事調停や返還請求の訴訟を提起する流れが一般的です。

ステップ1:事実を裏付ける証拠の収集

まずは、誰が・いつ・いくら引き出したのかを特定するための資料を集めます。

たとえば銀行の「取引履歴」の場合は、故人が亡くなる前後・およそ5年から10年分の履歴をさかのぼり、特定の時期に不自然な高額の引き出しがないかチェックします。

銀行の窓口で書かれた「払戻請求書」の筆跡が本人のものかどうか確認することもあります。

また、病院の診断書や介護保険の認定資料、介護施設での「連絡帳」や日報などは、当時の故人の意思能力を判断するための強い手がかりになります。

判例

令和3年(行ウ)第522号/令和5年2月16日東京地裁判決(不当利得返還請求が認められた判例)

概要:認知症の母の口座から、750日間で1,902回、合計約14億3,000万円がATMで引き出されていた。

判決: 現金を引き出した二男は「知らない」と主張したが、税務署はETCカードの移動履歴とATMの場所を照合。

さらにコンビニ店員の目撃証言や証券会社の記録まで積み上げ、裁判所は「二男が引き出したもの」と断定し、二男の出金は「不当利得返還請求権として相続財産を構成する」と判断された。

なお、担当税理士は事前に「隠しても必ず税務調査が入る。隠して良いことは何一つない」と強く警告していた。

しかし、二男は「調査が入っても構わない」とその助言を拒絶した。

また、二男には、非常に重いペナルティーである「重加算税」が課せられた。

ステップ2:内容証明郵便による返還請求と交渉

証拠が揃ったら、相手方に対して「不当に得た利益を返してほしい」という意思を明確に伝えます(催告)。

この際、いつ・誰が・どのような内容を送ったのかを公的に証明できる「内容証明郵便」を利用するのが一般的です。

また、催告があった時点から6カ月間は、時効が一時的にストップします(時効の完成猶予)。

この段階で、証拠の強さを提示すれば、話し合いで解決するケースも少なくありません。

和解に至った場合は合意書を作成する方法もありますが、できれば強制執行ができる「公正証書」を作成するとよいでしょう。

ステップ3:調停や訴訟による法的解決

催告の効力は、あくまでも「時効の一時停止」です。

催告から6カ月以内に裁判上の請求(訴訟の提起や支払督促など)を行わないと、時効が完成してしまいます。

期間内の解決が困難な場合、通常は裁判所の手続きを利用します。

親族間の争いであれば、まずは「遺産分割調停」で話し合いを試みることもありますが、不当利得の有無について意見が真っ向から対立している場合は、別途「不当利得返還請求訴訟」を起こすのが一般的です。

裁判の場では、証拠の出し方や主張の組み立て一つで結論が大きく変わるため、弁護士と密に連携し、緻密な戦略を練ることが不可欠となります。

また、資産規模が大きい場合は、判決後の税務処理まで見据えた高度な対応が求められます。

不当利得返還請求で知っておきたい「税務上のポイント」

不当利得返還請求は、単なる親族間のトラブルに留まりません。

取り戻したお金をどう扱うかは、相続税の申告(税金の問題)と密接にリンクしています。

返還されたお金は「相続財産」に戻る

不当利得として返還されたお金は、結果として法律上「被相続人が亡くなった時点ですでに持っていた権利」とみなされます。

つまり、相続税の課税対象となる遺産総額にカウントされることになります。

ただし、請求する人は、原則として「自分の法定相続分」しか請求できません。

もし1,000万円が使い込まれており、あなたの相続分が2分の1であれば、請求できるのは500万円となります。

また、この取り戻した500万円は、あなたの相続財産として正しく申告に反映させなければなりません。

「名義預金」とみなされるリスク

親族が勝手に引き出したお金を放置したまま相続税申告を行うと、税務署から「これは実質的に故人の財産である(例:名義預金)」と指摘されるリスクがあります。

「使い込まれただけだから、自分には関係ない」と申告から除外していると、後の税務調査で、過少申告加算税や延滞税といったペナルティーを課されてしまう可能性もあります。

「修正申告」や「更正の請求」が必要になることがある

裁判や交渉の結果、お金が戻ってきた(あるいは使い込みが確定した)場合には、過去に行った相続税の申告内容を見直す必要があります。

- 修正申告:遺産が増えた結果、納税額が不足する場合

- 更正の請求:払いすぎた税金の還付を求める場合

これらの手続きには法律で定められた期限(時効)があり、1日でも遅れると還付を受けられない、あるいは延滞税が膨らむといった事態を招きます。

また、適用される税率や最終的な税額など、税理士による高度な税務判断が欠かせません。

不当利得返還請求を専門家に依頼する場合の費用

専門家への依頼を検討する際、最も気になるのが費用の問題です。

不当利得返還請求を弁護士に依頼する場合、一般的には以下の「着手金」と「成功報酬」が発生します。

| 項目 | 金額の目安(一例) | 支払いのタイミング |

|---|---|---|

| 着手金 | 数十万円程度〜 | 手続きを開始する際 |

| 成功報酬 | 取り戻した額の10%~20%程度 | 財産を回収できた際 |

- ※

- 金額は事案の難易度や請求額によって変動する可能性があります。

一見すると大きな出費に感じるかもしれませんが、遺産総額が高額なケースでは、プロに任せるメリットが費用を大きく上回ることがほとんどです。

また、当グループのように税理士法人と弁護士が連携している事務所では、お金を取り戻すだけでなく、その後の「相続税の修正申告」までを見据えた対応が可能です。

個別に専門家を探す手間が省けるのはもちろん、返還後の税務処理を誤って加算税などのペナルティーを受けるリスクを最小限に抑えられる点は、非常に大きなメリットとなります。

まとめ|不当利得の解決は「法務」と「税務」の両輪で

不当利得の問題は、お金を取り戻して終わりではありません。

その後の税務申告まで正しく終えて、初めて「資産を守りきった」と言えます。

以下の状況に当てはまる場合は、自分だけで解決しようとせず、早急に専門家へ相談することをおすすめします。

- 不当利得の金額が数百万円〜数千万円にのぼる

- 相手が話し合いに応じない、または使い込みを否定している

- 遺産総額が大きく、将来の税務調査が予想される

不当利得の解決には、「どれだけ取り戻せるか(法務)」と「どれだけ税金を抑えられるか(税務)」の視点が不可欠です。

「これは不当利得にあたるのか?」という小さな疑問でも構いません。

気になることがありましたら、まずは私たちの無料相談をご活用ください。

あなたの正当な権利と大切な資産を守るため、全力でサポートいたします。