この記事でわかること

- 相続税の配偶者控除の概要と適用要件

- 配偶者控除を適用した際の二次相続への影響

- 遺産分割がまとまらない場合の対処方法

夫婦のどちらかが亡くなった場合、相続人となる配偶者は相続税の税額を軽減する「配偶者控除(配偶者の税額軽減)」の利用が可能です。相続税は、遺産総額が基礎控除額を超えた場合に申告・納付義務が発生しますが、その場合でもこの1億6,000万円まで控除される配偶者控除を利用することで相続税が0円になるケースが多々あります。

しかし、相続税が0円になるからと多額の財産を配偶者に相続させると、子どもの世代へ財産を相続する際に大きな負担が生じるケースもあります。そうならないために、利用する前に配偶者控除についてよく知っておくことが大切です。

この記事では、相続税の配偶者控除のしくみや適用要件の他、利用時の注意点をわかりやすく解説します。

目次

遺産1.6億円まで相続税ゼロ!? 配偶者控除の落とし穴と二次相続リスク

動画の要約配偶者の税額軽減(配偶者控除)の仕組みや、一次相続と二次相続の違いによるリスク、そして相続税対策としての具体的な財産分割の考え方について解説しています。

相続税の配偶者控除(配偶者の税額軽減)とは

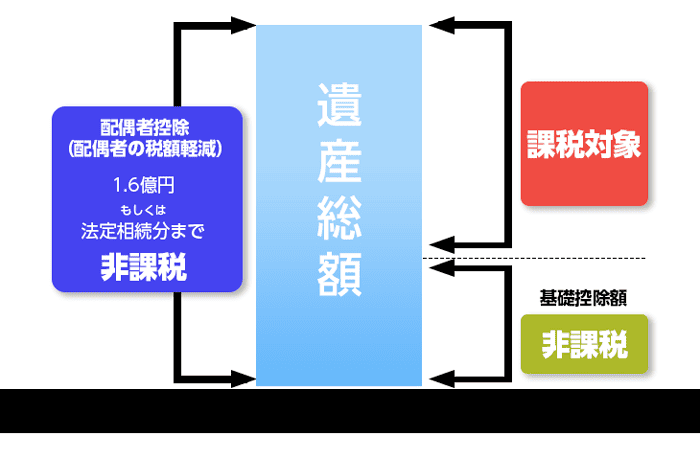

相続税の配偶者控除とは、被相続人(亡くなった人)の配偶者が相続する財産のうち1億6,000万円または配偶者の法定相続分までは相続税が課税されないとする制度です。

相続税は、遺産の総額から基礎控除額を差し引いた部分が課税されます。基礎控除を超える財産があっても、配偶者控除を適用することで相続税が大幅に減少します。

配偶者控除を適用すれば、「配偶者が相続する財産の額が1億6,000万円」または「配偶者の法定相続分に相当する金額」のどちらか多い金額までであれば、配偶者に相続税はかかりません。このときの遺産額は基礎控除を差し引く前の金額で考えます。

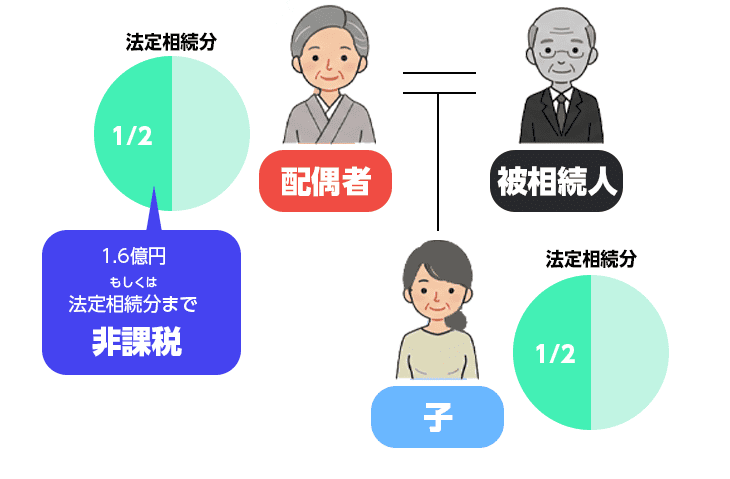

法定相続分とは、民法で定められた相続割合のことで、誰が相続人になるかによって配偶者の法定相続分は以下のように変わります。

| 法定相続人 | 配偶者の法定相続分 |

|---|---|

| 配偶者のみ | 遺産のすべて |

| 配偶者と子ども | 遺産の2分の1 |

| 配偶者と親 | 遺産の3分の2 |

| 配偶者と兄弟姉妹 | 遺産の4分の3 |

たとえば、相続人が配偶者と子ども2人の場合、配偶者の法定相続分は遺産の2分の1になります。実際に相続する額が配偶者の法定相続分以下であれば、10億円でも100億円でも相続税は0円です。

なお、一般的に「配偶者控除」といえば所得税法の配偶者控除を指し、この記事で説明している相続税の配偶者控除とは無関係です。

相続税の配偶者控除は、正式には「配偶者に対する相続税額の軽減」といいます。

相続税の配偶者控除の適用要件

相続税の配偶者控除には適用要件が定められており、適用するためには以下の要件を満たしている必要があります。

- 被相続人の戸籍上の配偶者である

- 遺産分割が完了している

- 相続税申告をしている

被相続人の戸籍上の配偶者である

相続税の配偶者控除の適用には、被相続人の戸籍上の配偶者である必要があります。

婚姻期間による制限はなく、役所に届け出ていれば婚姻期間が1カ月以下であっても配偶者控除を適用できます。

しかし、内縁の妻や事実婚の関係にあった配偶者は、数十年一緒に暮らしていたとしても配偶者控除の適用は受けられないため注意してください。

遺産分割が完了している

相続税の配偶者控除の適用には、配偶者の取得する財産額が決定している必要があるため、遺産分割が相続税の申告までに終わっている必要があります。

相続税申告をしている

相続税の配偶者控除の適用には、相続税の申告書を適切に税務署に提出する必要があります。

相続税の申告書の提出期限は、被相続人が亡くなったことを知った日の翌日から10カ月以内です。たとえ相続税の配偶者控除の適用で納税額が0円になるとしても、申告書の提出義務があるため、忘れずに申告手続きを期限内に行いましょう。

申告に必要な書類

相続税の配偶者控除の適用をする場合に必要な書類は以下のとおりです。

配偶者控除の申請に必要な書類

- 遺言書があるときは遺言書

- 遺産分割協議書の写し

- 相続人全員の印鑑証明書

なお、相続税申告書は国税庁のWebサイト「[手続名]相続税の申告手続」からダウンロードしてください。

配偶者控除を適用したときの相続税の計算方法

相続税の配偶者控除の金額は、「相続税額」から控除します。

相続税の配偶者控除額の計算式

配偶者控除額

=相続税の総額×(※1と※2のうちいずれか少ない金額÷相続税の課税価格の合計)

- ※1

- 配偶者の法定相続分に相当する額

(1億6,000万円未満のときは1億6,000万円) - ※2

- 配偶者が実際に取得した額(配偶者の課税価格)

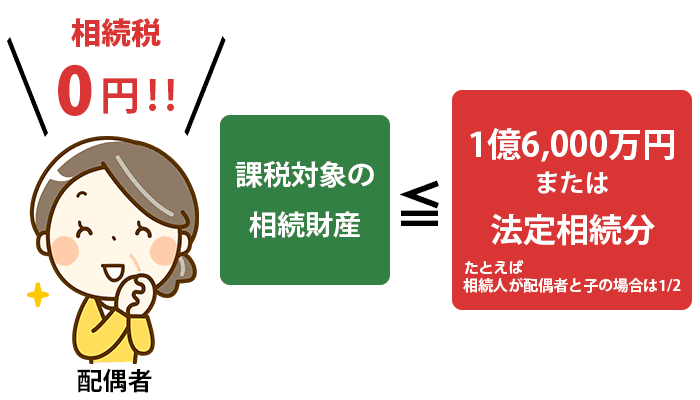

配偶者控除額は上記のように計算でき、実際に配偶者の相続する額が1億6,000万円以下、または法定相続分以下のいずれか多い金額までであれば、配偶者に相続税はかかりません。

配偶者が実際に取得した額が1億6,000万円以下の場合と、1億6,000万円超の場合の具体例を見ていきましょう。

配偶者の取得額が1億6,000万円以下の場合

配偶者が相続する遺産が1億6,000万円以下なら、配偶者の相続税は0円です。

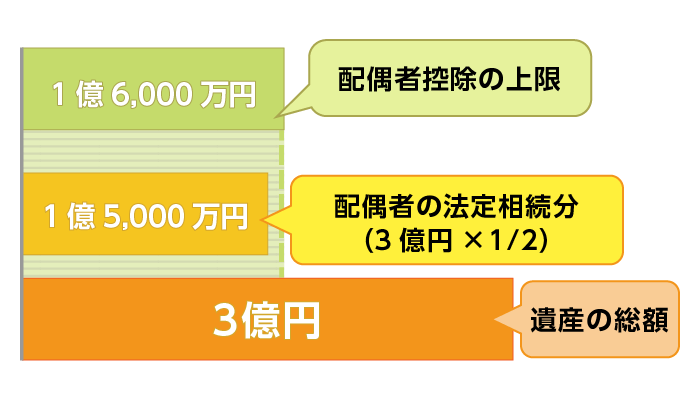

たとえば、相続人が被相続人の妻と2人の子どもで、遺産が3億円のケースで、法定相続分通りに遺産を分割する場合、妻の相続分は1億5,000万円となります。

この場合、配偶者は法定相続分以下のため妻の相続税額は0円です。また、妻が法定相続分を超えて1億6,000万円を相続した場合でも1億6,000万円以下になるため、妻の相続税額は0円です。

配偶者の取得額が1億6,000万円超の場合

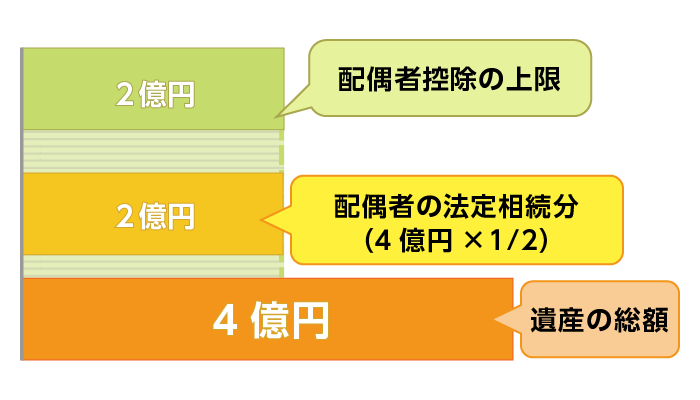

配偶者が1億6,000万円超の遺産を相続する場合であっても、法定相続分以下の金額なら配偶者の相続税は0円です。

たとえば、相続人が被相続人の妻と2人の子どもで、遺産が4億円のケースで、法定相続分通りに遺産を分割する場合、妻の相続分は2億円となります。

妻の相続額は1億6,000万円を超えていますが、法定相続分以下に該当するため、この場合も妻の相続税額は0円です。

このように法定相続分を超えて妻に相続させたいというケース以外では、配偶者控除を適用すれば、配偶者に相続税はかかりません。

配偶者控除を適用する場合の注意点

相続税の配偶者控除は配偶者の税額を軽減する制度ですが、適用にあたってはいくつか注意点があります。特に、以下の3つは必ず確認しておきましょう。

- 二次相続の子どもの税額に影響がある

- 仮装・隠ぺいした財産には適用できない

- 遺産分割がまとまらず期限内申告が難しい場合の対処法

二次相続の子どもの税額に影響がある

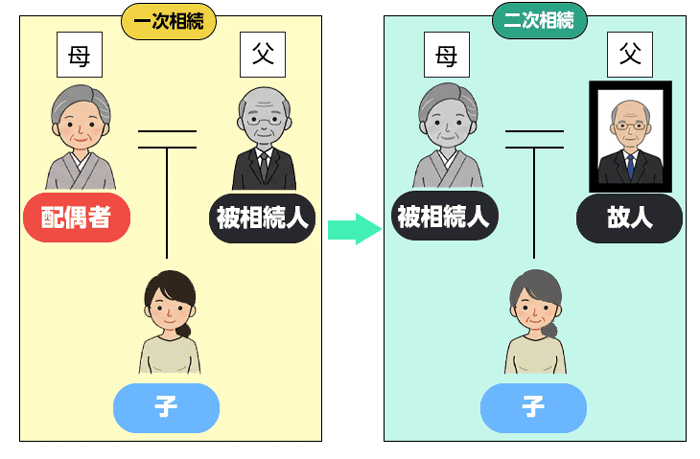

二次相続とは、2回目の相続のことで、一般的に両親が2人とも亡くなり、子どもの世代へ財産が引き継がれる相続のことを指します。

具体的には、夫の遺産を妻と子どもで引き継ぐ相続を一次相続といい、その後、妻も亡くなって子どもが遺産を引き継ぐ相続を二次相続といいます。

二次相続では配偶者がいないため配偶者控除は適用できません。

また、相続人の人数も減るため、基礎控除額も少なくなります。さらに、相続人が減ると1人あたりの法定相続額が増えるため、適用される相続税の税率が高くなる可能性もあります。

被相続人が高齢な場合、配偶者が亡くなる時期も近いことが多いため、二次相続の発生も考慮しつつ配偶者控除を適用するようにしましょう。

具体的には、一次相続で配偶者控除を存分に活用して配偶者が財産の大部分を相続するよりも、一次相続で相続税が多少高くなっても子どもに財産を多く相続させたほうが、トータルで納める税額が抑えられる可能性があります。

そのため、一次相続の段階で二次相続を考慮して遺産分割することが大切です。遺産分割や二次相続については専門的な知識が必要になるため、税理士に相談しながら遺産分割を進めることがおすすめです。

仮装・隠ぺいした財産には適用できない

相続税の税務調査によって、仮装隠ぺいされていたと認められた財産には配偶者控除が適用できません。

仮装隠ぺいが税務調査で発覚すると、仮装隠ぺいされた財産を含めて相続税を計算し直すため、相続税額が増えてしまいます。

しかし、かつて意図的に財産を隠して相続税申告を行い、税務調査でバレたらその財産は配偶者が引き継ぎ、配偶者控除を適用するといった租税回避が横行しました。

このような租税回避行為を防止するため、仮装隠ぺいが認められた財産については配偶者控除の適用できないとする規定が追加されました。

遺産分割がまとまらず期限内申告が難しい場合の対処法

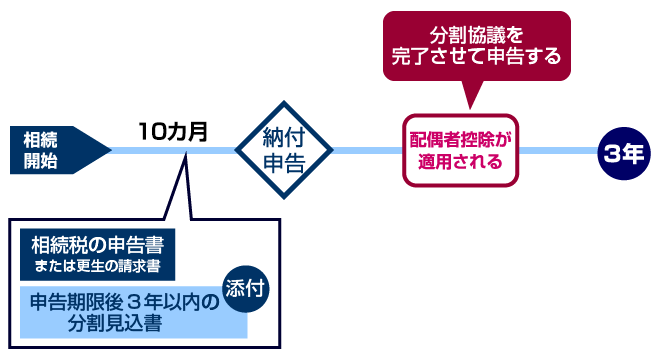

相続税の申告期限までに遺産分割協議がまとまらず、遺産を未分割状態のまま申告すると、配偶者控除は適用できません。配偶者控除を適用するには、相続人同士で話をまとめ、遺産分割が完了した状態で申告する必要があります。

申告期限までに遺産分割がまとまらない場合、相続税の申告書に「申告期限後3年以内の分割見込書」を添付して期限内に申告しましょう。

「申告期限後3年以内の分割見込書」を一緒に提出しておけば、申告期限以降3年以内に遺産分割を済ませ、遺産分割が成立した日から4カ月以内に「更正の請求」を行うことで配偶者控除の適用が受けられます。

また、3年を経過しても遺産分割がまとまらないときは、申告期限後3年を経過する日の翌日から2カ月を経過する日までに「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を税務署に提出することで期限の延長を受けられます。

なお、相続税の申告・納付後に新たな相続財産が見つかり、税務署から指摘を受けた場合は修正申告が必要です。修正申告をした場合でも、仮装隠ぺいにあたらなければ配偶者控除の適用を受けられます。

まとめ

相続税の配偶者控除は、被相続人の配偶者が、相続する遺産の評価額のうち少なくとも1億6,000万円までは相続税が課税されない制度です。多くの場合、配偶者の税負担の軽減につながりますが、子どもへの相続をする二次相続の際に大きな負担になることがあります。

相続税の申告は税負担が軽減される規定がいくつかありますが、適用要件を確実に満たす必要があります。適切な相続税の計算、配偶者控除を使った場合の二次相続への対策などは、税理士に相談すると自分に合う適切な方法をシミュレーションしてもらえます。相続が発生した段階で、余裕を持って税理士に相談しておきましょう。

VSG相続税理士法人では、親身でわかりやすい説明を心がけ、無料相談を実施しています。また、税理士だけでなく弁護士や司法書士も在籍しているためワンストップで相談することが可能です。

初めて相続税の申告を行う方もお気軽にご相談ください。