この記事でわかること

- 家族信託契約書の記載内容

- 家族信託契約書の書き方とひな形

- 家族信託契約書を専門家に作成してもらうメリット・デメリット

家族信託を財産管理に活用するときは、家族信託契約書の作成が必要です。

信託の目的や信託財産などを明確にすると、トラブルのない家族信託の運用に繋がります。

ただし、家族信託契約書は書き方が難しく、委託者や受託者などの書き方を間違えると、信託契約が無効になる可能性があります。信託財産の書き方に不備があると、親族同士でもめてしまうなどトラブルの原因になりかねません。

この記事では、家族信託契約書のひな形をもとに、具体的な書き方をわかりやすく解説します。

目次

家族信託契約書とは?

家族信託契約書とは、信託する財産や信託に関わる当事者、受託者の権限などを定めた書面です。

「家族の財産は契約書がなくても管理できる」と思われがちですが、家族信託契約書がなければ水掛け論となってトラブルに繋がる可能性があります。

たとえば、「認知症になったら不動産の管理はお前に任せる」などと親が長男だけに口約束で伝えていた場合、他の親族から疑問を持たれてしまうかもしれません。

家族信託契約書の作成に資格は不要なため、家族間で信託内容を決めたときは、必ず書面化しておきましょう。

「家族信託」について相続専門の司法書士がメリットとデメリット、活用すべき人について解説!

動画の要約相続専門の司法書士が家族信託について解説。家族信託は認知症対策や財産管理に有用です。メリットとデメリット、手続き、費用について詳細な説明をします。

家族信託契約書に記載する内容

家族信託契約書を作成するときは、以下の項目を記載しておきましょう。

- 契約の趣旨

- 信託の目的

- 信託財産

- 信託の当事者

- 受託者の権限の範囲

- 信託の期間・終了事由

- 信託終了後の財産の帰属先

それぞれの項目を詳しく紹介するので、ぜひ参考にしてください。

契約の趣旨

家族信託契約書を作成する場合、契約書の冒頭に信託契約の趣旨を記載します。

家族信託はあくまでも家族間だけの取り決めですが、信託法を逸脱した契約内容は盛り込めないため、信託契約である旨を明記しなければなりません。

信託の趣旨の書き方は、以下の記載例を参考にしてください。

【記載例】

委託者は、第○条~第○条記載の財産を受託者に託し、受託者はこれを引き受けた(以下「本件信託」という。)

信託の目的

信託の目的には、「この信託によって何をしたいのか」を明記します。

記載例としては、以下のような目的が考えられるでしょう。

- 家族の認知症対策

- 生前の財産管理

- 相続発生後の遺産分割対策

- 共有財産対策

- 数次相続対策

家族信託は長期的な運用になるため、相続発生によって世代が移ることで信託の目的を見失いかねません。

先祖代々の不動産を直系の子孫に承継したいときは、「○○家の資産を次代へ円滑に承継させることを目的とする」などの書き方にしてください。

なお、生前に収益物件の管理を引き継ぎたい場合は、財産管理が目的である旨を記載しておきましょう。

信託の目的を明確な書き方にすると、トラブルが発生するリスクを減らすことができます。

信託財産

家族信託契約書に信託財産を記載すると、受託者による財産の管理・運用・処分が可能になります。

ただし、不動産を信託した場合、受託者が固定資産税や都市計画税を納税し、管理コストや修繕費なども負担しなければなりません。

収益が発生しない不動産(自宅など)を信託すると受託者の出費が増えてしまうため、預貯金も信託財産にしておくとよいでしょう。

なお、信託しない財産は家族であっても売却できないため、「生前贈与で移転する」または「遺言書を作成する」など、承継対策を考えておかなければなりません。

信託財産は受託者が相続するケースが多い点を踏まえ、受託者以外の家族を生命保険の受取人に指定するなど、争続とならないようにする工夫も必要です。

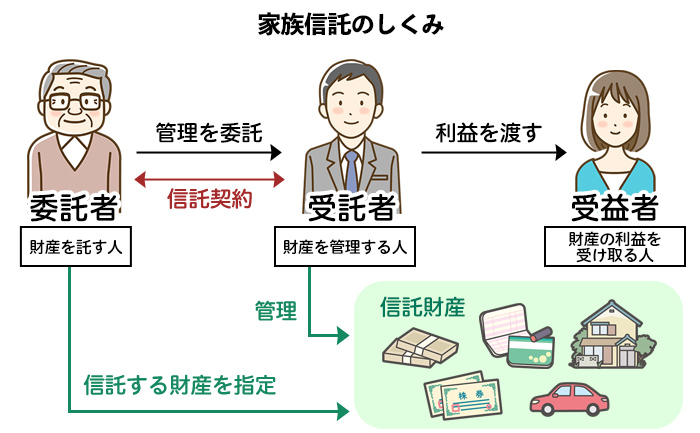

信託の当事者

信託の当事者とは、委託者・受託者・受益者の3者を指しており、信託契約上は以下のような立場になります。

- 委託者:財産の所有者

- 受託者:委託者から財産管理を任された人

- 受益者:信託財産から発生する利益を受け取る人

収益物件の信託を例に挙げると、親が子どもに賃貸アパートなどの管理を任せたうえで委託者兼受益者となって、家賃収入を受け取るケースがあります。

また、受託者の業務にチェックが必要なときは、信託監督人の設定も可能です。受益者の判断能力が低下傾向な場合は、受益者代理人を設定してもよいでしょう。

家族信託の当事者を決定したら、必ず信託契約書に記載してください。

受託者の権限の範囲

家族信託契約書には受託者の権限と範囲を記載し、責任の所在を明確にしておきます。

不動産を信託する場合、一般的には賃貸借契約の締結や物件の管理、修繕工事などの契約を結べるように受託者の権限を設定します。

ただし、アパートローンなどの残債があるときは、受託者が返済するかどうかも決めておく必要があるでしょう。

自社株承継に家族信託を活用する場合、受託者が議決権を行使する範囲も考慮してください。

信託の期間・終了事由

家族信託契約書を作成するときは、信託期間や終了事由の記載も大切です。

信託期間や終了事由の内訳は、以下のようなケースが想定されます。

- 受益者が死亡するまで

- 第二受益者が死亡するまで

- 受託者が死亡するまで

- 受益者と受託者の合意による

- 受益者が一定年齢に達したとき

- 受益者が大学を卒業したとき

なお、信託終了によって不動産の権利が移転すると、相続時に比べて登録免許税の税率が高くなるため注意が必要です。

信託終了後の財産の帰属先

家族信託契約書を作成する場合、信託財産の帰属先も決めておく必要があり、仮に帰属先の定めがなければ、信託財産は委託者に帰属します。

ただし、委託者が亡くなっていると相続人が帰属先になるため、権利関係が複雑になる可能性があります。

また、受益者以外が信託財産の帰属先になっている場合、贈与税や相続税の支払い義務が発生し、税務申告の際には信託財産に関する調書なども提出しなければなりません。

信託していない財産も将来的には相続の対象になるため、家族それぞれの取得割合に差が出た場合、相続争いの火種になる可能性もあります。

家族信託契約書を作成するときは、帰属先を明確に記載し、信託していない財産の配分も考慮してください。

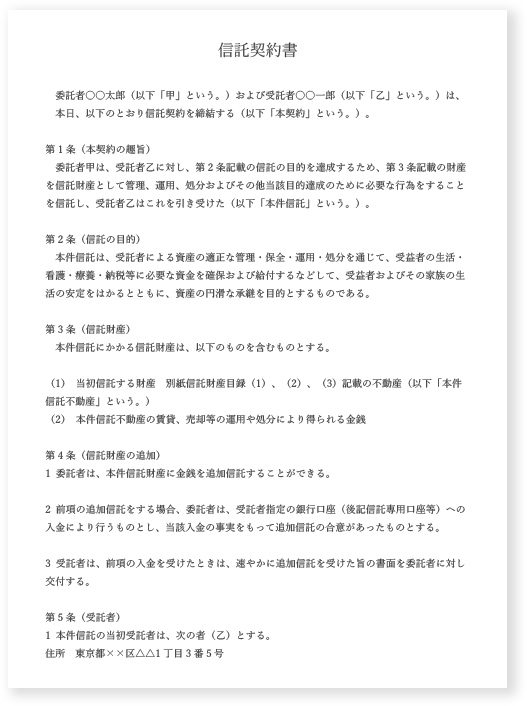

家族信託契約書のひな形と書き方

家族信託契約書を作成する場合、個々人の状況・要望に合わせた内容を自由に含められます。

ただし、書き方が曖昧だと誤解を生み、トラブルの原因になるため要注意です。

具体的な書き方を解説するため、ぜひ後述する内容を参考にしてください。

解釈が分かれないよう正確に記入する

家族信託契約書は、書き方次第で家族間の争いに繋がる恐れがあり、複数の解釈が生まれないように正確な記入が必要です。

たとえば、一部の不動産のみ信託をする場合、「○○町の土地」だけでは所在が明確にならないため、書き方を登記事項証明書に合わせておかなければなりません。

また、分かりやすい言葉を使うことも大切です。「公租公課」などの書き方よりも、「税金の納税」や「税金の負担」などと記載しましょう。

金銭は「金銭 金○○円」と記載する

金銭を信託する場合、家族信託契約書に預貯金の口座番号を記載すると、預貯金債権の信託(譲渡)と勘違いされる恐れがあります。

預貯金債権の譲渡は禁止となっており、信託財産には含められないため、契約書の書き方は「金銭 金○○円」にしてください。

金銭を信託するときは、専用口座を開設して委託者名義の口座から送金し、移転した資金を受託者が管理します。

ひな形はあくまでも参考に留める

家族信託は家族ごとに契約内容が異なるため、契約書のひな形はあくまでも参考に留めてください。

ひな形の記載事項をそのまま使用すると、委託者が必要としていた財産管理や、受託者に設定しなければならない管理権限が抜け落ちるリスクがあります。

たとえば、受託者に不動産の処分権限を付与していなかった場合、収益物件が老朽化しても、解体や建替工事の契約を締結できません。

また、参考にしたひな形の信託形態が「他益信託」になっており、委託者と受益者が異なっていると、受益者に贈与税がかかる可能性もあります。

信託がはじまると契約変更が難しくなるため、家族や財産の実情に適した家族信託契約書を作成してください。

家族信託契約書の書き方に迷ったときは、専門家への相談がおすすめです。

注意!家族信託契約書は公正証書化するのがおすすめ

家族信託契約書の作成の際は、公正証書化がおすすめです。

家族信託契約書を公正証書にすると、以下のメリットがあります。

- トラブルを回避できる

- 契約書を紛失しても再発行できる

自分で家族信託契約書を作成した場合、法的効力が担保されないため、内容次第では無効になる恐れがあります。

ここからは、家族信託契約書を公正証書化するメリットを具体的に紹介するので、ぜひ参考にしてください。

トラブルを回避できる

家族信託契約書の公正証書化には、家族間のトラブルを回避しやすくなるメリットがあります。

法律の専門家である公証人が作成することから、公正証書は証拠力が高く、仮に受託者以外の家族が契約書の無効を主張しても十分に対抗可能です。

自分で作成した家族信託契約書では契約内容や解釈に関するトラブルに対処しにくいため、不安がある人は公正証書化がおすすめです。

契約書を紛失しても再発行できる

公正証書は公証役場に原本が保管されるため、紛失や改ざんリスクに備えられます。一方、自分で作成した家族信託契約書はそのまま原本になるため、紛失すると信託契約の変更などに対処できません。

また、厳重に保管できる場所でなければ、家族による改ざんや意図的な廃棄などのリスクもあるでしょう。

依頼者に手渡される公正証書は正本や謄本で交付され、原本は公証役場で20年保管されるため、紛失しても再発行してもらえます。

家族信託契約書を自分で作成するメリット・デメリット

自分で家族信託契約書を作成する場合、以下のようなメリット・デメリットがあります。

【メリット】

- 作成コストが低い

- 専門家に依頼する手間がかからない

【デメリット】

- 作成者の負担になる

- 信託契約に抜け落ちが発生する

- トラブルの原因になりやすい

- トラブルが長期化する

具体的に解説していくので、ぜひ参考にしてください。

自分で作成するメリット

自分で家族信託契約書を作成する場合、専門家に支払う費用が必要ありません。

不動産の登記事項証明書を取得する費用など、必要最低限のコストしかかからないでしょう。

また、専門家に依頼する手間もありません。

専門知識があり、時間がかかっても出費を抑えたい方であれば、自分で家族信託契約書を作成するメリットがあると言えます。

自分で作成するデメリット

専門的な知識がない場合、自分でイチから契約書を作成するのは負担が大きいと言えます。

家族信託契約書の作成では、個別の事情について契約書に反映させる必要があり、ひな形をそっくりそのまま使用することは難しいです。

また、家族信託を利用する場合、トラブルに発展する可能性が高い事情を抱えているケースが少なくありません。

委託者や受託者の事情が一般的なひな形に当てはまるとは限らないため、後からトラブルが発生するかもしれません。

いったん信託契約をすると、数十年にわたってその契約は有効です。長期間にわたってその時の契約の内容が効力を持つため、適切な内容の契約となるよう注意しましょう。

家族信託契約書の作成を専門家に依頼するメリット・デメリット

家族信託契約書の作成を専門家に依頼するときは、以下のメリット・デメリットを考慮しておきましょう。

【メリット】

- トラブルが発生しにくい契約書を作成できる

- 信託登記を代行してもらえる

- 遺産相続を想定してもらえる

【デメリット】

- コンサルティングなどの報酬が発生する

- 士業によってはトラブルに対処できない

ここからは、メリット・デメリットの具体的な内容を取り上げます。

弁護士に作成を依頼した場合

弁護士に家族信託契約書の作成を依頼した場合には、法的なトラブル防止の観点から契約の内容を検討してもらえます。

契約書の書面作成だけでなく、家族信託契約の考え方や家族信託契約の手続きの進め方、相続が発生した場合の遺産分割・遺留分の考え方など、幅広い対応を依頼可能です。

デメリットとして挙げられるのは、費用が他の専門家より高くなりがちな点です。弁護士報酬額は定められているわけではありませんが、おおよその相場があり、1億円以下の信託財産に対しては1%の費用がかかるのが一般的です。

司法書士に作成を依頼した場合

司法書士も法律の専門家ですが、弁護士のように幅広い法律分野に対応できるわけではなく、その活動範囲が制限されています。

しかしながら、司法書士の中には契約書の作成や相続問題に深く精通している人も少なくなく、弁護士よりも比較的少ない費用で契約書の作成を依頼できることもあります。

司法書士は登記のプロのため、信託財産に不動産が含まれている場合は、信託財産の登記をそのまま依頼できる点もメリットと言えます。

依頼する際は、契約書作成や相続・遺産分割などの問題を専門としているか、など専門分野を確認してから依頼しましょう。

行政書士に作成を依頼した場合

行政書士は書類作成の専門家です。契約書の作成だけであれば、行政書士に家族信託契約書の作成を依頼できます。

行政書士の依頼では、契約書の形式上の問題発生リスクを避けながら書面を作成してもらえるうえ、第三者の専門家が作った書面という点から安心感や信頼性を獲得できます。

費用の負担も書類の作成だけであれば10万円程度が多く、弁護士や司法書士と比べると比較的安い金額で済む傾向にあります。

しかしながら、行政書士に依頼する場合のデメリットと言えるのが、契約書の作成以外の依頼ができない点です。

信託不動産の登記手続きをしたり、委託者が亡くなった後に相続人どうしの交渉を行う場合や訴訟に発展した場合には、行政書士の担当領域外となってしまいます。

家族信託契約書の作成にかかる費用

家族信託契約書を作成する場合、一般的には以下の費用がかかります。

【自分で作成する場合】

- 家族信託契約書を公正証書にする費用:3万3,000~11万円程度

- 不動産を信託登記するときの登録免許税:固定資産税評価額の0.3~0.4%

【専門家に作成を依頼する場合】

- コンサルティング料:信託財産の評価額×1.1%程度(最低額は33万円程度)

- 家族信託契約書の作成費用:11万~16万5,000円程度

- 信託登記の代行費用:11万~16万5,000円程度

専門家に作成してもらうと、支払総額が100万円を超える場合もあります。

家族信託契約書作成に対する自身のニーズをしっかり考慮し、必要に応じた専門家を選択するようにしましょう。

自分で作成するか迷ったら?専門家に依頼すべきケース

家族信託契約書は自分でも作成できますが、以下のようなケースに当てはまる人は専門家に依頼した方がよいでしょう。

- 相続税が発生する方

- 売却したい不動産がある方

- 賃貸物件を所有している方

- 不動産を担保に融資を受けたい方

- 家族間の協議がまとまらない方

相続税がかかる場合は財産の種類が多くなりがちで、信託財産と相続財産の配分が難しくなる傾向にあります。

不動産を売却するときは受託者権限を明確にしなければならないため、契約書作成を専門家に依頼してください。

また、信託財産を担保にして融資を受ける場合、専門家のサポートがあれば審査を通過しやすくなります。

家族間の協議がまとまらず家族信託を開始できないときなどは、専門家に関わってもらうとよいでしょう。

家族信託契約書の書き方についてよくある質問

家族信託契約とは?

家族信託契約とは、資産を持つ方が、特定の目的に従って、その保有する不動産・預貯金等の資産を信頼できる家族に託し、その管理・処分を任せる仕組みです。

第二次受益者を指定した場合、世代を超えた財産承継が可能になる点から、家族信託契約には遺言書を補完する機能もあると言えます。

家族信託契約書を公正証書にする場合の提出書類は?

家族信託契約書を公正証書にする場合、以下の書類を提出します。

- 家族信託契約書の原案

- 当事者の関係がわかる戸籍謄本や抄本

- 委託者と受託者の実印および印鑑証明書

- 信託財産に関する資料

- 本人確認書類

戸籍謄本・抄本や印鑑証明書は発行から3カ月以内のものを準備してください。

家族信託の契約方法は?

家族信託を契約する場合、まず家族信託契約書を作成し、委託者・受託者が署名捺印すると、契約は完了です。

ただし、私文書の家族信託契約書は法的な有効性を担保できないため、公正証書にすることを強くお勧めします。

家族信託契約書の書き方などで迷ったら専門家に相談しよう

この記事では、家族信託契約書の記載内容や書き方といった内容を中心に紹介しました。

家族信託は、比較的新しい制度です。「どのような場合に利用したらいいのか」「契約にはどのような内容を盛り込むべきか」など、迷いが生じる人もいるのではないでしょうか。

法的に複雑な内容でもあるため、専門家のチェックを受けながら制度を利用するのがおすすめです。

ベンチャーサポート相続税理士法人では、親身でわかりやすい説明を心がけ、無料相談を実施しています。また、税理士だけでなく弁護士や司法書士、行政書士も在籍しているためワンストップで相談することが可能です。

初めて相続税の申告を行う方もお気軽にご相談ください。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々ベンチャーサポート相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸の主要駅前に構えております。ぜひお気軽にお問い合わせください。