この記事でわかること

- 子供が相続した場合の相続税の計算方法がわかる

- 遺産の金額に応じた相続税額の早見表で相続税額を確認できる

- 相続税の計算に用いる控除額について知ることができる

相続が発生した時にどのくらいの相続税が発生するのか、多くの人が不安に思っていることでしょう。

しかし、相続税の計算方法を知らないため相続税の額を知ることができず、実際には相続対策ができていない人が多いのではないでしょうか。

そこで、相続税の計算方法について解説します。

相続税の計算方法を確認して、相続対策の必要性について考えるきっかけにしてください。

目次

親が亡くなって子供が相続することになった場合の相続税とは

相続税とは、亡くなった人が保有していた遺産を相続した配偶者や子供などの相続人が相続した場合に、その相続した遺産の額に応じて課される税金です。

相続税の額を求める際に必要な情報は、課税対象となる遺産の金額と法定相続人の人数です。

まずは、相続税の課税対象となる遺産の金額を求める方法を確認してみましょう。

相続税の課税対象となるのは「課税遺産総額」

単純に、相続した預貯金や不動産などの遺産の合計額が相続税の課税対象となるわけではありません。

相続税の課税対象となる金額のことを「課税遺産総額」といい、その計算方法は少し複雑です。

ただ、大まかな計算方法を理解しておけば、課税遺産総額を自分で求めることができるようになります。

相続が発生する前に自分で課税遺産総額の額を計算し、相続対策を考えることも可能になるのです。

課税遺産総額の求め方

課税遺産総額の金額を求めるためには、以下の順にそれぞれの計算を行う必要があります。

(1)遺産総額と相続時精算課税の適用を受ける財産の額を求める

相続や遺贈によって取得した財産(遺産総額)の金額と、相続時精算課税の適用を受ける財産の金額の合計額を計算します。

ここで問題になるのが、①遺産の評価方法と②相続時精算課税制度の内容についてです。

①の遺産の評価方法に関して、遺産の中でも特に大きな金額になる土地の評価方法は、国税庁が定める1平方メートルあたりの路線価に土地の広さを乗じて計算する方法と、市町村が定める固定資産税評価額に一定の率を乗じて計算する方法の2つがあります。

その土地の所在する場所によって、いずれの方法で計算するかが決められているためその計算方法を確認しておくとともに、路線価や固定資産税評価額がいくらなのかを調べておきましょう。

②の相続時精算課税制度とは、60歳以上の父母や祖父母が20歳以上の子供や孫に対して財産を贈与した場合に、選択することができる贈与税の制度です。

相続時精算課税制度を利用すると、トータルで2,500万円までの贈与が無税となります。

ただ、この制度を利用して贈与した財産については、贈与した人が亡くなった場合には、ほかの遺産とともに相続税の計算対象となるため、その財産の額を計算しなければなりません。

なお、相続時精算課税制度により贈与した財産については、亡くなった時ではなく贈与した時の金額を求める必要があるため、注意が必要です。

(2)債務・葬式費用・非課税財産の額を(1)の金額から差し引いて遺産額を求める

相続が発生した際には、相続人はプラスの財産だけでなくマイナスの債務も引き継がなければなりません。

そのため、債務の額を求めて(1)の遺産の額から控除します。

また、葬式費用や相続税が非課税である財産についてもその金額を求める必要があります。

相続の際に引き継ぐ債務としては、金融機関からの借入金、税金や社会保険料などの未払金、他人の債務について保証人となっていた場合の保証債務などがあります。

また、賃貸物件を保有している場合には、賃借人に対して賃貸物件を使用させる際に負担すべき義務がある場合もあります。

これらの債務について、相続発生時点の金額を求める必要があるのです。

また葬式費用とは、葬儀を行うために葬儀会社に支払った費用や火葬、納骨、お通夜などのために支払った費用、お寺などに支払ったお礼などが含まれます。

一方で、香典返しの費用や初七日・四十九日などの法事の費用は含まれないため、注意する必要があります。

非課税財産については、相続税法に明記されているものが対象となります。

一般的によく発生するものとしては、墓石やお墓を建てるための区画、神棚や仏壇・仏具などの祭具があります。

亡くなった人が生前にお墓や仏具を購入していた場合には、相続税が非課税になることとなります。

一方で、お墓や仏具を購入するつもりで貯めていたお金については、非課税財産に含まれません。

そのため、相続対策の一環として先にお墓を購入するという方法もあるのです。

また、生命保険金や死亡退職金を受け取った場合、「法定相続人の数×500万円」で計算される金額までは非課税とされるので、忘れずに計算するようにしましょう。

(3)遺産額に相続開始前3年以内に贈与した財産の額を加えて正味の遺産額を求める

亡くなる直前に駆け込みで贈与を行って相続税の課税から免れることのないように、相続開始前3年以内に贈与した財産については、贈与としては取り扱われず相続財産に含めることとされています。

そのため、亡くなる前3年以内に贈与した財産の額を計算する必要があります。

贈与税の基礎控除以内であるため贈与税がかからなかった場合も、逆に贈与税の申告書を提出し贈与税を支払った場合も、この贈与した財産に含めなければなりません。

ただ、すでに支払った贈与税の額については最終的に相続税の額から控除することができるため、二重に課税されないようになっています。

(4)正味の遺産額から基礎控除を差し引いて課税遺産総額を求める

正味の遺産額から基礎控除額を差し引いて、相続税の課税対象となる課税遺産総額を求めます。

この時、正味の遺産額が基礎控除以下である場合は、相続税は発生しないこととなるため、これ以後の計算を行う必要はありません。

課税遺産総額を求めたら相続税の計算を行う

課税遺産総額の金額が発生した場合の、相続税の計算の流れは以下のようになります。

- (1)課税遺産総額を法定相続分で分割したものと仮定し、それぞれの相続人ごとに相続税を計算する

- (2)相続人ごとに求めた相続税額を合計し、実際に相続した金額に応じて按分する

- (3)各相続人について税額控除や加算を適用する

相続税の計算方法は、単純に課税遺産総額を求めれば計算できるわけではありません。

法定相続人の人数や配偶者が相続するかどうかによってもその額は変わります。

また、相続人ごとの税額を求める際には、税額控除が適用できる場合に該当しないか、子供や親以外の人が相続した場合には相続税額が2割加算されるためそのような計算の必要がないか、相続人ごとに計算しなければなりません。

法定相続人が「子のみ」の場合の相続税早見表

相続税の計算は非常に複雑であるため、簡単にその税額を求めることはできません。

そこで、子供だけが相続人となる場合の相続税の早見表を作成しました。

この早見表では、正味の遺産額(基礎控除を控除する前の金額)と子供の人数に応じた相続税の総額を示しています。

複数の相続人がいる場合には、その額を相続分に応じて按分した金額が1人あたりの相続税額となるため、あわせて計算してみましょう。

| 正味の遺産額 | 子供の人数 | |||

|---|---|---|---|---|

| 1人 | 2人 | 3人 | 4人 | |

| 5,000万円 | 160万円 | 80万円 | 20万円 | 0円 |

| 6,000万円 | 310万円 | 180万円 | 120万円 | 60万円 |

| 7,000万円 | 480万円 | 320万円 | 220万円 | 160万円 |

| 8,000万円 | 680万円 | 470万円 | 330万円 | 260万円 |

| 9,000万円 | 920万円 | 620万円 | 480万円 | 360万円 |

| 1億円 | 1,220万円 | 770万円 | 630万円 | 490万円 |

| 1億1,000万円 | 1,520万円 | 960万円 | 780万円 | 640万円 |

| 1億2,000万円 | 1,820万円 | 1,160万円 | 930万円 | 790万円 |

| 1億3,000万円 | 2,120万円 | 1,360万円 | 1,080万円 | 940万円 |

| 1億4,000万円 | 2,460万円 | 1,560万円 | 1,240万円 | 1,090万円 |

| 1億5,000万円 | 2,860万円 | 1,840万円 | 1,440万円 | 1,240万円 |

| 2億円 | 4,860万円 | 3,340万円 | 2,460万円 | 2,120万円 |

| 2億5,000万円 | 6,930万円 | 4,920万円 | 3,960万円 | 3,120万円 |

| 3億円 | 9,180万円 | 6,920万円 | 5,460万円 | 4,580万円 |

| 3億5,000万円 | 1億1,500万円 | 8,920万円 | 6,980万円 | 6,080万円 |

| 4億円 | 1億4,000万円 | 1億920万円 | 8,980万円 | 7,580万円 |

| 4億5,000万円 | 1億6,500万円 | 1億2,960万円 | 1億980万円 | 9,080万円 |

| 5億円 | 1億9,000万円 | 1億5,210万円 | 1億2,980万円 | 1億1,040万円 |

基礎控除について

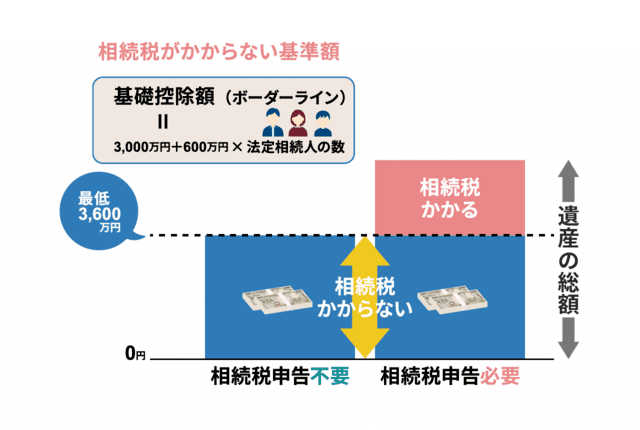

相続税は、正味の遺産額が3,600万円以下であれば、無税です。

相続税の申告を行う必要もありません。

この金額を基礎控除額といい、相続財産の額が少ない場合には相続税を課税しないこととするほか、一定の財産については相続税の課税対象に含めないことで、相続人の負担を減らし、また税務当局の事務負担も軽減するために設けられているものです。

基礎控除の額は、「3,000万円+600万円×法定相続人の数」で計算します。

たとえば法定相続人が3人である場合、基礎控除の額は3,000万円+600万円×3人=4,800万円となります。

つまり、相続人の数が多ければ多いほど、無税となる金額は大きくなります。

また、 亡くなられた方の財産が基礎控除額を上回った場合であっても、相続税を減額できる控除額や特例制度があります。

また、正味の遺産額が基礎控除より大きい場合には、正味の遺産額から基礎控除を差し引いて求めた課税遺産総額が相続税の計算の基礎となります。

相続税を免れるためだけに養子制度を利用することを防ぐため、基礎控除を求める際に含めることができる養子の人数には制限があります。

被相続人に実子がいる場合は1人まで、実子がいない場合には2人までとされています。

養子が何人いても全員が法定相続人となりますが、基礎控除を求める際の法定相続人は取扱いが異なるため、注意しなければなりません。

税額控除について

相続人全員の相続税を求めたうえで、相続分に応じて相続人ごとにその税額を按分した後に、相続人の状況に応じた税額控除を受けることができます。

子供が相続人となる場合には、未成年者控除や障害者控除の適用を受ける可能性があるため、その要件と控除額の計算方法について確認しておきましょう。

未成年者控除の要件と計算方法

相続人が未成年者である場合、その相続人が成年になるまでにかかる生活費や教育費など、被相続人が生きていれば受けることができた金額に配慮して、一定の税額を控除することが認められます。

このことを未成年者控除といいます。

未成年者控除が適用されるのは、原則として日本国内に住所がある相続人で、財産を取得した時の年齢が20歳未満であり、法定相続人である人です。

未成年者控除の額は、その未成年者が満20歳になるまでの年数1年につき10万円で計算されます。

また、年数を計算する時に、1年未満の期間がある時はその端数を切り上げて1年として計算します。

たとえば、未成年者の年齢が16歳2か月である場合、2か月を切り捨てて16歳として計算を行い、20歳までの期間は4年、未成年者控除の額は40万円となります。

未成年者控除額が、その未成年者についての相続税額より大きくなり控除しきれない場合には、その引ききれない部分の金額を未成年者の扶養義務者についての相続税額から差し引くことができます。

なお、民法改正により、2022年4月1日以後に成年年齢が20歳から18歳に引き下げられます。

この影響で、2022年4月1日以後に相続した財産については、未成年者控除の計算も20歳までの年齢から18歳までの年齢に変更されます。

そのため、これまでより未成年者控除の額が少なくなるので注意が必要です。

障害者控除の要件と計算方法

相続人が85歳未満の障害者である場合は、その障害の程度に応じて一定の相続税額を控除することが認められます。

このことを障害者控除といいます。

障害者控除が適用されるのは、原則として日本国内に住所がある相続人で、財産を取得した時に障害者であり、法定相続人である人です。

障害者控除の額は、一般障害者(身体障害者手帳の障害等級3~6級、精神障害者保健福祉手帳上の障害等級2級または3級)である場合、85歳になるまでの年数×10万円です。

また、特別障害者(身体障害者手帳の障害等級1級または2級、精神障害者保健福祉手帳上の障害等級1級)の場合は85歳になるまでの年数×20万円で計算されます。

1年未満の期間がある時は、その期間を切り上げて1年とします。

また、障害者控除として計算された金額をその障害者についての相続税額より大きくなって控除しきれない場合には、その引ききれない部分の金額を障害者の扶養義務者についての相続税額から差し引くことができます。

少しでも相続税を抑える方法

「相続でかかる税金を少しでも抑えたい」という人もいるでしょう。

そこで下記では、相続税を抑える方法を紹介します。

相続税を間違いなく計算する

相続税は、相続する財産を正しく把握して、間違いのない計算が必要になります。

もし間違って通常よりも高い税率を計算してしまったり、相続財産を多く見積もってしまえば、それだけで算出する相続税が多くなってしまいます。

ただし相続税の計算は少し複雑で、控除金額が増える特例を使ったりすると、余計にややこしくなります。

自分だけ相続税の計算をすると、ミスが出る可能性のある場合は、税理士・弁護士といった専門家への依頼がおすすめでしょう。

控除金額が増える「特例」を利用する

相続税は、相続財産から控除金額を引いた金額に対して課税されます。

例えば相続財産が1,000万円あり、控除金額が800万円なら、1,000万円ー800万円=200万円という計算になり、残った200万円に相続税が発生します。

「なるべく相続税を抑えたい」という人は、控除金額を増やす手段を考えましょう。

上記の例であれば、控除金額が800万円から1000万円に増えるだけで、課税対象の財産が0円になり相続税がかかりません。

そして、相続では控除金額を大きく増やす「特例」という仕組みがあります。

特例をうまく活用することで、控除金額を増やせば、結果的に相続税を抑えられます。

ただし特例は適用するための条件が複雑であったり、そもそも特例の存在を知っていなければ利用できません。

「使える特例があれば使いたい」という人は、相続に精通している専門家への相談がおすすめです。

生前贈与を活用する

相続税を抑えるには、相続だけを考えるのではなく、生前贈与も活用しましょう。

生前贈与とは、生きているうちに財産を渡すことです。

贈与も税金がかかりますが、非課税枠・特例があるため、うまく利用すれば無税のまま贈与できます。

例えば年間110万円以内であれば、暦年贈与といって贈与税がかかりません。

コツコツ暦年贈与をすると、それだけでも大きな金額を非課税で贈与できます。

相続税の節税を考えている人は、生前贈与の活用も視野に入れておきましょう。

専門家である税理士・弁護士に相談しておく

相続は法的な専門知識が必要になるため、知識のない人にとっては複雑な手続きになります。

自力でも手続きはできますが、「相続税をなるべく抑えたい」という人は、専門家へ相談しましょう。

専門家であれば、相続財産・相続人の状況などを把握して、一番節税できる方法を選択できます。

初回の相談を無料で受け付けている専門家も多いので、まずは無料相談から利用しましょう。

まとめ

相続税の計算は複雑であるため、簡単には理解できないかもしれません。

しかし、そのおおまかな内容を知っておけば、相続が発生する前から相続対策を考えることができます。

相続対策は、相続が発生しそうな状況になって慌ててするものではなく、長い期間をかけて行うものです。

まずは、現在の財産や相続人の状況からどの程度の相続税が発生するかを確認し、必要に応じて相続対策を行うようにしましょう。