記事の要約

- あなたの私道がどの評価パターンに当てはまるかの判断方法

- パターン別の具体的な相続税評価額の計算方法

- 私道の評価で損をしないための3つの重要な注意点

- 評価の判断に迷った際に税理士に相談すべきケース

親から相続した土地に「私道」が含まれているけれど、一体どう評価したらいいのだろう?

そんな不安をお持ちではないでしょうか。

私道の相続税評価は、その私道がどのような状況で使われているかによって、評価額が0円になることもあれば、宅地と同じように高く評価されることもあるため、判断が難しいのが実情です。

しかし、複雑に感じる私道の評価にも、明確な判断基準と評価パターンが存在します。

この記事では、相続を専門とする税理士が、ご自身の私道がどの評価パターンに当てはまるかの判断方法から、具体的な計算、そして損をしないための注意点まで、専門知識がない方でも理解できるようにイチから丁寧に解説します。

目次

私道の相続税評価は3パターンに分けられる

私道の相続税評価は、その利用状況に応じて、評価方法が以下の3パターンに分かれます。

パターン①:評価不要(評価額0円)

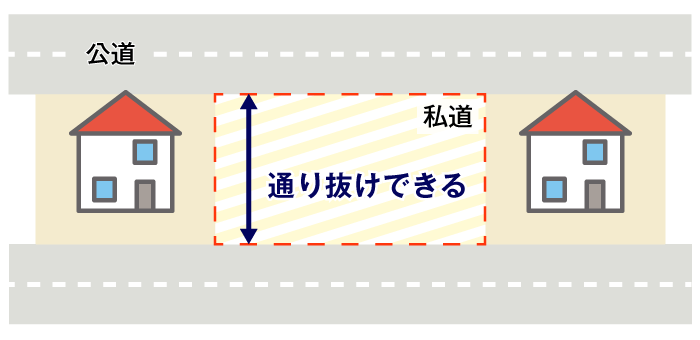

私道が公道と公道を結んでいるなど、不特定多数の人が自由に通り抜けできるような場合、私道の相続税評価額は0円となります。

不特定多数が自由に通り抜けできる私道は、地域住民の生活に欠かせない道路として公共性が高いため、所有者の財産としての価値は実質的にないものとみなされるからです。

パターン②:宅地の30%で評価する

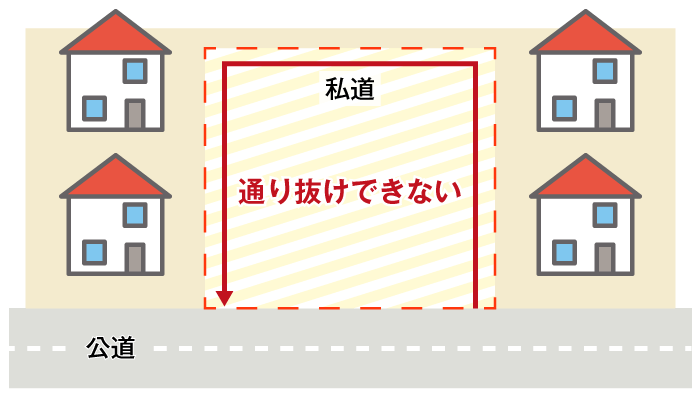

袋小路(行き止まり)の私道のように、その私道を通れる人が近隣の住民などに限定されている場合、私道の相続税評価額は宅地評価額の3割(70%減)で計算します。

このような私道は、不特定多数の人は利用しないものの、特定の人の共同使用に属するため、所有者が自由に使用することができず、評価額が大幅に減額されます。

パターン③:宅地と同様に評価する

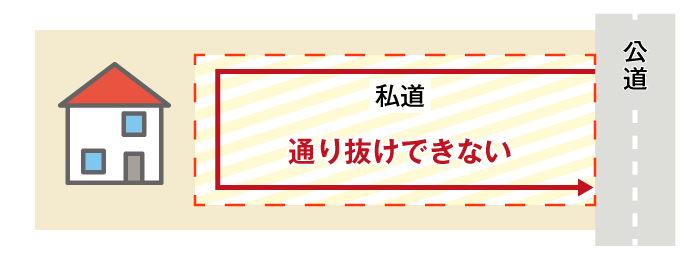

特定の家のためだけに存在する専用通路のような私道は、通常の宅地と同様の方法で相続税評価額を計算します。

例えば、広大な敷地内に自宅へ入るためだけに設けられた通路などが該当します。このような私道は所有者が自由に使用できるため、私道として評価額の減額は受けられません。

あなたの私道はどのパターン?判断方法をフローチャートで解説

私道の評価方法に3つのパターンがあることがわかったところで、次はいよいよ、あなたの私道がどれに該当するのかを判断していきましょう。

まずはこの2つを確認しよう

まずは判断の重要なポイントとなる2つの基準を確認しましょう。

- 1.不特定多数の人が利用しているか?

- 利用する人があらかじめ特定されておらず、誰でも自由に通行できる状態か、ということです。例えば、私道の先に公園や複数の店舗があったり、多くの住民が日常生活で利用したりする場合が考えられます。

- 2.通り抜けできるか?

- 公道から別の公道へ抜けられる「通り抜け私道」か、あるいは「行き止まり(袋小路)の私道」か、という点です。

この2つに当てはまるかどうかで、私道の評価額のパターンを判定することができます。

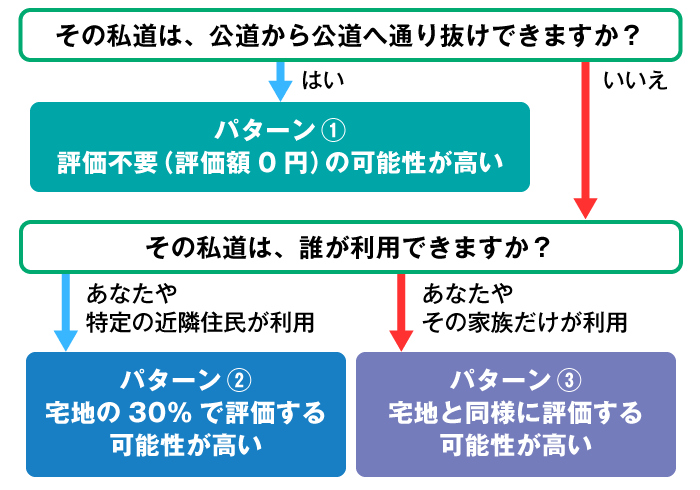

フローチャートで簡単診断

それでは、下記のフローチャートの質問からご自身の私道がどの評価方法に該当するか確認してみましょう。

- ※

- あくまで一般的な判断基準のため、土地の形状や実際の利用状況によっては判断が異なる場合もあります。

ご自身の評価パターンがわかったところで、次の章では、具体的な評価額の計算方法をパターン別に見ていきましょう。

パターン別・私道の相続税評価額の具体的な方法【計算例付き】

ここからはパターン別に私道の具体的な評価額の計算方法を見ていきましょう。

計算と聞くと難しく感じるかもしれませんが、一つひとつのステップに沿って進めていけば大丈夫です。まずは、計算の基礎となる数字の調べ方から解説します。

はじめに:評価の基礎となる「路線価」「固定資産税評価額」の調べ方

土地の相続税評価額の計算には、「路線価(ろせんか)方式」と「倍率方式」の2つの種類があり、私道の評価額の計算においてもこの2つの方式のどちらかを用いて行います。

どちらの方式で計算するかは、その土地の隣接する道路に路線価が設定されているかどうかで判定し、路線価が定められている地域(路線価地域)は路線価方式。路線価が定められていない地域(倍率地域)は倍率方式で評価額を計算します。

路線価方式の土地の計算では路線価、倍率方式の土地の計算では固定資産評価額を把握する必要があります。

- 路線価とは?

- 主に市街地にある道路に面した土地1㎡あたりの評価額のことで、国税庁のホームページで調べることができます。

調べ方:国税庁の「財産評価基準書 路線価図・評価倍率表」にアクセスし、ご自身の住所をたどっていくと、道路に「200C」のように数字とアルファベットが書かれた地図が表示されます。この数字部分が1㎡あたりの価額(千円単位)です。この場合、1㎡あたり200,000円となります。 - 固定資産税評価額とは?

- 毎年春ごろに市町村から送られてくる固定資産税の「課税明細書」に記載されている価額です。お手元にあれば確認してみましょう。

なお、ご自身の土地がどちらに該当するかは、上記の国税庁のサイトで確認できます。

パターン①(評価額0円)の場合

フローチャートでこのパターンに該当した場合、評価額は0円です。そのため、特別な計算は必要ありません。

相続税の申告書には、私道の存在を記載した上で、評価額を0円として計上します。

パターン②(30%評価)の計算方法

私道がこのパターンに該当する場合、相続税評価額の30%となります。

計算方法は「はじめに:評価の基礎となる「路線価」「固定資産税評価額」の調べ方」でお伝えした通り、対象の土地が路線価地域にあるのか倍率地域にあるのかによって異なります。

路線価地域の場合

計算式は以下の通りです。

計算式

- ※

- 奥行価格補正率とは、土地の奥行きの長さに応じて評価額を調整するためのものです。ここでは計算を分かりやすくするため、補正率を1.0として計算します。

- 路線価:200,000円/㎡

- 私道の面積:150㎡

- 補正率など:1.0とする

計算例

200,000円 × 1.0 × 150㎡ = 30,000,000円

② その評価額を30%にします。

30,000,000円 × 30% = 9,000,000円

この9,000,000円が、この私道の相続税評価額となります。

倍率地域の場合

計算式は以下の通りです。

計算式

- ※

- 評価倍率は国税庁のサイトで確認できます。

- 固定資産税評価額:15,000,000円

- 評価倍率:1.1

計算例

15,000,000円 × 1.1 = 16,500,000円

② その評価額を30%にします。

16,500,000円 × 30% = 4,950,000円

この4,950,000円が、この私道の相続税評価額となります。

パターン③(宅地としての評価)の計算方法

このパターンは、パターン②の計算で用いた「宅地としての評価額(100%の価額)」がそのまま評価額となります。つまり、最後の「× 30%」の計算をしないだけです。

路線価地域の場合(計算事例パターン②同)

倍率地域の場合(計算事例パターン②同)

以上が、パターン別の具体的な計算方法です。

これで評価額の算出までできるようになりましたが、実はまだ知っておくべき重要な注意点があります。次の章で、損をしないためのポイントをしっかり押さえていきましょう。

税理士が指摘!相続税で損をしないための重要注意点

ご自身の私道の評価額を計算できるようになったところで、最後に、相続税の申告で損をしないために、税理士が特に重要だと考える注意点を3つお伝えします。

計算方法を知っているだけでは見落としてしまう可能性がある、非常に大切なポイントです。

注意点①:「固定資産税が非課税」でも「相続税評価額が0円」とは限らない

これは、相続税申告で最もよくある間違いの一つです。

お手元の固定資産税の課税明細書を見て、私道部分が「公衆用道路」として扱われ、税額が0円(非課税)になっていることがあります。これを見て、「固定資産税が0円なのだから、相続税評価額も0円でいいだろう」と判断してしまうのは大変危険です。

- 固定資産税:市町村が地方税法に基づき、「公共のために広く使われているか」という観点で非課税かどうかを判断します。

- 相続税:国が財産評価基本通達に基づき、「財産としての価値がいくらか」という観点で評価します。

このように、固定資産税と相続税は根拠となる法律も判断基準も全く異なります。例えば、行き止まりの私道は、固定資産税では非課税でも、相続税では「パターン②:30%評価」の対象となることがほとんどです。固定資産税の明細書だけで判断せず、必ず相続税のルールに沿って評価パターンを確認してください。

注意点②:共有私道は「持分割合」での評価を忘れずに

袋小路の私道などは、近隣の住民と複数人で共有している(土地の権利を分け合っている)ケースが多くあります。この場合、相続税の評価対象となるのは、私道全体の評価額のうち、被相続人(亡くなった方)が所有していた「持分(もちぶん)」の割合に応じた金額のみです。

持分割合は、法務局で取得できる「登記事項証明書(登記簿謄本)」で確認することができます。

- 私道全体の相続税評価額(30%評価):9,000,000円

- 私道の共有者:3名(Aさん、Bさん、Cさん)

- 被相続人(Aさん)の持分割合:3分の1

この場合、相続財産として計上する私道の評価額は、9,000,000円(私道全体の評価額) × 1/3(Aさんの持分) = 3,000,000円となります。

私道全体の評価額である900万円をそのまま申告してしまうと、税金を払いすぎてしまうので、必ず持分割合を確認しましょう。

注意点③:要件を満たせば私道にも「小規模宅地等の特例」は使える

「小規模宅地等の特例」とは、亡くなった方の自宅などが建っていた土地の評価額を、最大で80%も減額できる非常に節税効果の高い制度です。

そして、この特例は一定の要件を満たせば、自宅敷地だけでなく、それに隣接する私道にも適用できる場合があります。

具体的には、その私道が「被相続人の居住の用に供されていた宅地」と一体として利用されていた場合に、特例の対象となります。例えば、特例の対象となる自宅へ入るために必須の袋小路の私道などがこれに当たります。

- 持分に応じた私道の評価額:3,000,000円

- 小規模宅地等の特例を適用(80%減額)

計算例

3,000,000円 – 2,400,000円 = 600,000円

このように、最終的な評価額を60万円まで圧縮できる可能性があります。この特例が使えるかどうかで納税額が大きく変わるため、適用できるかどうかの判断は非常に重要です。

まとめ:私道の評価はパターン判断が重要。迷ったら税理士へ相談を

最後に、この記事の重要なポイントを振り返りましょう。

- 私道の相続税評価は3パターン

- 評価方法は「評価不要(0円)」「宅地の30%評価」「宅地と同様に評価」の3つに大別されます。

- 判断の鍵は「利用状況」

- 「通り抜けできるか」「不特定多数が利用するか」といった実際の利用状況によって、どの評価パターンに当てはまるかが決まります。

- 計算と注意点の理解が正しい申告に繋がる

- パターンに応じた計算方法を適用し、「固定資産税との違い」「共有持分」「小規模宅地等の特例」といった注意点を考慮することが、損のない適切な申告に繋がります。

ここまで解説してきた通り、私道の評価は画一的ではなく、土地の形状や利用実態、権利関係などが複雑に絡み合うケースも少なくありません。

「フローチャートの判断に自信が持てない」

「土地の形がいびつで、補正率の計算なども含めると難しい」

「小規模宅地等の特例が自分のケースで使えるか、判断がつかない」

もし、ご自身での判断に少しでも不安な点があれば、評価額を間違えて追徴課税のリスクを負うよりも、一度、相続に強い税理士に相談してみることをおすすめします。

VSG相続税理士法人でも土地の評価についてのご相談を受け付けております。初回相談は無料のため、ぜひお気軽にご連絡ください。

専門家の視点で正しく評価することで、安心して手続きを進められるだけでなく、気づかなかった節税の可能性が見つかることもあります。