記事の要約

- 相続税の基礎控除とは

- 相続税がかかるかどうかの判断方法

- 特例や税額控除によって相続税がかからないケース

相続税の基礎控除は、相続税がかかるかどうかを判断するうえで重要な要素です。

相続が発生したときに、「相続税がかかるかどうか」「相続税の申告が必要かどうか」を素早く判断できるよう、相続税の基礎控除のしくみを正しく理解しましょう。

この記事では、相続税の基礎控除の概要や、相続税がかかるかどうかの判断方法、相続税の基礎控除額を超えても相続税がかからないケースを解説します。

相続税の基礎控除とは

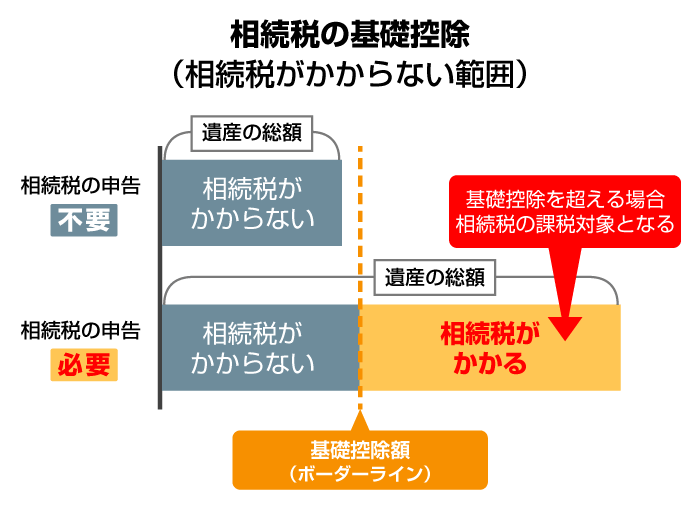

相続税の基礎控除は、相続税の計算において使える非課税枠で、「3,000万円+(600万円×法定相続人の数)」で計算します。

この相続税の基礎控除額は、課税対象となる相続財産の総額から差し引けます。

つまり、相続税は遺産総額に課税されるのではなく、遺産総額から相続税の基礎控除額を差し引いた「課税遺産総額」に相続税がかかります。

したがって、遺産総額が相続税の基礎控除額を超えなければ、相続税の申告や納税は不要です。

遺産総額が相続税の基礎控除額ギリギリの場合は、相続専門の税理士へ相談を!

遺産総額が、相続税の基礎控除額ギリギリの場合には、相続専門の税理士へ相談するとよいでしょう。

土地のような専門家でも判断が難しい財産評価の場合、相続に精通している税理士か否かで、相続税評価額が大きく変わることもあります。

遺産総額が相続税の基礎控除額を超えていても、財産評価の見直しや特例・税額控除の適用によって相続税がかからない場合もあるため、相続専門の税理士への相談をおすすめします。

遺産総額が基礎控除額以下であれば相続税の申告・納税は不要

遺産総額が相続税の基礎控除額を超えなければ、相続税の申告も納税も不要です。

このように相続税は、被相続人(亡くなった人)の所有する財産を相続しても、相続税が必ずかかるわけではありません。

相続税の基礎控除額は、「3,000万円+(600万円×法定相続人の数)」で計算し、法定相続人が多いほど基礎控除額は大きくなります。

たとえば、法定相続人が3人のときの基礎控除額は4,800万円であるため、遺産総額が4,800万円以下であれば、相続税の申告も納付も不要です。

遺産総額が基礎控除額以下であれば

相続税はかからない(申告不要)

遺産総額 ≦ 相続税の基礎控除額

遺産総額が基礎控除額を超えると

相続税がかかる(申告必要)

遺産総額 > 相続税の基礎控除額

相続税が0円でも申告が必要となるケースに注意!

後述する「小規模宅地等の特例」や「配偶者の税額軽減(相続税の配偶者控除)」を適用して相続税が0円になった場合は、相続税の申告が必要となりますので注意しましょう。

2015年の税制改正によって相続税の基礎控除額は引き下げ

2015年(平成27年)の税制改正によって、相続税の基礎控除額は大きく引き下げられました。

改正前の基礎控除額は「5,000万円+(1,000万円×法定相続人の数)」でしたが、改正後は「3,000万円+(600万円×法定相続人の数)」に変更されています。

国税庁の「平成27年分の相続税の申告状況について」によると、相続税の基礎控除額が引き下げられたことで、2014年分と比較して、2015年分の相続税の課税対象者は約2倍に増加しています。

相続税の基礎控除額の計算は「法定相続人の数」が重要

別項の「Step2.法定相続人を確定させる」のように、相続税の基礎控除額の計算においては、「法定相続人の数」が重要となります。

相続税の基礎控除額は「3,000万円+(600万円×法定相続人の数)」で求めるため、法定相続人の数を誤ると、その後の相続税の計算にも影響します。

法定相続人については後述していますが、誰か分からないときは、相続専門の税理士などに相談するとよいでしょう。

相続税がかかるかどうかの判断方法

相続税の基礎控除は、相続税がかかるかどうかを判断するうえで、最初の基準となります。

- Step1.相続税の課税対象となる財産を洗い出す

- Step2.法定相続人を確定させる

- Step3.相続税の基礎控除額を計算する

- Step4.課税遺産総額を計算する

課税対象となる相続財産が基礎控除額を超えなければ、相続税はかからないと判断できます。

それでは、相続税がかかるかどうかの判断方法を順を追って見ていきましょう。

Step1.相続税の課税対象となる財産を洗い出す

相続税がかかるかどうかを判断するうえで大切なのが、相続財産の把握です。

相続税を計算するためには、現金や預貯金、有価証券、土地・建物、貴金属など、被相続人が所有していたすべての財産を洗い出します。

相続財産は大きく分けて、現金や預貯金、不動産などの「プラスの財産」、借入金や未払金などの「マイナスの財産」、死亡保険金や死亡退職金などの「みなし相続財産」の3種類に分類できます。

| 不動産(土地、建物) | 宅地、畑、農地、山林、居宅、店舗など |

|---|---|

| 不動産上の権利 | 借地権、定期借地権など |

| 金融財産 | 現金、預貯金、有価証券、手形債権、株式、貸付債権、公社債 |

| 動産 | 車、家財、宝石、貴金属、書画、骨董、棚卸商品など |

| その他 | ゴルフ会員権、著作権、特許権、立竹木、営業権、漁業権 |

| 借金 | 借入金、買掛金、手形債務 |

|---|---|

| 公租公課 | 未払所得税、住民税、固定資産税 |

| 葬儀費用 | 一式 |

| その他 | 未払費用、未払利息、未払医療費、預かり敷金 |

| 生命保険金 |

|---|

| 死亡退職金 ※死亡後3年以内に支給が確定したもの |

| 弔慰金、花輪代 ※社会通念上妥当な額を上回り高額な場合 |

土地や株式などは相続税評価が必要

相続財産は、原則として被相続人が亡くなったときの時価で評価し、評価方法は財産ごとに定められています。

中でも土地の評価は、土地の形状や利用状況などによって変動するため、専門家ではない人が正確に評価することは難しいでしょう。

土地と同様に、非上場株式も相続する人と発行会社の関係や、発行会社の規模、特徴により評価方法が変わるため、税理士などの専門家に依頼することをおすすめします。

生命保険金・死亡退職金は非課税枠を超える部分が相続税の課税対象

民法上、被相続人が契約者かつ被保険者の生命保険金や死亡退職金は、受取人固有の財産であるため相続財産ではありません。

ただし、相続税法上は、みなし相続財産として相続税の課税対象となります。

なお、生命保険金や死亡退職金には非課税枠が設けられており、受取人が相続人である場合には、すべての相続人が受け取った生命保険金や死亡退職金の合計額から、それぞれ非課税限度額(500万円×法定相続人の数)を差し引くことができます。

たとえば、生命保険金が2,000万円、法定相続人が配偶者と子ども1人の場合であれば、生命保険金の非課税限度額は1,000万であるため、差額の1,000万円が相続税の課税対象となります。

相続開始前7年以内の暦年課税による贈与財産の加算漏れに注意

正味の遺産額(プラスの財産からマイナスの財産を差し引いた純財産)を計算するときは、相続または遺贈によって財産を取得した相続人等に対する相続開始前7年以内(税制改正により、2024年1月1日からは従来の相続開始前3年以内から段階的に延長されます)の暦年課税による贈与財産も加算する必要があります。

なお、持ち戻し期間の延長による納税者の事務負担の増加を考慮し、相続から4~7年前の贈与の持ち戻しには累計100万円までの非課税枠が設けられています。

相続時精算課税適用財産の加算漏れに注意

相続時精算課税制度を適用して生前贈与を受けた場合、贈与者が亡くなったときに、贈与を受けた財産を相続財産に加算する必要があります。

なお、税制改正によって、令和6年1月1日から相続時精算課税制度に年110万円の基礎控除が設けられたため、年110万円までの贈与財産は相続税の課税対象外となり、年110万円の基礎控除額を超えた金額を相続財産に加算します。

相続時精算課税適用財産を加算し忘れて、税務署から指摘を受けるケースは多いので注意しましょう。

Step2.法定相続人を確定させる

相続税がかかるかどうかを判断するうえで、法定相続人の把握も重要です。

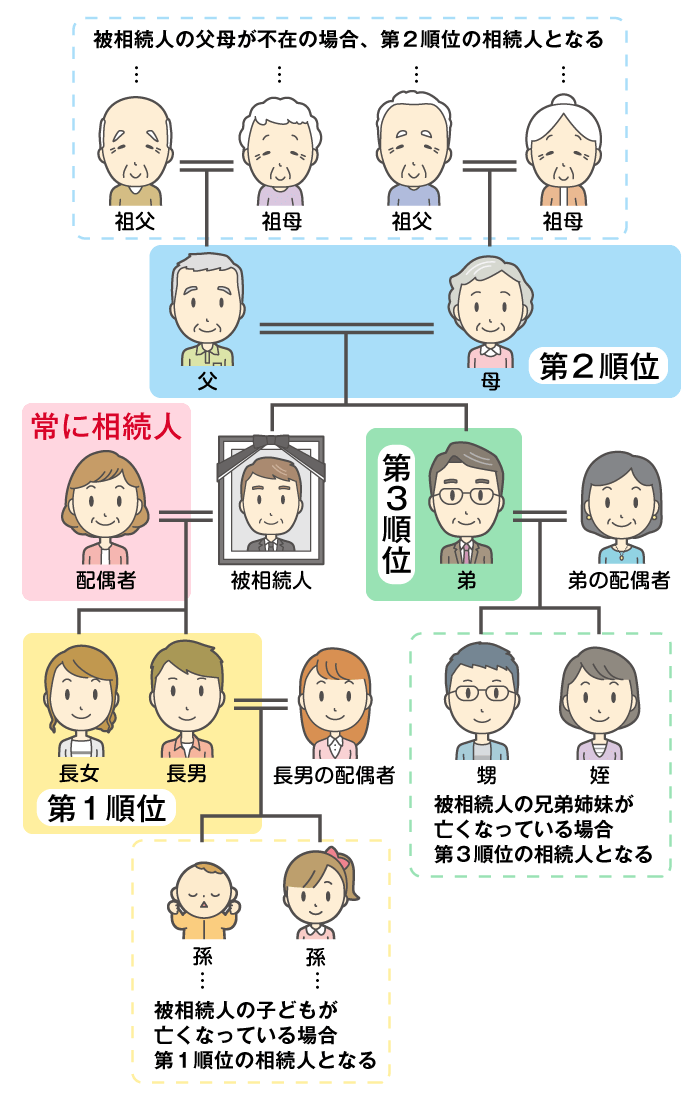

被相続人の配偶者は常に相続人となり、配偶者以外の人は以下の順序で配偶者と一緒に法定相続人となります。

配偶者以外の法定相続人になれる親族(相続順位)

- 第1順位:被相続人の子ども

- 被相続人の子どもがすでに亡くなっているときは、その子どもの直系卑属(被相続人の孫など)が相続人となります。

- 第2順位:被相続人の父母

- 被相続人の父母がすでに亡くなっているときは、被相続人の祖父母(直系尊属)が相続人となります。

- 第3順位:被相続人の兄弟姉妹

- 被相続人の兄弟姉妹がすでに亡くなっているときは、その人の子ども(被相続人の甥・姪)が相続人となります。

上位の法定相続人がいる場合は、下位の人は法定相続人にはなれません。

代襲相続が発生した場合

本来、法定相続人となる人が被相続人よりも先に亡くなっている場合には、その人の子どもに相続権が移る「代襲相続」が発生します。

たとえば、第1順位である被相続人の子どもが亡くなっている場合、その子ども(被相続人の孫)が代襲相続人となります。

なお、第1順位や第2順位の相続人がおらず、第3順位である被相続人の兄弟姉妹も亡くなっているケースでは、その兄弟姉妹の子ども(被相続人の甥・姪)が代襲相続人となります。第3順位のみ、代襲は一回だけとなります。

法定相続人に含められる養子の数には制限がある

相続税の基礎控除額を計算するときに、法定相続人の数に含められる養子の数は、制限されています。

被相続人に実子がいる場合は養子1人まで、被相続人に実子がいない場合は養子2人まで法定相続人の数に含めることができます。

なお、以下に該当する養子は、実子として取り扱われるため、すべて法定相続人の数に含まれます。

- 被相続人との特別養子縁組により被相続人の養子となっている人

- 被相続人の配偶者の連れ子で被相続人の養子となっている人

- 被相続人と配偶者の結婚前に、特別養子縁組によりその配偶者の養子となっていた人で、被相続人と配偶者の結婚後に被相続人の養子となった人

- 被相続人の実子、養子または直系卑属がすでに亡くなっているか、相続権を失ったため、その子どもなどに変わって相続人となった直系卑属(子どもや孫など)

節税目的の養子縁組と税務署が判断した場合は認められない可能性もある

平成29年1月31日の最高裁判決(平成28年(受)第1255号「養子縁組無効確認請求事件」)では、「専ら相続税の節税のために養子縁組をする場合であっても、直ちに当該養子縁組について民法802条1号にいう「当事者間に縁組をする意思がないとき」に当たるとすることはできない。」として養子縁組が認められました。

しかし、相続税法第63条では「養子の数を法定相続人の数に算入することが、相続税の負担を不当に減少させる結果となると認められる場合においては、税務署長は、その養子の数を法定相続人の数に算入しないで相続税の課税価格および相続税額を計算することができる」旨が規定されています。したがって、税務署から明らかな節税目的の養子縁組であると判断された場合、法定相続人の数に含めることが認められない可能性もあります。

相続放棄をした相続人がいる場合

民法上、相続放棄すると、初めから相続人ではなかったものとみなされます。

一方、相続税法上は、相続税の基礎控除額の計算における法定相続人の数に、相続放棄をした人も含みます。

つまり、相続放棄をした人がいる場合でも、相続税の基礎控除額の計算において法定相続人の数は変わらないため、基礎控除額に影響はありません。

法定相続人以外への遺贈があった場合の注意点

遺言書によって法定相続人以外の人が遺産を受け取っても、その受遺者は、相続税の基礎控除額の計算における法定相続人の数に含まれず、基礎控除額は変わりません。

相続人以外の人が遺贈で取得した生命保険金や死亡退職金には、非課税枠を適用できない

生命保険金や死亡退職金の非課税枠を適用できるのは、相続人(相続放棄した人や相続権を失った人は含まれません)のみです。したがって、相続人以外の人が遺贈で取得した生命保険金や死亡退職金には、非課税枠を適用できません。

Step3.相続税の基礎控除額を計算する

相続税の基礎控除額は、以下の計算式で算出します。

計算式

たとえば、法定相続人が1人の場合の基礎控除額は3,600万円、2人の場合は4,200万円、3人の場合は4,800万円となります。

| 法定相続人の数 | 相続税の基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

| 6人 | 6,600万円 |

| 7人 | 7,200万円 |

相続税の基礎控除額シミュレーション

Step4.課税遺産総額を計算する

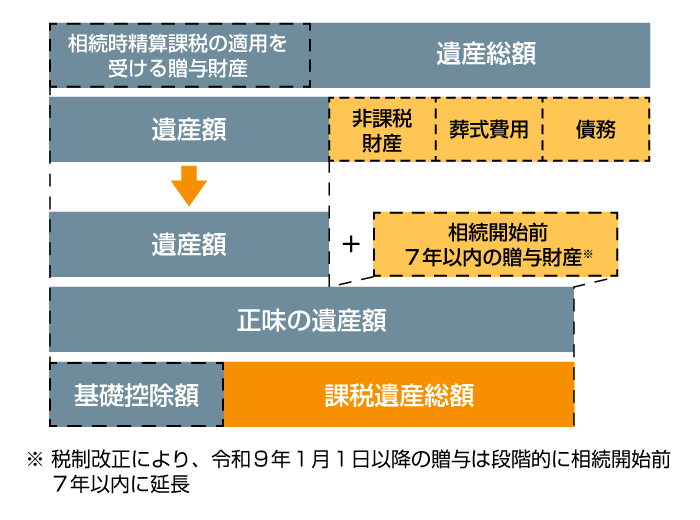

被相続人が所有していたすべての財産から、課税遺産総額を計算します。

まず、現金や預貯金、不動産などの「プラスの財産」に、みなし相続財産や相続時精算課税制度を適用した贈与財産を加算し、債務や葬式費用などの「マイナスの財産」を差し引きます。

そして、加算対象となる相続開始前7年以内(令和6年の税制改正により、暦年贈与の持ち戻し期間は3年から7年へ段階的に延長)の暦年課税による贈与財産を加算し、「正味の遺産額」を求めます。

正味の遺産額から、相続税の基礎控除額を差し引いた残額が「課税遺産総額」で、相続税の課税対象となります。つまり、正味の遺産額が基礎控除額を超えなければ、相続税はかかりません。

実際に相続税がかかるかどうかを判断してみよう

それでは、実際に相続税がかかるかどうかを判断してみましょう。

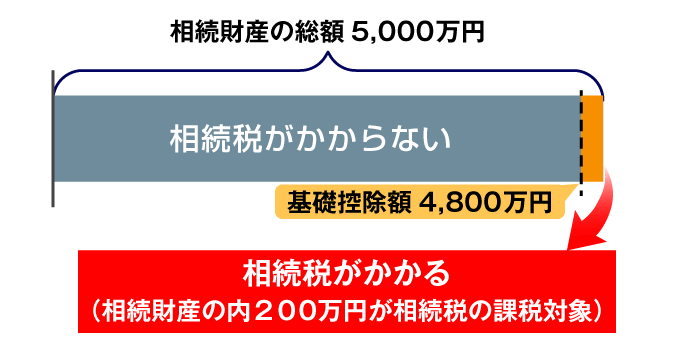

【事例1】相続税がかかる場合

まずは、相続税がかかる場合の事例を解説します。

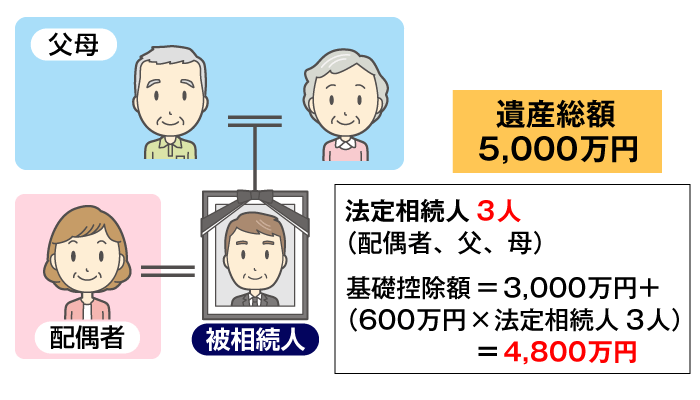

被相続人の遺産総額が5,000万円で、被相続人と配偶者の間に子どもがおらず、被相続人の父母が健在の場合の基礎控除額を計算してみましょう。

このケースでは、法定相続人は3人であるため、相続税の基礎控除額は4,800万円となります。

遺産の総額が基礎控除額を超えるため、200万円(5,000万円-4,800万円)が課税対象となります。

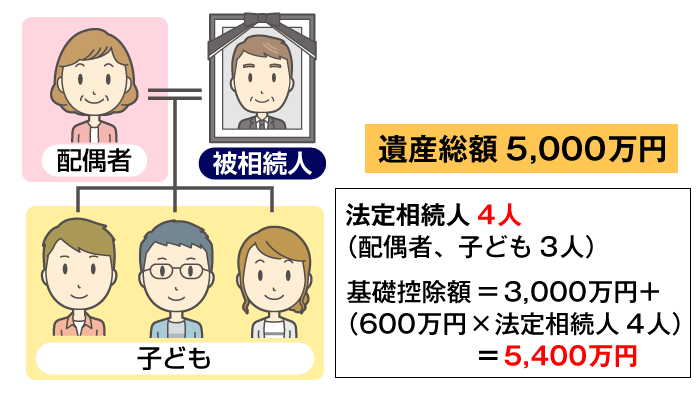

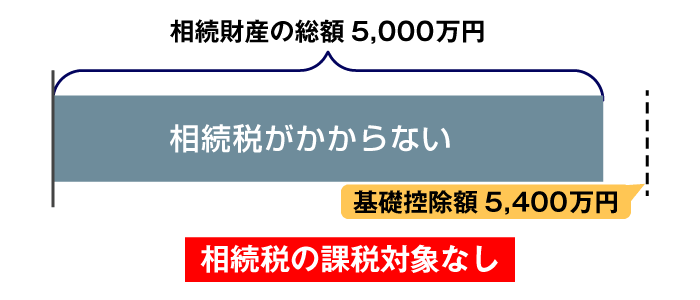

【事例2】相続税がかからない場合

次に、相続税がかからない場合の事例を解説します。

被相続人の遺産総額が5,000万円で、被相続人と配偶者との間に子どもが3人いる場合の基礎控除額を計算してみましょう。

このケースでは、法定相続人は4人であるため、相続税の基礎控除額は5,400万円となります。

遺産の総額が基礎控除額を超えないため、相続税はかからず、申告も不要です。

特例や税額控除によって相続税がかからないケースも

遺産の総額が相続税の基礎控除額を超える場合は、特例や税額控除の適用可否を検討しましょう。

特例や税額控除を適用できると大きな節税効果が見込め、相続税が0円になることもあります。

ここからは、相続税の特例や税額控除を解説します。

小規模宅地等の特例

小規模宅地等の特例とは、被相続人が所有する土地の相続税評価額を最大80%減額できる制度で、相続税の負担を大幅に軽減できます。

なお、小規模宅地等の特例の適用を受けるには、特例の適用によって相続税の納税額が0円になったとしても、相続税の申告が必要となります。申告期限までに忘れずに相続税の申告をしましょう。

また、小規模宅地等の特例の適用要件や計算方法などは複雑なため、税理士に相談することをおすすめします。

配偶者の税額軽減(相続税の配偶者控除)

配偶者の税額軽減(相続税の配偶者控除)とは、被相続人の配偶者が相続や遺贈によって取得した財産のうち、1億6,000万円または配偶者の法定相続分相当額のいずれか多い金額までは、配偶者に相続税がかからない制度です。

したがって、遺産の総額が1億6,000万円未満であれば、配偶者がすべて相続することで、相続税はかからなくなります。しかし、その後の二次相続で、税負担が大きくなる可能性が高く、配偶者が取得する財産額については慎重な検討が必要なため、税理士に相談するとよいでしょう。

また、配偶者の税額軽減の適用を受けるには、税額軽減によって相続税の納税額が0円になったとしても、相続税の申告が必要となります。

未成年者控除

相続税の未成年者控除とは、相続または遺贈によって財産を取得した法定相続人が18歳未満の場合に、その未成年者が満18歳になるまでの年数1年につき10万円で計算した額を相続税の額から差し引けます。

未成年者は成人するまでに、多額の教育費や養育費が必要となることに配慮されて設けられた制度であるため、適用要件を満たす場合は、忘れずに適用しましょう。

なお、未成年者控除を適用することによって、相続税の納税額が0円になった場合は、相続税の申告が不要となります。ただし、小規模宅地等の特例や配偶者の税額軽減なども適用している場合は、相続税の申告が必要となります。

障害者控除

相続税の障害者控除とは、相続または遺贈によって財産を取得した法定相続人が85歳未満の障害者の場合に、その障害者が満85歳になるまでの年数1年につき10万円(特別障害者の場合は20万円)で計算した額を相続税の額から差し引けます。

障害者の経済的負担を軽減し、生活を支援する目的で設けられた制度であるため、適用要件を満たす場合は、忘れずに適用しましょう。

なお、障害者控除を適用することによって、相続税の納税額が0円になった場合は、相続税の申告が不要となります。ただし、小規模宅地等の特例や配偶者の税額軽減なども適用している場合は、相続税の申告が必要となります。

贈与税額控除

「相続開始前7年以内の暦年課税による贈与財産の加算漏れに注意」で解説したように、相続または遺贈によって財産を取得した相続人等に対する相続開始前7年以内※の暦年課税による贈与財産は、相続財産に加算する必要があります。

また、「相続時精算課税適用財産の加算漏れに注意」のとおり、相続時精算課税制度を適用して生前贈与を受けた財産も、被相続人が亡くなったときに、相続財産に加算する必要があります。

これらの加算対象となる贈与財産にかかる贈与税を納めていた場合に、その贈与税を相続税から控除できる制度が「贈与税額控除」です。

これはすでに贈与税を納めていることから、贈与税と相続税が二重に課されないように配慮する目的で設けられた制度であるため、適用要件を満たす場合は、忘れずに適用しましょう。

- ※

- 令和6年の税制改正により、暦年贈与の持ち戻し期間は3年から7年へ段階的に延長

相続税に関する疑問は相続専門の税理士へ相談しよう

遺産の総額が基礎控除額を超えなければ、相続税はかかりません。

しかしながら、相続税の申告では、相続税がかかるかどうか判断に迷うケースもあります。

- 「不動産の評価方法が難しく、相続税評価額がいくらになるのか分からない」

- 「相続税の対象となる相続財産の判断が難しい」

- 「相続税の特例や税額控除を適用できるかどうか分からない」

そのような場合には、相続専門の税理士に相談するのがおすすめです。相続税がかかるかどうかの判断だけでなく、正しく相続税申告をするためのサポートなども受けられます。

VSG相続税理士法人では、無料でご相談を受け付けていますので、ぜひお気軽にお問い合わせください。