この記事でわかること

- 遺留分の割合と計算方法が具体的に理解できる

- 遺留分侵害額の計算が自分でできる

- 遺留分を考慮した遺言書の作成方法がわかる

遺言書を作成する際には、法的な効力だけでなく「遺留分」にも十分な注意が必要です。遺留分とは、一定の相続人に最低限保証されている相続分のことを指し、この権利を侵害するような内容の遺言書を作ってしまうと、後々大きなトラブルに発展する可能性があります。

とはいえ、遺言者としては、たとえば特定の子どもに多くの財産を遺したい、あるいはほとんど相続させたくないといった事情を抱えていることもあるでしょう。そうした意志を尊重しつつも、法的に問題のない遺言を作成するには、遺留分の制度を正しく理解することが欠かせません。

特に相続人が子ども2人の場合、どのような配分であれば遺留分を侵害せずに済むのか、その計算方法や基本的な考え方を知っておくことは非常に重要です。

この記事では、遺言書作成時における遺留分の注意点や、子どもが2人いるケースでの具体的な計算方法、さらに遺留分を侵害した場合に起こり得る法的な影響について、わかりやすく解説します。円満な相続を実現するためのヒントとして、ぜひ参考にしてください。

目次

遺留分とは?

遺産相続では「法定相続よりも遺言による相続を優先する」という原則があります。

遺言書があれば、その内容が法定相続分よりも優先されるのです。

ただし、それでも「遺留分」には注意しなければいけません。

たとえば遺言書の内容が遺言者の愛人や第三者に全財産を譲る、といった内容だとどうでしょうか。

本来は遺産を受け継ぐはずだった配偶者や子どもが全く受け取れないことになってしまいます。

遺言の内容によっては、配偶者や子どもの法定相続人としての権利と利益が侵されてしまう事もあるわけです。

民法では、遺族の法定相続人としての権利や利益を守るため、遺族が相続できる最低限度の相続分を保証しています。

これが「遺留分」です。

遺留分侵害額請求権を行使できる

被相続人が特定の相続人や第三者に贈与または遺贈をし、それによって相続人の遺留分が侵された場合、相続人は侵害された額を請求することができます。

この権利を「遺留分侵害額請求権」といいます。

請求相手は贈与または遺贈を受けた相手となります。

遺留分侵害額の請求対象は遺産だけに限られず、生前贈与も対象となります。

生前贈与の場合、相続開始前1年以内になされたものは自動的に請求対象に加えられます。

またそれ以前になされたものでも贈与する側と受け取る側が遺留分を侵害する事を知っていた場合は、請求対象に加えられます。

原則として遺留分は金銭で請求する

遺留分侵害額請求は、2019年7月1日施行の法改正により遺留分減殺請求から現行の名称に変更されました。

改正前は、贈与や遺贈を受けた財産そのものを請求するという現物請求が原則でした。

そのため遺留分の請求により不動産の共有状態が発生して、不動産を受け継いだ相続人が売却などを自由にできないというトラブルも生じていました。

このため改正後は、遺留分の請求は原則として金銭で請求するように一本化されています。

遺言書があっても遺言書通りの相続が行われるとは限らない

既に述べた通り、遺言書の内容は法定相続分より優先されます。

相続においては遺言者の意思が最大限尊重されているわけです。

そのため遺言者は、遺言によって自由に遺産分割の形を指定できます。

たとえば妻と子どもの法定相続分を無視して「愛人に全財産を遺贈する」とか「母校に全額を寄付する」というような指定も可能なわけです。

ただ、このような場合でも民法で規定されている遺留分に関しては、遺言書の内容に関わらず相続人が相続できます。

遺留分は遺言内容よりも優先されるからです。

また、仮に遺言者が遺言書で妻や子どもに対し「遺留分の権利は放棄するように」と求めていても、これは法的に無効です。

遺言によって相続人の遺留分の権利を奪うことはできないのです。

遺留分の放棄は、相続人本人の意思によらなければいけません。

このように遺言者の意思を尊重しつつも、生活保障の観点から遺族が最低限の相続財産を受け取れるよう保障しているのです。

遺言により遺留分が侵された場合は侵害額の請求ができる

とはいえ、遺留分を侵害する遺言書は、それゆえに自動的に無効になるわけではありません。

遺留分を侵害していてもその遺言書は有効なのです。

自分の遺留分が侵害された人は、侵害相手に対して侵害額を請求できる遺留分侵害額請求権を持つことになります。

この権利を行使するかどうかは、遺留分を侵害された人の自由で、請求するもしないも本人次第です。

請求しない場合は、遺留分を侵害した内容であっても遺言書通りに相続が行われます。

逆に請求した場合は、遺留分を侵害した金額については必ず支払わなければならず、拒否することはできません。

ただし、この遺留分侵害額請求権には時効があります。

相続開始および侵害する遺贈などがあったことを知ってから1年以内、または相続開始から10年以内に遺留分の侵害額請求をしなければ、権利は消滅します。

遺留分の割合と計算方法

では、実際のところどれくらいの遺留分が相続人に保障されているのでしょうか。

遺留分の割合は相続人が誰かということと、その組み合わせによって異なります。

計算方法は以下のようになります。

各相続人の遺留分を計算するにはまず総体的遺留分、つまり全体の遺留分を算出します。

総体的遺留分は相続人の組み合わせにより下記の通り定められています。

相続人が

- 配偶者のみ 1/2

- 配偶者と子 1/2

- 配偶者と直系尊属(父母、祖父母) 1/2

- 子のみ 1/2

- 直系尊属(父母、祖父母)のみ 1/3

- 兄弟姉妹のみ 0

これに法定相続分をかけたものが各相続人に認められる遺留分の割合となります。

それで、相続人の組み合わせと遺留分の割合をまとめると次の表になります。

| 相続人 | 遺留分 | 遺言者が自由にできる割合 |

|---|---|---|

| 配偶者のみ | 配偶者1/2 | 1/2 |

| 配偶者と子1人 | 配偶者1/4、子1/4 | 1/2 |

| 配偶者と子2人 | 配偶者2/8、子1/8、子1/8 | 1/2 |

| 配偶者と被相続人の父母 | 配偶者4/12、父1/12、母1/12 | 1/2 |

| 子1人 | 子1/2 | 1/2 |

| 子2人 | 子1/4、子1/4 | 1/2 |

| 被相続人の父母のみ | 父1/6、母1/6 | 2/3 |

| 兄弟姉妹のみ | 0 | 全部 |

遺留分は被相続人の兄弟姉妹には認められない

上記の総体的遺留分や表からわかる通り、被相続人の兄弟姉妹の遺留分はゼロです。

そのため、遺言書の内容が遺言者の兄弟姉妹の取り分がゼロであったとしても、遺留分を請求することはできません。

また相続人になれる権利を持っていても、下記に該当する人には遺留分は認められません。

相続放棄者

被相続人の一切の財産に対する相続権を放棄した人。

相続放棄を選択した場合、放棄した者は始めから相続人ではなかったものとみなされるので代襲相続もできません。

相続欠格者

詐欺や脅迫によって被相続人に遺言書を書かせたり、遺言書を故意に偽造・変造・破棄・隠匿したりして相続人としての資格を失った人。

相続廃除者

被相続人を虐待したり侮辱を与えたりして、相続の権利を奪われた人。

被相続人が家庭裁判所に申し出るか遺言にその旨を残して、裁判所に認められた場合に相続廃除となります。

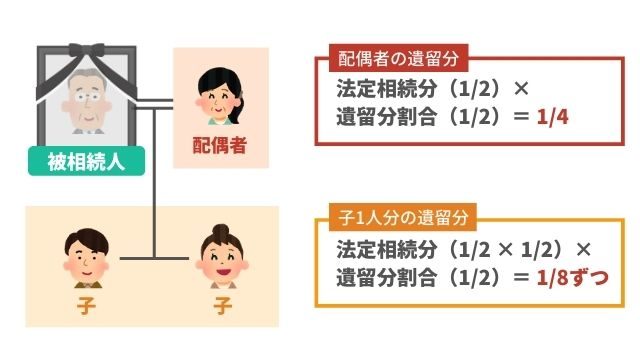

配偶者と子ども2人が相続する場合の遺留分

遺留分を計算するにはまず「遺留分算定の基礎となる財産」を算出します。

これは相続発生時の相続財産に生前贈与を加え、そこから被相続人の債務(借金)を差し引いて算出します。

計算の仕方は次のようになります。

遺留分算定の基礎となる財産=A+B-C

- A:被相続人が相続開始時に有していた財産

- B:生前贈与

- C:被相続人の債務(借金)

このうちBの生前贈与には下記のものも含まれます。

- 相続開始前1年間にされた贈与

- 贈与者と受遺者双方が遺留分を侵害すると知りながらされた贈与

- 法定相続人に対して相続開始前10年間にされた「特別受益」となる贈与

このように相続財産には、相続開始前1年間にされた贈与や遺留分を侵害するという認識がなされた贈与も含まれる点に注意が必要です。

では、下記のようなケースで遺留分がどれくらいになるのか計算していきましょう。

相続人は被相続人の配偶者(妻)と子ども2人(長男、長女)。

被相続人は「全財産を愛人に譲る」と遺言を遺したケースです。

そして、相続開始時の被相続人の財産は3,000万円、愛人への生前贈与は半年前に2,000万円、債務が1,000万円あったとします。

この場合、各相続人の遺留分はどれくらいになるのでしょうか。

算定の基礎となる財産を算出

まず、遺留分算定の基礎となる財産を算出します。

=相続開始時の財産3,000万円+生前贈与2,000万円-債務1,000万円

=4,000万円

ここで愛人への生前贈与は相続開始の半年前にされたものなので、算定基礎となる財産に加算されます。

総体的遺留分と各相続人の遺留分割合を算出

次に、総体的遺留分つまり相続人全体の遺留分を算出します。

総体的遺留分は原則として1/2、相続人が直系尊属(父母、祖父母)のみの場合は1/3、兄弟姉妹のみの場合はゼロでした。

今回のケースでは相続人が配偶者と子なので総体的遺留分は1/2となります。

さらに各相続人の法定相続分を確認します。

配偶者と子ども2人の法定相続分は下記の通りになります。

- 配偶者(妻) 1/2

- 子(長男) 1/4

- 子(長女) 1/4

そして、総体的遺留分と各相続人の法定相続分をかけて、各相続人の遺留分を算出します。

- 配偶者(妻)の遺留分=1/2×1/2=1/4

- 子(長男)の遺留分=1/2×1/4=1/8

- 子(長女)の遺留分=1/2×1/4=1/8

各相続人の遺留分額を算出

これで各相続人の遺留分の割合がわかりました。

この遺留分の割合に遺留分算定の基礎となる財産をかけることで、各相続人の遺留分額を算出することができます。

今回のケースの遺留分算定の基礎となる財産はすでに計算した通り4,000万円でした。

このため各相続人の遺留分額は次のようになります。

- 配偶者(妻)の遺留分額=4,000万円×1/4=1,000万円

- 子(長男)の遺留分額=4,000万円×1/8=500万円

- 子(長女)の遺留分額=4,000万円×1/8=500万円

配偶者と子ども2人はそれぞれ上記金額を遺留分として相続できるわけです。

各相続人の遺留分侵害額を算出

各相続人の個別的遺留分額についてはすでに計算することができました。

しかし、この金額をそのまま遺留分を侵害額として請求できるわけではありません。

各相続人が被相続人から遺贈を受けたり、生前に特別な贈与を受けたりしていたらどうでしょうか。

これらの遺贈や特別受益分は、遺留分権利者が得た利益になります。

遺留分を侵害されたとして請求に含めることはできません。

最終的に相手方に請求する遺留分侵害額は次のようになります。

遺留分侵害額=(遺留分額)―(相続によって得た財産+特別受益額)

たとえば今回のケースで、被相続人が15年前に長男に独立開業資金として500万円援助していたとします。

これは長男への特別受益となります。

この場合、各相続人の遺留分の侵害額は下記のようになります。

- 配偶者(妻)の遺留分侵害額=1,000万円-0=1,000万円

- 子(長男)の遺留分額=500万円-500万円=0円

- 子(長女)の遺留分額=500万円-0=500万円

最終的には上記金額を遺留分侵害額として請求する事になります。

遺留分侵害額請求の時効に注意

このように、遺言書では「全財産を愛人に譲る」とありましたが妻は1,000万円、長男は0円、長女は500万円を遺留分侵害額として請求できます。

相手方はこの遺留分の請求を拒むことはできません。

請求相手は遺贈などを受けた相手、今回のケースでは愛人になります。

ただし、この請求は、相続開始および遺留分を侵害する遺贈または贈与があったことを知ってから1年以内にしなければいけません。

もしくはこれらの事実を知らなくても、相続開始後10年以内に請求する必要があります。

この遺留分侵害額の請求をしないまま期限が過ぎてしまうと、遺留分の権利は放棄したものとみなされ一切の請求手続きができなくなってしまいます。

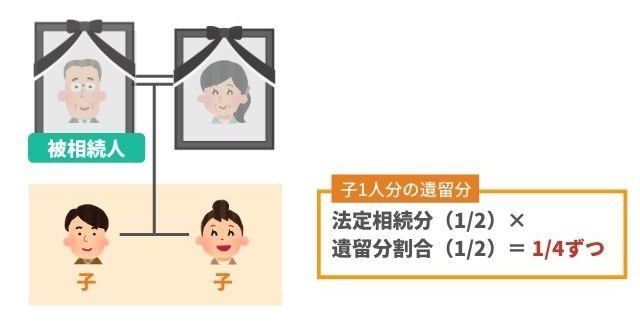

子ども2人だけが相続する場合の遺留分

もう1つ別のケースを具体的に考えてみましょう。

子ども2人だけが相続する場合です。

被相続人(父)が亡くなり法定相続人は子ども2人(長男、長女)で、遺言では「全財産を長男に相続する」ことになっていたとします。

相続開始時の被相続人の財産は3,500万円、ローンが1,000万円だったとします。

そして生前贈与はそれぞれ下記のようなものでした。

- 長男へ5年前に生前贈与500万円

- 長女へ15年前に生前贈与250万円

このようなケースで長女の遺留分はどれくらいになるでしょうか。

算定の基礎となる財産を算出

まず、遺留分算定の基礎となる財産を算出します。

=相続開始時の財産3,500万円+生前贈与500万円-債務1,000万円

=3,000万円

ここで加算されるのは長男への生前贈与500万円だけで、長女への生前贈与分250万円は加算されないのに注意してください。

これは遺留分算定の基礎となる財産に加算される生前贈与は、法定相続人に対する相続開始前10年間にされた特別受益に限られるからです。

長女への生前贈与分は15年前なので、ここでは加算されないのです。

各相続人の遺留分額を算出

次に、総体的遺留分つまり相続人全体の遺留分を算出します。

今回のケースでは相続人が子ども2人なので、総体的遺留分は1/2となります。

さらに各相続人の法定相続分を確認すると、子ども2人の法定相続分は下記の通りになります。

- 子(長男) 1/2

- 子(長女) 1/2

そして、総体的遺留分と各相続人の法定相続分をかけて各相続人の遺留分を算出します。

- 子(長男)の遺留分=1/2×1/2=1/4

- 子(長女)の遺留分=1/2×1/2=1/4

各相続人の遺留分額を算出

次に、財産価額に遺留分割合をかけて各相続人の遺留分額を算出します。

遺留分算定の基礎となる財産は3,000万円でした。

それで各相続人の遺留分額は次のようになります。

- 子(長男)の遺留分額=3,000万円×1/4=750万円

- 子(長女)の遺留分額=3,000万円×1/4=750万円

各相続人の遺留分侵害額を算出

最終的な遺留分侵害の請求額は下記で計算できます。

遺留分侵害額=(遺留分額)―(相続によって得た財産+特別受益額)

このケースでは、当然ながら全財産を相続した長男の遺留分は侵されていません。

では長女はどうでしょうか。

長女の遺留分侵害額は下記のようになります。

長女の遺留分侵害額=750万円-250万円=500万円

ここで長女が15年前に受け取った250万円の生前贈与が受領済みの利益として差し引かれているのに注意してください。

この250万円は算定基礎となる財産には加算されませんが、実際に請求する際には遺留分からは差し引かれることになります。

結果として、長女の長男に対する遺留分侵害の請求額は500万円となります。

遺言書を作成するときの注意点

ここまで見てきたとおり、遺言書を作成するときには遺留分に十分注意しなければいけません。

遺言といえども相続人の遺留分を侵すことはできないのです。

遺留分を侵害した内容の遺言を遺すこともできますが、この場合はトラブルになりやすいものです。

後々、相続人や関係者が争う原因となりかねません。

遺留分を侵害した内容の遺言書を作成すると、遺言で指定された人が他の相続人から侵害額の請求を受け、裁判沙汰などのトラブルに巻き込まれることもあります。

こうしたトラブルを避けるために以下の点に注意しましょう。

遺留分を考慮した遺言書を作成する

対策としてまず考えられるのは、各相続人に最低限、遺留分に相当する財産を相続させるような遺言内容にしておくことです。

遺留分とはそもそも法定相続人に認められている権利です。

相続分の指定は、トラブルを防ぐために遺留分を侵害しない範囲での指定に留めておいた方がよいでしょう。

付言事項で理由やメッセージを残して説得する

遺言書には付言事項といって、法的拘束力はないものの遺言者の心情やメッセージを記載することができます。

この部分になぜ遺留分を侵害する内容を記したのか、理由を記すとよいでしょう。

「長男の相続分が法定相続分より多いのはこれまで面倒をみてくれた感謝の気持ちと今後も残された妻の面倒を見てもらうためだ」といった具合です。

また「遺言者の思いをくんで、遺留分の侵害額請求は行わないで欲しい」とメッセージを残すこともできます。

法的な効果はありませんが、遺留分権者の心情に訴えかけてトラブル防止につながることが期待できます。

遺留分権者に生前贈与している場合は、そのことに言及することで理解を得られやすくなるかもしれません。

侵害額の請求を受ける順序を指定しておく

遺留分の請求の対象となる順序はまずは遺贈、次に死因贈与、そして生前贈与と民法で定められています。

この順序は遺言者の意思で変えることはできません。

それでも、同じ遺贈でも複数あった場合は、請求を受ける順序を指定しておくことで財産を守れることがあります。

また複数人に遺贈する場合、それぞれの受遺者に少しずつ請求されることを防げます。

たとえば「遺留分侵害額の請求があった場合は、まずは長男の相続分から支払うものとする」と指定することができます。

そうすることで妻への相続分を守る効果が期待できます。

まとめ

遺留分を侵した内容の遺言書はトラブルにつながりやすいので、作成時には特に注意が必要です。

また遺留分の計算方法は複雑なので安易な気持ちで遺言書を作成すると思わぬトラブルを引き起こしてしまうこともあります。

相続人間での争いや裁判を引き起こしてしまうこともあります。

そのため、遺留分には十分注意して遺言書を作成するようにおすすめします。

遺言書を作成する際に遺留分が気になる場合は、相続に強い弁護士に相談するようになさってください。

そうすることで、遺言者の意思を最大限反映しつつもトラブルを防止できる遺言書を作成することができます。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。