この記事でわかること

- 遺留分侵害額請求について理解できる

- 遺留分侵害額請求をめぐるトラブル事例がわかる

- 遺留分侵害額請求の対策がわかる

これから遺言書を作成する人や、相続の手続きをする人に知っておいてもらいたいのが、遺留分侵害額請求です。

相続のトラブルは多いですが、その予防の方法のひとつに、遺言書の作成があります。

遺言書により、遺言者は誰に、何を、どのくらい財産を分け与えるかを自由に決めることができます。

しかし、その内容に相続人が不平不満を抱いたら、遺言のとおりに財産は相続されません。

ここでは、遺留分、遺留分侵害額請求について解説し、トラブル回避のための対策について紹介します。

遺留分とは?

遺留分とは、法律で定められた相続人の権利を守るためのものです。

本来受け取れるはずの相続財産を、遺言によって受け取れない場合に、一定の割合の相続財産を受け取ることが保障されているものです。

この保障されている最低限の取り分のことを、遺留分といいます。

遺留分を侵害された場合、他の相続人や、受遺者に対して、遺留分の侵害額を請求することができます。

例えば、妻子に知らせていない内縁の妻がいるとします。

遺言書で「全財産を内縁の妻に遺贈する」という遺言があった場合、遺言書のとおり、内縁の妻が全財産を取得します。

そうなると、妻子が相続できる財産はありませんので、当然、妻子からは不満が出るでしょう。

そこで、遺留分という権利が保障されているのです。

このケースだと、妻子は相続財産の2分の1が遺留分として、相続できるはずの財産になります。

妻子は内縁の妻に相続財産の2分の1相当の金銭の支払いを請求できます。

遺留分が認められる人とその割合

遺留分は相続人のすべてに認められた権利ではありません。

遺留分の割合も、法定相続分とは異なります。

遺留分が認められる人、遺留分の割合について解説し、最後に遺留分の計算方法を説明します。

遺留分が認められる人

遺留分を有する相続人は、配偶者、子供や孫などの直系卑属、両親の直系尊属です。

法定相続人であっても、兄弟姉妹に遺留分はありません。

相続欠格者、相続を廃除された人、相続を放棄した人は、相続の権利がないため、遺留分もありません。

子の代襲相続人も遺留分の対象となります。

相続欠格、相続廃除は代襲相続が認められていますので、これらの相続人も遺留分の対象です。

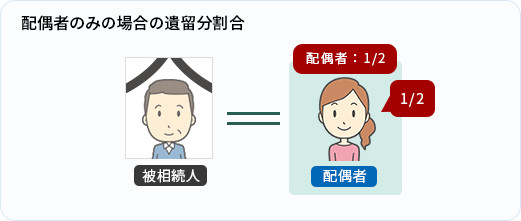

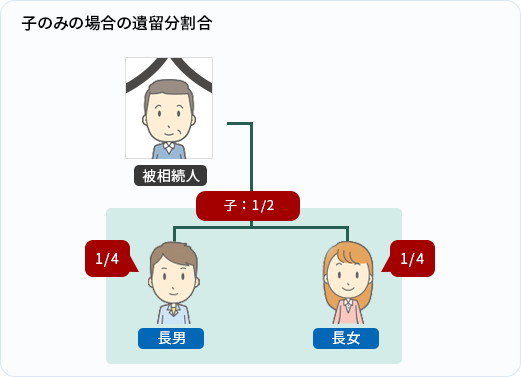

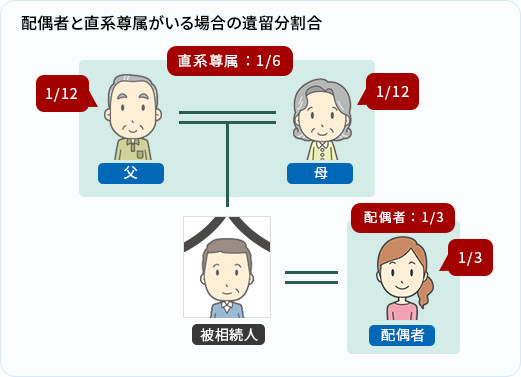

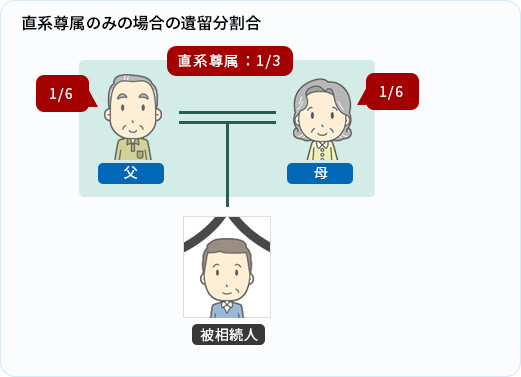

遺留分の割合

遺留分の割合は、被相続人との関係や人数によって変わります。

遺留分の割合について、下の表にまとめました。

| 相続人 | 遺留分 |

|---|---|

| 配偶者のみ | 1/2 |

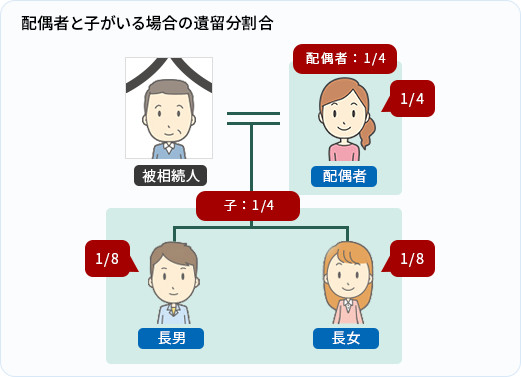

| 配偶者と子 | 配偶者:1/4、子:1/4 |

| 子のみ | 子:1/2 |

| 配偶者と直系尊属 | 配偶者:1/3、直径尊属:1/6 |

| 直系尊属のみ | 直系尊属:1/3 |

子や、直系尊属が複数人いる場合は、相続と同様、その人数で案分します。

先程の事例をみると、妻子の遺留分は2分の1と説明しましたが、詳しく見ると、妻4分の1、子4分の1という割合になります。

子が仮に2名いれば、4分の1を等分しますので、それぞれ8分の1となります。

遺留分の計算方法

事例を参考に遺留分の計算の方法を説明します。

相続財産の総額が9,000万円とし、相続人は妻と2名の子の計3名とします。

遺言どおりの相続では、9,000万円を内縁の妻が取得することになります。

遺留分侵害額請求があった場合のそれぞれの請求できる財産を計算します。

相続人の遺留分は、妻が相続財産の4分の1、子がそれぞれ8分の1となります。

金額にすると、妻が2,250万円、子がそれぞれ1,125万円です。

これによって、内縁の妻は4,500万円を取得することになります。

| 遺言のとおり相続した場合 | 遺留分侵害額請求があった場合 | |

|---|---|---|

| 妻 | 0円 | 22,500,000円 |

| 子 | 0円 | 11,250,000円 |

| 子 | 0円 | 11,250,000円 |

| 内縁の妻 | 90,000,000円 | 45,000,000円 |

妻の遺留分

| 90,000,000円 | × | 1/4 | = | 22,500,000円 |

| 相続財産の総額 | 妻の遺留分割合 | 遺留分 |

子の遺留分(一人あたり)

| 90,000,000円 | × | 1/8 | = | 11,250,000円 |

| 相続財産の総額 | 子の遺留分割合 (一人あたり) |

遺留分 |

遺言書の内容と遺留分侵害額請求の関係

遺言書は、遺言者は誰に、何を、どのくらい財産を分け与えるかを自由に決め、それを書面に起こしたものです。

法定相続分や遺留分を侵害していたからといって、遺言が無効になることはありません。

しかし、たとえ遺言書に問題がなくて、遺言が法的効力を持っていても、遺留分の権利が優先です。

あくまで遺留分は、権利を保障するものですので、権利を行使しないと、遺言のとおりの財産の配分になってしまいます。

この遺留分の権利を行使することを、「遺留分侵害額請求」といいます。

遺留分減殺請求との違い

遺留分減殺請求という言葉を聞いたことがあると思います。

遺留分についての権利の行使であることは同じですが、2019年の民法改正により、遺留分侵害額請求となりました。

遺留分減殺請求は、遺贈や相続を受けた人に対し、遺留分の財産の返還を請求するものでした。

遺贈や相続で取得した財産そのものを遺留分に応じた持分を取得しなければなりません。例えば不動産であれば、相当の共有持分を取得することになります。

請求された人から金銭で清算することを提案することはできますが、請求する側から金銭を求めることはできませんでした。

遺留分侵害額請求の方法

遺留分侵害額請求は必ずしも裁判所へ訴える必要はありません。

相手に遺留分の侵害額を請求する旨を伝えると、その時点で効力を発生します。

口頭では証拠の問題がありますが、そのまま相手が応じてくれれば、支払いが終われば、それだけで済みます。

しかし、相手が拒否するようであれば、法的な手段をとる必要があります。

実務としては、内容証明郵便で遺留分侵害額請求の遺志を相手に伝えます。

遺留分がなくなるケース

相続人の権利として守られている遺留分ですが、遺留分がなくなるケースがいくつかありますので、説明します。

遺留分の放棄

遺留分の放棄とは、遺留分の権利を放棄するものです。

相続人の自らの意思で、遺留分の放棄をするもので、被相続人の生前の手続きと、相続発生後の手続きが異なります。

ただし、遺留分を放棄しても相続の放棄をしたことにはなりません。

遺留分を放棄した人でも、相続が開始すれば相続人であることに変わりはありません。

遺留分は、あくまで最低限保障される権利です。

相続の放棄は他の相続人の相続できる財産は増えますが、遺留分の放棄によって、他の相続人の遺留分が増えることはありません。

被相続人の生前に手続きする場合

被相続人の生前の手続きは、相続人により、被相続人の住所地の管轄の家庭裁判所で遺留分放棄許可の審判申立を行います。

ただし、許可には以下の条件があります。

- 本人の意思であること

- 放棄する客観的な理由があること

- 放棄する遺留分と同等の代償があること

たとえば、生前贈与で相当の資産をもらったから、という理由で申立てを行うことが考えられます。

基本的には、生前の遺留分放棄の撤回はできませんが、裁判所へ申立て、許可が得られれば可能です。

相続発生後に手続きする場合

相続発生後は、手続きの必要はありません。

権利を行使しない、つまり、遺留分侵害額請求をしなければ、遺留分の放棄になります。

推定相続人の廃除(相続廃除)

遺留分云々の前に、推定相続人を相続人として廃除してしまうことができます。

遺留分は相続人としての権利ですので、相続人として、その権利を失えば、遺留分の権利も失います。

推定相続人の廃除に同様の制度に相続欠格があります。

相続欠格とは、相続において不正を行った相続人の権利を失うもので、推定相続人の廃除同様、遺留分も失います。

ただし、相続欠格は被相続人の意思で行われるものではないので、推定相続人の廃除とは意味合いが異なります。

被相続人の生前に手続きする(生前廃除)場合

被相続人の生前の手続きは、被相続人の住所地の管轄の家庭裁判所で推定相続人の廃除の審判申立てを行います。

推定相続人の廃除は、次の要件を満たす必要があります。

- 推定相続人が被相続人に対して虐待があった

- 推定相続人が被相続人に対して重大な侮辱を加えた

- 推定相続人がその他の著しい非行があった

具体的には、暴力や暴言の虐待、多額借金を負わせた、罪を犯した、などの理由で廃除が認められています。

相続発生後に手続きする(遺言廃除)場合

相続発生後は、遺言により廃除することができます。

相続人の廃除は民法で定められた遺言書の効力のひとつで、生前廃除同様、家庭裁判所に申立てを行います。

もちろん、遺言者が申立てることはできませんので、遺言執行者が行わなければなりません。

遺言で相続人を廃除する場合は、遺言で遺言執行者を指定しておくとよいでしょう。

(参考文例)

遺 言 書

遺言者○○○○は、次のとおり遺言する。

第1条 遺言者は、遺言者の次男○○○○(○○年○○月○○日)を下記の原因により、相続人から廃除する。

記

廃除の原因:・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

令和○○年○○月○○日

○○県○○市○○町○丁目○番○号

遺言者 ○○○○ 印

消滅時効

遺留分は、相続人の権利ですので、行使しなければ、消滅します。

遺留分の請求権は、相続の開始か、遺贈分を失したことを知った時から、1年が経過すると、時効により消滅します。

遺贈分を失したと知った時について説明します。

相続の開始、つまり被相続人が亡くなったことを故意に知らされないことも考えられます。

それから、公正証書遺言は、相続の開始をもって法的効力をもつため、そのまま相続の手続きが行えます。

ですので、相続で自分の権利が侵害されたと気づかないまま、相続の手続きが終わることもあります。

相続の開始から1年以上経ってから、遺留分を失したと知り、それから遺留分侵害額請求しようにもできないことになります。

ですから、相続の開始から1年過ぎていても、遺贈分を失したと知った時から、消滅時効がカウントされます。

除斥期間

遺留分の請求権は、除斥期間といって、相続開始から10年が経過すると、権利が消滅します。

除籍期間は、権利の消滅という意味では、消滅時効と同じですが、少しニュアンスが異なるものです。

消滅時効は説明したとおり、権利行使が可能となった時からカウントしますが、除斥期間は権利発生を起点とします。

遺留分をめぐるトラブル事例

遺留分をめぐるトラブルは実際に多いです。

事例としていくつか紹介します。

遺贈する場合

事例

父の死後、遺言があることを母から聞き、中身を読んでみたら、次のとおりであった。

第2条 遺言者は、その有する預金2分の1を、妻○○(○○年○○月○○日)に相続させ、残りの2分の1を宗教法人○○○○○に遺贈する。

母への相続は承知するとして、生前、宗教○○○○○に崇拝していたことは知っていたが、預金の半分を宗教法人○○○○○に遺贈するのは、納得できない。兄弟姉妹で話し合い、母からも同意を得て、遺留分侵害額請求することを決めた。

相続で相続人以外に財産を分け与えることを、遺贈といいます。

法定相続人ではないがとてもお世話になった人、例えば、近所の人、甥、姪、内縁の妻などは、財産を相続することはできません。

また、遺贈は法人への寄付ということもできます。

生前の感謝の気持ちを、遺贈として、また、法人への将来への期待を込めて、寄付することは、素晴らしいことです。

しかし、相続人にしてみれば、相続できる財産がその分減るわけですから、相当の理解がなければ、同意は得られません。

生前贈与があった場合

事例

父の死後、遺言があることを母から聞き、中身を読んでみたら、次のとおりであった。

遺 言 書

遺言者○○○○は、次のとおり遺言する。

第1条 遺言者は、その有する預金のすべてを、妻○○(○○年○○月○○日)及び長男○○(○○年○○月○○日)に対し、それぞれ2分の1の割合で相続させる。

第2条 遺言者は、前条の預金を除く遺言者の有する不動産を含む一切の財産を、長男○○(○○年○○月○○日)に相続させる。

弟は、自分の相続財産がないのは不当だとして、遺留分侵害請求をすると言ってきた。母は、弟には住宅購入資金として、生前贈与があったはずだというが、1年以上前のことだから、相続財産には該当しないと言い張っている。

相続人A に生前贈与をしたため、相続人Bに全財産を相続させる場合、相続人Aは相続財産がありません。

相続人Aが、生前贈与を相続財産とみなしていなければ、この遺言には納得しないでしょう。

子供に住宅取得のための資金を提供した、事業承継で株式とともに会社を引き継いだ、などは生前贈与になります。

生前贈与があった場合の、相続財産の計算の仕方を説明します。

事例から、預金5,000万円、不動産が土地家屋合わせて2,000万円、住宅資金として生前贈与の額3,000万円とします。

遺言者が亡くなった時点の資産額が7,000万円で、生前贈与あった3,000万円を相続財産に加えますので、相続財産1億円になり、妻4,500万円、長男2,500万円、次男3,000万円が相続した財産になります。

相続財産1億円のうち、次男の遺留分は相続財産の8分の1になりますので、1,250万円になります。

事例では、遺留分は侵害されていないことになります。

寄与があった場合

寄与とは、看護介護の生活、もしくは事業や財産の管理運営に特別な貢献のあったことを意味します。

他の相続人よりも、寄与があった場合、財産の取得分を増やすことができるものです。

遺留分とは意味合いが違いますが、法改正により、特別寄与者が認められることになりました。

特別の寄与とは、相続人でない親族が被相続人に寄与があった場合に、相続人に寄与に応じた金銭を請求できるものです。

遺言書で遺留分に関する対策を

遺言書で遺留分に関する対策をたてることはできます。

ここでは遺言書で遺留分に関する対策を、参考文例とともに紹介します。

ただし、説明したとおり、遺言内容よりも、遺留分侵害額請求権が優先となりますので、相続人の判断に委ねられます。

遺留分侵害額請求をする財産を指定する

遺留分侵害額請求があることを想定して、遺言書で遺留分侵害額請求をする財産を指定することができます。

例えば、妻に住宅の土地家屋を相続させたい場合は、長男が相続する他の財産から、遺留分侵害額請求することを遺言書に定めます。

(参考文例)

遺 言 書

遺言者○○○○は、次のとおり遺言する。

第1条 遺言者は、その有する預金のすべてを、妻○○(○○年○○月○○日)及び長男○○(○○年○○月○○日)に対し、それぞれ2分の1の割合で相続させる。

第2条 遺言者は、前条の預金を除く遺言者の有する不動産を含む一切の財産を、妻○○(○○年○○月○○日)に相続させる。

第3条 遺言者は、遺留分侵害額請求は、長男に相続させる財産からすべきものと定める。

令和○○年○○月○○日

○○県○○市○○町○丁目○番○号

遺言者 ○○○○ 印

付言事項で理由を記載する

付言事項で、遺言の内容を説明することができます。

遺言では、「○○を○○に相続させる」としか記載されていません。

どういう理由で相続させるかもわからずに、相続人は納得できないでしょう。

そこで、付言事項でその理由について説明することができます。

理由が分かれば、相続人の理解も得られやすくなるでしょう。

(参考文例)

遺 言 書

遺言者○○○○は、次のとおり遺言する。

第1条 遺言者は、その有する預金のすべてを、妻○○(○○年○○月○○日)及び長男○○(○○年○○月○○日)に対し、それぞれ2分の1の割合で相続させる。

第2条 遺言者は、前条の預金を除く遺言者の有する不動産を含む一切の財産を、長男○○(○○年○○月○○日)に相続させる。

(付言事項)

長男○○は、母さんのことをよろしく頼みます。次男○○には、住宅取得の資金として、○○○○万円を贈与しています。それを踏まええての遺言の内容にしました。遺留分を請求することのないよう、兄弟なかよくしてください。

令和○○年○○月○○日

○○県○○市○○町○丁目○番○号

遺言者 ○○○○ 印

生前に相続人全員で協議する

もしも生前に遺言の内容を明らかにすることに問題がなければ、相続人全員で協議することもできます。

遺言の内容を伝え、相続人全員で話し合い、同意が得られれば、亡くなってから相続で揉める心配はありません。

遺言者に直接、遺言書の意図を確認できるのは、相続人にとっても納得できるものです。

遺言執行者に弁護士や司法書士を選任する

遺言執行者は、遺言の内容を実現するために相続の手続きを行う人です。

預金の解約や、不動産の移転登記などの手続きを進めます。

遺言執行者が相続人であると、他の相続人も感情的になりやすいです。

第三者として、法律の専門家が手続きするとなれば、他の相続人も安心して任せられるものです。

ですので、遺言執行者に弁護士や司法書士を選任しておくのも対策として有効です。

その他、遺言書を作成する際の参考文例を「遺言書の書き方・文例・見本・サンプル集」にたくさん掲載していますので、参考にしてみてください。

まとめ

遺留分と遺留分侵害額請求について解説しました。

遺留分は、相続人の権利ですので、遺言の内容に納得できれば問題ありません。

権利を侵害されたとして、行使するわけです。

遺留分を踏まえて、遺言の内容を考えるだけで、相続のトラブルは減らすことができるかもしれません。

相続専門税理士の無料相談をご利用ください

ご家族の相続は突然起こり、何から手をつけていいか分からない方がほとんどです。相続税についてはとくに複雑で、どう進めればいいのか? 税務署に目をつけられてしまうのか? 疑問や不安が山ほど出てくると思います。

我々VSG相続税理士法人は、相続人の皆さまのお悩みについて平日夜21時まで、土日祝も休まず無料相談を受け付けております。

具体的なご相談は無料面談にて対応します。弊社にてお手伝いできることがある場合は、その場でお見積り書をお渡ししますので、持ち帰ってじっくりとご検討ください。

対応エリアは全国で、オフィスは東京、埼玉、千葉、横浜、名古屋、大阪、神戸、福岡の主要駅前に構えております。ぜひお気軽にお問い合わせください。