この記事でわかること

- 遺贈とは何か、遺贈と相続の違い

- 遺贈の種類(包括遺贈・特定遺贈)

- 遺贈で注意すべきポイント

被相続人(亡くなった人)の財産を引き継ぐ方法の一つとして、「遺贈」という選択肢があります。相続というと、法定相続人で遺産を分ける法定相続が知られていますが、近年は少子高齢化や核家族化が進んでいる背景もあり、法定相続人がいないケースも少なくありません。そのような場合に活用されている遺産を引き継ぐ方法が「遺贈」です。

この記事では、遺贈とは何か、遺贈の種類や相続との違い、遺贈で注意すべきポイントを解説します。

目次

【相続との違い】遺贈とは?税金2割加算や遺留分への注意点もわかりやすく解説

動画の要約「遺贈」と「相続」の法律上の違いや、包括遺贈と特定遺贈に潜むリスク、さらに相続税2割加算や遺留分請求を防ぐためのポイントについてわかりやすく解説しています。

遺贈とは

遺贈(いぞう)とは、遺言によって被相続人の財産の一部もしくはすべてを引き継ぐことをいいます。

近年、「遺贈」の認知度は高まっており、公益財団法人 日本財団が2023年に公表した調査内容によると、調査対象となる60~79歳の男女2,000人のうち、遺贈という言葉を聞いたことがある人が全体の約半数、遺贈に関心を持っている人が全体の4人に1人となっています。

ここでは、遺贈とはどのような制度なのか、内容や遺贈にかかる税金について詳しく解説します。

遺贈は法定相続人以外の人にも財産を引き継げる

遺贈については、民法第964条(包括遺贈及び特定遺贈)で定められています。

包括遺贈及び特定遺贈(条文)

- 遺言者は、包括又は特定の名義で、その財産の全部又は一部を処分することができる。

遺贈の大きなメリットは、財産の受取人として法定相続人以外の第三者や団体を指定できる点です。身寄りがなく法定相続人(民法で定められた被相続人の財産を引き継ぐ権利のある人)がいない場合や、法定相続人以外の人に財産を引き継ぎたい場合などに利用されています。

遺贈が用いられる一例として、以下のようなケースが挙げられます。

- 孫に全財産を渡したい

- 生前に親身に介護してくれたホームヘルパーに財産を残したい

- 内縁の妻に財産を渡したい

遺贈で発生する税金は相続税

相続が発生すると、遺産を受け取った人には税金を支払う義務が生じます。遺贈に関しても、通常の相続と同様に受遺者(遺贈によって財産を受け取る人)に相続税の納付義務が生じます。

遺贈には「包括遺贈」と「特定遺贈」の2種類がある

遺贈には、「包括遺贈」と「特定遺贈」の2種類があります。どちらの方法で遺贈するかによって、受遺者や法定相続人にさまざまな影響があるため、それぞれの遺贈方法を正しく理解しておくことが大切です。

包括遺贈の概要と注意点

包括遺贈とは、遺言書で財産の全部または一部の割合のみを指定して遺贈する方法です。

遺言書には「自分の財産を友人Aと団体Bに2分の1ずつ遺贈する」「全財産の40%を孫に、30%を兄に、30%を妹に遺贈する」などのように書きます。

遺贈する財産の割合のみを指定するため、場合によっては不動産のような分割が難しい財産を共有で所有することになり、後にトラブルになる恐れがあります。包括遺贈は引き継ぐ財産が特定されていないため、受遺者は遺産分割協議に参加する必要があります。

なお、包括遺贈のメリットは、万が一、相続が発生した後に特定の財産が消失していることが判明しても、指定されているのは財産の割合のみであるため、取得できる財産の割合に変化が生じないことです。

たとえば、特定遺贈のように「現金を」と財産の内容に指定がある場合、相続発生時までに被相続人が現金を使い切っていると、その遺産を引き継ぐことはできません。一方、包括遺贈では、財産の内容を問わず、遺言書で指定されている割合分を取得できます。

包括遺贈のメリットは、デメリットにも成り得るため注意が必要です。プラスの財産のみであれば問題ありませんが、債務や連帯保証人の立場といったマイナスの財産がある場合、それらも引き継がなければならない点には注意が必要です。

マイナスの財産を引き継ぎたくない場合は、包括遺贈の放棄という選択肢があります。包括遺贈を放棄する際は、遺贈があったことを知ったときから3カ月以内に、被相続人の最後の住所地を管轄する家庭裁判所に申述書を提出します。

特定遺贈の概要と注意点

特定遺贈とは、遺言書で財産の内容と割合を具体的に指定して遺贈する方法です。

遺言書には「現金150万円をホームヘルパーAに遺贈する」「〇〇銀行の口座の預金をすべて孫に遺贈する」などのように書きます。

特定遺贈では、受遺者が引き継ぐ財産が具体的に指定されており、負債などマイナスの財産が指定されていない限り、受遺者に引き継がれることはありません。

なお、特定遺贈で法定相続人以外に不動産を引き継ぐ場合は、不動産取得税がかかりますので注意が必要です。

遺贈と相続の違い

遺贈と相続はどちらも遺産を引き継ぐ方法ですが、「財産を引き継ぐ人」と「相続税の計算方法」に大きな違いがあります。遺言書を作成するときは、遺贈と相続の違いをしっかりと把握した上で遺言内容を決める必要があります。

財産を引き継ぐ人の違い

遺贈と相続では、「財産を引き継ぐ人」に違いがあります。

遺贈では、法定相続人以外のあらゆる個人や団体にも財産を引き継ぐことができます。一方、相続は民法で定められる範囲、すなわち法定相続人が財産を引き継ぐことになります。

相続では、被相続人の配偶者は常に相続人となります。配偶者とは、婚姻の届け出をしている妻や夫のことを指し、内縁関係にある人は対象外です。

相続における法定相続人の範囲と順位は、以下のように定められています。

- 【第1順位】被相続人の子ども

- 被相続人の子どもが相続開始前に亡くなっている場合、子どもの直系卑属(子どもや孫など)が相続人になります。被相続人の前妻の子どもや、認知された非嫡出子(婚外子)も第1順位となります。

- 【第2順位】被相続人の直系尊属(父母や祖父母など)

- 被相続人の父母が相続開始前に亡くなっている場合、祖父母が相続人になります。第2順位の人は、第1順位の人がいないときに相続人になります。

- 【第3順位】被相続人の兄弟姉妹

- 第1順位の人も第2順位の人もいない場合は、被相続人の兄弟姉妹が相続人になります。相続開始前に兄弟姉妹が亡くなっている場合は、その人の子ども(甥や姪)が相続人になります。

相続税の計算方法の違い

遺贈と相続では、「相続税の計算方法」にも違いがあります。

受遺者は相続税の基礎控除額の計算に含めない

基本的に、相続税は遺産が多ければ多いほど高額になります。

しかし、必ずしも相続税がかかるわけではありません。

相続税を計算する際は、遺産から非課税財産や葬式費用、債務、相続税の基礎控除額を差し引くことができます。よって、実際に課税対象となる遺産は、相続する遺産よりも少なくなります。

相続税の非課税枠である「相続税の基礎控除額」は、以下の式で計算できます。

相続税の基礎控除額の計算式

被相続人の養子は、相続税の基礎控除額の計算において、被相続人に実子がいる場合は1人まで、実子がいない場合は2人まで法定相続人の数に含められます。

以下の事例で、相続税額を計算してみましょう。

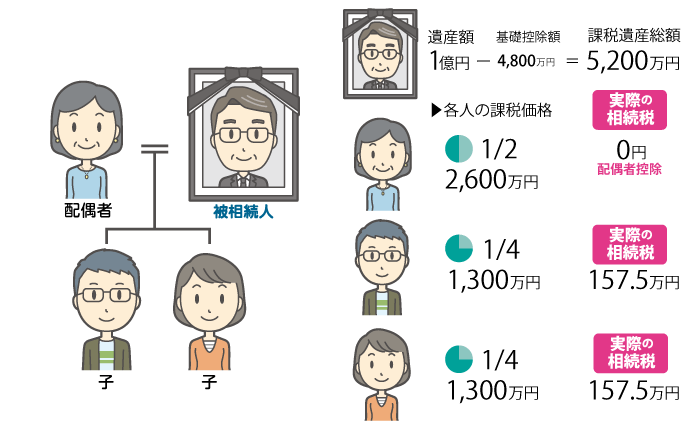

正味の遺産額が1億円で、配偶者と子ども2人が法定相続分を相続するケース

- 相続税の基礎控除額は、3,000万円+(600万円×3人)=4,800万円

課税遺産総額は、1億円-4,800万円=5,200万円 - 課税遺産総額を法定相続分に従って取得したものと仮定すると、配偶者2,600万円(1/2)、子1,300万円ずつ(1/4ずつ)

- 相続税の総額は、配偶者340万円、子ども145万円ずつ、合計630万円となる

- 実際に財産を取得した割合で按分すると、各相続人の相続税額は、配偶者0円(配偶者の税額軽減による)、子ども630万円×1/4=157万5,000円となる

上記のケースでは、被相続人の配偶者と子ども2人は法定相続人であるため、相続税の基礎控除額の計算において、法定相続人の数にカウントされます。

なお、遺産を配偶者と子どもへの相続だけでなく、孫にも遺贈したとしても、孫は法定相続人ではないため、相続税の基礎控除額の計算における法定相続人の数に孫を含めることはできず、一家の相続税の総額は上記のケースと同じとなります。

相続税の2割加算が適用されることも

以下に当てはまる人は、相続税の2割加算の対象になります。

相続税の2割加算の対象者

- 被相続人の配偶者や父母、子ども以外の人(被相続人の兄弟姉妹や甥、姪、第三者)

- 孫(被相続人の養子として相続人になっているものの、代襲相続人になっていない孫を含む)

※例外として、相続開始前に被相続人の子どもが死亡して代襲相続人になっている孫は2割加算の対象となりません。

2割加算の対象者には、「通常の計算で算出された相続税額×20%」の税額が加算されます。

以下で、孫に遺贈する場合の相続税額を計算してみましょう。

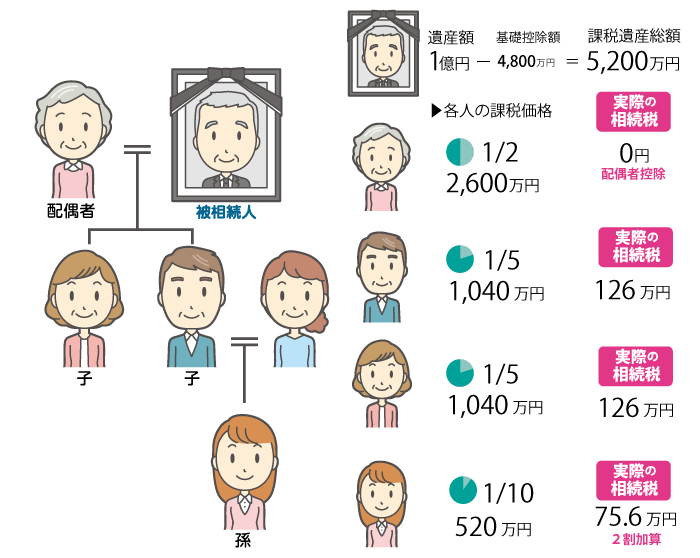

正味の遺産額が1億円で、配偶者が1/2、子2人が1/5ずつ、孫1人が1/10を取得するケース

- 相続税の基礎控除額は、3,000万円+(600万円×3人)=4,800万円

課税遺産総額は、1億円-4,800万円=5,200万円 - 課税遺産総額を法定相続分に従って取得したものと仮定すると、配偶者2,600万円(1/2)、子ども1,300万円(1/4)ずつとなる

- 相続税の総額は、配偶者340万円、子ども145万円ずつ、合計630万円となる

- 実際に財産を取得した割合で按分すると、各相続人の相続税額は、配偶者0円(配偶者の税額軽減による)、子ども630万円×1/5=126万円、孫63万円となる

- 孫は2割加算が適用されるため、63万円×1.2=75万6,000円が実際の納付税額となる

法定相続人が18歳未満の未成年の場合や85歳未満の障害者である場合は、相続税から所定の金額を差し引く「未成年控除」や「障害者控除」を適用できます。

なお、これらの控除を受けるには、法定相続人であることが要件の一つとなります。したがって、法定相続人ではない孫に遺贈する場合、このような税額控除を適用できません。

遺贈に関して注意したいポイント

遺贈を行う場合は、遺留分の侵害や遺言書での相続人同士のトラブルに注意しなければなりません。以下で詳しく解説します。

遺贈するときは遺留分を侵害しないように気をつける

遺留分とは、法律上定められた最低限相続できる割合のことです。遺留分は兄弟姉妹以外の法定相続人に認められています。

たとえ被相続人が遺言書を残していたとしても、遺留分を奪うことはできません。遺贈によって遺留分が侵害されている場合、相続人は「遺留分侵害額請求」を行うことができます。

法定相続人に認められている遺留分は、以下のとおりです。

| 相続人 | 遺留分 |

|---|---|

| 配偶者のみ | 1/2 |

| 子どものみ | 1/2 |

| 父母のみ | 1/3 |

| 兄弟姉妹のみ | なし |

| 配偶者と子ども | 1/4ずつ |

| 配偶者と父母 | 配偶者:1/3、父母:1/6 |

| 配偶者と兄弟姉妹 | 配偶者:1/2、兄弟姉妹:なし |

遺留分を侵害された相続人と受遺者との間でトラブルに発展する可能性もあるため、遺贈の際は遺留分を侵害しないように注意しましょう。

不動産の遺贈では不動産取得税や登録免許税がかかることも

法定相続人以外の人が不動産を遺贈された場合、相続税のほかに不動産取得税・登録免許税がかかる可能性があります。

不動産取得税

不動産取得税とは、不動産を取得したときにかかる税金です。

包括遺贈の場合は、不動産取得税はかかりません。

一方、特定遺贈の場合は、不動産を法定相続人以外に遺贈すると不動産取得税の課税対象となりますので注意が必要です。

不動産取得税は、以下の計算式で算出されます。

不動産取得税の計算式

固定資産税評価額×税率

不動産取得税の税率は、土地や家屋(住宅)の場合は3%、家屋(住宅以外)の場合は4%です。

登録免許税

登録免許税は、不動産の名義変更をする際にかかる税金です。

特定遺贈、包括遺贈、いずれの場合も、登録免許税がかかります。

登録免許税の計算式

固定資産税評価額×税率

登録免許税の税率は、相続の場合は0.4%、相続人以外の人に対する遺贈の場合は2%です。

特に特定遺贈の場合、法定相続人ではない受遺者は不動産取得税と登録免許税を負担することになるため、注意が必要です。

遺贈寄付について

財産は、個人だけではなく、法人・団体にも遺贈することができます。

遺言によって法人・団体に遺贈することを「遺贈寄付」といいます。

遺贈寄付をした財産は、相続税の控除対象に含まれます。

現金や不動産のほか、生命保険信託などを利用して生命保険金や死亡退職金といった「みなし相続財産」も遺贈寄付することができます。

遺贈寄付を受けた法人・団体には、原則として相続税は発生しません。

相続税はあくまでも個人に対して課税される税金です。

また、公益性の高い税制優遇団体に遺贈寄付した場合は、被相続人の準確定申告をすることで所得税の寄付金控除を受けることができます。

なお、遺贈寄付を受けた法人は、原則として法人税の課税対象となります。ただし、非営利型法人である公益法人や認定NPO法人などは、遺贈寄付を受けても収益事業にあたらないため、法人税は課税されません。

なお、特定遺贈によって法人に不動産や有価証券を遺贈する場合、相続開始日に法人へ譲渡したとみなされ、含み益に対して「みなし譲渡所得税」が発生することがあります。

この場合、不動産や有価証券の相続開始日の時価で譲渡所得税を計算し、準確定申告および納税の手続きをしなければなりません。

寄付をしたのに税金がかかる事態を避けるため、不動産等を寄付しようと考えている方は、「みなし譲渡所得税」の対策も必要です。

遺贈寄付は、遺産を通して社会貢献ができる制度です。

思い入れのある地域や分野を支援できるよう、遺産の活用先を検討するとよいでしょう。

遺贈に関する疑問は税理士に相談しよう

この記事では、遺贈とは何か、遺贈の種類や相続との違い、注意点を解説しました。

遺贈は、法定相続人ではない人にも財産を引き継ぐことができる制度で、被相続人の希望にかなった財産の承継をするのに最適です。

しかし、遺贈するときは受遺者に相続税がかかること、被相続人との関係性によっては2割加算が適用されること、法定相続人の遺留分を侵害するとトラブルのもととなることなどを考慮した上で、慎重に検討する必要があります。

実際の相続では、複数の相続人が関係するケースも少なくないため、相続税の計算が複雑な場合があります。

また、遺言書の作成には民法で定められた守るべきルールがあり、要件を満たしていない場合は遺言書が無効となることもあります。相続税の負担を考慮した有効な遺言書を作成するためには、専門知識のある税理士に相談するのがおすすめです。