記事の要約

- 延滞税は納期限翌日から完納日まで日割り計算。申告済みでも納付遅れで発生

- 2026年税率は年2.8%・年9.1%の2段階。毎年変動のため国税庁で要確認

- 期限後申告・修正申告は早期対応を。延納・物納も検討し負担最小化へ

「相続税の申告期限を過ぎてしまった……」

「申告はしたものの、後から財産が見つかって納税額が足りなかった……」

相続の手続きで慌ただしい中、このような状況に直面し、「延滞税がいくらかかるのか」「今から何をすべきか」と不安を感じている方も多いでしょう。

この記事では、「相続税 延滞税」をテーマに、延滞税が発生するタイミング(いつから)・税率・計算方法・支払いを抑えるための対処法まで、初めての方にも分かりやすく整理して解説します。読み終えるころには、延滞税の概算と、ペナルティを最小化するための次の一手が明確になります。

なお、VSG相続税理士法人では、相続税の延滞税や相続税申告に関する初回相談を無料で承っています。

「相続税の延滞税がいつから発生するのか知りたい」「自分のケースの延滞税を具体的な金額で試算したい」「納付が難しく、延納・物納などの選択肢を整理したい」といったご相談にも対応していますので、気になる点があればお気軽にお問い合わせください。

目次

結論|相続税の延滞税はいつから?税率は?いくら増える?(2026年版)

まず、いちばん知りたい結論から整理します。

- いつから発生する?

- 相続税の延滞税は、原則として「法定納期限の翌日」から「完納日」まで、遅れた日数に応じて発生します。

- 税率は?(2026年)

- 延滞税の税率は2段階です。納期限の翌日から2カ月以内は年2.8%、2カ月を超えると年9.1%に上がります※。

- いくら増える?

- 延滞税は、納税額と遅延日数で変わります。たとえば、納税額100万円を30日遅れて納付した場合、延滞税は2,300円(年2.8%で計算し、100円未満を切り捨て)です。日数が長引くほど延滞税は増えるため、1日でも早く納付することで負担を抑えられます。

- ※

- 税率は年によって変わるため、最新情報は国税庁で確認してください。

3分で確認|あなたの「納期限」と延滞税が発生する3パターン

延滞税を正しく理解するには、まず「本来、いつまでに納付すべきだったのか(納期限)」を押さえることが大切です。延滞税は、納期限を過ぎた「翌日」から発生するため、起点を取り違えると金額もズレてしまいます。

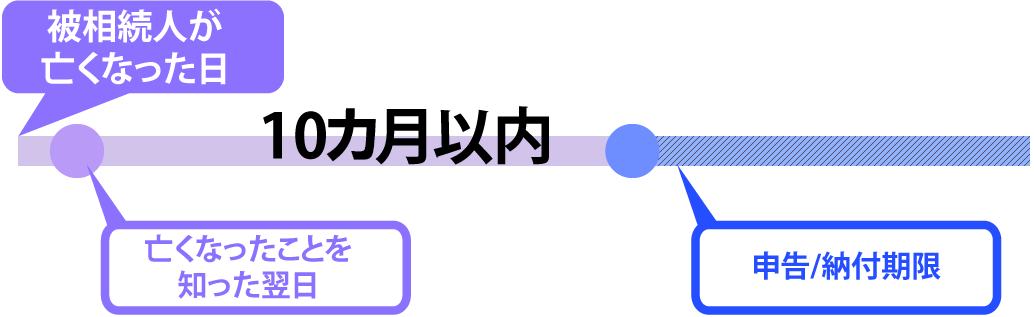

相続税の申告・納付期限は「被相続人が亡くなったことを知った日の翌日から10カ月」です。この期限を1日でも過ぎると、延滞税がかかります。

たとえば、被相続人が4月10日に亡くなり、相続人が当日に亡くなったことを知った場合、翌日4月11日から10カ月後にあたる翌年2月10日が相続税の申告・納付期限になります(申告・納付期限が土曜日・日曜日・祝日などの場合は、その翌日が期限です)。

一方で、遠方に住んでいたり疎遠だったりして、亡くなったことをしばらく経ってから知るケースもあります。この場合は、葬儀の案内や相続財産の遺産分割協議を行う旨の通知を受けた日の翌日から、相続税の申告・納付期限の日数計算が開始されることになります。

なお、相続税の申告書は、複数の相続人が連名で最も申告期限が早い人に合わせる形で提出するのが一般的です。

延滞税が発生しやすい典型パターン

延滞税が発生しやすい典型パターンは、次の3つです。

- パターン1:期限後申告

- 申告期限までに、相続税の申告も納付も行わなかったケースです。

- パターン2:修正申告

- 期限内に申告・納付はしたものの、計算ミスや後から財産が見つかったことなどで、本来より少なく申告していたケースです。不足分を追加で納付することになります。

- パターン3:更正・決定

- 税務調査などで申告漏れや計算誤りを指摘され、税務署の処分(更正・決定)により、追加の納税が必要になったケースです。

| 期限後申告 | 延滞税・無申告加算税がかかる |

|---|---|

| 修正申告 | 延滞税・過少申告加算税がかかる |

| 税務署の処分(更正・決定) | 延滞税・過少申告加算税(または重加算税)がかかる |

| 訂正申告 (申告期限内) |

期限内に相続税の納付もしていれば、延滞税・加算税はかからない |

ご自身の状況が、どのパターンに当てはまるか確認できたでしょうか。該当する場合は、延滞税に加えて「加算税」(無申告加算税・過少申告加算税など)が課されることもあります。次の章では、延滞税と加算税の違いを整理し、それぞれがどのような条件で発生するのかを分かりやすく解説します。

相続税のペナルティ4種類と発生条件(延滞税/無申告/過少/重加算)

相続税の申告・納付が遅れたり、申告内容に誤りがあったりすると、追加で「ペナルティ(附帯税)」が発生することがあります。ペナルティは大きく分けて、次の2系統です。

- 延滞税:相続税の納付が遅れたことに対して、原則として法定納期限の翌日から完納日までの日数に応じて計算される「利息」に相当する税金

- 加算税:期限内に申告しなかった、申告額が少なかった、悪質な隠蔽・仮装があったなどの場合に、本税に上乗せして課される行政上の制裁

加算税には、状況に応じて「無申告加算税」「過少申告加算税」「重加算税」の3種類があります。順番に見ていきましょう。

延滞税|法定納期限までに相続税を納付していない場合

相続税の法定納期限は、「被相続人が亡くなったことを知った日の翌日から10カ月」です。この期限までに相続税を納付していない場合、延滞税が課されます。延滞税は、法定納期限の翌日から完納日までの遅れた日数に応じて計算されます。

相続税は、原則として現金で一括納付となります。納付が遅れるほど延滞税は増えるため、納付できる分は早めに納めることが重要です。なお、納付だけでなく申告も期限を過ぎている場合は、延滞税とは別に無申告加算税がかかる可能性があります。

ポイントは「申告が済んでいるかどうか」ではなく、納付が遅れているかどうかです。たとえば、遺産の大半が不動産で現預金が少なく、納税資金の準備が間に合わないケースもあります。このような場合は、相続税を分割で納める「延納」や、一定の要件のもと現金の代わりに相続財産で納める「物納」を検討できる可能性があります。

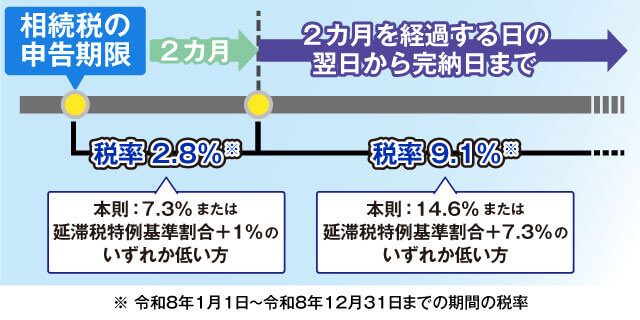

2026年の延滞税率

期限内に申告している場合、納期限は「法定納期限」です。したがって、法定納期限の翌日から2カ月を経過する日までの期間は年2.8%※、2カ月を経過した日以後は年9.1%※となります。

- ※

- 令和8年1月1日から令和8年12月31日までの税率

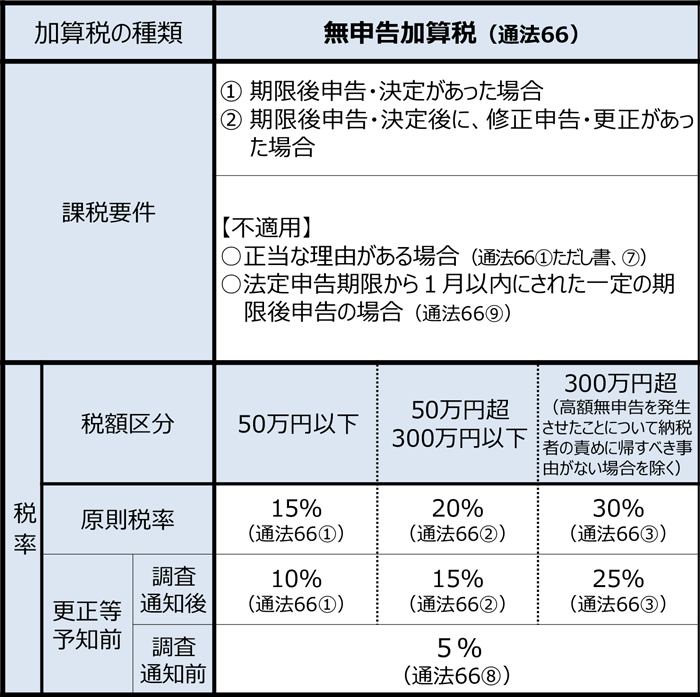

無申告加算税|期限内に相続税申告をしなかった場合

無申告加算税は、申告期限までに相続税の申告をしなかった場合に課される加算税です。

加算税の概要

引用元 財務省

申告漏れに気づいたら、できるだけ早く申告に動くことが重要です。

税率は、いつ申告したか(税務調査の事前通知の前か後か、調査を受けた後か)によって変わります。代表的には次のとおりです。

- 税務調査の事前通知の前に自主的に期限後申告をした場合:税率5%に軽減

- 税務調査の事前通知の後に期限後申告をした場合(調査による更正を予知する前の期限後申告):税率10%(50万円超300万円以下の部分は15%、300万円超の部分は25%)

- 税務調査を受けた後に期限後申告をした場合:税率15%(50万円超300万円以下の部分は20%、300万円超の部分は30%)

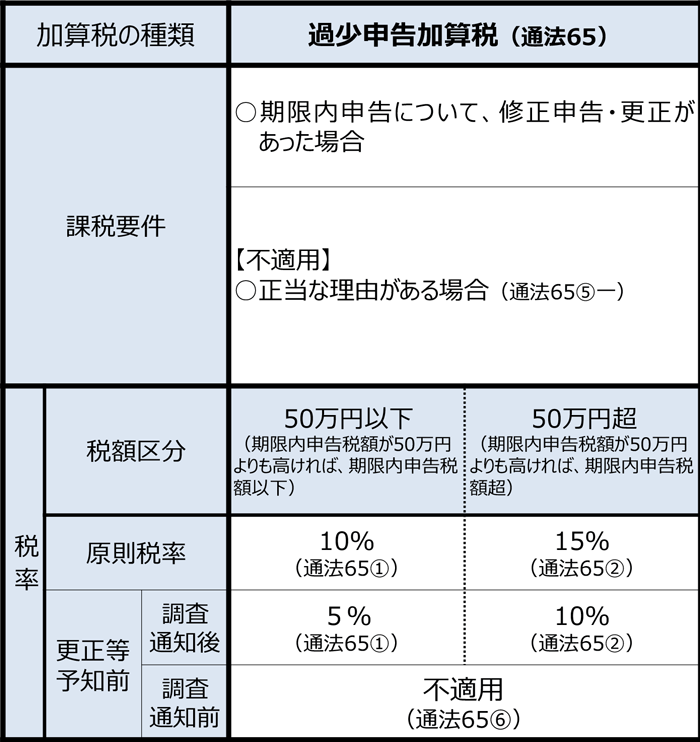

過少申告加算税|本来の税額より少なく申告した場合

過少申告加算税は、相続税の申告で納めた税額が、本来納めるべき税額より少なかった場合に課される加算税です。

加算税の概要

引用元 財務省

過少申告加算税は、いつ修正申告をするか(税務調査の事前通知の前か後か、調査を受けた後か)によって、課税の有無や税率が変わります。

- 税務調査の事前通知の前に自主的に修正申告をした場合:過少申告加算税はかからない

- 税務調査の事前通知の後に修正申告をした場合(調査による更正を予知する前の修正申告):税率5%(または10%※)

- 税務調査を受けた後に修正申告をした場合(調査による更正を予知した修正申告):税率10%(または15%※)

- ※

- 追加で納める税額のうち、「期限内申告税額」と「50万円」のいずれか多い金額を超える部分

このように、税務調査の事前通知の前に自主的に修正申告をすれば、過少申告加算税がかからないため、申告内容の誤りに気づいたら、速やかに修正申告を行いましょう。

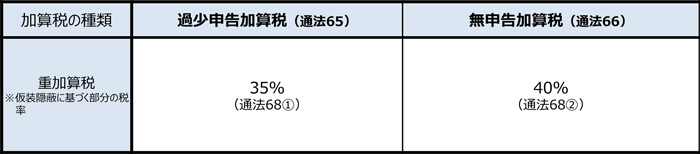

重加算税|申告内容を隠蔽・仮装した場合

重加算税とは、財産を故意に隠したり、書類を偽造・改ざんしたりして課税を免れようとするなど、悪質な「隠蔽・仮装」があった場合に課される、最も重い加算税です。

加算税の概要

引用元 財務省

- 過少申告の場合:過少申告加算税に代えて35%

- 無申告の場合:無申告加算税に代えて40%

また、過去5年以内に無申告加算税または重加算税を課されたことがある場合は、さらに税率が10%加算されます。

財産隠しや意図的な過少申告などの不正は、結果として本来の税額以上の重い金銭的負担を招くため、絶対に避けましょう。

相続税の延滞税の計算方法と税率

ここからは、延滞税の具体的な計算方法を解説します。ご自身の状況に当てはめて「いくら増えるか」を概算できるようにしていきましょう。

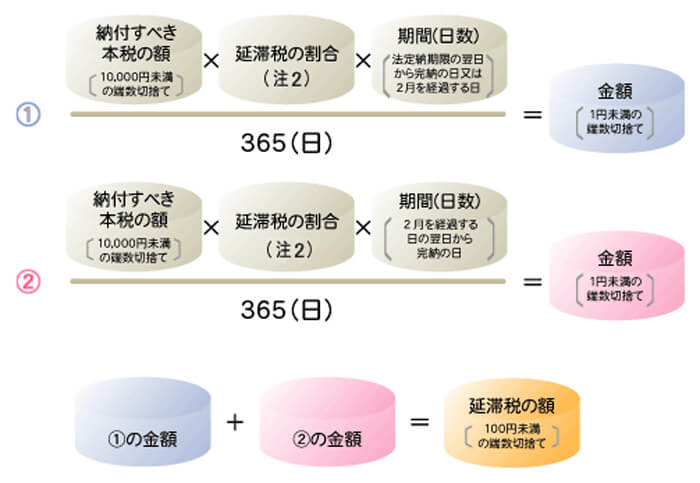

延滞税の計算式

延滞税は、次の式で算出します。

延滞税の計算方法

引用元 国税庁

なお、計算後の延滞税には端数処理があります。

- 延滞税の額に100円未満の端数がある場合は、切り捨てて納付

- 延滞税の額が1,000円未満の場合は、納付不要

延滞税の税率(2026年はいくら?/国税庁で確認する方法)

延滞税の税率は、遅延期間によって2段階に分かれています。

令和8年1月1日から令和8年12月31日までの期間の税率は次のとおりです。

- 納期限までの期間および納期限の翌日から2カ月を経過する日までは:年2.8%

- 納期限の翌日から2カ月を経過した日以後:年9.1%

- 期限内に申告した場合:法定納期限(被相続人が亡くなったことを知った日の翌日から10カ月)

- 期限後申告または修正申告の場合:申告書を提出した日

- 更正・決定の場合:更正通知書を発した日から1カ月後の日

- ※

- 税率は毎年見直されるため、最新の税率は国税庁のホームページを確認してください。

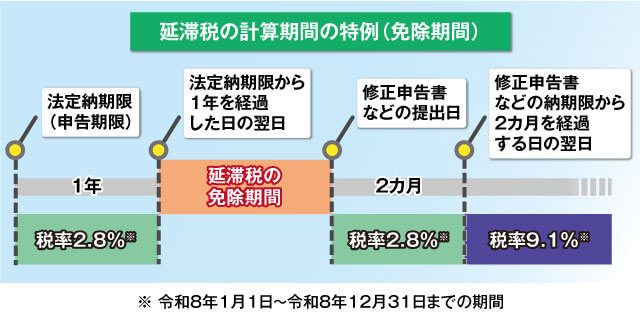

延滞税の計算期間の特例(免除期間)

延滞税には、一定の要件を満たす場合に「計算期間に含めない期間(いわゆる免除期間)」が設けられています。

まず、期限内に相続税の申告書を提出した後、法定申告期限から1年を経過してから修正申告または更正の請求をする場合、法定納期限から1年を経過した日の翌日から「修正申告書を提出した日」または「更正通知書を発した日」までの期間は、延滞税の計算期間に含まれません。

そのため、期限内申告をした後に3年後に修正申告を行ったとしても、延滞税は「1年分」にとどまります。

ただし、重加算税が課される場合には、延滞税の計算期間の特例(免除期間)は適用されません。

同様に、期限後申告書を提出した後、1年を経過してから修正申告または更正の請求をする場合も、期限後申告書の提出後1年を経過した日の翌日から「修正申告書を提出した日」または「更正通知書を発した日」までの期間は、延滞税の計算期間に含まれません。

なお、修正申告によって新たに納める相続税は、「修正申告書を提出する日」が納期限となります。「修正申告書を提出する日」までに納付しないと、納期限の翌日から延滞税が発生します。税率は、納期限の翌日から2カ月を経過する日までは年2.8%、納期限から2カ月を経過する日の翌日から完納日までは年9.1%ですので注意しましょう。

【具体例】7日・30日・90日・180日の計算(早見表つき)

納税額100万円の場合に、遅延日数ごとの延滞税を試算してみます。

- ※

- 「2カ月を経過する日まで」は暦で判定され、納期限の日付によって日数が変わります。ここでは便宜上「2カ月 = 61日」として計算します。

| 日数 | 計算式 | 納税額 |

|---|---|---|

| 7日 | 100万円 × 2.8% × 7日 ÷ 365日 ≒ 536円 | 536円 → 0円(1,000円未満のため納付不要) |

| 30日(約1カ月) | 100万円 × 2.8% × 30日 ÷ 365日 ≒ 2,301円 | 2,301円 → 2,300円 |

| 90日(約3カ月) | (100万円 × 2.8% × 61日 ÷ 365日) + (100万円 × 9.1% × 29日 ÷ 365日)≒ 11,909円 | 11,909円 → 11,900円 |

| 180日(約6カ月) | (100万円 × 2.8% × 61日 ÷ 365日) + (100万円 × 9.1% × 119日 ÷ 365日)≒ 34,347円 | 34,347円 → 34,300円 |

- ※

- 税率は2026年(年2.8%/年9.1%)

- ※

- 計算結果の100円未満は切り捨て

さらに、具体的な日付(暦)を使って延滞税を計算してみましょう。

事例

納付すべき本税300万円を90日延滞した場合の延滞税

- 納付すべき本税の額:300万円

- 法定納期限:令和8年4月30日

- 完納した日:令和8年7月29日

- 延滞日数:90日

延滞税は暦に従って日数を数え、税率が切り替わる「2カ月」を境に計算を分けます。

この事例では、法定納期限の翌日から2カ月を経過する日まで(5月1日~6月30日)が61日、2カ月を経過する日の翌日から完納日まで(7月1日~7月29日)が29日です。

延滞税の計算式

(2)2カ月を経過する日の翌日から完納日まで:(300万円 × 9.1% × 29日)÷ 365日 ≒ 21,690円(1円未満の端数切り捨て)

(1)+(2):14,038円 + 21,690円 = 35,728円

延滞税:35,700円(100円未満の端数切り捨て)

特に、法定納期限から2カ月を経過する日の翌日から、延滞税の税率が高くなるため注意しましょう。

【状況別】申告遅れ・間違いの対処法(期限後/修正/更正・決定)

ご自身の状況によって、いま取るべき行動は変わります。ここでは、よくある3つのケースに分けて、延滞税や加算税をできるだけ抑えるためのポイントを整理します。

相続税の申告期限を過ぎた場合(期限後申告)

相続税の申告期限を過ぎて「期限後申告」をした場合、法定納期限の翌日から完納日までの「延滞税」および「無申告加算税」がかかります。

期限後申告では、延滞税の計算上の納期限は「申告書を提出した日」となります。

そのため、申告期限を過ぎていることに気づいた時点でできるだけ早く「期限後申告」を行い、納付できる分は先に納付することが、負担を抑える近道です。

さらに、税務署からの調査の事前通知を受ける前に自主的に申告すれば、無申告加算税が軽減されます。ペナルティを最小限にするためにも、「気づいた時点で出す」が基本です。

相続税の申告内容を間違えた場合(修正申告/訂正申告)

期限内に申告・納付をしたものの、後から計算ミスや財産の見落としに気づいた場合は「修正申告」を行います。不足分を追加で納付することになり、その不足分については法定納期限の翌日から完納日までの「延滞税」および「過少申告加算税」が発生します。

ただし、税務調査の事前通知の前に自主的に修正申告をすれば、過少申告加算税はかかりません。申告内容の誤りに気づいたら、速やかに修正申告をしましょう。

一方、申告期限内に申告内容を修正する「訂正申告」の場合は、期限内に納付も済んでいれば、延滞税や過少申告加算税はかかりません。

なお、修正申告によって新たに納める税額については、延滞税の計算上の納期限は「修正申告書を提出した日」となります。

税務調査で更正・決定の処分を受けた場合

税務調査で更正・決定の処分を受け、追加納税が必要になった場合も、法定納期限の翌日から完納日までの「延滞税」が発生します。加算税も含めて負担が大きくなりやすいのが特徴です。

この場合、延滞税の計算上の納期限は「更正決定等通知書を発した日から1カ月後の日」となります。

したがって、次の期間は年2.8%※の延滞税がかかります。

- 法定納期限の翌日から、納期限(更正決定等通知書を発した日から1カ月後の日)まで

- 納期限の翌日から2カ月を経過する日まで

そして、納期限の翌日から2カ月を経過した日以後は、年9.1%※の延滞税となります。

- ※

- 令和8年1月1日から令和8年12月31日までの税率

参考更正・決定の処分

更正処分とは、相続税の申告書が提出されている場合に、税務調査によって申告内容の誤りがあるとして処分されることです。

一方、決定処分とは、相続税の申告書が提出されていない場合に、税務調査によって納税義務があるとして処分されることです。

ここまで進むと追加負担が大きくなりやすいのが現実です。だからこそ、期限後申告や修正申告が必要だと分かった時点で、できるだけ早く対応することが重要です。

延滞税・加算税の免除・軽減措置(計算期間の特例/加算税軽減/災害等)

延滞税や加算税は「必ず全額払うしかない」と思われがちですが、一定の条件を満たすと、軽減されたり、延滞税の計算対象期間から外れたりする場合があります。ここでは、代表的な3つのポイントを整理します。

自主的な申告による加算税の軽減

加算税は、税務署からの調査の事前通知を受ける前に自主的に申告・修正することで、軽減されたり、かからなくなったりすることがあります。ペナルティを抑えるうえで、最も現実的で効果が出やすい対策です。

- 法定申告期限から1カ月以内にされた一定の期限後申告であれば、無申告加算税がかからない

- 税務調査の事前通知を受ける前に自主的に期限後申告をすれば、無申告加算税が軽減される

- 税務調査の事前通知を受ける前に自主的に修正申告をすれば、過少申告加算税はかからない

なお、無申告加算税や過少申告加算税は、税務調査の事前通知を受けた後や、税務調査による更正が見込まれる段階で申告した場合など、申告のタイミングによって税率が変わります。迷う場合は早めに確認しましょう。

災害等による免除・猶予の特例

災害などの「やむを得ない理由」がある場合は、申告・納付期限が延長される、または納付が猶予される特例が用意されています。

たとえば、大規模な自然災害で被災し、手続き自体が困難になった場合などが典型です。

一方で、「遺産分割協議が長引いた」といった事情は、この理由には当たらないため注意が必要です。

- ※

- 適用の可否は個別事情によって異なるため、該当しそうな場合は国税庁や税務署の案内を確認してください。

延滞税1,000円未満は納付不要

延滞税は、計算結果に端数処理があります。

- 延滞税の額に100円未満の端数がある場合は、切り捨てて納付

- 延滞税の額が1,000円未満の場合は、納付不要

なお、延滞税の計算に用いる「本税の額」が10,000円未満であれば、延滞税はかかりません。また、本税の額が10,000円以上の場合は、10,000円未満の端数を切り捨てた金額をもとに延滞税を計算します。

相続人が複数いる場合|連帯納付義務と延滞税

相続人が複数いる場合、延滞税そのものよりも「誰が負担するのか」「誰に請求が来るのか」で揉めやすくなります。相続税には、相続人同士に連帯して納付する義務が定められているため、状況によっては思わぬ形で督促を受けることもあります。トラブルを避けるために、最低限押さえておきたいポイントを整理します。

誰が払う?通知が来る?

相続税には「連帯納付義務」というルールがあります。これは、相続人のうち誰かが相続税を納付しない場合に、税務署が他の相続人に対して不足分の納付を求められる仕組みです。延滞税も同様に、未納が生じれば他の相続人にも負担が及ぶ可能性があります。

そのため、「自分の分は払ったはずなのに、他の相続人の未納が原因で督促が届いた」ということも起こり得ます。相続人が複数いるときは、各自の負担額と納付状況を共有し、未納が出ないよう早めに確認しておくとよいでしょう。

立替えた人が損しないために|「誰がいくら負担したか」を残して、後で精算する

他の相続人の分を立て替えて支払った場合、本来の負担者に対して立替分を請求することができます(求償権)。ただし、口約束だけだと「いくら立て替えたのか」「誰の負担分だったのか」で認識がずれやすく、後から揉める原因になります。

トラブルを避けるためには、次の3点を記録として残しておくのが効果的です。

- 誰が、いつ、いくら納付したか(納付書控え・振込記録など)

- そのうち、誰の負担分を立て替えたのか(内訳)

- 後日どう精算するか(返済時期や方法、分割の有無など)

「負担割合・立替額・精算方法」などを明確にし、書面で共有しておくと安心です。

トラブル回避チェックリスト

- 各相続人の納税額(負担すべき金額)と負担割合を整理できていますか?

- 誰が代表して申告・納付手続きを進めるか決まっていますか?

- 各相続人が、期限までに納税資金を準備できる見込みはありますか?

- 申告・納付の期限を全員で共有できていますか?

- 万一、誰かが払えない場合の対応(立替・延納の検討など)を事前に話し合っていますか?

遺産分割がまとまらない/相続税が払えないときはどうする?

申告が遅れてしまう背景には、「遺産分割協議がまとまらない」「納税資金が足りない」といった事情がよくあります。ただし、相続税の申告・納付には期限があるため、状況に応じて先にできる手続きを進め、延滞税や加算税をできるだけ抑えることが重要です。ここでは代表的な対処法を整理します。

申告期限に間に合わないとき|まず「未分割」で申告・納付して、後から修正申告で調整する

遺産分割協議が申告期限までにまとまらない場合でも、申告を先延ばしにするのは得策ではありません。申告が遅れるほど、延滞税が増えたり、加算税が課されたりするリスクが高まるためです。

このような場合は、いったん法定相続分で分割したものとして申告する「未分割申告」を行い、納税を済ませるのが基本の対応になります。その後、遺産分割が確定した時点で、内容に応じて次の手続きで税額を調整します。

- 税額が増える場合:修正申告(不足分を追加で納付)

- 税額が減る場合:更正の請求(納め過ぎ分の還付を求める)

この流れを取ることで、無申告加算税のリスクを下げ、延滞税も最小限に抑えやすくなります。

相続税が払えないときの選択肢|延納・物納・納税猶予の違い

相続税は原則として現金で一括納付となるため、納税資金の準備が難しい場合でも、条件を満たせば国の制度を利用できる可能性があります。代表的なのが「延納」「物納」「納税猶予」です。

- 延納

- 一定の要件を満たすと、相続税を分割払いにできます。一度に多額の相続税を納付しなくてよい一方、利子税がかかるため、トータルの納税額は増える点に注意が必要です。原則として担保が必要となります。

- 物納

- 延納でも納付が困難な場合に、現金の代わりに不動産や有価証券などで納付する方法です。物納できる財産や手続きの要件が厳しく、申請しても認められないケースがあります。

- 納税猶予

- 事業承継(非上場株式等)や農地等、一定の要件を満たす場合に、相続税の納税が猶予(先送り)される制度です。対象が限定され、適用要件も細かく定められています。

これらの制度は、いずれも「申請すれば必ず使える」ものではなく、要件確認と申請のタイミングが重要です。納付が難しそうだと分かった段階で早めに選択肢を整理し、必要に応じて専門家に相談することをおすすめします。

相続税の延滞税に関するよくある質問(Q&A)

最後に、相続税の延滞税について、よくある疑問をQ&A形式で整理します。

Q.相続税や延滞税を納めないまま放置するとどうなりますか?

相続税や延滞税を納めないまま放置すると、税務署から督促状が送付されます。

税務署からの督促状にも応じず、相続税や延滞税を納付しないときは、財産の差し押さえなど滞納処分を受ける場合があります。

参考滞納処分

滞納処分とは、相続税などを滞納している人の意思に関わらず、滞納している税金等を強制的に徴収するために、預貯金や給与、不動産などの財産を差し押さえ、場合によっては公売などにより差し押さえた財産を換価し、滞納している税金等に充てる一連の強制徴収手続きのことです。

相続税の延滞税に時効はありますか?

相続税の時効は、申告書の提出期限(被相続人が亡くなったことを知った日の翌日から10ヵ月)から5年です。ただし、偽りその他不正の行為によって相続税を逃れるなど悪質な場合、相続税の時効は7年となります。

延滞税は、期限までに相続税を納めないときに課される税金であるため、相続税の延滞税の時効も、5年あるいは7年と解されます。

ただし、前述のように、相続税や延滞税を納めないまま放置すると、財産の差し押さえなど滞納処分を受ける可能性があるため、速やかに納付するようにしましょう。

まとめ|相続税の延滞税は「納期限の翌日」から発生、税率と計算方法の確認を

今回は、相続税の延滞税について解説しました。最後に重要ポイントを整理します。

- 延滞税はいつから?

- 相続税の延滞税は、法定納期限(被相続人が亡くなったことを知った日の翌日から10カ月)の翌日から、完納日までの日数に応じて発生します。

- 税率は?(2026年)

- 延滞税の税率は2段階です。納期限の翌日から2カ月以内は年2.8%、2カ月を超えると年9.1%に上がります。税率は毎年見直されるため、最新の数値は国税庁の案内で確認しましょう。

- どうすればいい?

- 申告漏れや間違いに気づいたら、できるだけ早く「期限後申告」や「修正申告」を行い、納付できる分は先に納付することが、ペナルティを抑える最短ルートです。

- 払えないときは?

- 遺産分割がまとまらない場合は、未分割申告(法定相続分での申告)を行い、後から修正申告や更正の請求で調整します。納税資金が足りない場合は、延納・物納などの選択肢も含めて早めに整理しましょう。

延滞税の通知が届いたり、申告漏れに気づいたりすると不安になりますが、放置するほど負担は増えます。まずは「納期限」「遅れた日数」「不足している税額」を確認し、次に取るべき行動を整理してください。自力での計算や手続きが難しいと感じたら、早めに専門家へ相談するのが安心です。

なお、VSG相続税理士法人では、相続税の延滞税や期限後申告・修正申告に関する初回相談を無料で承っています。

「自分のケースの延滞税を具体的な金額で試算したい」

「期限後申告・修正申告が必要か判断したい」

「納付が難しく、延納・物納などの選択肢を整理したい」

といったご相談にも対応していますので、気になる点があればお気軽にお問い合わせください。