この記事でわかること

- 贈与税額控除の仕組みと適用される条件

- 贈与税額控除による具体的な税額の計算方法

- 相続時精算課税制度と贈与税額控除の関係性

「生前贈与を検討しているけれど、贈与税と相続税の二重課税にならないか心配」

「昔もらった贈与が相続税の対象になるって聞いたけど、税金が戻ってくるって本当?」

生前贈与について検討している方の中には、このような疑問をお持ちの方もいるのではないでしょうか。

同じ財産に対して贈与税と相続税が二重に課税されるのを防ぐための仕組みとして、「贈与税額控除」があります。

生前贈与を受けた財産が相続税の計算対象にも含まれる場合、「贈与税額控除」を適用することで、すでに納めた贈与税額を相続税から差し引くことができます。

この記事では、贈与税額控除の基本的な仕組みから、適用するための具体的な要件、控除額の計算方法、さらには相続税申告書への記載方法まで、相続に強い税理士が徹底的に解説します。

この記事を読めば、贈与税額控除の全容を理解し、適切な相続税申告を行うための知識が身につくでしょう。

目次

贈与税額控除とは

贈与税額控除は、同じ財産に贈与税と相続税が重複して課税されることを避けるために設けられている制度です。

贈与税額控除を適用した場合、被相続人から加算対象期間に暦年課税制度で贈与された財産について、その財産にかかった贈与税額を相続税額から差し引くことができます。

なお、差し引かれる贈与税額は、実際に納付した贈与税額が上限となります。

「加算対象期間」とは

「加算対象期間」とは、被相続人の生前に暦年課税による贈与を受けた際、一定期間内であれば、このときの生前贈与財産を相続税の計算時にさかのぼって課税価格に加算する期間です。

令和6年1月1日以降に行われた贈与については、これまでの「相続開始前3年以内」から段階的に「相続開始前7年以内」へと加算対象期間が延長されます。

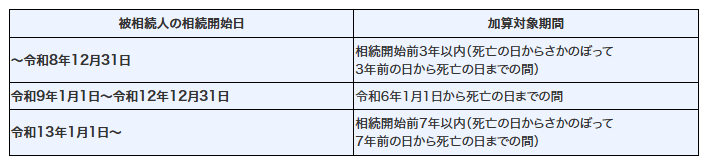

被相続人の相続開始日に応じた加算対象期間

引用元 国税庁

また、贈与税額控除が適用されるのは、贈与を受けた人が相続によって財産を取得した場合に限られるうえに、以下の適用要件をすべて満たす必要があります。

- 相続や遺贈によって財産を取得した人であること

- 贈与税額控除は、相続で財産を取得した人または遺贈を受けた人が対象です。つまり、相続人ではなくとも、加算対象期間に贈与を受けていて、遺贈を受けたのであれば対象となります。

- 加算対象期間に贈与を受けた財産であること

- 相続開始日(被相続人が亡くなった日)からさかのぼって加算対象期間に行われた贈与は、相続税の計算時に相続財産に持ち戻されます。この持ち戻しの対象となった贈与財産に対する贈与税額が、贈与税額控除の対象となります。

- 贈与税が課せられた財産であること

- 当然ながら、贈与税を納めていることが前提です。非課税枠内(暦年贈与の基礎控除110万円以内など)で贈与された財産や、非課税とされる特例(住宅取得資金の一括贈与など)が適用された財産については、そもそも贈与税が発生していないため、贈与税額控除の対象にはなりません。

- 相続税の課税対象となる財産があること

- 贈与税額控除は、相続税額から差し引く制度です。相続税が発生しない場合は、控除する税額がないため、贈与税額控除の適用はありません。

贈与税額控除の控除額の計算例

贈与税額控除の計算方法は、贈与税の課税方式によって異なります。

- 暦年課税

- 相続時精算課税

ここからは、贈与税額控除の計算方法について、贈与税の課税方式別に解説します。

暦年課税の場合

暦年課税による贈与の場合に控除される贈与税額は、相続税の課税価格に加算された贈与財産に対応する贈与税額です。

具体的には、以下のいずれか少ない方の金額が控除額となります。

- 相続税の課税価格に加算された贈与財産に対応する贈与税額

- その相続人が納めるべき相続税額

たとえば、被相続人Aさんの相続が発生し、相続人Bさんが相続開始前2年前にAさんから現金500万円の暦年課税(特例税率)で贈与を受けていたとします。

この贈与にかかる贈与税は48万5千円で、相続税の課税価格に加算された後、Bさんの相続税額が100万円だったすると、Bさんが納めた贈与税額48万5千円は、Bさんの相続税額100万円から控除されます。

結果として、Bさんの相続税は100万円 – 48万5千円 = 51万5千円となります。

相続時精算課税の場合

相続時精算課税を選択した贈与財産は、暦年で基礎控除110万円を控除した残額の累計2,500万円までの贈与が非課税となり、2,500万円を超えて贈与税が課税される場合税率が一律20%と定められています。

ただし、相続時精算課税の適用財産は、基礎控除を差し引いた残額が贈与者の相続財産に加算されて相続税が計算されます。

相続時精算課税の場合の贈与税額控除額は、贈与時に納めた贈与税額の全額が控除の対象となります。

事例

相続時精算課税の場合の

計算事例

相続人DさんがCさんから相続時精算課税を選択して現金3,000万円の贈与を受けていました。この贈与にかかる贈与税は78万円(3,000万円 − 110万円(基礎控除) − 2,500万円(特別控除) = 390万円 × 20%)でした。

被相続人Cさんに相続が発生し、Cさんの相続税の課税価格にこの贈与が加算され、Dさんの相続税額が250万円だったとします。

この場合、Dさんが納めた贈与税額78万円は、Dさんの相続税額250万円から控除されます。

結果として、Dさんの相続税は250万円 − 78万円 = 172万円となります。

贈与税額控除を適用する場合の相続税申告書の記載方法

贈与税額控除を適用するには、相続税申告書に必要事項を記載し、関連書類を添付して提出します。

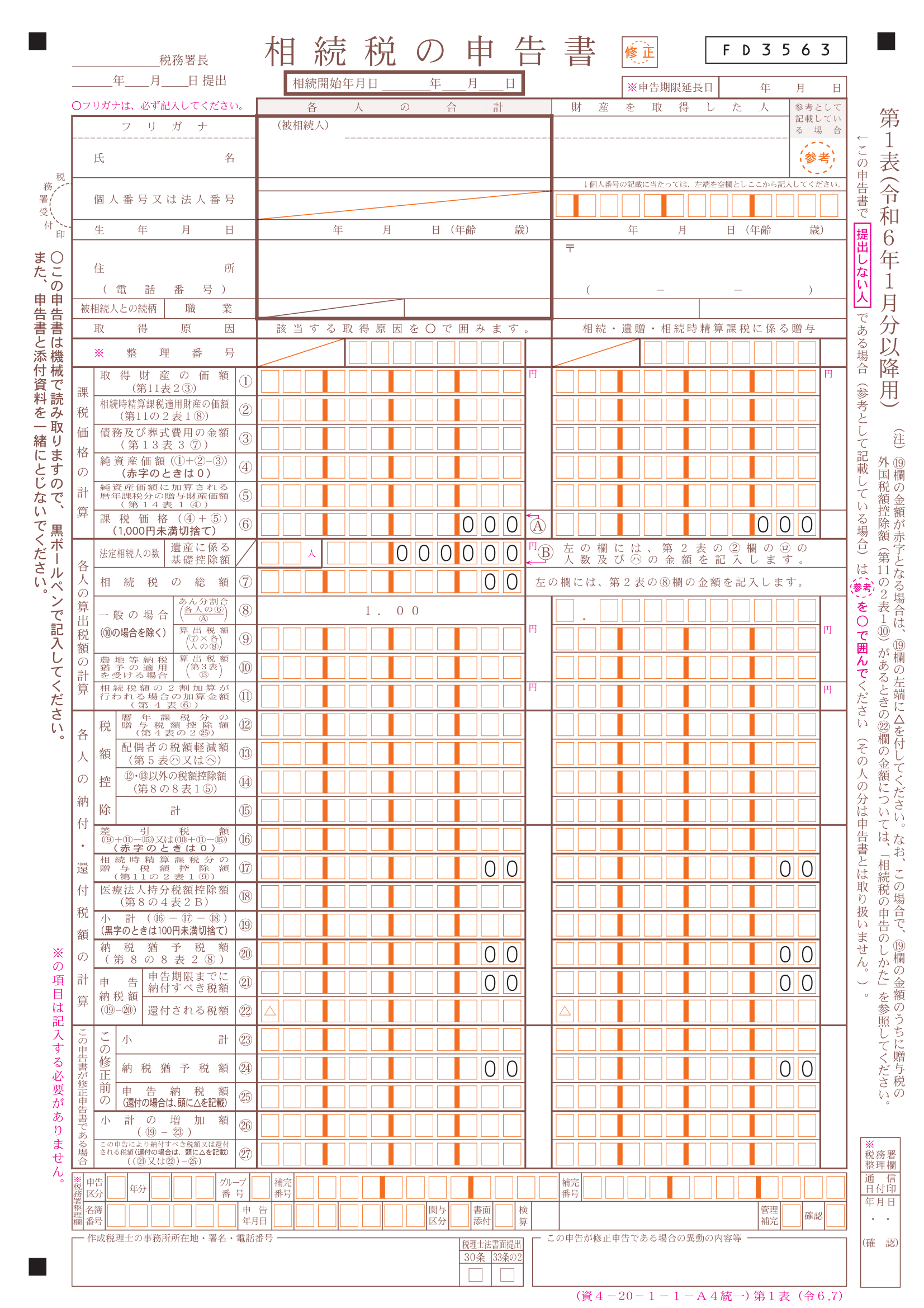

- 第1表

- 第4表の2

- 第11の2表

- 第14表

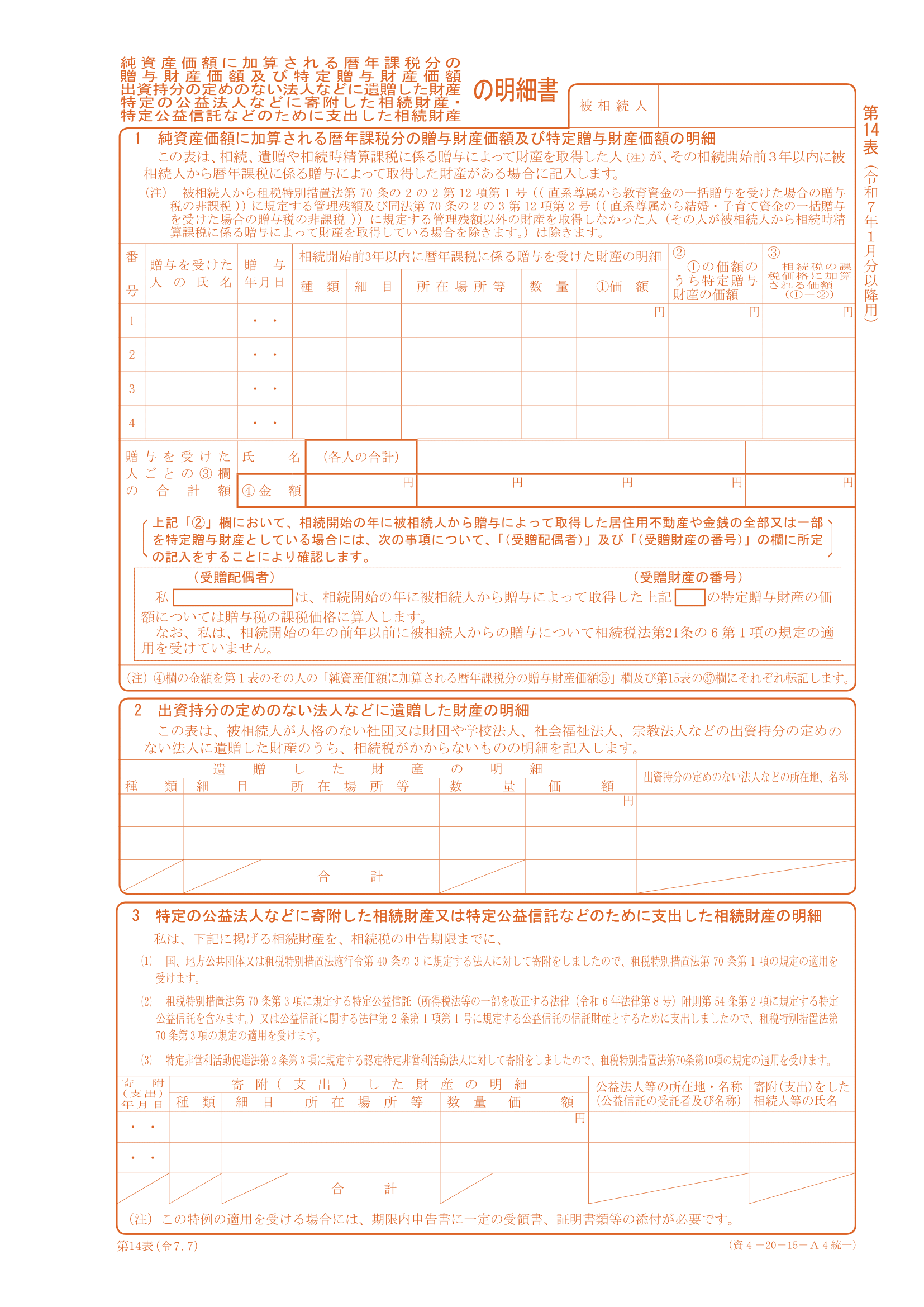

第14表 純資産価額に加算される暦年課税分の贈与財産価額及び特定贈与財産価額・出資持分の定めのない法人などに遺贈した財産・特定の公益法人などに寄附した相続財産・特定公益信託などのために支出した相続財産の明細書

引用元 国税庁

加算対象期間(令和7年中に相続開始の場合、相続開始前3年以内)に被相続人から暦年課税に係る贈与によって取得した財産を記入します。

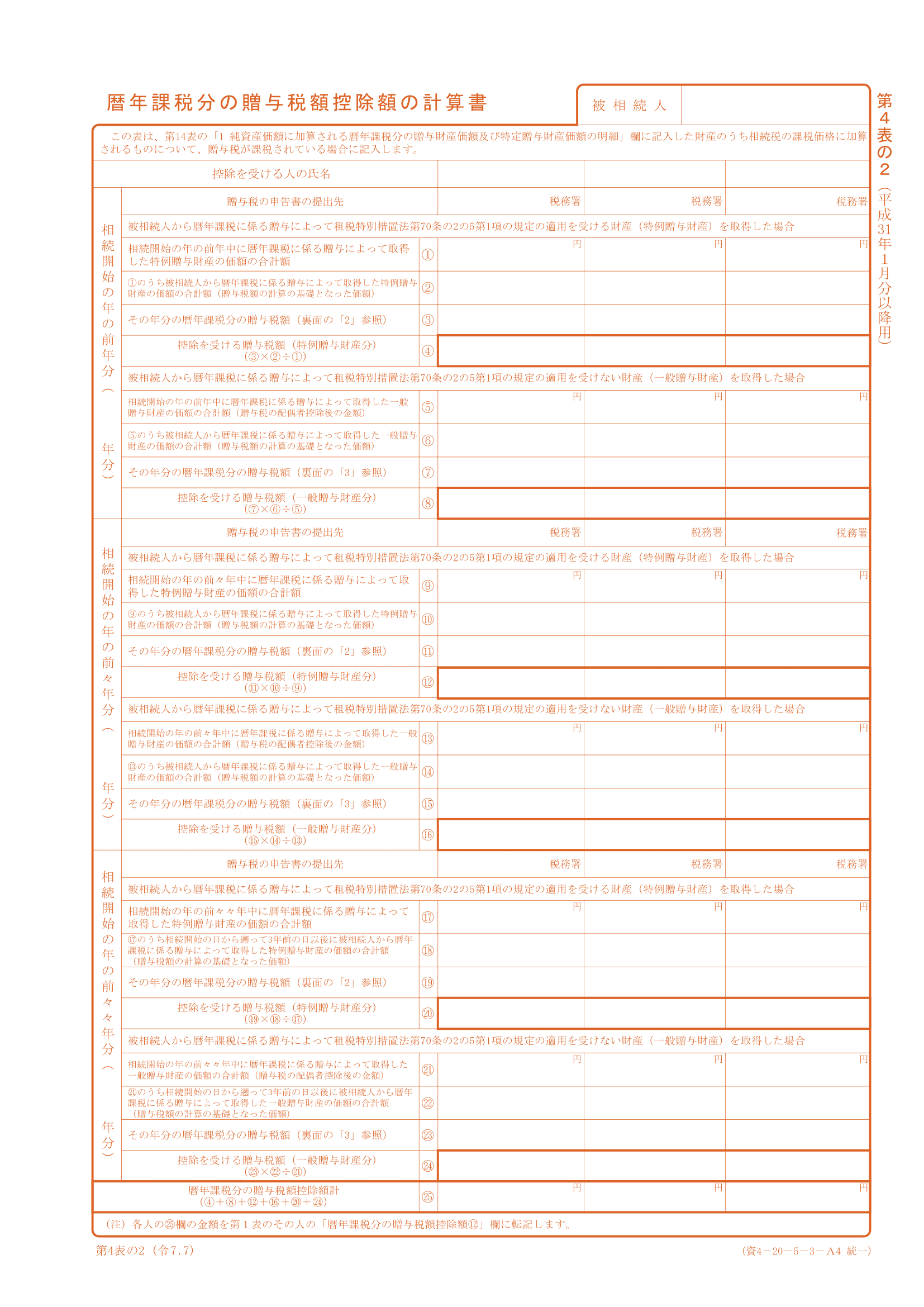

第4表の2 暦年課税分の贈与税額控除額の計算書

引用元 国税庁

第14表の「1.純資産額に加算される暦年課税分の贈与財産価額及び特定贈与財産価額の明細」欄に記入した財産のうち、相続税の課税価格に加算されるものについて、贈与税が課税されている場合に記入します。

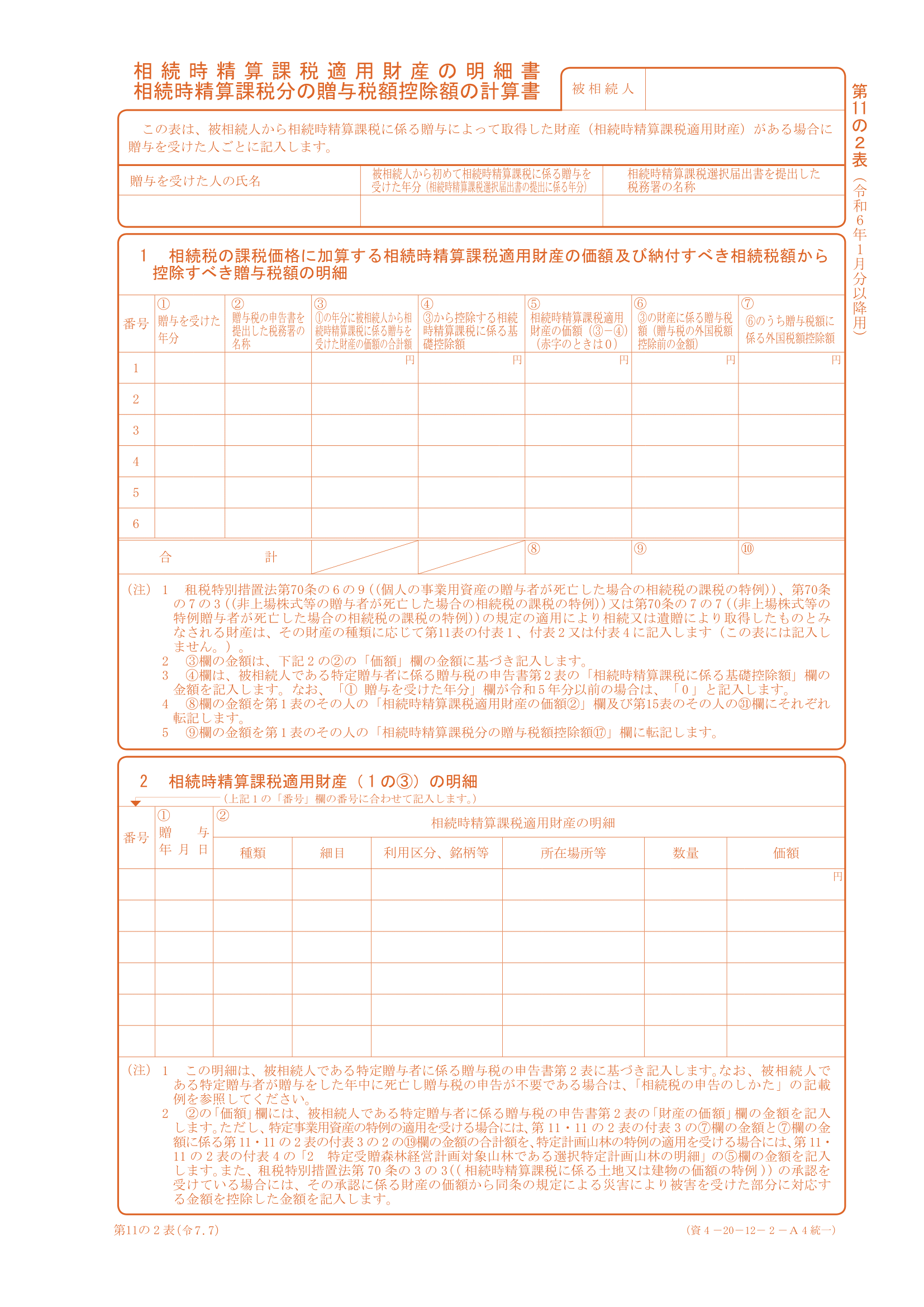

第11の2表 相続時精算課税適用財産の明細書・相続時精算課税分の贈与税額控除額の計算書

引用元 国税庁

被相続人から相続時精算課税に係る贈与によって取得した財産がある場合に贈与を受けた人ごとに記入します。

第1表 相続税の申告書

引用元 国税庁

「第14表」「第4表の2」「第11の2表」でそれぞれ記載した内容を、第1表の以下の該当箇所に転記します。

| 記載箇所 | 記載内容 |

|---|---|

| 第1表の② | 相続時精算課税適用財産の価額を、第11表の2表1⑧から転記します。 |

| 第1表の⑤ | 純資産価額に加算される暦年課税分の贈与財産価額を、第14表1④から転記します。 |

| 第1表の⑫ | 暦年課税分の贈与税額控除額を、第4表の2㉕から転記します。 |

| 第1表の⑰ | 相続時精算課税分の贈与税額控除額を、第11の2表1⑨から転記します。 |

なお、 相続時精算課税を適用している場合、以下の書類を提出します。

- 被相続人の戸籍の附票の写し

- 相続開始の日以後に作成されたもの。コピー機で複写したものを含みます。

- 次のいずれかの書類

-

イ 被相続人の全ての相続人を明らかにする戸籍の謄本(相続開始の日から10日を経過した日以後に作成されたもの)

ロ 図形式の法定相続情報一覧図の写し(子の続柄が実子又は養子のいずれであるかが分かるように記載されたものに限ります。)

なお、被相続人に養子がいる場合には、その養子の戸籍の謄本又は抄本の提出も必要です。

ハ イ又はロをコピー機で複写したもの

記載方法や添付書類について不明な点があれば、国税庁のウェブサイトで最新の申告書様式と記載例を確認するか、税務署や税理士に相談することをおすすめします。

相続時精算課税による贈与は贈与税額控除で還付を受けられる可能性がある

贈与時に納めた贈与税額が、最終的に計算した相続税額よりも大きくなる場合、取り扱いは「相続時精算課税」と「暦年課税」で異なります。

相続時精算課税制度を利用した贈与で結果的に贈与税を払い過ぎてしまった場合、相続税の計算時に払い過ぎた分が最終的に還付されます。

その理由は、相続時精算課税制度が「贈与時には税金を繰り延べ、最終的には相続時に相続税としてまとめて精算する」という趣旨を持つためです。

相続時精算課税制度では、贈与時に年間の基礎控除110万円を差し引いたあとの贈与額から、2,500万円の特別控除額を累計で超えた部分に対し、一律20%の贈与税が課されます。

しかし、相続発生時に相続財産全体に対する相続税額を計算した結果、贈与時に納めた贈与税額の方が高ければ、その差額が還付されることになるのです。

一方、暦年課税において、相続税額よりも贈与税額が多かったとしても、還付を受けることはできません。暦年課税による贈与は相続時精算課税のように、精算が約束されていないからです。

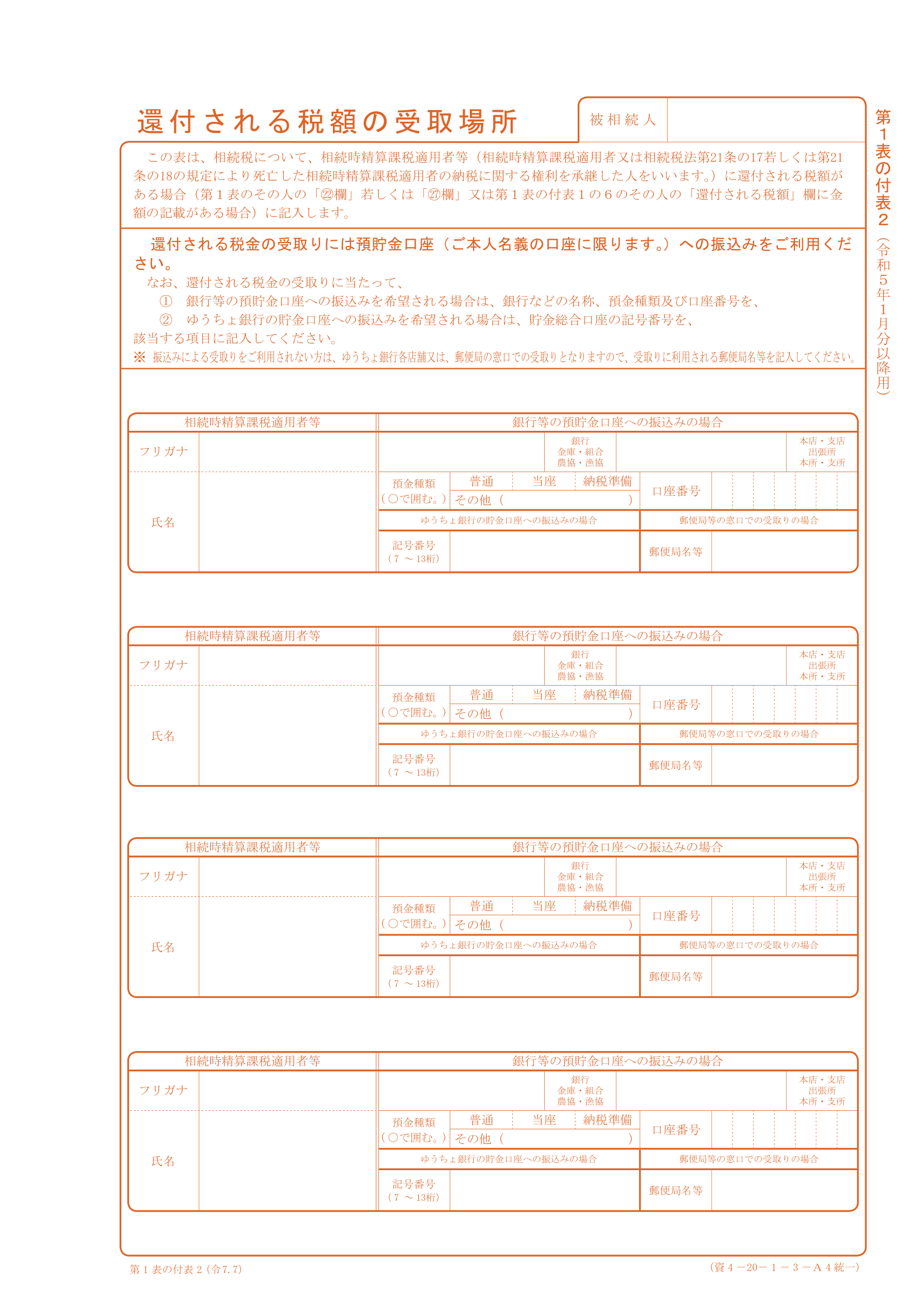

第1表の付表2 還付される税額の受取場所

引用元 国税庁

還付を受けるには、相続税申告書に正確な贈与税額控除額を記載し、申告書を提出することで、還付手続きが行われます。

その後、「申告書第1表の付表2」で指定した銀行口座に還付金が振り込まれます。

贈与税額控除などに関する疑問は税理士に相談しよう

贈与税額控除は、生前贈与と相続という2つの課税制度の間で、同じ財産への二重課税を防ぐための重要な仕組みです。

暦年贈与や、相続時精算課税による贈与を受けた方は、この控除の適用を忘れないようにしましょう。適用要件の確認、正確な控除額の計算、そして相続税申告書への適切な記載が求められます。

特に相続時精算課税を利用した場合、贈与税の還付を受けられることもあるため、ご自身のケースで適用できるかどうかの確認は必須です。

相続税の申告は複雑であり、贈与税額控除の適用にも専門的な知識が必要です。

もしご自身の状況で不安な点や疑問があれば、専門家である税理士に相談することをおすすめします。適切なアドバイスを受けることで、余分な税金を払うことなく、適正な相続税申告を行うことができるでしょう。