記事の要約

- 自筆証書遺言には、全文自筆、日付、署名、押印といった厳格なルールがある

- 遺言書を書くときは、遺留分を侵害しないことや財産を具体的に書くことが大切

- 不動産ばかりを相続させて納税資金不足にならないよう、分配する遺産の種類にも考慮する

「自分の財産は、自分の意思で大切な人へ残したい」

その想いを最も手軽に実現できる手段が「自筆証書遺言」です。

法務局での遺言書保管制度がスタートし、遺言書を自分で作成する人が増えた一方、単に「誰に何を渡すか」を決めるだけでは不十分なことがあります。

・二次相続まで見据えた最適な分割案になっているか?

・相続人が税金を払うための納税資金は確保できているか?

これらを考慮しない遺言は、せっかくの想いとは裏腹に、残された家族へ思わぬ負担を強いることになりかねません。

本記事では、「正しい遺言書の書き方」から、「遺言で失敗しないための税務戦略」まで、プロの視点で解説します。

なお、VSG相続税理士法人では、相続に関するご相談を無料で受け付けておりますので、なにかご不安なことがございましたら、お気軽にご連絡ください。

目次

【比較表】主な遺言書は「3種類」

まず、民法で定められている「3つの遺言方式」の違いを整理しておきましょう。

| 項目 | ①自筆証書遺言 | ②公正証書遺言 | ③秘密証書遺言 |

|---|---|---|---|

| 概要 | 全文を自分で書く | 公証人が作成する | 内容を秘密にして存在だけ証明する |

| 費用 | 0円(保管制度利用は3,900円) | 数万〜十数万円(資産額による) | 11,000円+証人費用 |

| 手間 | 自分で書く必要がある | 公証役場での打ち合わせが必要 | 公証役場へ持ち込みが必要 |

| 証人 | 不要 | 2人以上必要 | 2人以上必要 |

| 無効リスク | 形式不備による無効リスクあり | ほぼなし | 形式不備による無効リスクあり |

| 向いている人 | 遺言書を手軽に作りたい人 | 確実性を最優先したい人 | 遺言内容を秘密にしたい人 |

「秘密証書遺言」は手続きが繁雑なわりにメリットが薄く、ほとんど利用されていません。

事実上の選択肢は「自筆証書遺言」か「公正証書遺言」の2択です。

自筆証書遺言は、「費用をかけたくない」「すぐに書き直せるようにしたい」という方に最適です。

また、法務局での保管制度が導入されたことで、自筆証書遺言の紛失リスクを抑えられるようになりました。

一方、公正証書遺言は、作成費用はかかりますが、公証人という法律の専門家が作成するため形式不備のおそれがなく、原本は公証役場に保管されるため紛失リスクが大幅に低減されます。

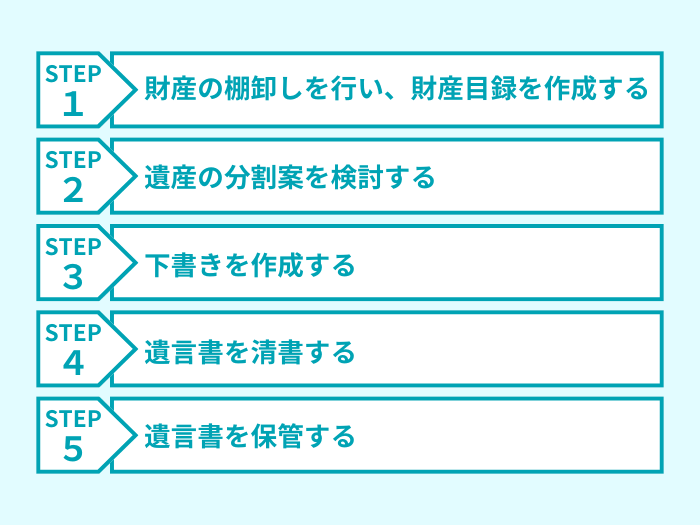

自筆証書遺言を完成させる「5つのステップ」

自筆証書遺言をスムーズに作成するための手順は、以下のとおりです。

(1)財産の棚卸しを行い、財産目録を作成する

まずは不動産の権利証、預金通帳、有価証券などを、もれなくすべて洗い出し、財産目録の下書きを作ります。

(2)遺産の分割案を検討する

「誰に・何を・どれだけ」渡すかを考えます。

後述の「二次相続の税負担」や「小規模宅地等の特例」の可否など、資産規模に応じた税務リスクを必ず確認してください。

(3)下書きを作成する

ノートやパソコンで下書きを作成します。

また、すぐに清書に入らず一定期間後に改めて読み返すことで、感情的になりすぎていないか、記載漏れがないかを冷静に判断しやすくなります。

(4)遺言書を清書する

遺言の全文を自筆で清書します。

書き損じた場合は、訂正印を使わず最初から書き直すのが最も安全です。

財産目録をパソコンで作成した場合は、すべてのページに署名・押印を忘れないでください。

両面印刷をした場合は、両面に署名・捺印をします。

(5)遺言書を保管する

最後に、遺言書を安全に保管します。

紛失や改ざんのリスクを防ぎ、死後の「検認」も不要になる、自筆証書遺言保管制度の利用を推奨します。

なお、自宅保管では本文と同じ印で「封印」をしますが、保管制度を利用する場合は、封筒に入れず「未封印」のまま、法務局に持参します。

【参考】「AI」や「デジタルツール」は遺言作成に活用できる?

近年、生成AIなどのデジタルツールを活用して遺言書の「文案」を作る方が増えています。

- メリット

- 複雑な親族関係を整理し、適切な法的用語を用いた下書きを瞬時に作成できる。

- 注意点

- 自筆証書遺言として有効にするには、最終的に「全文を自分の手で書き写す」必要がある。デジタルデータのままでは法的効力がない。

当サイトでも、Web上で誰でも無料で使える「遺言書下書き作成システム」を公開しています。

まずはこうしたツールで、ご自身の想いを可視化することから始めてみるのも一つの手です。

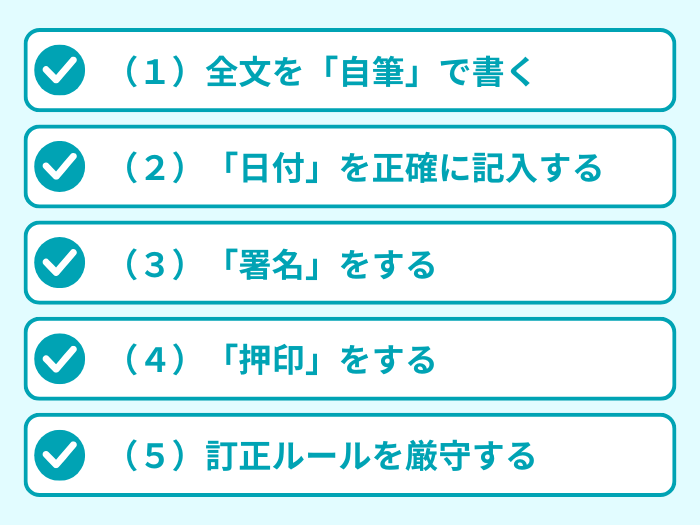

自筆証書遺言の正しい書き方「5つのルール」

自筆証書遺言は、民法第968条のルールに従って作成しなければ、法的に無効となります。

以下のルールを守りながら作成しましょう。

(1)全文を「自筆」で書く(「財産目録」のみパソコン作成も可能)

遺言書は、本文のすべてを自筆する必要があります。

代筆やパソコンによる作成は認められません。

また、録音や動画の遺言も、現状では法的効力がありません。

- 表題と書き出しで「遺言書」であることを明示する

- 用紙の冒頭に「遺言書」という表題を書き、続けて「遺言者〇〇は、以下のとおり遺言する。」と記載します。

- 財産目録の例外(2019年法改正)

- 不動産の表示や預金口座などを記す「財産目録」については、パソコンでの作成や通帳コピーの添付が認められています。

ただし、目録のすべてのページに自筆の署名と押印が必要です。 - 【注意】夫婦連名は無効

- 1枚の紙に夫婦連名で書くと無効になります(共同遺言の禁止)。

必ず1人1通ずつ作成してください。

(2)「日付」を正確に記入する

遺言書の作成日を特定するため、年月日の記載が必須です。

- OK:令和8年1月15日

- NG:令和8年1月吉日

(3)「署名」をする

ペンネームや通称でも、本人特定ができれば有効とされる判例もありますが、戸籍上の氏名を自筆するほうが無難でしょう。

(4)「押印」をする

署名の末尾(横、または下)に押印します。

認印や拇印でも有効ですが、偽造やなりすましを疑われるリスクを避けるため、「実印」の使用をおすすめします。

- ◯:有効

- 本文に押印がなくとも、封筒の封じ目に押印があれば有効と認められる(最高裁平成6年6月24日)。

- ✕:無効

- 署名をデザイン化した「花押(かおう)」は、押印の代わりとは認められない(最高裁平成28年6月3日)。

現在の法律では、押印が必須です。

※2026年の法改正案により、将来的に押印は不要となる見通しですが、施行までは必要です。

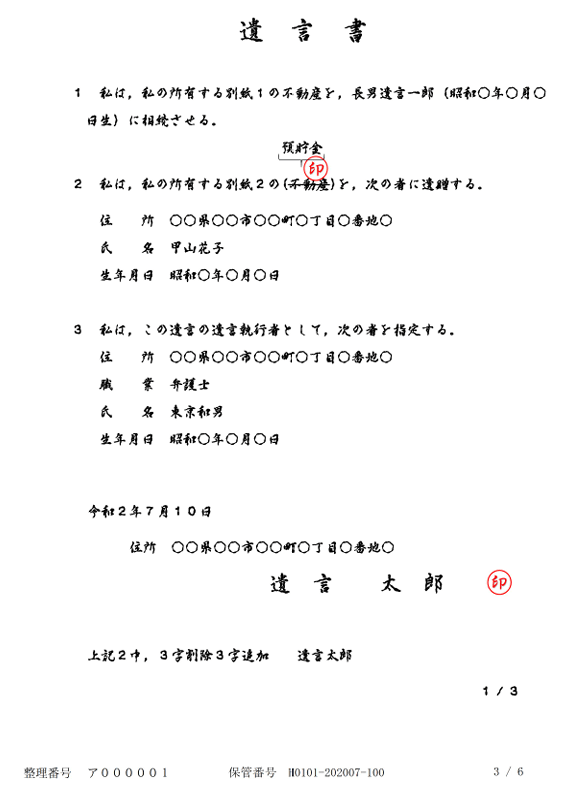

(5)訂正ルールを厳守する

訂正方法は厳格に定められています。

- 訂正箇所に取り消し線を引いて訂正後の内容を記載し、訂正箇所に印鑑を押す

- 遺言書の余白部分に変更した旨を記載し、署名をする

- 「本行 〇字削除〇字追加」と訂正文字数を具体的に書く

訂正方式を間違えると遺言書が無効になってしまうため、書き損じた場合はできれば新しく書き直しましょう。

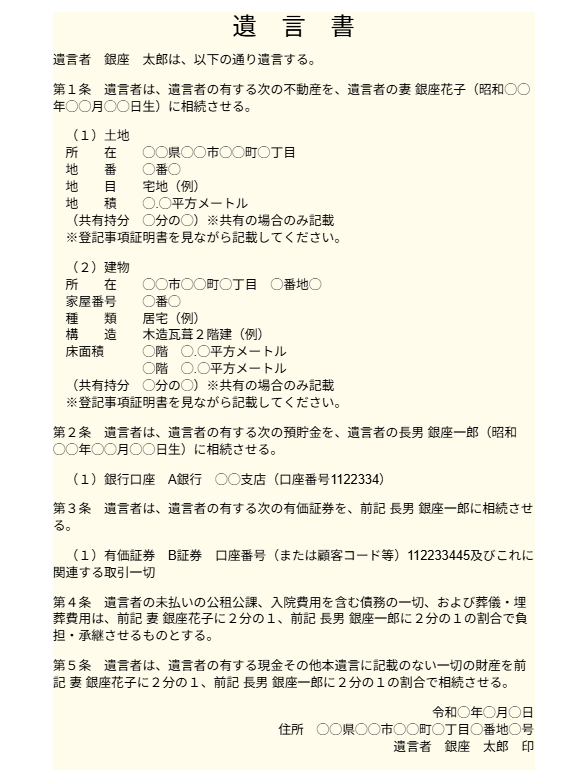

自筆遺言証書の記載例

引用元 法務省ホームページより一部抜粋

また、遺言書の具体的な訂正方法は、以下の記事をご参照ください。

そのまま使える「自筆証書遺言のひな型」と文例

つづいて、最もシンプルで標準的な「ひな型」を見てみましょう。

上記の内容はあくまで基本形です。

「全財産を妻に相続させたい」「特定の人に遺贈したい」など、ケース別の詳細なひな型や書き方の見本については、以下の関連記事にまとめています。

遺言書は「書くこと」が目的ではない:意思を確実に「執行」させるための記載事項とは

遺言書の目的は、あなたが亡くなった後、希望どおりに銀行手続きや不動産の名義変更が滞りなく「執行(実行)」されることです。

そのために注意すべき「言葉の選び方」と「遺言書の記載内容」について解説します。

(1)法的な効力があること(法定遺言事項)

遺言書に書くことで法的な強制力を発揮するのは、主に以下の項目です。

- 財産の処分

- 「誰に・何を・どれだけ」渡すか(分割方法の指定)

- 身分に関すること

- 子どもの認知や、未成年後見人の指定など

- 遺言の執行

- 遺言執行者の指定など

(2)「相続させる」と「遺贈する」を使い分ける

相手が「相続人」か「相続人以外」かによって、財産を渡す際の「語尾」を明確に使い分ける必要があります。

①相手が「相続人(例:配偶者、子)」の場合

必ず「相続させる」と書いてください。

✕:長男〇〇に、自宅不動産を遺贈する。

「遺贈する」と記載した場合のデメリット

不動産を「遺贈する」と記載した場合、受遺者が法定相続人であっても、以下のデメリットが生じる可能性があります。

・登記手続きの複雑化

「相続させる」遺言であれば、相続人が単独で登記申請を行えます。

しかし「遺贈する」とした場合、原則として遺言執行者(または相続人全員)と受遺者の共同申請が必要になり、手続きの負担が増大します。

・登録免許税の増税(0.4% → 2.0%)

「相続させる」場合の登録免許税は不動産評価額の0.4%ですが、「遺贈」と判断されると、2.0%(5倍)が課税される可能性があります。

※判例や通達により「相続」と判断され、0.4%の税率が適用されるケースもありますが、個別の判断が必要です。

・不動産取得税の課税

相続人が「相続」によって不動産を得る場合は不動産取得税がかかりません。

しかし、「特定遺贈(特定の物件を贈る形式)」を受けた場合や、相続人以外への遺贈の場合は、不動産取得税が課税される可能性が高くなります。

②相手が「相続人以外(例:孫・友人・法人)」の場合

「遺贈(いぞう)する」と書いてください。

文例

(3)「予備的遺言(補充遺言)」を含めておく

民法上、受遺者が先に死亡すると、その部分の遺言は無効(失効)となり、改めて遺産分割協議が必要になってしまいます。

「財産を渡す相手が、自分より先に亡くなってしまった場合」も想定し、以下のような条項を入れておきましょう。

文例

【参考】遺言執行者は必要?

「遺言執行者」とは、名義変更などの手続きを行う代表者のことです。

未成年者や破産者でなければ、ご家族を指定することも可能です。

しかし、遺言の執行には、戸籍の収集や、平日日中の銀行回り、法務局での登記申請など、膨大な手間と専門知識が求められます。

資産規模が大きく手続きが複雑になりそうな場合は、税理士や弁護士などの専門家を指定しておくことをおすすめします。

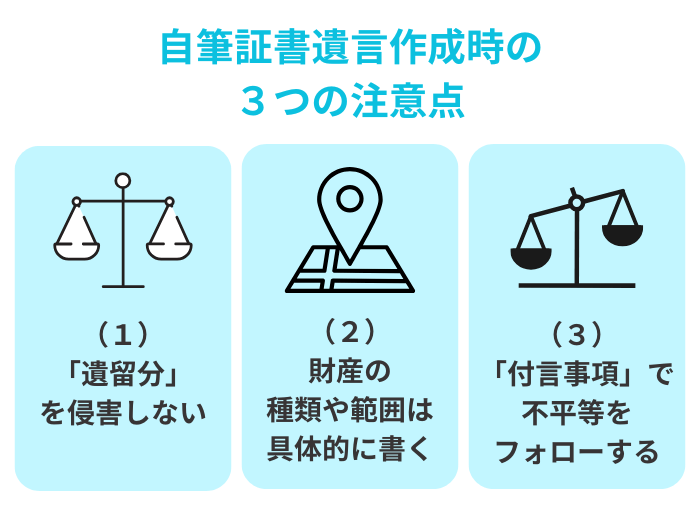

自筆証書遺言の注意点:相続人同士の争いを防ぐための「3つの鉄則」

形式上の不備がなくても、内容次第では残された家族の間に亀裂が生じてしまうことがあります。

「相続人同士の争い」を未然に防ぎ、円満な相続を実現するための3つの鉄則を確認しましょう。

(1)「遺留分」を侵害しない

遺留分(いりゅうぶん)とは、配偶者や子どもなどに法律上最低限保障されている遺産の取り分のことです。

たとえば「長男に全財産を譲る」という遺言も有効ではありますが、何も受け取れなかった次男には、長男に対して金銭を請求できる「遺留分侵害額請求権」が発生します。

これが引き金となり、兄弟間の泥沼の争いに発展するケースが少なくありません。

資産規模が大きいほど遺留分の額も高額になります。

特定の相続人に多めに配分したい場合でも、ほかの相続人の遺留分に相当する額(現金など)は確保しておくことが、円満な相続の鉄則です。

(2)財産の種類や範囲は「具体的」に書く

「自宅の土地建物は妻に、預金は長男に」といった、あいまいな表現は避けましょう。

「自宅」の範囲(どこの不動産なのか、土地なのか建物なのか)や、どの銀行口座を指すのかについて解釈の余地が生まれると、相続人同士の主張が対立する原因になります。

また、財産が特定できないと、銀行や法務局で手続きが受理されないリスクもあります。

第三者が見ても特定できるよう、以下の情報を正確に記載してください。

- 不動産の場合

- 登記簿謄本どおりに「所在・地番・家屋番号」を書く。

単に「自宅」とするのではなく、土地・建物を特定する情報を網羅する。 - 預貯金の場合

- 「銀行名・支店名・口座種別・口座番号」まで書く。

(3)「付言事項」で不平等をフォローする

兄弟間で相続分に差をつける場合(例:介護をしてくれた長女に多く渡すなど)、その「理由」を付言事項として書き残しましょう。

「長女は私の介護に専念してくれたので、その感謝として自宅を譲りたい」と生前の想いが綴られていれば、他の相続人も納得しやすくなり、無用な争いを回避する抑止力となります。

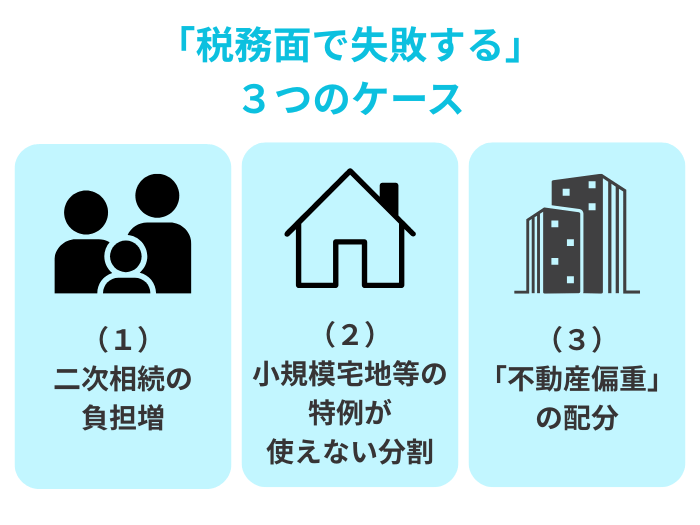

形式は合っていても「税務面で失敗する」3つのケース

遺言書には「法的な有効性(形式)」だけでなく、「税務的な妥当性(中身)」が求められます。

特に資産規模が大きい場合、分割方法ひとつで納税額が数百万円から数千万円単位で変わることも珍しくありません。

(1)「とりあえず配偶者に全財産」による二次相続の負担増

「長年連れ添った配偶者に全財産を」という内容は、一次相続(ご自身の相続)では「配偶者の税額軽減」により非課税枠が大きいため、税負担は抑えられます。

自分の相続(一次相続)で配偶者が全財産を相続する場合、「配偶者の税額軽減(相続税の配偶者控除)」により、1億6,000万円(または法定相続分)までなら相続税はかからず、税負担を大幅に抑えられます。

しかし、問題は配偶者が亡くなった時の「二次相続」です。

配偶者が相続した財産は、配偶者自身の固有財産と合算されます。

したがって、将来配偶者が亡くなった際(二次相続)に、一次相続のときよりも税金が高くなる可能性があるのです。

二次相続では「相続税の配偶者控除」が使えないうえ、法定相続人が1人減り、基礎控除額が減少、課税価格が大きくなり累進課税による適用税率が上がることが多くなり、一次相続に比べ納税額が増加するケースもあります。

遺言書を作成する際は、二次相続まで見据えたトータルの税額シミュレーションが不可欠です。

(2)「小規模宅地等の特例」が使えなくなる分割指定

自宅の土地評価額を最大80%減額できる「小規模宅地等の特例」を使えば、相続税を大きく抑えることができます。

ただし、この特例には「誰が相続するか(同居親族など)」といった厳格な要件があります。

たとえば、別居している長男に「自宅を相続させる」と指定したことで特例が受けられず、適用した場合と比べて納税額が数千万円単位で増えることもあります。

遺言内容は、小規模宅地等の特例の適用要件も考慮しながら、慎重に検討する必要があります。

(3)納税資金を考慮しない「不動産偏重」の配分

「長男には自宅を、次男にはアパートを」といった、財産の割り振りにも注意が必要です。

相続税は、原則として「現金一括」で納付しなければならないからです。

そのため、不動産など換金性の低い資産を中心に遺産を分割した場合、相続人が納税資金となる現金を十分に確保できない可能性があります。

相続した不動産を売却して納税に充てざるを得ない状況も起こりえますので、遺言書を作成する際は、各相続人が相続税を支払うための現金をどのように確保するか、という点を考慮することが大切です。

「誰が、どの財産を相続するか」だけでなく、「誰が、どのように税金を納めるか」という納税原資の確保まで含めて検討し、遺言の内容を決めることが望ましいでしょう。

遺言書の保管はどうする?「自筆証書遺言書保管制度」の活用

自筆証書遺言には「見つけてもらえない」「紛失・改ざん」というリスクがあります。

そのため、作成した遺言書を「どこに保管するか」も大切な要素です。

「自宅保管」と法務局による「遺言書保管制度」の比較

以前は自宅保管が主流でしたが、現在は「自筆証書遺言書保管制度」を利用する人が増えています。

2020年に開始された「自筆証書遺言書保管制度」は、法務局が遺言書を厳重に預かる仕組みです。

令和7年(2025年)12月時点の累計申請件数は11万件を超え、年々利用者が増加しています。

| 項目 | 自宅で保管 | 法務局保管制度 |

|---|---|---|

| 紛失・改ざんリスク | あり | なし(原本を法務局が管理) |

| 発見リスク | 見つからない可能性あり | なし(死亡時に通知が届く※) |

| 家庭裁判所の「検認」 | 必要(1~2カ月程度かかる) | 不要 |

| 費用 | 0円 | 3,900円 |

- ※

- 死亡時通知機能:遺言者の死後、あらかじめ指定した相続人等に対し、法務局から遺言書の存在を通知する仕組みのこと。自筆証書遺言のリスクである「誰にも発見されない」という事態を防ぐことができる。

【注意】兄弟姉妹が相続人の場合に「手続きが難航」する理由

自筆証書遺言保管制度はとても安全性の高い制度ですが、相続人が「兄弟姉妹(または甥・姪)」になるケースでは、死後の手続きで注意が必要です。

遺言書の内容を確認するには、亡くなった人と相続人の関係を証明する「戸籍謄本一式」を法務局へ提出する必要があります。

2024年(令和6年)から、最寄りの役所で全国の戸籍を取得できる「広域交付制度」が始まりましたが、この制度は「兄弟姉妹」の戸籍請求には利用できません。

そのため、本籍地が遠方にあったり、転籍を繰り返していたりする場合、兄弟姉妹はそれぞれの自治体へ個別に郵送請求を行う必要があり、書類収集に多大な手間と時間がかかります。

「子どもがいないため、兄弟姉妹に財産を残したい」という方は、戸籍の収集負担も考慮しましょう。

家族が勝手に「遺言書を開封」すると過料の対象になる

自宅保管の場合、発見した家族が良かれと思ってその場で開封してしまうトラブルが少なくありません。

しかし、家庭裁判所の「検認」を経ずに開封・執行すると、5万円以下の過料に処される可能性があります(民法第1005条)。

自宅で保管するなら、家族へ「勝手に開けず、裁判所へ持ち込むこと」と周知しておく手間が生じます。

一方、自筆証書遺言保管制度を利用すれば、検認自体が不要です。

家族が知らずにペナルティーを受けるリスクを未然に防げる点も、保管制度のメリットです。

より確実な「安心」を求める場合の選択肢

自筆証書遺言は手軽な反面、すべてを自分で管理・作成する責任が伴います。

確実性を求める方は、「公正証書遺言」を選ぶケースも少なくありません。

特に以下に該当する方は、「公正証書遺言」での作成も検討してみてください。

- 資産総額や財産の種類が多い

- 分割方法ひとつで税額が大きく変動するため、事前の税務シミュレーションが不可欠

- 不動産を複数所有している

- 名義変更手続きの確実な履行と、納税資金の確保を見据えた設計が必要

- 親族間に意見の相違がある、または相続人が多岐にわたる

- 紛争リスクを最小限に抑えるため、より証拠力の高い形式が望まれる

【2026年最新】遺言制度の見直し:遺言書のデジタル化と「押印不要」の動き

2026年1月20日、法制審議会の部会は、「デジタル遺言書」の創設を柱とした要綱案をまとめました。

民法が改正されれば、今後の遺言作成は大きく変わります。

- 「デジタル遺言制度」の導入

- パソコン作成やメール送信による遺言が、法的に認められる見通しです。

- 自筆証書遺言の「押印」も不要になる

- デジタル遺言だけでなく、自筆証書遺言についても一律で押印を不要とする方針です。

法改正を待つべきか、今すぐ書くべきか?

現時点では「押印がない遺言」は依然として無効です。

相続はいつ発生するか予測できません。

大切な家族を守るためには、現行の「押印あり」のルールに従い、早めに作成しておくのが確実です。

まとめ:遺言書は「税務視点」のチェックも不可欠

自筆証書遺言は手軽な反面、資産額が多い方の場合は、分割方法ひとつで将来の相続税額が大きく変動するため注意が必要です。

「形式」はご自身で整えられますが、家族にとっての「中身の正解」を見つけるには、多角的な専門知識が欠かせません。

「争いを避け、最も手残りの多い遺言」を残すには、法務だけでなく税務面での緻密なチェックが不可欠です。

VSGでは、相続専門の税理士をはじめ、行政書士、司法書士、さらに提携弁護士がワンチームとなってあなたの遺言作成をバックアップします。

遺言書を書こうと思われたら、まずは一度、総合的な視点を持つVSGへご相談ください。